Качество и структура инвестиций вызывают вопросы

реклама

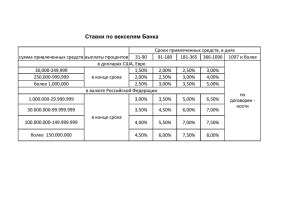

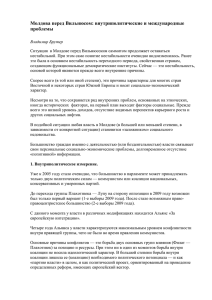

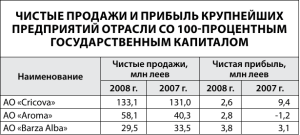

КАЧЕСТВО И СТРУКТУРА ИНВЕСТИЦИЙ ВЫЗЫВАЮТ ВОПРОСЫ Исследование провели эксперты консалтингового агентства BIS Group во главе с бывшим министром экономики Валериу Лазэром Молдавская экономика никак не может перешагнуть через середину «переходного периода». Об этом свидетельствуют темпы роста отрицательного сальдо в торговле и дефицита платежного баланса страны в целом. Через подобные катаклизмы прошли почти все страны Центральной и Восточной Европы. Но, благодаря массовому притоку иностранных инвестиций, они сумели добиться перелома в структурной модернизации своих экономик, экспорт в этих странах пошел вверх, сальдо ­ вниз, а экономика ­ на поправку. В Молдове этого пока не происходит: инвестиции растут, но перелом в экспорте никак не наступит. Таковы основные выводы комплексного анализа инвестиционных процессов в Молдове сквозь призму реализации Стратегии привлечения инвестиций и продвижения экспорта на 2006­2017 годы. Исследование провели эксперты консалтингового агентства BIS Group во главе с бывшим министром экономики Валериу Лазэром. ­ Мне, как одному из авторов этой Стратегии, самому было интересно проанализировать ход ее выполнения, выявить тенденции или хотя бы предпосылки к переменам, на которые мы надеялись, ­ отметил во время презентации исследования Валериу Лазэр. – Скажу прямо: в процессе работы появилось много интересных вопросов и неожиданных выводов. Например, в 2007 году общий объем привлеченных прямых инвестиций почти удвоился. Это, по идее, должно свидетельствовать о росте доверия зарубежных инвесторов к молдавской экономике. Но анализ структуры вложений в уставный капитал показывает, что доверие это довольно специфическое. В последние годы инвестиции для приобретения машин, оборудования и транспортных средств неуклонно снижались. Удельный вес капиталовложений по этому разделу снизился с 46,8% от общего объема в 2005 году до 38,95% в 2007. За первые шесть месяцев этого года тенденция снижения сохранилась. А это означает, что в ближайшее время нам трудно рассчитывать на рост производства товаров, улучшение их качества. Без новой техники и оборудования это сделать сложно. Зато увеличивается доля вложений в жилую и коммерческую недвижимость. Одной из главных задач Стратегии было стимулирование инвестиций именно в реальный сектор экономики, в обеспечение опережающего роста производства добавленной стоимости. Но потоки зарубежного капитала, как видим, преследуют совершенно другие цели. Такая же ситуация с изменением тенденций распределения ПИИ по регионам. Мы в Стратегии планировали перенаправить инвестиции из Кишинева в районы республики, чтобы избежать дальнейшей концентрации капитала в столице. Получается наоборот – разрыв продолжает расти. Начиная с 2006 года, 95,4% всех привлеченных зарубежных инвестиций обосновались в Кишиневе. Руководитель экспертной группы подчеркнул, что при анализе инвестиционных процессов они старались не просто оперировать сухими цифрами, а рассматривать их во взаимосвязи с другими индикаторами, оценивать их реальное значение для экономики, выявлять динамику изменений многих сопряженных параметров. Главный вывод – качество инвестиций в Молдове хуже, чем того требуют задачи экономического развития страны. Один красноречивый показатель: в структуре притока зарубежного капитала в период с 2006 года по июнь 2008 года 70% приходится на кредиты, займы и другие подобного рода инвестиции. Другими словами, инвесторы предпочитают развивать созданные ими предприятия в Молдове путем кредитования. При этом деньги в основном направляются в банковский сектор, в лизинговые и торговые операции: риск при этом минимальный, оборот капитала достаточно быстрый. Примерно такой же характер носят инвестиции в строительство, недвижимость, перерабатывающие предприятия, сферу высоких технологий. Они не столь объемны, как вложения в первую категорию, но тоже значительны. А вот поддержка производственного сектора иностранными инвесторами не столь заметна. Потому у нас проблемы с экспортом, импортозамещением, насыщением внутреннего рынка добротными товарами местного производства. По оценкам BIS Group, свыше 60% всех привлеченных в Молдову инвестиций приходится на непроизводственный сектор. При этом прямые вклады в уставный капитал составляют всего 30%. «Мы до сих пор плохо себе представляем, что означают структурные реформы, ­ констатировал Валериу Лазэр. – Прежде всего, это рост внутреннего потребления, что является основным индикатором здоровья экономики и ее развития. Существующие реалии в молдавской экономике и доходы граждан никак не стимулируют рост внутреннего потребления. Второй компонент – интенсивное развитие производств, не опирающихся на природные и материальные ресурсы. Это может быть тот же аутсорсинг, но с достаточно глубоким уровнем переработки, добавленной стоимости. В Румынии, например, одной из главных статей экспорта стали в последние годы автомобили» Не первый год уже в Молдове говорится, что надо предоставлять возможность инвесторам создавать новые производства по принципу green­field, всячески способствовать этому. Те же цели прописаны в Стратегии. Но нередко у нас начинают просить у инвестора деньги на садики, школы, коммуникации, социальные проекты и т.д. Они этого не понимают. Мы с соседними странами выступаем конкурентами не только в борьбе за рынки, потребителя, но и в привлечении инвестиций. Потому инвесторы вполне резонно недоумевают – почему в других странах готовы идти навстречу по многим вопросам, а у нас видят или какого­то «хапугу», или доброго дядюшку, с которого надо вытянуть как можно больше денег. Потому вполне объяснимо, что когда речь идет о производственных проектах, инвесторы предпочитают Украину или Румынию. В молдавскую экономику инвестировали капитал представители 85 стран. Но на первую десятку лидеров приходится 80,5% от общего объема привлеченных инвестиций. Возглавляет рейтинг стран­инвесторов Голландия ­ 3,2 млрд леев капиталовложений, что составляет 20,7% от общего объема. Следующие за ней Италия и Кипр вместе инвестировали примерно столько же. Россия на четвертом месте с 9,1%, что в денежном выражении составляет 1,4 млрд леев. Впрочем, происхождение капитала – вещь достаточно условная. Среди главных инвесторов Молдовы числятся почти все наиболее известные оффшорные территории. Вместе с тем отмечается любопытная тенденция – в последние годы происходит отток капитала из Молдовы, а не приток. В 2006 году лидером по этому показателю стала Швейцария, «отозвавшая» 333,6 млн леев инвестиций. По итогам 2007 года отрицательный баланс движения инвестиционного капитала зарегистрирован с Великобританией, островом Мэн, Каймановыми и Вирджинскими островами, Гибралтаром, Ирландией и т.д. Примечательно и то, что в первом полугодии этого года среди лидеров по этому показателю наряду с Великобританией также США, Испания, Россия. Доминирование в структуре инвестиций кредитов и займов отражается и в рейтинге наиболее крупных компаний по объемам вложенных в уставный капитал средств. Среди 50­ти лидеров по этому показателю за 2006­2007 годы 12 компаний представляют банковско­финансовый сектор. Возглавляют рейтинг Eximbank Gruppo Veneto Banca, за ней следует Unibank, а на четвертой позиции обосновался вновь созданный ProCredit Bank. Столь же внушительное представительство у торгового сектора – 11 компаний. Изучая данные о наиболее крупных компаниях по объемам привлеченного капитала, можно найти немало любопытной информации к размышлению. Например, пятое место отведено «Молдкартону». Как известно, владельцем контрольного пакета акций этого предприятия является российская «Итера» через свою дочернюю фирму Itera Energy LLC. А страной происхождения инвестиций в рейтинге указана Швейцария. Объяснение этому можно найти – до 2005 года владельцем 89,06% акций «Молдкартона» выступала другая дочерняя компания «Итеры» ­ швейцарская Gazitera Suisse AG. Из этого же перечня можно узнать, что сеть магазинов «Фуршет» создается не украинским капиталом, а британским. А известная «американская» компания Kelley Grains Corporation на самом деле опирается на инвестиции из Швейцарии. Достаточно условно и американское подданство Sun Communications – капитал для ее создания поступил с территории Вирджинских островов. Примечательно и то, что 70% входящих в TOP­50 крупнейших получателей инвестиций по своей организационно­правовой форме представляют собой ООО. Наряду с изучением инвестиционных процессов в Молдове авторы исследования отдельно провели сравнительный анализ конкурентных преимуществ в привлечении инвестиций на региональном уровне. Выводы для нашей страны неутешительные. Практически по всем основным критериям мы уступаем Украине и Румынии. Например, темпы роста ВВП в прошлом году были у наших соседей соответственно 7,6% и 6%, у Молдовы – всего 3%. Отстаем мы и по уровню привлеченных инвестиций на душу населения. У нас этот показатель составляет $124,24 на каждого жителя, что в 1,4 раза меньше, чем в Украине, и в 3,9 раза – чем в Румынии. Впереди соседей мы только по одному показателю – доле привлеченных инвестиций в структуре ВВП. Но это во многом благодаря достаточно скромному объему валового внутреннего продукта.