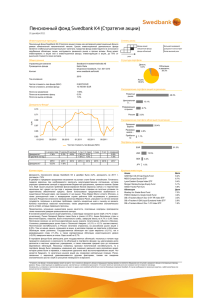

Пенсионный план "Стабильность + 25"

advertisement

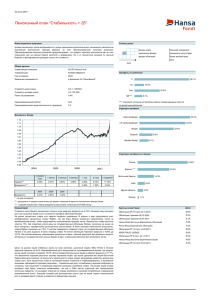

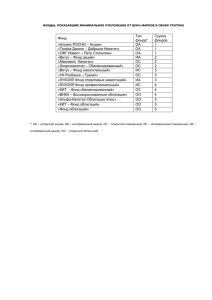

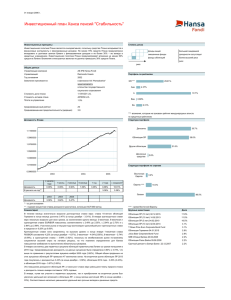

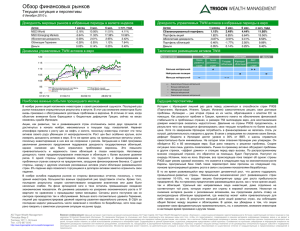

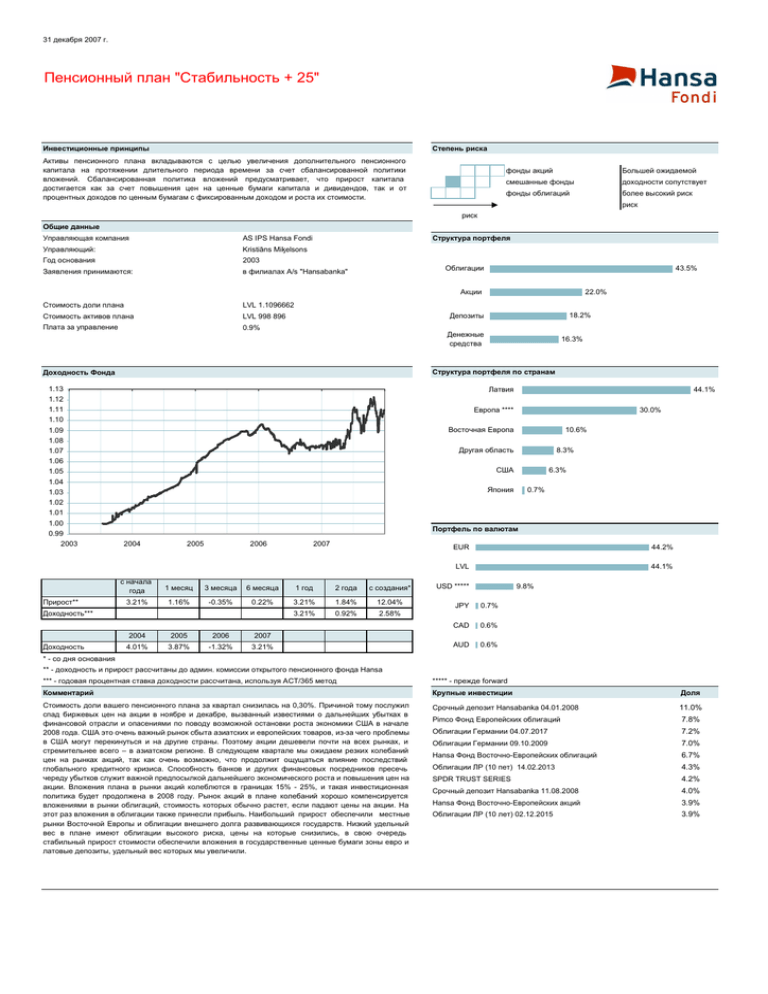

31 декабря 2007 г. Пенсионный план "Стабильность + 25" Инвестиционные принципы Степень риска Активы пенсионного плана вкладываются с целью увеличения дополнительного пенсионного капитала на протяжении длительного периода времени за счет сбалансированной политики вложений. Сбалансированная политика вложений предусматривает, что прирост капитала достигается как за счет повышения цен на ценные бумаги капитала и дивидендов, так и от процентных доходов по ценным бумагам с фиксированным доходом и роста их стоимости. фонды акций Большей ожидаемой смешанные фонды доходности сопутствует фонды облигаций более высокий риск риск риск Общие данные Управляющая компания AS IPS Hansa Fondi Управляющий: Kristiāns Miķelsons Структура портфеля Год основания 2003 Заявления принимаются: в филиалах A/s "Hansabanka" Стоимость доли плана LVL 1.1096662 Стоимость активов плана LVL 998 896 Плата за управление 0.9% Облигации 43.5% Акции Прирост** Денежные средства 16.3% Структура портфеля по странам Латвия 44.1% Европа **** 30.0% Восточная Европа 10.6% Другая область 8.3% США 6.3% Япония 0.7% Портфель по валютам 2004 2005 2006 2007 с начала года 1 месяц 3 месяца 6 месяца 1 год 2 года с создания* 3.21% 1.16% -0.35% 0.22% 3.21% 1.84% 12.04% 3.21% 0.92% 2.58% Доходность*** Доходность 18.2% Депозиты Доходность Фонда 1.13 1.12 1.11 1.10 1.09 1.08 1.07 1.06 1.05 1.04 1.03 1.02 1.01 1.00 0.99 2003 22.0% 2004 2005 2006 2007 4.01% 3.87% -1.32% 3.21% EUR 44.2% LVL 44.1% 9.8% USD ***** JPY 0.7% CAD 0.6% AUD 0.6% * - cо дня основания ** - доходность и прирост расcчитаны до админ. комиссии открытого пенсионного фонда Hansa *** - годовая процентная ставка доходности рассчитана, используя АСТ/365 метод ***** - прежде forward Комментарий Крупные инвестиции Доля Стоимость доли вашего пенсионного плана за квартал снизилась на 0,30%. Причиной тому послужил спад биржевых цен на акции в ноябре и декабре, вызванный известиями о дальнейших убытках в финансовой отрасли и опасениями по поводу возможной остановки роста экономики США в начале 2008 года. США это очень важный рынок сбыта азиатских и европейских товаров, из-за чего проблемы в США могут перекинуться и на другие страны. Поэтому акции дешевели почти на всех рынках, и стремительнее всего – в азиатском регионе. В следующем квартале мы ожидаем резких колебаний цен на рынках акций, так как очень возможно, что продолжит ощущаться влияние последствий глобального кредитного кризиса. Способность банков и других финансовых посредников пресечь череду убытков служит важной предпосылкой дальнейшего экономического роста и повышения цен на акции. Вложения плана в рынки акций колеблются в границах 15% - 25%, и такая инвестиционная политика будет продолжена в 2008 году. Рынок акций в плане колебаний хорошо компенсируется вложениями в рынки облигаций, стоимость которых обычно растет, если падают цены на акции. На этот раз вложения в облигации также принесли прибыль. Наибольший прирост обеспечили местные рынки Восточной Европы и облигации внешнего долга развивающихся государств. Низкий удельный вес в плане имеют облигации высокого риска, цены на которые снизились, в свою очередь стабильный прирост стоимости обеспечили вложения в государственные ценные бумаги зоны евро и латовые депозиты, удельный вес которых мы увеличили. Срочный депозит Hansabanka 04.01.2008 11.0% Pimco Фонд Европейских облигаций 7.8% Облигации Германии 04.07.2017 7.2% Облигации Германии 09.10.2009 7.0% Hansa Фонд Восточно-Европейских облигаций 6.7% Облигации ЛР (10 пет) 14.02.2013 4.3% SPDR TRUST SERIES 4.2% Срочный депозит Hansabanka 11.08.2008 4.0% Hansa Фонд Восточно-Европейских акций 3.9% Облигации ЛР (10 лет) 02.12.2015 3.9%