Самое главное про облигации для частного инвестора

реклама

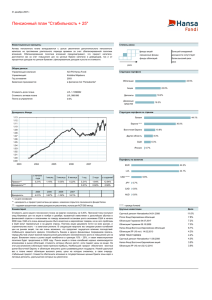

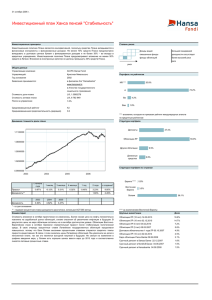

Самое главное про облигации для частного инвестора 1. Облигация – это долг. Компании, правительство и администрации выпускают облигации, чтобы финансировать свои ежедневные операции или какие-либо специальные проекты. Когда вы покупаете облигацию, вы даете деньги взаймы эмитенту на определенный срок, будь это Газпром или ООО «Рога и копыта». Обратно владелец облигации получает сумму долга плюс проценты. 2. Акции не всегда переигрывают облигации. Как показывает мировая практика, рынок акций не всегда приносит большую отдачу, чем рынок облигаций. В истории были длительные периоды, когда доходность инвестиций в облигации была сравнима с доходностью рынка акций. В 2000, 2001 и 2002 годах американские облигации даже были более прибыльны, чем рынок акций, пока акции не отыграли свое в 2003 и 2004 годах. 3. На облигациях вы можете потерять деньги. Облигации это вам не банковский депозит. Хотя по облигациям зафиксирован срок и процентные платежи (именно поэтому облигации называют инструментом с фиксированной доходностью), результат инвестиций в облигации все же не является фиксированным. 4. Цены облигаций двигаются в противоположном направлении к изменению процентных ставок. Когда процентные ставки падают, цены облигаций на рынке растут, и наоборот. Если вы держите облигацию до срока погашения, изменения цены облигации не играют никакой роли. Вы получите номинальную стоимость облигации вместе с ожидаемыми процентами. 5. Облигация и пай фонда облигаций совершенно разные вещи. По облигации вы всегда получите процент и номинальную стоимость при погашении в конце срока обращения облигации (конечно, если эмитент будет выполнять свои обязательства). В фонде облигаций ваш доход не определен, поскольку рыночная стоимость активов фонда постоянно изменяется. 6. Не инвестируйте все деньги в облигации на длительный срок. Инфляция съедает часть стоимости процентных платежей по облигации. Акции, напротив, гораздо лучше сопротивляются инфляции. Несмотря на то, что на рынке акций случаются потрясения, молодым людям и людям среднего возраста рекомендуется инвестировать значительную часть своих денег в акции. Даже людям предпенсионного возраста рекомендуется иметь некоторое количество акций, учитывая тот факт, что и на пенсии можно прожить гораздо дольше, чем ожидалось. 7. Не забывайте про облигации, не облагаемые налогом. Доходность муниципальных и государственных облигаций, как правило, ниже, чем корпоративных, но они могут быть более выгодны за счет отсутствия налогообложения процентного дохода. Это происходит в тех случаях, когда чистый доход по муниципальным и государственным облигациям остается выше, нежели по корпоративным облигациям после налогообложения. 8. Обращайте внимание на доходность, а не только на процентную ставку по облигациям. Доходность – это хитрая вещь в мире облигаций. Вы можете купить облигацию, по которой выплачиваются купоны – процентные платежи – в размере 15% в год. Если процентные ставки начнут расти и цена облигации упадет, скажем, на 5%, общий доход по облигации за год составит: 15% по купону минус 5% потери рыночной стоимости облигации, итого только 10%. 9. Если вас интересует прирост капитала, инвестируйте в облигации с длительным сроком обращения. Когда процентные ставки высоки, и вы считаете, что они будут снижаться, покупайте долгосрочные облигации. Смысл заключается в следующем: когда процентные ставки снижаются, долгосрочные облигации сильнее вырастают в цене, чем краткосрочные. Так вы выиграете от большего прироста цен облигаций, какая бы процентная ставка по ним ни была. Если процентные ставки на финансовом рынке вырастут, вы, с другой стороны, и больше проиграете. 10. Если вы хотите получать стабильный текущий доход, инвестируйте в облигации с коротким сроком обращения. Инвесторы, заинтересованные в постоянном текущем доходе должны инвестировать в портфель с краткосрочными и среднесрочными облигациями.