Модернизация денежно-кредитной политики Банка России

реклама

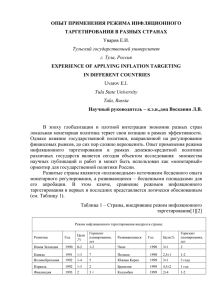

АВДЕЕВА Е.Г. Аспирантка экономического факультета МГУ имени М.В. Ломоносова (г.Москва, Россия) Модернизация денежно-кредитной политики Банка России В «Основных направлениях единой государственной денежно-кредитной политики на 2010 год и период 2011 и 2012 годов», подготовленной Банком России указывается, что «политика валютного курса Банка России в 2010-2012 годах будет направлена на сглаживание существенных колебаний курса рубля к корзине основных мировых валют. В этот период Банк России видит своей задачей создание условий для реализации модели денежно-кредитной политики на основе инфляционного таргетирования при постепенном сокращении прямого вмешательства в процессы курсообразования»1. В «Основных направлениях единой государственной денежно-кредитной политики на 2011 год и период 2012 и 2013 годов» отмечается, что «курсовая политика в 2011-2013 годах будет направлена на удержание в приемлемых границах волатильности российской национальной валюты. При этом Банк России видит своей задачей последовательное сокращение прямого вмешательства в процессы курсообразования и подготовку субъектов экономики к работе в условиях плавающего валютного курса»2. Одной из целей Банка России является переход к инфляционному таргетированию. Инфляционное таргетирование представляет собой денежно-кредитную политику, направленную на поддержание целевого уровня инфляции, при этом основным инструментом является манипулирование учетной процентной ставкой. Инфляционное таргетирование подразумевает плавающий валютный курс, позволяет удерживать инфляцию на сравнительно низком уровне, повышается доверие к национальной валюте. По определению Ф.Мишкина инфляционное таргетирование подразумевает выполнение следующих условий. Во-первых, публичное объявление среднесрочной цели по инфляции, при этом фиксируются количественные значения. Во-вторых, ценовая стабильность – основная цель денежно-кредитной политики ЦБ в долгосрочном периоде. В-третьих, ЦБ определяет инструмент для достижения цели и самостоятельно регулирует процентную ставку. В-четвертых, прозрачность денежно-кредитной политики, которая достигается посредством публичного объявления и комментирования планов и решений ЦБ. В-пятых, ЦБ должен отчитываться за результаты своей политики и быть ответственным за достижение целевого значения инфляции. Инфляционное таргетирование не ограничивается простым объявлением целевого количественного значения инфляции, также должны соблюдаться все пять признаков3. В 2008-2009 гг. Россия столкнулась с новыми макроэкономическими реалиями: падение цен на нефть, отток капитала, недостаток ликвидности, банковский кризис, бюджетный дефицит, плавное обесценение рубля, резкий спад экономической активности. Уровень инфляции снизился: в 2007 году инфляция составила 11,9%, в 2008 году – 13,3%, в 2009 году – 8,8%, 11 мес. 2010 года – 7,6%4. На фоне ослабления инфляционных ожиданий в 2009-2010 гг. Банк России четырнадцать раз менял ставку рефинансирования: она была снижена с 13% до 7,75%. Также снижались ставки предоставления ликвидности кредитным организациям в связи с необходимостью стимулирования кредитной активности. Кроме того, регулятор заявил, что намерен в течение уменьшить разницу внешних и внутренних процентных ставок. Ставки регулятора оказывают прямое действие на стоимость денег в экономике. Изменение процентных ставок ЦБ по кредитованию и привлечению средств 1 коммерческих банков стимулирует банки понижать процентные ставки на межбанковском рынке, по кредитным и депозитным операциям с физическими лицами и предприятиями. В течение кризиса значительно возросла роль Банка России в качестве источника ликвидности. ЦБ проделал значительную подготовительную работу: переход к более гибкому валютному курсу, комментарии относительно изменения ставки рефинансирования, разработка основных направлений денежно-кредитной политики, публикация значения ожидаемой инфляции, исследования практических и теоретических вопросов перехода к инфляционному таргетированию. В октябре 2010 г. Банк России увеличил операционный интервал допустимых значений рублевой стоимости бивалютной корзины с 3 до 4 рублей, отменил фиксированные границы коридора, определяющего допустимые колебания рублевой стоимости бивалютной корзины (26 и 41 руб.). Заместитель Председателя Банка России А.Улюкаев отмечает, что в качестве промежуточного режима при переходе к инфляционному таргетированию рассматривается режим управляемого валютного плавания с неофициальной целью по инфляции. В конечном счете, цель по инфляции должна стать основной. Действия ЦБ на валютном рынке при следовании политике инфляционного таргетирования не должны быть активными, иначе это может дестабилизировать реальный обменный курс и выпуск, ожидания населения переключатся на валютный курс. Причины шока обменного курса могут быть неправильно определены, что приведет к ошибочному изменению процентной ставки и в свою очередь к ухудшению экономического положения страны. Однако незначительное вмешательство ЦБ в изменение валютного курса необходимо, а степень такого вмешательства определяется открытостью экономики5. Диверсификация российской экономики является низкой, существует высокая зависимость от экспорта сырья. По мнению директора Центра макроэкономических исследований Сбербанка Ксении Юдаевой, в этих условиях оптимальной политикой для России является переход к «модифицированному» инфляционному таргетированию, при котором ЦБ стабилизирует сильные колебания валютных курсов. России необходима институциональная реформа: реформа банковской системы, развитие инструментов хеджирования валютных и процентных рисков, в т.ч. совершенствование бухгалтерского и налогового законодательства, проведение комитетов по денежно-кредитной политике с публичным объявлением решений, отчет перед Государственной думой и Советом Федерации6. Чтобы реализация политики инфляционного таргетирования была успешной необходимо выполнение ряда условий. ЦБ должен пользоваться доверием населения, чтобы оказывать влияние на ожидания экономических агентов, быть независимым и не давать напрямую займы правительству, а денежная политика должна преобладать над бюджетной политикой. Для эффективной работы трансмиссионного механизма требуется развитая финансовая система. Структура экономики должна характеризоваться свободными ценами, плавающим обменным курсом, минимальной долларизацией. В ближайшем будущем Банк России намерен перейти к политике инфляционного таргетирования. Основными проблемами на пути внедрения инфляционного таргетирования в России являются: -В России инфляция носит в значительной степени немонетарный характер, поэтому рост цен на сырье, тарифов, монополизация локальных рынков, импорт инфляции при восстановлении мировой экономики являются препятствиями перехода к политике инфляционного таргетирования. Например, плохие погодные условия, такие как 2 засуха, приводят к неурожаю и провоцируют рост инфляции. Следует отметить, что в 2009 году инфляция показала значительное снижение во многом благодаря проведению плавного обесценения национальной валюты. В экономике был шок: резкое сокращение денежной массы из-за скупки рублей ЦБ. -Масштабные бюджетные расходы на антикризисную программу способны разогнать инфляцию. Министерство финансов России заявило о необходимости снижения бюджетного дефицита и повышения эффективности расходов. Сейчас все больше говорят о монетарном характере инфляции. -Доходы от экспорта сырья имеют большое значение для экономики, поэтому оптимальной политикой для России является политика инфляционного таргетирования наряду со сглаживанием сильных колебаний валютного курса. -Реальна угроза разворачивания валютной войны на мировой арене, которая выражается в конкурентной девальвации странами своих национальных валют. -При переходе к политике инфляционного таргетирования, как правило, повышается волатильность обменного курса, что может стать проблемой для предприятий. В этих условиях неопределенность в отношении валютного курса может быть устранена с помощью хеджирования. -В острый период кризиса кредитование банков Банком России являлось антикризисной мерой, в настоящее время объем кредитов, выданных коммерческим банкам, значительно сократился. Перед ЦБ стоит задача наладить кредитование банков, для этого необходимо снижение разницы внутренних и внешних процентных ставок, чтобы уменьшить стимулы заимствования за рубежом. -Необходимо развитие финансовой и банковской системы, проведение комитетов по денежно-кредитной политике с публичным объявлением решений, отчет перед Государственной думой и Советом Федерации. В настоящее время переход к инфляционному таргетированию осложнен последствиями кризиса, может образоваться неопределенность при смене денежнокредитной политики, в таких условиях трудно будет достичь выгод новой политики. http://www.cbr.ru/today/publications_reports/ «Основные направления единой государственной денежнокредитной политики на 2010 год и период 2011 и 2012 годов» с. 25. 2 http://www.cbr.ru/today/publications_reports/ «Основные направления единой государственной денежнокредитной политики на 2011 год и период 2012 и 2013 годов» с.25. 3 Frederic S. Mishkin Inflation targeting in emerging market countries. NBER Working Paper No. 7618. March 2000. pp. 1-2. 4 http://www.cbr.ru/statistics/ Статистика Банка России. 5 Улюкаев А.В. Современная денежно-кредитная политика: проблемы и перспективы. – М.: «Дело» АНХ, 2008. c. 103-104. 6 Юдаева К. О валютной политике // Вопросы экономики. – 2010. - № 1. c.25 – 28. 1 3