14. Лекция по теме: Перестрахование

реклама

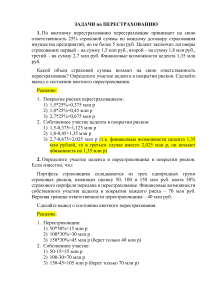

Тема. Перестрахование. Необходимость, роль и сущность перестрахования. Финансовая устойчивость страховщика требует соблюдение ряда условий. Среди них – незаключение договоров на страховые суммы, превышающие возможности страховщика гарантировать выполнение своих обязательств. К этим условиям относится также формирование сбалансированного страхового портфеля (по объектам, размерам сумм, рискам и регионам). Однако страховой организации в одиночку трудно решать эти и другие задачи. Причины – недостаточность собственного капитала для обеспечения страхования на крупные суммы, несбалансированность страхового портфеля, не позволяющего перераспределения средств между группами страхователей или по регионам. В результате страховые выплаты могут существенно превысить сумму премий и для финансовой устойчивости страховщику необходимо в отдельных случаях передавать часть страховых обязательств другим страховщикам. Известно два метода перераспределения обязательств – сострахование и перестрахование. Сострахование – это заключение договора страхования какого-либо объекта стразу несколькими страховщиками с указанием в договоре прав и обязанностей каждого. Каждый страховщик отвечает перед страхователем, которому будет произведена выплата. В этом случае страховщик, получивший предложение от страхователя по величине обязательств, которые не может взять на себя, предлагает другим страховщикам участие путем разделения страховой суммы на несколько долей Однако более широко распространен метод перестрахования. Перестрахование – это страхование одним страховщиком (перестрахователем) риска исполнения всех или части своих обязательств перед страхователем у другого страховщика (перестраховщика). Страховщик заключает договор со страхователем с принятием на себя обязательств по выплатам и получает страховую премию. Но часть обязательств может быть передана другому или нескольким страховщикам через договор перестрахования между перестрахователем (цедентом) и перестраховщиком. При этом перестраховщику выплачивается часть премии как плату за согласие взять на себя долю обязательств. При наступлении страхового случая требование по страховым выплатам предъявляются только к страховщику, который их и осуществляет. Он, в свою очередь, требует от перестраховщиков перечисления ему причитающихся с них сумм. Таким образом, перестрахование – это перераспределение обязательств по возмещению ущерба, принятым на себя страховщиком, между двумя или несколькими страховыми компаниями с целью обеспечения финансовой устойчивости страховщика. Перестраховщики, в свою очередь, могут перестраховать принятые на себя обязательства, заключая договор ретроцесии. Они называются ретроцедентами, а страховщики, принимающие эти обязательства, ретроцессионерами. Цель – дальнейшее перераспределение рисков с целью обеспечения финансовой устойчивости перестраховщика. Цели перестрахования следующие: формирование более сбалансированного страхового портфеля (передача риска в перестрахование называется «активное перестрахование», а его прием «пассивное перестрахование»). Сокращается также риск убытков от страховых операций; появляется возможность заключать договоры на высокие страховые суммы; регулируются соотношения между размерами собственного капитала и объемом страховых операций; страховщик может начать использовать новые страховые операции; перестраховщики могут оказывать в обмен на часть страховых выплат помощь (новые виды страхования, оценка страхового риска и др.), так как в них работают специалисты высокого класса. Формы перестрахования. Оно может проводится от случая к случаю или регулярно на основе постоянных договорных отношений. Отсюда имеется различие в их видах – факультативное и облигаторное перестрахование. Факультативное перестрахования – более старая его форма. Страховщик каждый раз решает о возможности его проведения (с кем, как, на какую сумму и др.). Перестраховщику в этом случае сложно формировать стабильный страховой портфель. Преимущества для перестрахователя (цедента) – возможность использовать перестрахование только если оно необходимо. Однако у него нет гарантий, что перестраховщик может согласится на его условия без соответствующего согласования. Кроме того этот вид перестрахования требует высоких расходов (поиски перестраховщика, переговоры, невозможность пролонгации договоров, их возобновление и др.). Необходимо также предоставление подробной информации о клиенте, что раскрывает коммерческую тайну. Все это ограничивает возможности факультативного перестрахование и снижает его роль. Облигаторное (договорное) перестрахование – главная форма современного перестрахования. Она состоит в обязанности перестрахователя передавать в оговоренном размере перестраховщику свои обязательства по всем договорам страхования соответствующих условиям договора перестрахования. Перестраховщик также несет обязанности принимать в перестрахование все предложенные ему обязательства цедента по указанному договору. Преимущества этого вида перестрахования состоит в гарантии страховщика в том, что все заключенные им договоры страхования будут перестрахованы, а пролонгация соглашений – автоматическое. Снижаются накладные расходы, нет необходимости предоставления подробной информации о страхователе, а перестраховщик расширяет масштаб своего бизнеса. Вместе с тем страховщик обязан передавать в перестрахование и договоры, которые он сам смог бы выполнить. Взаимоотношения сторон по договорам перестрахования. Определились стандартные условия таких договоров. В конкретных случаях в них носятся дополнения и изменения. То есть это – общие и особые условия. Большинство договоров факультативного перестрахования заключаются при помощи факсимильной связи. Для договоров облигаторного перестрахования перестраховщику представляется информация по виду, объектам и рискам, территории нахождения объекта, ожидаемая премия, размеры комиссионного вознаграждения и тантьемы (плата перестраховщика цеденту за прибыль, которую он имеет от договора по перестраховке – 10-30%) и др. Важное значение имеет экономическое обоснование размеров собственного удержания цедента и доли, передаваемой перестраховщикам. Для этого проводится анализ финансового состояния перестрахователя, его способности производить страховые выплаты. По оговоркам об оригинальных условиях показывается, что для перестрахования действуют те же условия, сроки и тарифные ставки. Перестраховщик получает такую же страховую премию и несет ответственность перед цедентом, что и страховщик только в сумме, пропорциональной его доле. Причем, защищая свои интересы, цедент защищает и интересы перестраховщика. Перестраховщик, в свою очередь, имеет право знакомиться с документами цедента по договору страхования, правомерности страховых выплат. В некоторых договорах цедент имеет право на получение от перестраховщика комиссионного вознаграждения и тантьемы. Это – компенсация страховщику части расходов по поиску страхователей, заключению договоров и др. Выделяется три вида комиссионного вознаграждения – оригинальная. Она выплачиваемая при заключении договора перестрахования за счет уменьшения на 10-30% страховой премии. Перестраховочная комиссия, выплачиваемая ретроцессионарием ретроцеденту при заключении договора (10-15%) и брокерская комиссия, выплачиваемая перестраховщиком страховому брокеру (1-10% от полученной перестраховщиком премии). При пропорциональном перестраховании делается соглашение об удержании цедентом части перестраховочной премии в депозитном фонде (депо премии). Причина – гарантия получения с перестраховщика причитающейся цеденту доли страховых выплат независимо от его финансового состояния. Депо возвращается перестраховщику через год. Споры между сторонами договора перестрахования, если они не решаются по обоюдному согласию, рассматриваются в специализированном третейском суде (арбитраже). Это объясняется спецификой, в которой суды общей юрисдикции нередко разобраться не в состоянии. Методы перестрахования. Выделяются два – пропорциональное и непропорциональное. При пропорциональном страховые суммы, взносы и страховые выплаты разделяются между перестрахователем и перестраховщиком пропорционально. То есть – в соответствии с принятыми на свою ответственность долями. По договору перестраховщик выплачивает перестрахователю и комиссионное вознаграждение. Этот вид перестрахования делится в свою очередь на квотное перестрахование и перестрахование по методу эксцедента. Квотное перестрахование – наиболее простое. Перестрахователь передает в перестрахование оговоренную часть страховой суммы по всем договорам, заключенных по определенным видам страхования. Перестраховщик обязан перестраховать эту часть. Цедент перечисляет перестраховщику часть полученных взносов (за вычетом комиссии). При наступлении страхового случая перестраховщик обязан в той же пропорции возместить страховую выплату цедента. Условия квотного договора могут ограничивать максимальную страховую сумму, принимаемую на себя перестраховщиком. Положительные стороны этого вида – цедент имеет возможность установить необходимую долю своего участия, соответствующую его финансовым возможностям; простота технического оформления условий договора; получение страховой защиты от резких колебаний убыточности (например, при освоении новых страховых операций). К недостаткам относится необходимость передачи в перестрахование даже таких сумм, которые страховщик может оставить у себя. Договор эксцедента сумм передачу перестраховщику только те договоры, страховая сумма которых превышает оговоренную величину (приоритет цедента). Преимущество – страховщик сам устанавливает величину собственного удержания в размере его финансовых возможностей и оставляет страховые суммы, не превышающие соответствующие лимиты. Причем страховщик устанавливает различную величину собственного удержания по отдельным видам, объектам страхования и страхователей. Однако при этом увеличиваются затраты на обработку каждого договора. При непропорциональном перестраховании страховые суммы, страховые взносы и страховые выплаты распределяются между цедентом и перестраховщиком непропорционально. При этом обязанности перестраховщика произвести страховую выплату наступает лишь в случае, если ее размеры превысят оговоренный предел (приоритет страховщика). Основная цель такого перестрахования – защита страховщиков от крупных убытков (событие – кумуляция рисков). Это перестрахование проводят как профессиональные перестраховщики, так и компании, занимающиеся прямым страхованием. Договоры о непропорциональном перестраховании принимают на свою ответственность в основном только специализированные перестраховочные организации, так эти операции требуют высокой профессиональной подготовки. Договоры непрпорционального перестрахования подразделяются на договоры эксцедента убытка и эксцедента убыточности. Первые служат для защиты страховых портфелей по отдельным видам страхования от наиболее крупных или непредвиденных убытков. Перестраховщик производит страховую выплату когда сумма страхового возмещения превышает оговоренный предел (приоритет цедента). Размер этой выплаты не может быть выше установленного лимита. При этом устанавливаются объекты и страховые случаи, при которых действует ответственность перестраховщика. Устанавливаются также приоритеты по отдельному риску или страховому случаю. Цель договора эксцедента убыточности – оградить страховщика от колебаний по итогам проведений операций в целом или по определенному виду страхования за соответствующий период. Выплаты в пользу цедента производятся если соотношение между уровнями выплат и страховыми премиями за год превысят установленный предел. Договоры заключаются, если результаты деятельности страховщика резко колеблются по годам.