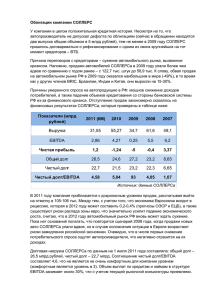

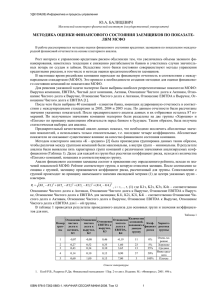

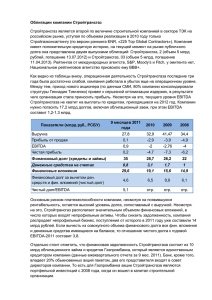

Как выбрать и оценить облигации Волатильность. Один из важнейших маркеров на современных фондовых рынках, отражает частоту и глубину колебаний на рынке. Облигации торгуются с умеренной волатильностью. Риск возврата средств. Когда компания банкротится, владельцы облигаций в приоритете по выплатам, потому что облигации — это обязательства компании, и погашать их приходится в первую очередь. Если денег нет, тогда они погашаются после распродажи активов компании — при этом даже акционеры, фактически, владельцы этих активов, могут вообще лишиться своих вложений. Чтобы выбрать облигации, используют преимущественно фундаментальный анализ эмитента. Такой анализ показывает финансовое, имущественное состояние, рыночную и маркетинговую активность компании и основан на публичной финансовой отчётности. Фундаментальный анализ включает: Оценку рисков облигации. Оценку надежности эмитента Оценку потенциала доходности облигации. 1. Алгоритм оценки надёжности эмитента Оценка конкурентных позиций компании и перспективы развития отрасли. Для этого необходимо рассмотреть отраслевые обзоры, изучить куда движется рынок, проанализировать динамику изменения спроса. Также находим 3–5 конкурентов компании, сравниваем их торговое предложение. Определяем объём интересующего рынка и расстановку сил на нём. Здесь поможет отраслевая аналитика и значения компаний, которые входит в тройку лидеров на своем рынке. Анализ финансовой отчетности. Это ключевой блок, он основан на фактических показателях компании: - доходность бизнеса, - уровень долговой нагрузки, - наличие средств для обслуживания краткосрочных обязательств. Анализ уровня корпоративного управления и раскрытия различных аспектов деятельности: - насколько строго компания выполняла свои обязательства перед кредиторами - случался ли технический дефолт - важно найти информацию об акционерах, конечных бенефициарах, поручителях компании. Если в компании есть отдел по работе с инвесторами, насколько активно представители компании отвечают на вопросы. 2. Источники информации для анализа надежности эмитента Важно изучить кредитный рейтинг эмитента — например, на сайте рейтингового агентства «Эксперт».1 Но далеко не у всех компаний есть кредитный рейтинг, поэтому можно ориентироваться на альтернативные источники информации. Отчетность эмитента: рассмотреть динамику основных финансовых показателей компании за 3 последних года. Инвестиционный меморандум / презентация для инвесторов: в этом документе компания описывает, на какие цели она привлекает средства и за какой период планирует их окупить. Там же могут быть указаны этапы освоения средств, по которым можно определить, насколько точно компания следует инвестиционной программе. Найти этот документ можно на сайте компании в разделе для акционеров или запросить в отделе по связям с инвесторами. Новостной фон в СМИ: посмотреть упоминания компании в новостях за последние 6 месяцев. 3. Анализ финансовой отчётности: алгоритм оценки кредитных рисков эмитента На какие вопросы требуется ответить: - какие показатели рассчитать? 1 https://www.raexpert.ru/ratings/credits/ - как именно их посчитать? Список показателей для самостоятельной оценки 1. Динамика выручки. 2. Динамика чистой прибыли. 3. Динамика EBITDA. 4. Динамика денежного потока. 5. Динамика чистого долга компании. 6. Динамика процентных выплат. 7. Соотношение заемного и собственного капитала. 8. Соотношение чистого долга и собственного капитала. 9. Соотношение чистого долга и EBITDA. 10. Соотношение FCF и процентных выплат. КЕЙС: оцениваем перспективность облигаций трёх компаний Заходим на RUSBONDS 2 и выбираем «Поиск облигаций». 2 RUSBONDS — проект «Интерфакса», посвящённый облигациям В поле «Сектор рынка» выбрать «Корп» — корпоративные облигации, данная методика подходит именно к таким облигациям. В поле «Состояние выпуска» ставим «В обращении». Например для высокодоходных облигаций можно выбрать ставку купона от 15%. Ставка определяется исходя из значения ожидаемой доходности инвестора Для анализа выбираем три облигации, эмитентами которых являются: АПРИ «Флай Плэнинг», АО «Завод Криалэнергострой», ООО «СуперОкс», ЗАО Выбираем нужные облигации для сравнения А. Инвестиционный меморандум АПРИ «Флай Плэнинг» Скачиваем документы для расчета уровня финансовой устойчивости эмитентов. Нас интересует инвестиционный меморандум, потому что в нём основные финансовые показатели уже посчитаны. Скачать: https://flyplaning.ru/investoram. Несмотря на то, что выбраны облигации выпуска «БО-П02», лучше скачать инвестиционный меморандум, подготовленный к более позднему выпуску — потому что он самый актуальный. В этом меморандуме нет финансовых показателей за 2019 год, их нужно будет рассчитать самостоятельно, для этого смотрим годовую отчетность компании — она тоже есть на сайте: https://flyplaning.ru/investoram/otchetnost/buch. Б. Финансовая отчётность «Завода Криалэнергострой» Годовую отчетность «Завода Криалэнергострой», ООО можно скачать на официальном сайте: https://www.krialenergo.ru/investoram/bfo-ooo-zavod-kesza-2019-g/. Инвестиционного меморандума на корпоративном сайте нет, поэтому ищем через поисковик «Завод Криалэнергострой инвестиционный меморандум» — и выбираем сайт «Центра раскрытия корпоративной информации». В. Финансовая отчётность «СуперОкс», ЗАО По компании «СуперОкс», ЗАО необходимые документы тоже скачиваем с сайта «Центра раскрытия корпоративной информации».3 3 https://www.e-disclosure.ru/# Анализируем финансовые показатели Анализируем информацию из раздела 2.2 меморандума «Оценка финансового состояния эмитента в динамике за последние 3 года» и из бухгалтерской отчетности. Пример таблицы с общей информацией о выбранных облигациях: Примечание: п. 7 и п. 8 — по состоянию на 22.04.2020 г. Данных из данной таблицы для принятия решения недостаточно, поэтому необходимо изучить следующие финансовые показатели: 1. Динамика выручки Показатель общего тренда развития компании. Именно из выручки компания будет оплачивать операционные издержки и обслуживать обязательства, поэтому важно, чтобы выручка компании хотя бы не снижалась. Выручка отражается в отчете о финансовых результатах. При анализе показателей нас в первую очередь интересуют их относительные изменения, чтобы понимать, как изменяется финансовое состояние компании. 2. Динамика чистой прибыли Показатель эффективность компании. На разных этапах жизненного цикла у компании может быть разная финансовая стратегия — от максимизации выручки до работы с эффективностью бизнеса, но наличие прибыли показывает способность компании обслуживать текущие обязательства. Чистая прибыль отражается в отчете о финансовых результатах. 3. Динамика EBITDA EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — это прибыль компании до выплаты процентов, налогов и вычета амортизации. EBIDTA показывает, насколько сопоставимы по эффективности компании без учета различий в долговой нагрузке, налоговой и учётной политике. Некоторые эмитенты показывают EBITDA в инвестиционном меморандуме. Однако в случае, если EBIDTA в меморандуме нет, необходимо воспользоваться формулой: EBITDA = Чистая прибыль + Налог на прибыль и пр. + Амортизация + Проценты к уплате Как найти чистая прибыль — строка 2400 отчета о финансовых результатах; налог на прибыль и пр. — разница между значениями по строке 2400 и 2300, так чтобы при суммировании «Чистой прибыли» и «Налога на прибыль и пр.» получилось значение Прибыли (убытка) до налогообложения (стр. 2300); амортизация — указывается в пояснениях к бухгалтерскому балансу в разделе 2.1 «Наличие и движение основных средств»; проценты к уплате — строка 2330 отчета о финансовых результатах. 4. Динамика денежного потока (FCFF) Показатель финансового здоровья компании. Позволяет увидеть денежные потоки, доступные всем инвесторам, включая акционеров и кредиторов. Свободный денежный поток фирмы (Free Cash Flow to the Firm) определяется по формуле: FCFF = EBITDA — налог на прибыль уплаченный — капитальные затраты (Capex) — прирост оборотного капитала (NWC, Net working capital change), Как найти налог на прибыль уплаченный — фактически выплаченный налог на прибыль, отражается в составе платежей по текущим операциям отчета о движении денежных средств; капитальные затраты — указываются в пояснениях к бухгалтерскому балансу в разделе 2.1 «Наличие и движение основных средств»; прирост оборотного капитала — определяется как разница между оборотным капиталом на конец и начало периода. В свою очередь оборотный капитал рассчитывается по формуле: оборотные активы (стр. 1200 баланса) — [краткосрочные обязательства (стр. 1500) — краткосрочные займы (стр. 1510)]. В таблице — расчёт FCFF по нашим эмитентам. 5. Динамика чистого долга Показатель уровня реальной задолженности компании. Представляет собой всю задолженность компании перед внутренними и внешними кредиторами, скорректированную на величину денежных средств и их эквивалентов. Рассчитывается по формуле: Чистый долг = Долгосрочные кредиты и займы + Краткосрочные кредиты и займы — Денежные средства и их эквиваленты. Как найти долгосрочные кредиты и займы — стр. 1410 бухгалтерского баланса; краткосрочные кредиты и займы — стр. 1510 бухгалтерского баланса; денежные средства и их эквиваленты — стр. 1250 бухгалтерского баланса. 6. Динамика процентных выплат Показатель уровня кредитной нагрузки. Процентные выплаты отражаются в стр. 2330 отчета о финансовых результатах. 7. Динамика D/E Показатель финансового рычага. Это отношение заемного капитала компании (Debt) к собственному (Equity). Определяется на основе финансовой отчетности компании: заемный капитал (Debt) — стр. 1400 + стр. 1500 бухгалтерского баланса; собственный капитал (Equity) — стр. 1300 бухгалтерского баланса. Чем выше значение показателя, тем в большей степени в структуре капитала преобладают заемные средства. При этом для сравнения уровня закредитованности эмитентов лучше ориентироваться на долю собственных и заемных средств в составе совокупного капитала компании. Ниже на графиках красным цветом показана доля заемного капитала, синими – собственного капитала. 8. Соотношение чистого долга и собственного капитала Показывает, сколько заемных средств приходится на рубль собственных. Чем больше значение коэффициента, тем выше риск банкротства компании. Более-менее стабильные и безопасные значения показателя от 0,25х до 1х. 9. Соотношение чистого долга и EBITDA Показатель платежеспособности компании — способности погасить текущие обязательства. При нормальном финансовом состоянии значение коэффициента не должно превышать 3,5х. Если значение коэффициента превышает 5х, это говорит о слишком большой долговой нагрузке и вероятных проблемах с погашением обязательств. 10. Соотношение чистого денежного потока и процентных выплат Показатель финансовой устойчивости. Оптимальным является значение данного коэффициента не ниже 2х. В этом случае компания способна обслуживать свои текущие обязательства, а оставшиеся средства направлять на дальнейшее развитие. Выводы о финансовой стабильности эмитента и уровне риска при покупке облигаций АПРИ «Флай Плэнинг», АО — компания характеризуется стабильным ростом выручки, чистой прибыли и EBITDA. Денежный поток компании на конец периода положительный. Увеличение процентных выплат является следствием роста долговой нагрузки, при этом соотношение собственного и заемного капитала свидетельствует о сбалансированной структуре капитала. Соотношение чистый долга / EBITDA и денежный поток / процентные выплаты показывает умеренные риски снижения платежеспособности и финансовой устойчивости. В целом, соотношение риска надежности облигации и ее доходности является сбалансированным. «Завод Криалэнергострой», ООО — компания характеризуется стабильным ростом выручки, чистой прибыли и EBITDA. Снижение денежного потока на конец 2019 г. до уровня существенных отрицательных значений является негативным сигналом. Компания находится на инвестиционной фазе, активно привлекает заемное финансирование. В структуре капитала значительно преобладают займы и кредиты. Соотношение чистого долга и EBITDA свидетельствует о способности компании обслуживать обязательства, однако отрицательный денежный поток — о возможности потери компанией финансовой устойчивости при изменении рыночных факторов. Инвестиции в данные бумаги сопровождаются повышенным риском. «СуперОкс», ЗАО — наблюдаются существенные колебания в выручке компании, а ее значений недостаточно для выхода в положительные значения по прибыли и EBITDA, что является негативным сигналом. Денежный поток по итогам 2019 г. принял положительное значение не вследствие роста EBITDA, а по причине сокращения оборотного капитала, что в связи с падением выручки относительно предыдущего года говорит о сокращении доли рынка компании. Риск потери платежеспособности существенный. Инвестиции в данные бумаги сопровождаются высоким риском.