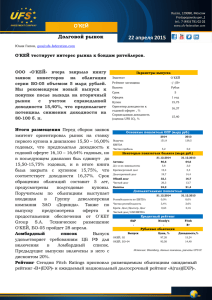

Равнение на рост российского авторынка

реклама

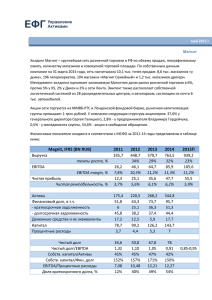

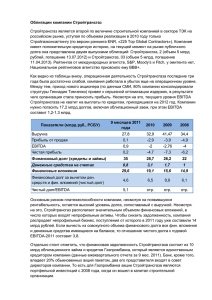

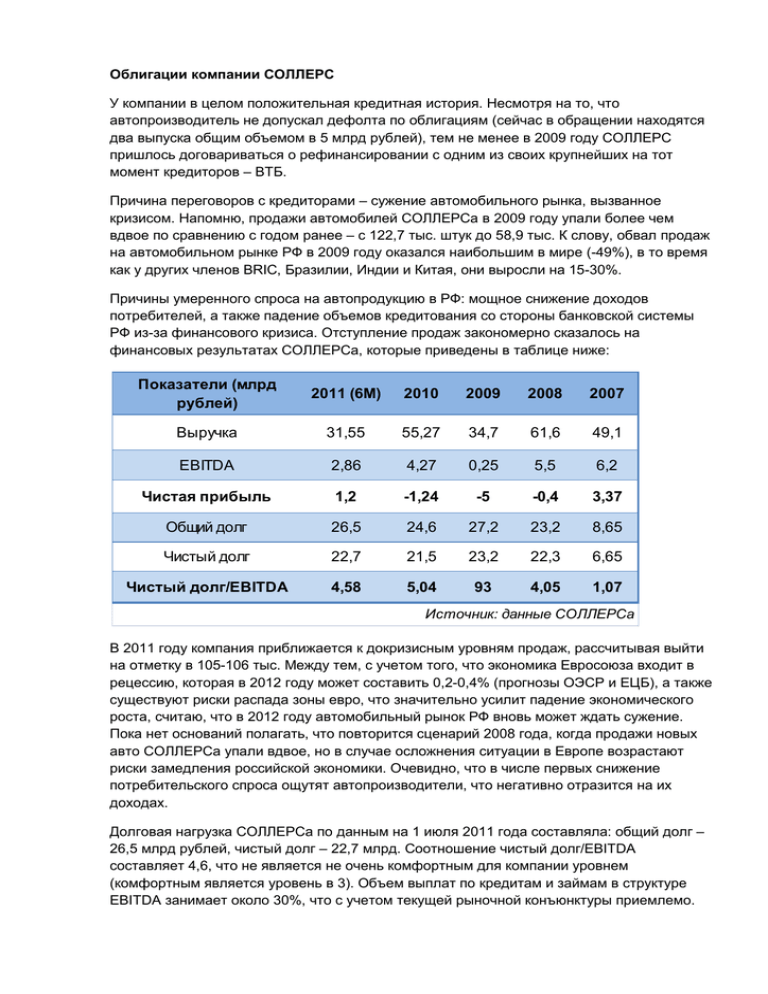

Облигации компании СОЛЛЕРС У компании в целом положительная кредитная история. Несмотря на то, что автопроизводитель не допускал дефолта по облигациям (сейчас в обращении находятся два выпуска общим объемом в 5 млрд рублей), тем не менее в 2009 году СОЛЛЕРС пришлось договариваться о рефинансировании с одним из своих крупнейших на тот момент кредиторов – ВТБ. Причина переговоров с кредиторами – сужение автомобильного рынка, вызванное кризисом. Напомню, продажи автомобилей СОЛЛЕРСа в 2009 году упали более чем вдвое по сравнению с годом ранее – с 122,7 тыс. штук до 58,9 тыс. К слову, обвал продаж на автомобильном рынке РФ в 2009 году оказался наибольшим в мире (-49%), в то время как у других членов BRIC, Бразилии, Индии и Китая, они выросли на 15-30%. Причины умеренного спроса на автопродукцию в РФ: мощное снижение доходов потребителей, а также падение объемов кредитования со стороны банковской системы РФ из-за финансового кризиса. Отступление продаж закономерно сказалось на финансовых результатах СОЛЛЕРСа, которые приведены в таблице ниже: Показатели (млрд рублей) 2011 (6М) 2010 2009 2008 2007 Выручка 31,55 55,27 34,7 61,6 49,1 EBITDA 2,86 4,27 0,25 5,5 6,2 Чистая прибыль 1,2 -1,24 -5 -0,4 3,37 Общий долг 26,5 24,6 27,2 23,2 8,65 Чистый долг 22,7 21,5 23,2 22,3 6,65 Чистый долг/EBITDA 4,58 5,04 93 4,05 1,07 Источник: данные СОЛЛЕРСа В 2011 году компания приближается к докризисным уровням продаж, рассчитывая выйти на отметку в 105-106 тыс. Между тем, с учетом того, что экономика Евросоюза входит в рецессию, которая в 2012 году может составить 0,2-0,4% (прогнозы ОЭСР и ЕЦБ), а также существуют риски распада зоны евро, что значительно усилит падение экономического роста, считаю, что в 2012 году автомобильный рынок РФ вновь может ждать сужение. Пока нет оснований полагать, что повторится сценарий 2008 года, когда продажи новых авто СОЛЛЕРСа упали вдвое, но в случае осложнения ситуации в Европе возрастают риски замедления российской экономики. Очевидно, что в числе первых снижение потребительского спроса ощутят автопроизводители, что негативно отразится на их доходах. Долговая нагрузка СОЛЛЕРСа по данным на 1 июля 2011 года составляла: общий долг – 26,5 млрд рублей, чистый долг – 22,7 млрд. Соотношение чистый долг/EBITDA составляет 4,6, что не является не очень комфортным для компании уровнем (комфортным является уровень в 3). Объем выплат по кредитам и займам в структуре EBITDA занимает около 30%, что с учетом текущей рыночной конъюнктуры приемлемо. Выводы: стремительное изменение макроэкономической ситуации может при самом негативном сценарии лишить компанию до 50% ее выручки. Поэтому покупать длинные облигации эмитента в текущей ситуации я не рекомендую на фоне вероятного замедления мировой экономики. Отмечу, что некоторое замедление динамики продаж началось в ноябре 2011 года, однако критичным оно не является, и, полагаю, компания сможет без особых проблем обслуживать свои короткие долговые обязательства. В этой связи рекомендую к покупке бонды СоллерсБО-2 с представлением их к оферте 2 мая 2012 года.