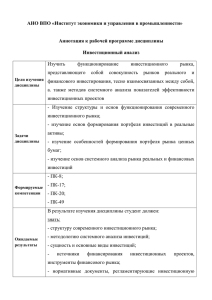

Федеральное агентство по рыболовству Федеральное государственное бюджетное образовательное учреждение высшего образования «Калининградский государственный технический университет» (ФГБОУ ВО «КГТУ») Реферат по дисциплине: "Планирование и прогнозирование социально-экономических процессов" на тему: " Методы оценки прогнозов инвестиционных и инновационных проектов" Реферат подготовила Студентка группы 16-ЭБ-2 Демкина Т. А. Калининград 2021 Содержание Введение ................................................................................................................... 3 1. Сущность инновационных и инвестиционных проектов ............................. 5 1.1 Содержание и сущность инновационного проекта ................................. 5 1.2 Сущность и классификация инвестиционных проектов ............................ 9 2. Методы оценки эффективности и выбора инновационно-инвестиционных проектов ................................................................................................................. 13 2.1 Методология оценки эффективности инновационно-инвестиционных проектов .............................................................................................................. 13 2.2 Классификация методов и критериев экономической оценки эффективности инновационно-инвестиционных проектов ........................... 17 Заключение ............................................................................................................ 22 Литература ............................................................................................................. 24 Приложение 1 ........................................................................................................ 27 2 Введение Актуальность выбранной темы обусловлена тем, что любой инвестиционный проект в разной мере, практически, содержит элементы инновационности. Это могут быть, как элементы инноваций по вертикали, подразумевающие создание качественно-нового продукта без использования технологий, так и элементы инноваций по горизонтали, подразумевающие небольшие изменения продукта с точки зрения его усовершенствования либо модернизации. Кроме того, немаловажным аспектом выступает, и непосредственная реализация проектов бизнесом. Суть в том, что основой как инновационных, так и инвестиционных проектов выступает – инвестиционный потенциал организации. Поэтому, прежде чем перейти к реализации проекта руководству необходимо не только оценить размеры привлекаемого и собственного инвестиционного ресурса, но и провести исследование инвестиционного потенциала организации. Вообще, разделение проектов на инновационные и инвестиционные, в значительной степени, представляет собой условность. Однако, при оценке инновационных и инвестиционных проектов имеются свои нюансы и, соответственно, их методы. Данное стечение обстоятельств обусловило выбор цели нашей исследовательской работы. Целью работы выступят – методы оценки прогнозов инновационных и инвестиционных проектов. Для достижения заданной цели, по ходу исследования, будут предприняты следующие задачи: 1. Рассмотреть сущность инновационных и инвестиционных проектов; 2. Проанализировать методы оценки эффективности и выбора инновационно-инвестиционных проектов. Объектом работы выступят – современные методы оценки инвестиционных и инновационных проектов. Предметом исследования выступят – критерии и методы оценки эффективности и выбора инновационных и инвестиционных проектов. 3 Методологическая основа работы основана на: синтезе теоретического и аналитического материалах; методах эмпирического исследования, таких как: сбор, изучение, обобщение, сравнение и анализ. Теоретической и информационной основой написания работы послужили: научные статьи и литература, Интернет-ресурсы, нормативные правовые акты. По ходу работы основной акцент пришелся на труды таких авторов как: Черникова А.Е., Сургуладзе Е.В., Плотников А.Н., Плотников Д.А., Акчурин А.И., Панченко А.В., Абрахманов А.А., Рогачева Г.И., Мальцева С.В., Малинина С.Е., Куликов Н.Н., Кравчук А.К., Досужева Е.Е., Кириллов Ю.В., Воронин Д.С., Винокурова Е.А., Аяганова М.П. и другие. Данная работа состоит из: введения, двух глав, заключения и списка литературы. Сама структура работы соответствует цели и задачам исследования. 4 1. Сущность инновационных и инвестиционных проектов 1.1 Содержание и сущность инновационного проекта Исходя из того, что основой экономического роста и побудительного мотива современного прогресса общества выступают инновации, то и развивающаяся хозяйственная система России в целом приобретает инновационные черты. Акцентируя внимание на сущности инновационного проекта, то, прежде всего, стоит обратить внимание на Федеральный закон №254-ФЗ Российской Федерации (далее по тексту – РФ), где: инновационный проект трактуется как «комплекс направленных на достижение экономического эффекта мероприятий по осуществлению инноваций, в том числе по коммерциализации научных и (или) научно-технических результатов»1. Обращаясь к современным научным исследованиям о сущности инновационных проектов, стоит привести несколько сравнительных примеров. Так, по мнению А.К. Кравчук инновационный проект – это: непростая концепция «взаимозависимых» и «взаимовлияющих» по срокам, ресурсам и исполнителям событий, ориентированных «на результат определенных целей»; комплекс «организационно-плановой», «расчетно-финансовой» и «технической» документаций, требующихся «для осуществления проекта»2. В свою очередь, С.В. Мальцева дает более-развернутое определение сущности инновационного проекта, отмечая, что «это система взаимосвязанных целей и программ их достижения», которая представляет собой комплекс «коммерческих», «финансовых», «организационных», «производственных», «опытно-конструкторских», «научно-исследовательских» и иных мероприя- Федеральный закон от 21.07.2011 №254-ФЗ «О внесении изменений в Федеральный закон «О науке и государственной научно-технической политике» // НПП: «КонсультантПлюс» 2 Кравчук А.К. Содержание и сущность инновационного проекта // Материалы XI Международной студенческой научной конференции «Студенческий научный форум» [Электронный ресурс]. – http://files.scienceforum.ru/pdf/2019/5c1218657d833.pdf. – (последний визит: 05.04.2019) 1 5 тий, соответствующим образом «уязвимых», «организованных» по срокам, ресурсам и исполнителям, «оформленных комплектом проектной документации» и «обеспечивающих эффективное решение конкретной научно-технической проблемы», которая выражена «в количественных показателях и приводящей к инновациям»3. Каждый инновационный проект, с появления идеи и до абсолютного своего окончания, имеет последовательные этапы развития, то есть жизненный цикл, который делится на фазы, которые делятся на стадии, которые делятся на этапы. Представим на рисунке 1.1 основные элементы инновационного проекта: Рисунок 1.1 Основные элементы инновационного проекта4 На этапах реализации, каждый инновационный проект должен быть сопоставлен с процессами и функциями управления, которые представлены на рисунке 1.2: Мальцева С.В. Инновационный менеджмент / Учебник для академического бакалавриата / Отв. ред. С.В. Мальцева. – М.: Изд-во. Юрайт. – 2015. – 527с. – С.19 4 Аяганова М.П. Инновационный проект как новая форма организации инноваций // Журнал: Вестник КарГУ. – 2015. - №3. – С.79 3 6 Рисунок 1.2 Процессы и функции управления на этапах реализации инновационного проекта5 В такой интерпретации, представленной на рисунке 1.2, результат выполнения одного процесса становится исходной информацией для другого. Структурная модель компонентов основных процессов и областей знаний дает возможность приобрести понимание современных концепций управления инновационными проектами, что подтверждает рисунок 1.3: Рисунок 1.3 Структура знаний и компонентов управление проектами6 Куликов Н.Н. Особенности управления инновационными проектами на наукоемких предприятиях // Журнал: Экономика и бизнес: теория и практика. – 2016. - №12. – С.54 6 Кравчук А.К. Содержание и сущность инновационного проекта // Материалы XI Международной студенческой научной конференции «Студенческий научный форум» [Электронный ресурс]. – http://files.scienceforum.ru/pdf/2019/5c1218657d833.pdf. – (последний визит: 05.04.2019). – С.4 5 7 Представленная нами на рисунке 1.3 концепция управления инновационными проектами можно описывать при помощи следующих основных структурных и функциональных компонентов проекта: контекст управления; основные процессы управления; основополагающие функции управления; методы управления; практика управления; эффективность управления и т.д. Однако, большинство процессов управления инновационными проектами, должно быть основано на базовых принципах, к числу которых, по мнению А.Е. Черниковой, можно отнести7: 1) принцип обеспеченности – все мероприятия, предусмотренные в проекте, должны быть обеспечены всеми видами ресурсов; 2) принцип комплексности – разработка взаимосвязанных работ, определяющих структуру инновационного проекта; 3) принцип системности – предполагает разработку совокупности мер, ориентированных на реализацию инновационного проекта; 4) принцип полноты цикла управления – это взаимосвязь составных частей инновационного проекта как системы; 5) принцип целевой ориентации – предполагает установление взаимосвязи между потребностями в разработке инноваций и возможностями их осуществления. Таким образом, инновационный проект представляет собой сложную систему мероприятий, ориентированных на достижение поставленных целей и задач в приоритетных направлениях развития науки и техники. Управление инновационным проектом представляет собой руководство в координации трудовых, материальных и иных ресурсов на протяжении всего жизненного цикла проекта в целом, путем техники управления с целью свершения конкретных итогов, согласно составу и объему работ, стоимости, времени и качества. Черникова А.Е. Особенности управления инновационными проектами // Молодой ученый. – 2016. - №24. – С.256 – 258 7 8 1.2 Сущность и классификация инвестиционных проектов Для экономики любой организации либо даже страны в современных условиях главную роль играет инвестирование, представляющее собой важный процесс, обуславливая развитие всей деятельности. Реализация инвестиционных целей требует формирования инвестиционных проектов, обеспечивающих инвестора и участников проекта важными сведениями в принятии решения об инвестировании. Акцентируя внимание на Федеральном законе №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений», то под инвестиционным проектом подразумевается – «обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектная документация, разработанная в соответствии с законодательством Российской Федерации, а также описание практических действий по осуществлению инвестиций (бизнес-план)»8. Однако, акцентируя внимание на литературных источниках Д.С. Воронин трактовке «инвестиционный проект» приводит целый комплекс определений, например9: 1) это объективная оценка предпринимательской деятельности организации; 2) это необходимый инструмент при производстве товаров, реализации услуг, в соответствии с возможными потребностями рынка; 3) это точное, краткое, понятное и доступное описание намечающегося бизнеса и т.д. Федеральный закон от 25.02.1999 №39-ФЗ (ред. от 25.12.2018) «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» // НПП: «КонсультантПлюс» 9 Воронин Д.С. Оценка эффективности финансирования инвестиционных проектов в строительной сфере // Молодежный научный форум: Общественные и экономические науки: электр. сб. ст. по мат. XLIV междунар. студ. науч.-практ. конф. – М.: Изд. «МЦНО». – 2017. - № 4(44). – С.67 – 73 8 9 Таким образом, под инвестиционным проектом следует подразумевать совокупность сконцентрированных на достижении определенной цели операций, которые требуют денежных вложений. Однако, если для достижения поставленной цели необходима реализация нескольких инвестиционных проектов, то их комплекс именуется как мульти проект либо инвестиционная программа. Что касаемо классификации инвестиционных проектов, то они классифицируются по разным признакам, что подтверждают данные, представленные в таблице 1.1: Таблица 1.1 Оригинальная классификация инвестиционных проектов10 № Классификационный признак 1 По типу инвестиций: 2 По содержанию: 3 По величине требуемых вложений: 4 По масштабу: 5 По отношению друг к другу: 6 По основному направлению: 7 По срокам реализации: 8 По степени риска: 9 По цели проекта: 10 По типу предполагаемых доходов: 11 По типу денежного потока: Виды инвестиционных проектов реальные и финансовые проекты расширения и санации малые, средние, крупные и мега-проекты локальные, городские, отраслевые, региональные, крупномасштабные, народно-хозяйственные, глобальные взаимодополняющие, взаимоисключающие, заменяющие (альтернативные), независимые финансовые, коммерческие, комбинированные, социальные, научно-технические, организационные, производственные краткосрочные (до года), среднесрочные (от 1 до 3 лет), долгосрочные (более 3 лет) надежные, низко рисковые, средне рисковые, высоко рисковые. выпуск новой продукции, решение социальных и экономических задач, расширение объемов производства, сохранение продукции на рынке доходы от освоения новых рынков, доходы от расширения, сокращен е затрат с неординарным и ординарным денежным потоком Досужева Е.Е., Кириллов Ю.В. Основные принципы реализации инвестиционного проекта // Интернет-журнал Науковедение. – 2014. - №1. – С.14 10 10 Развитие инвестиционного проекта от появления его идеи до его ликвидации называется жизненным циклом проекта инвестиционного проекта, который состоит из трех основных фаз: прединвестиционной, инвестиционной, эксплуатационной (продуктивная) и ликвидационная. Представим в таблице 1.2 классификацию основных фаз жизненного цикла инвестиционного проекта: Таблица 1.2 Классификация фаз жизненного цикла инвестиционного проекта11 Фаза жизненного цикла инвестиционного проекта Прединвестиционная фаза – на этой стадии максимально высоки риски, поскольку значимее всего и факторы неопределенности Инвестиционная фаза – на этой стадии объект сдается в эксплуатацию, однако маркетинговые исследования продолжаются, а их результаты влияют на брендинг продукции Этапы, содержащиеся в фазе Формирование замысла (идеи) с конкретизацией предпочитаемого результата; анализ возможностей проекта с точки зрения эффективности инвестирования; анализ рынка на основе маркетингового исследования; составление бизнес0-плана; выбор среды реализации проекта; поиск инвесторов; выделение первоначальных инвестиций на проектно-изыскательные работы; утверждение плана подготовки и согласование с инвестором этапов реализации после передачи документации выбранному инвестору. Создание технико-экономического обоснования; разработка проектной документации; документальное оформление прежней договоренности о месте реализации проекта; определение подрядчика и заключение договора с ним; создание объекта (производственной базы); монтаж и запуск технологического оборудования; формирование капитала; производство первых опытных образцов. Производство, реализация, сертификация, обслуживание продукции, включая постоянный мониторинг проекта. Эксплуатационная фаза – на этой стадии определяется как время между выходом на проектную мощность и завершением проекта Ликвидационная фаза - на этой 1. Демонтаж оборудования и переоснащение помещестадии происходит остановка ний для новых инвестиционных проектов. производства и распродажа ак- 2. Реализация устаревшего оборудования на вторичтивов ном рынке. Если же оборудование ориентировано на специфическую продукцию с еще сохранившимся спросом, и оно по-прежнему имеет запас Таблица составлена автором исследовательской работы, на основании источника: Этапы жизненного цикла инвестиционного проекта [Электронный ресурс]. – https://finswin.com/projects/osnovnye/zhiznennyj-cikl-investicionnogo-proekta.html. – (последний визит: 05.04.2019) 11 11 прочности до физического износа, его покупают мелкие предприятия для возобновления цикла в более мелких масштабах. Если нет, оборудование может быть реализовано в качестве металлолома. В функционально-динамическом аспекте управления инвестиционными проектами: на первых двух стадиях основное значение имеет управление инвестициями; на эксплуатационной стадии – управление капиталом. При этом, управление рисками – составная часть процесса на любой стадии, где меняется только специфика, так: предынвестиционная стадия связана с рисками, зависящими от ошибок в бизнес-плане; в инвестиционной стадии учитываются риски срыва строительного процесса или технологических проблем; на эксплуатационной стадии сохраняются технологические риски (связанные с авариями) и финансовые (связанные с платежеспособностью). Принимая во внимание то, что любые прогнозы инвестиционных проектов не могут обладать стопроцентной определенностью, так как при их описании не исключены некоторые допущения, что находит свое отражение в точности оценки. Но инвесторов более всего интересует момент перехода денежных средств из затратных в прибыльные. Для его определения существуют динамические и статические оценки, но какой их тип будет выбран, во многом, зависит от этапа инвестиционного процесса12. Таким образом, инвестиционный проект проводится с целью выбора объекта вложения финансовых средств, что позволит инвесторам в будущем получать прибыль. Оптимальность сроков, которые отведены на каждый этап реализации инвестиционного проекта, оказывает влияние на повышение общей эффективности проекта и на правильное расходование средств. Однако, стоит подчеркнуть, что при осуществлении инвестиционного проектирования находят свое применение не только средства, но и методы, позволяющие, в значительной степени, усовершенствовать организацию и детализировать структуру самого инвестиционного проекта. Инвестиционное проектирование. Жизненный цикл и эффективность инвестиционного проекта [Электронный ресурс]. – http://fb.ru/article/469414/investitsionnoe-proektirovaniejiznennyiy-tsikl-i-effektivnost-investitsionnogo-proekta. – (последний визит: 05.04.2019) 12 12 2. Методы оценки эффективности и выбора инновационно-инвестиционных проектов 2.1 Методология оценки эффективности инновационно-инвестиционных проектов Для того чтобы оценить эффективность инновационных проектов в организациях, как правило, используют показатели, применяющиеся в целях оценки инвестиционных проектов. Данный факт связан с тем, что для реализации инновационного проекта требуются определенные ресурсы, стоимость и эффективность использования которых необходимо оценить. Так, С.Е. Малинина отмечает, что методы оценки экономической эффективности инновационных проектов принято делить на две большие группы: методы комплексной оценки и традиционные методы13. На сегодняшний момент времени наиболее используемыми выступают именно традиционные методы, к которым относятся: специальные, динамические и статистические методы. Так, среди специальных методов оценки экономической эффективности инновационных проектов можно выделить следующие виды: теорию оценки опционов (ОРТ), экономическую добавленную стоимость (EVA), модель Эдвардса-Белла-Ольсона, метод венчурного капитала, индексы предпочтительности. На практике довольно часто из традиционных методов применяются статические и динамические методы оценки экономической эффективности инновационных проектов. По мнению Г.И. Рогачевой, из всех отмеченных методов статические методы являются простыми, однако их можно использовать Малинина С.Е. Проблемы оценки экономической эффективности инновационных проектов // Журнал: Креативная экономика. – 2014. – Т8. – №4. – С.16 – 27 13 13 для экспресс-оценки инновационного проекта, который имеет непродолжительный жизненный цикл14. В рамках статических методов можно выделить ряд показателей15: 1) Суммарная прибыль от реализации проекта (чистый доход), представляющая собой разность между совокупными результатами и затратами на протяжении всего срока реализации инновационного проекта. Положительное значение суммарной прибыли является критерием эффективности проекта. 2) Среднегодовая прибыль позволяет отразить значение суммарной прибыли, усредненное за весь горизонт расчета. Критерием эффективности также является положительность его значения. 3) Простая норма прибыли (рентабельность инвестиций), которая рассчитывается как отношение величины прибыли предприятия в расчете на один рубль вложенных средств (инвестиций). В качестве критерия эффективности стоит рассматривать превышение показателя над нормой прибыли, которая была принята инвестором. 4) Простой срок окупаемости, представляющий период времени, в течение которого прибыль без учета дисконтирования полностью покроет инвестиции. В качестве критерия эффективности данного показателя рассматривается его наступление до окончания срока реализации проекта. Главным же преимуществом статистических методов оценки экономической эффективности инновационных проектов является простота и удобство расчетов. Однако, по мнению А.В. Панченко и А.А. Абрахманова, представленные выше показатели имеют ряд значительных недостатков, среди которых стоит отметить игнорирование факта различной ценности денежных средств в Рогачева Г.И. Эффективность инновационно-инвестиционных проектов: критерии, особенности оценки // журнал: Ресурсы. Информация. Снабжение. Конкуренция. – 2013. – №2. – С.89 – 96 15 Сургуладзе Е.В. Методы оценки экономической эффективности инновационных проектов // Научное сообщество студентов XXI столетия. – Экономические науки: сб. ст. по мат. LXXIII междунар. студ. науч.-практ. конф. – Новосибирск: Изд. АНС «СибАК». – 2019. – №1 (73). – С.186 – 193 14 14 различные моменты времени, а также распределение результатов и затрат на протяжении всего горизонта расчета16. Отсюда, выбор метода оценки инновационно-инвестиционных проектов весьма непрост. Общепринятой считается методика дисконтирования, основанная на прогнозировании и анализе денежных потоков. Основой данной методики выступает модель «Cashflow» в виде развертывания, в течение всего расчетного периода проекта, по шагам оттоков и притоков денежных средств. Ею предусматривается определение стандартных показателей: чистая текущая стоимость – NPV; дисконтированный период окупаемости – DPB; индекс прибыльности – Pb; внутренняя норма рентабельности проекта – IRR. Так, А.И. Акчурина, А.Н. и Д.А. Плотниковы приводят классификацию вышеуказанных методов, где17: для оценки эффективности проектных денежных потоков используется метод NPV. Данный показатель рассчитывается как разница между общей суммой дисконтированных чистых денежных потоков и первоначальной величиной инвестиционных затрат за весь период жизненного цикла проекта. Так, по каждому временному интервалу (год) чистый денежный поток определяется по разнице между оттоком и притоком денежных средств. Значение NPV больше единицы служит условием принятия инвестиционных проектов. Однако, определенной проблемой метода выступает норма дисконта, зависимой от инвестиционных решений и, являющейся относительной величиной. В свою очередь, метод DPB характеризуется периодом до момента окупаемости от начального момента времени, в котором дисконтированные доходы становятся равными дисконтированным расходам. Если же период окупаемости меньше срока, установленного инвестором, то проект принимается. Панченко А.В., Абрахманов А.А. Методы оценки эффективности инновационных проектов с применением реальных опционов // Журнал: Российское предпринимательство. – 2014. – Т.15. – №10. – С.48 – 56 17 Плотников А.Н., Плотников Д.А., Акчурин А.И. Экономические критерии и методы оценки эффективности и выбора инновационно-инвестиционных проектов // Журнал: Известия Саратовского университета. – Серия: Экономика. Управление. Право. – 2014. – Т.14. - №2 (1). – С.300 – 307 16 15 Однако, проблемой метода выступает возможное определение нескольких моментов окупаемости. Сам же показатель DPВ применим для проектов с высокой степенью риска, где основное назначение данного метода ‒ это его применяемость в инновационных сферах больших технологических изменений. Метод же Pb является широко распространенным и наиболее простым. В данном методе периода окупаемости определяется промежуток времени, в течение которого инвестиционные затраты будут возмещены за счет притоков денежных средств. Так, чистая экономическая выгода образуется после наступления этого момента времени. Однако, недостатком метода является игнорирование доходов последующих временных периодов и фактора времени. Более достоверным критерием оценки проектов выступает показатель IRR, который характеризует интенсивность возврата затраченных средств, после их вложений, в определенном интервале времени, за счет различной эффективности, которая возникает в процессе использования этих средств. Так, в период реализации проекта, для устранения проблем множественности значений IRR, был разработан модифицированный метод IRR – MIRR. Так, метод MIRR представляет собой дисконтированную ставку, которая с первоначальными затратами уравнивает конечную стоимость проекта. Здесь выбирается проект с наивысшим значением IRR. Хоть MIRR и IRR характеризуют уровень надежности проекта, однако метод IRR не позволяет определить чистую экономическую выгоду, то есть абсолютное значение результатов. Данное стечение усложняет само ранжирование альтернативных проектов и анализ предпочтительности. Таким образом, рассмотренные нами методы дисконтирования (MIRR, IRR, Pb, DPB, NPV) основаны на отчете о движении денежных средств и прибыли. Выбор же самого проекта происходит по наилучшему значению одного или всех показателей эффективности инвестиций. Однако, хоть и методика дисконтирования широко используется в нашей стране, но критика ее применимости не снижается по сей день. Кроме того, из-за специфических условий реализации инновационно-инвестиционных проектов в России образуются 16 проблемы, предполагающие как снижение эффективности, так и неубедительную обоснованность основных инвестиционных решений. Отсюда, по нашему мнению, целесообразно провести классификацию методов и критериев экономической оценки эффективности инновационно-инвестиционных проектов. 2.2 Классификация методов и критериев экономической оценки эффективности инновационно-инвестиционных проектов Отождествление методов оценки эффективности инновационных и инвестиционных проектов, в силу ряда характерных отличий между ними (Приложение 1), по мнению С.Е. Малининой, «подразумевает существенную погрешность в конечных результатах оценки». Автор акцентирует внимание на том, что «определяющая результаты оценки эффективности инноваций», норма дисконта «может стремиться к минимальному значению», тем самым, демонстрируя «минимальную стоимость используемых источников финансирования проекта»18. В свою очередь, по мнению Е.А. Винокуровой, из известных в теории и практике зарубежных методик инвестиционного менеджмента, предпочтение отдается методике Организации Объединенных Наций по промышленному развитию – ЮНИДО, при этом, отмечая, что ее формирование «стало своеобразным прогрессом в развитии метода «затраты-выгоды»»19. В данной методике оценивается коммерческая и социальная эффективность разработки инвестиционного проекта. Метод ЮНИДО формирует окончательную причину инвестиций на основании необходимости создания товаров, услуг и энергии, следовательно, Малинина С.Е. Проблемы оценки экономической эффективности инновационных проектов // Журнал: Креативная экономика. – 2014. – Т8. – №4. – С.25 – 26 19 Винокурова Е.А. Сравнительная характеристика методов оценки эффективности инвестиционного проекта // Научно-исследовательский журнал: Экономические исследования и разработки. – 2018 [Электронный ресурс]. – http://edrj.ru/article/03-12-2018. – (последний визит: 06.04.2019) 18 17 проектные затраты и выгоды измеряются относительно потребления. На основе характеристик внутреннего спроса методика определяет теневые цены или оценивает показатель готовности потребителей заплатить за определенный товар (услугу) и применяет суммарное потребление как единицу измерения. Методика ЮНИДО состоит из пяти основных этапов, каждый из которых оценивает инвестиционный проект с различных сторон. Ни один из этих этапов сам по себе не способен обеспечить достаточными данными для принятия положительного решения об инвестировании, так как каждый этап показывает результаты, которые оцениваются с определенной позиции. Это результаты от проекта, оказывающие влияние на: прибыль инвестора; возможность использования имеющихся ресурсов; соотношение спроса и потребления в государстве; распределение доходов и т.д. Методика ЮНИДО напрямую взаимосвязана с планированием развития государства. Она основана на том утверждении, что благоприятное развитие страны осуществляется при целесообразном распределении ресурсов внутри государства и, по существу, опирается на оптимальные решения при планировании. В свою очередь, авторы (А.И. Акчурина, А.Н. и Д.А. Плотниковы), акцентируя внимание на учет рисков, отмечают, что «оценку эффективности проектов» «следует осуществлять с помощью методов моделирования», включающих: описание неопределенности, анализы сценариев развития и чувствительности проектов. Так, авторами была проведена систематизация методов оценки инновационно-инвестиционных проектов, представляющих классификацию методов и критериев экономической оценки эффективности, представленной в таблице 2.1: 18 Таблица 2.1 Классификация критериев и методов экономической оценки эффективности инновационно-инвестиционных проектов20 Наименование критерия или метода Чистая приведенная стоимость Срок окупаемости учетом дисконта Индекс проекта с Обозначение NPV DPB Содержание Назначение Расчет притока денежной наличности за период жизненного цикла проекта Срок возмещения затрат инвестором Один из важнейших критериев оценки проекта Дополнительный критерий оценки и выбора проекта Дополнительный критерий оценки и выбора проекта Один из важнейших критериев оценки и выбора проекта Усовершенствованный критерий оценки и выбора проекта Рекомендуется для дифференцирования нормы дисконта для портфеля проекта Рекомендуется для дифференцирования нормы дисконта для портфеля проекта Рекомендуется для оценки рисков сбалансированной экономики Рекомендуется в качестве критерия в высоко-рисковой ситуации Рекомендуется для оценки долгосрочных проектов доходности Pb Индекс прибыльности как отношение результатов к затратам Пороговая ставка дисконтирования проекта Внутренняя норма рентабельности проекта IRR Модифицированная внутренняя норма рентабельности MIRR Предельная ставка дисконтирования, приведенная к концу расчетного периода Метод WACC WACC Расчет ставки дисконтирования с учетом стоимости капитала по источникам Метод RADR оценки рисков RADR Расчет ставки дисконтирования для групп проектов с разным уровнем риска Метод CAPM оценки рисков CAPM Расчет ставки дисконтирования с учетом уровня доходности отраслей Реальная чистая текущая стоимость RNPVh Корректировка денежных потоков в части упущенной выгоды Полный экономический результат PRj Метод Ю.А. Маленкова (общая чистая прибыль) Pj Отражает чистую экономическую прибыль, эффект реинвестирования, стоимость бизнеса Отражает прибыль по дан- Критерий оценки и ным бухучета и налоговые выбора вариантов льготы проекта Плотников А.Н., Плотников Д.А., Акчурин А.И. Экономические критерии и методы оценки эффективности и выбора инновационно-инвестиционных проектов // Журнал: Известия Саратовского университета. – Серия: Экономика. Управление. Право. – 2014. – Т.14. - №2 (1). – С.305 – 306 20 19 Продолжение таблицы 2.1: Метод Р. Холта (приростная методика) NPV′пр Метод С.И. Шумилина (приростная методика) NPVпр Метод векторной оптимизации по Парето Интегральная оценка эффективности Бухгалтерская прибыли Ri норма ARR Чистая будущая стоимость NFV Статические простые методы с учетом дисконта Простые статические методы оценки эффективности Зср, Пср, Рср, Ток Оценка сравнительной экономической эффективности Эср Оценка (общей) экономической эффективности Е А, Ток Пср, Ток Прогноз платежей, учитыва- Оценка альтернатив ющий коррекцию денежных Технического перепотоков вооружения предприятия Приток платежей определя- Оценка вариантов ется по разнице потоков «с» и проектов по модер«без проекта» низации производства Отбор проектов с выбором по Выбор и оценка проинформации важности пока- екта при формировазателей нии портфеля проектов Расчет обобщенной оценки с Оценка и выбор проучетом весомости показате- екта при противорелей эффективности чиях показателей эффективности Показатель рентабельности Критерий целесообинвестиций по среднегодо- разности, вой прибыли оценки и выбора проекта Расчет притока денежной Вариант оценки проналичности для проектов екта для лучшего учета будущих расходов Выбор проектов по крите- Оценка проекта на риям: Зср → min; Пср → max; ранних стадиях проТок → min; Рср → max ектирования Показатели недисконтиро- Для оценки несложванного срока ных проектов, выо купаемости и усредненной бора научно-технигодовой прибыли ческих решений Оценка большей потреби- Рабочий прием тельской стоимости на еди- оценки эффективноницу затрат сти новых технических решений Оценка производительности Анализ эффективнообщественного труда сти капитальных вложений на макроуровне По представленным результатам анализа критериев и методов оценки инновационно-инвестиционных проектов, отметим, что: 1) базовым стандартом оценки эффективности инновационно-инвестиционных проектов является – методика дисконтирования; 20 2) для комплексной оценки инновационно-инвестиционных проектов требуется совокупность показателей эффективности методики дисконтирования; 3) определение ставки дисконтирования должно быть основано на рациональном сочетании методов оценки рисков CAPM, WACC и RADR; 4) следует предусмотреть возможность реинвестирования прибыли, образуемой от реализации проектов, по реальной ставке альтернативной стоимости; 5) в качестве ликвидационного сальдо инновационно-инвестиционных проектов целесообразно учитывать стоимость бизнеса по нарастающему потенциалу денежного потока, а также моральный износ основных фондов в момент завершения проекта; 6) при оценке эффективности и уровня риска инновационно-инвестиционных проектов следует учитывать факторы организационно-технологической надежности решений. Таким образом, исходя из выше-изученной информации можно сделать вывод о том, что существующие методики и подходы к оценке эффективности инновационно-инвестиционных проектов обладают существенными недостатками. Наряду с собственными несовершенствами каждой из методик, все они имеют и общие недостатки, такие как – описание способов оценке эффективности инновационно-инвестиционных проектов в излишне-общих чертах с расчетом на профессионалов в области инвестиционного анализа. В связи с этим становится очевидным, что назрела потребность в разработке новых моделей и методов оценки целесообразности инновационно-инвестиционных проектов. 21 Заключение Констатируя вышеизложенное работы считаем, что цель исследования в прогнозе методов оценки инновационных и инвестиционных проектов, достигнута. Так, по ходу исследования нами были выполнены поставленные задачи: 1. В первой главе рассмотрена и изучена сущность инновационных и инвестиционных проектов В данной главе были сделаны основные выводы, где: под инновационным проектом, в составе которого выделяют: наименования, состав и взаимосвязи работ, определяющих структуру проекта; время реализации проекта; необходимые ресурсы; бюджет проекта; ограничения, определяющие специфику проекта и т.д. – следует понимать, как сложную систему мероприятий. В свою очередь, под инвестиционным проектом следует подразумевать совокупность сконцентрированных на достижении определенной цели операций, которые требуют денежных вложений, позволяющих инвесторам в будущем получать прибыль. Также, в данной главе нами было акцентировано внимание на управлении инновационными и инвестиционными проектами, где: управление инновационным проектом представляет собой методологию согласования, планирования и организации различных видов ресурсов на протяжении проектного цикла, ориентированная на достижение основных целей и определенных итогов по установленным критериям с применением современных технологий управления и методов. В свою очередь, при осуществлении инвестиционного проектирования также находят свое применение методы, позволяющие усовершенствовать организацию и детализировать структуру самого инвестиционного проекта. Таким образом, инновационный и инвестиционный проекты взаимно дополняя друг друга, органично взаимозависимы и взаимосвязаны, выступают 22 синтезом двух идей (замыслов) и двумя частями одного целого проекта – инновационно-инвестиционного. Первая его часть ориентирована на создание и введение в оборот (внедрение) инноваций, а вторая – на инвестиционную (финансовую) поддержку первой. 2. Вторая глава была посвящена анализу методов оценки эффективности инновационно-инвестиционных проектов. В данной главе нами были проанализированы довольно-большое количество существующих на сегодняшний день критериев и методов оценки экономической эффективности проектов. Исходя из сравнительной информации литературных источников, нами был сделан вывод, что существующие методики и подходы к оценке экономической эффективности инновационно-инвестиционных проектов обладают недостатком. Данный недостаток выражается в излишне-общих чертах с расчетом на профессионалов в области инвестиционного анализа, при описании способов оценки эффективности инновационно-инвестиционных проектов. В связи с чем, нами заключено, что на сегодняшний момент времени назрела потребность в разработке новых моделей и методов оценки целесообразности инновационно-инвестиционных проектов. Таким образом, под успешно-реализованным проектом понимается проект, завершенный с ожидаемыми эффектами, в планируемые сроки, заложенными параметрами качества проекта, без превышения бюджета. Показателями эффективности инновационно-инвестиционного проекта, из всех проанализированных методов, по нашему мнению, можно отнести: DPВ (дисконтированный срок окупаемости проекта); IRR (внутренняя норма рентабельности инвестиционного проекта); NPV (чистая приведенная стоимость инвестиционного проекта). 23 Литература 1. Федеральный закон от 25.02.1999 №39-ФЗ (ред. от 25.12.2018) «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» // НПП: «КонсультантПлюс» 2. Федеральный закон от 21.07.2011 №254-ФЗ «О внесении изменений в Федеральный закон «О науке и государственной научно-технической политике» // НПП: «КонсультантПлюс» 3. Аяганова М.П. Инновационный проект как новая форма организации инноваций // Журнал: Вестник КарГУ. – 2015. - №3. – С.79 4. Винокурова Е.А. Сравнительная характеристика методов оценки эффективности инвестиционного проекта // Научно-исследовательский журнал: Экономические исследования и разработки. – 2018 [Электронный ресурс]. – http://edrj.ru/article/03-12-2018. – (последний визит: 06.04.2019) 5. Воронин Д.С. Оценка эффективности финансирования инвестиционных проектов в строительной сфере // Молодежный научный форум: Общественные и экономические науки: электр. сб. ст. по мат. XLIV междунар. студ. науч.-практ. конф. – М.: Изд. «МЦНО». – 2017. - № 4(44). – С.67 – 73 6. Досужева Е.Е., Кириллов Ю.В. Основные принципы реализации инвестиционного проекта // Интернет-журнал Науковедение. – 2014. - №1. – С.14 7. Инвестиционное проектирование. Жизненный цикл и эффективность инвестиционного проекта [Электронный ресурс]. – http://fb.ru/article/469414/investitsionnoe-proektirovanie-jiznennyiy-tsikl-ieffektivnost-investitsionnogo-proekta. – (последний визит: 05.04.2019) 24 8. Кравчук А.К. Содержание и сущность инновационного проекта // Материалы XI Международной студенческой научной конференции «Студенческий научный форум» [Электронный ресурс]. – http://files.scienceforum.ru/pdf/2019/5c1218657d833.pdf. – (последний визит: 05.04.2019) 9. Куликов Н.Н. Особенности управления инновационными проектами на наукоемких предприятиях // Журнал: Экономика и бизнес: теория и практика. – 2016. - №12. – С.54 10.Малинина С.Е. Проблемы оценки экономической эффективности инновационных проектов // Журнал: Креативная экономика. – 2014. – Т8. – №4. – С.16 – 27 11.Мальцева С.В. Инновационный менеджмент / Учебник для академического бакалавриата / Отв. ред. С.В. Мальцева. – М.: Изд-во. Юрайт. – 2015. – 527с. 12.Рогачева Г.И. Эффективность инновационно-инвестиционных проектов: критерии, особенности оценки // журнал: Ресурсы. Информация. Снабжение. Конкуренция. – 2013. – №2. – С.89 – 96 13.Панченко А.В., Абрахманов А.А. Методы оценки эффективности инновационных проектов с применением реальных опционов // Журнал: Российское предпринимательство. – 2014. – Т.15. – №10. – С.48 – 56 14.Плотников А.Н., Плотников Д.А., Акчурин А.И. Экономические критерии и методы оценки эффективности и выбора инновационно-инвестиционных проектов // Журнал: Известия Саратовского университета. – Серия: Экономика. Управление. Право. – 2014. – Т.14. - №2 (1). – С.300 – 307 15.Сургуладзе Е.В. Методы оценки экономической эффективности инновационных проектов // Научное сообщество студентов XXI столетия. – Экономические науки: сб. ст. по мат. LXXIII междунар. студ. науч.практ. конф. – Новосибирск: Изд. АНС «СибАК». – 2019. – №1 (73). – С.186 – 193 25 16.Черникова А.Е. Особенности управления инновационными проектами // Молодой ученый. – 2016. - №24. – С.256 – 258 17.Этапы жизненного цикла инвестиционного проекта [Электронный ресурс]. - https://finswin.com/projects/osnovnye/zhiznennyj-cikl- investicionnogo-proekta.html. – (последний визит: 05.04.2019) 26 Приложение 1 Таблица Различия инновационных и инвестиционных проектов21 Малинина С.Е. Проблемы оценки экономической эффективности инновационных проектов // Журнал: Креативная экономика. – 2014. – Т8. – №4. – С.25 21 27