Перечень вопросов для промежуточной аттестации по дисциплине

реклама

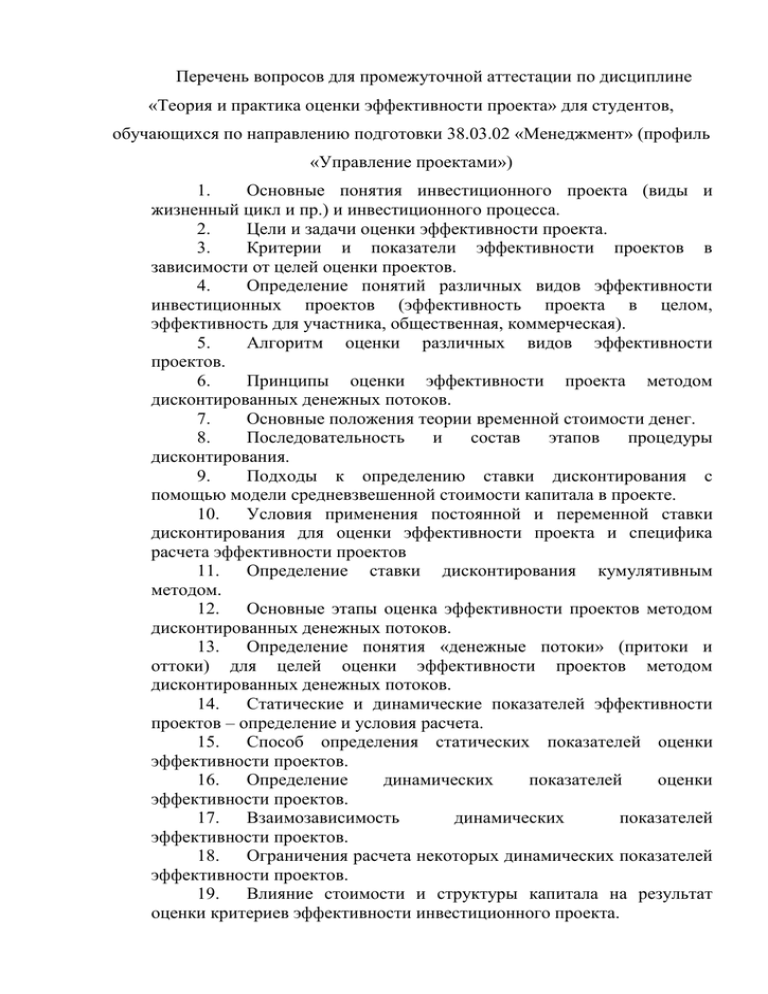

Перечень вопросов для промежуточной аттестации по дисциплине «Теория и практика оценки эффективности проекта» для студентов, обучающихся по направлению подготовки 38.03.02 «Менеджмент» (профиль «Управление проектами») 1. Основные понятия инвестиционного проекта (виды и жизненный цикл и пр.) и инвестиционного процесса. 2. Цели и задачи оценки эффективности проекта. 3. Критерии и показатели эффективности проектов в зависимости от целей оценки проектов. 4. Определение понятий различных видов эффективности инвестиционных проектов (эффективность проекта в целом, эффективность для участника, общественная, коммерческая). 5. Алгоритм оценки различных видов эффективности проектов. 6. Принципы оценки эффективности проекта методом дисконтированных денежных потоков. 7. Основные положения теории временной стоимости денег. 8. Последовательность и состав этапов процедуры дисконтирования. 9. Подходы к определению ставки дисконтирования с помощью модели средневзвешенной стоимости капитала в проекте. 10. Условия применения постоянной и переменной ставки дисконтирования для оценки эффективности проекта и специфика расчета эффективности проектов 11. Определение ставки дисконтирования кумулятивным методом. 12. Основные этапы оценка эффективности проектов методом дисконтированных денежных потоков. 13. Определение понятия «денежные потоки» (притоки и оттоки) для целей оценки эффективности проектов методом дисконтированных денежных потоков. 14. Статические и динамические показателей эффективности проектов – определение и условия расчета. 15. Способ определения статических показателей оценки эффективности проектов. 16. Определение динамических показателей оценки эффективности проектов. 17. Взаимозависимость динамических показателей эффективности проектов. 18. Ограничения расчета некоторых динамических показателей эффективности проектов. 19. Влияние стоимости и структуры капитала на результат оценки критериев эффективности инвестиционного проекта. 20. Модели определения цены капитала. 21. Подходы к определению влияния структуры капитала на эффективность инвестиционного проекта. 22. Алгоритм расчета оптимальной структуры капитала для реализации инвестиционного проекта. 23. Алгоритм оценки эффективности коммерческих проектов. 24. Цели, задачи, последовательность этапов и участники процедуры предварительной оценки проекта (Due Diligence). 25. Методические подходы к оценке эффективности коммерческих проектов. 26. Инвестиционные стратегии компании. 27. Задачи проведения постаудита реализации инвестиционного проекта для целей оптимизации оценки эффективности проектов в компании. 28. Постаудит как обратная связь с разработкой и оценкой эффективности проекта: время проведения, структура отчета, способы использования результатов, организация обсуждения в компании. 29. Виды критериев оценки эффективности инвестиционных проектов с участием государства. 30. Оценка общественной (социально-экономическая) эффективности проектов. 31. Оценка народнохозяйственной эффективности проектов. 32. Оценка региональной эффективности проектов. 33. Оценка бюджетной эффективности проектов. 34. Оценка социальной эффективности проектов. 35. Методологический подход к комплексной оценке инвестиционной привлекательности региона. 36. Оценка инвестиционной привлекательности отраслей и подотраслей экономики. 37. Показатели оценки и определение интегрального показателя эффективности проектов. 38. Основные понятия многокритериального анализа эффективности проектов. 39. Цели, задачи и области применения модели ранжирования проектов. 40. Алгоритм использования метода ранжирования проектов. 41. Виды критериев ранжирования проектов при выборе наиболее эффективных проектов. 42. Достоинства и недостатки применения модели ранжирования проектов. 43. Методы оценки нового бизнеса в практике венчурного инвестирования. 44. Специфика определения критериев эффективности инновационного проекта. 45. Основные критерии отбора перспективных инновационных проектов инвесторами венчурного капитала. 46. Основные подходы к минимизации рисков в практике венчурного инвестирования инновационных проектов. 47. Специфика оценки инвестиционных проектов методом реальных опционов. 48. Реальные опционы: понятие, виды, признаки. 49. Метод реальных опционов для оценки эффективности инвестиционных проектов. 50. Проблемы инвестиционной оценки при использовании метода реальных опционов.