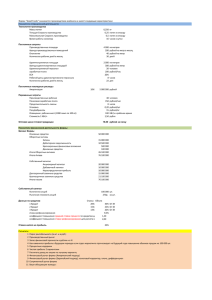

Задание 1 Аналитик рассматривает следующие данные по компании для определения ожидаемого темпа роста дивидендов и использует их в качестве входных данных для оценки простых акций компании: Рентабельность активов (ROA) – 12% Рентабельность продаж (ROS) – 6% Мультипликатор капитала (финансовый леверидж) -1,67 Коэффициент выплаты дивидендов – 0,25 Последний выплаченный дивиденд - $3 на акцию Рыночная цена простой акции - $25 Определите ожидаемый темп роста дивидендов (g) и стоимость такого источника капитала как простые акции. Решение: g= (1-0,25) *(12%*1,67) = 15,03% Ке = ((3*(1+0,1503))/25) +0,1503=28,83% Задание 2 Имеется следующая информация по компании: Стоимость долга до налогообложения 7% Ставка налога 35% Целевое соотношение долга к собственному капиталу 0.80 Цена акции $30 Текущий (базовый) дивиденд $1.5 Предполагаемый темп роста дивидендов 5% Определите средневзвешенную стоимость капитала (WACC) компании Решение: Ке = ((1,5*(1+0,05))/30) +0,05=10,25% Kd(ЗR) = (1-0,35) *0,07=4,55% Заем.капитал/Собств.капитал= 0.80 Собств.капитал +Заем.капитал=1 0,8 + Собств.капитал =1 Собств.капитал =1/1,8= 0,55 Заем.капитал=1-0,55=0,45 WACC=10,25*0,55+4,55*0,45=7,68% Задание 3 Имеются следующие данные по компании: Текущая рыночная цена за акцию Последний дивиденд на акцию Ожидаемый коэффициент выплаты дивидендов ROE Бета-коэффициент Ожидаемая ставка доходности в среднем по рынку ценных бумаг Безрисковая ставка доходности $25 $2 30% 15% 1,5 13% 3% А. Используя подход CAPM, рассчитайте стоимость собственного капитала компании. Решение: Ке=0,03+1,5*(0,13-0,03) =18% Б. Используя метод дисконтированных денежных потоков, рассчитайте стоимость собственного капитала компании. Решение: g = (1 - DPR) ROE= (1-0,3)*0,15=0.105 Ке = ((2*(1+0,105))/25) +0,105=0,1934= 19,3% Задание 4 Соотношение заемных средств (рыночная стоимость) и собственного капитала компании «Кредит Банк» составляет 0.75. Текущая стоимость заемных средств составляет 15 процентов, а предельная налоговая ставка – 40 процентов. Компания присматривается к бизнесу в сфере автоматических банковских услуг, область включает в себя электронику и значительно отличается от области, в которой действует компания. Поэтому компания ищет ту компанию, на которую можно ориентироваться. Компания «Рассвет», чьи акции котируются на бирже, производит только автоматическое банковское оборудование. Соотношение заемных средств и собственного капитала компании «Рассвет» составляет 0.25, бета – 1.15, а фактическая налоговая ставка – 40 процентов. А. Если компания «Кредит Банк» желает заняться бизнесом в сфере автоматических банковских услуг, каким будет систематический риск (бета коэффициент), если компания собирается использовать такой же уровень левериджа в новом начинании, как и в настоящее время? Используйте формулу Хамады. Решение: Bu =1,15/ (1+0,75*(1-0,4) = 0,79 В. В настоящее время безрисковая ставка составляет 13 процентов, а ожидаемый доход по рыночному портфелю – 17 процентов, определите доходность собственного капитала для компании «Кредит Банк». Решение: Ке =13%+0,79*(17%-13%)=16,2% Задание 5 Ниже приведены данные из отчёта о прибылях и убытках компании CQB: Доход от реализации – 60000 тыс. тг. Себестоимость реализованной продукции – 30000 тыс. тг. Административные и коммерческие расходы - 20000 тыс. тенге Прибыль до вычета процентов и налога – 10000 тыс. тенге Расходы по процентам – 4000 тыс. тенге Прибыль до налогообложения – 6000 тыс. тг. Расходы по корпоративному налогу - 4500 тыс. тг. Прибыль после налогообложения -1500 тыс. тг. Переменные издержки составляют 60% себестоимости реализованной продукции и 20% административных и коммерческих расходов. Переменные издержки= 60%*30000=18000 тыс. тг. + 20%*20000=22000 тыс. тг. A. Какова величина эффекта операционного рычага (DOL) компании CQB? DOL = %∆EBIT / %∆ SAL(выручка) В. Рассчитайте величину эффекта финансового рычага (DFL) и уровень совокупного левериджа (DIL) компании CQB. DFL = %∆EPS / %∆EBIT DIL = %∆EPS / %∆ SAL