БИЗНЕС ПЛАН конт измененный и обопщенный (БИЗНЕС – ПЛАН инвестиционного проекта эксплуатации судов контейнеровозов на новой линии Шанхай – Нингбо – Гонконг – Ильичевск (Одесса))

реклама

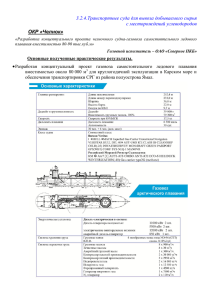

БИЗНЕС – ПЛАН инвестиционного проекта эксплуатации судов контейнеровозов на новой линии Шанхай – Нингбо – Гонконг – Ильичевск (Одесса) Одесса 2008 Содержание Введение ....................................................................................................................................... 3 1. Характеристика Бизнеса ................................................................................................. 3 2. Управление и процесс принятия решений ............................................................. 4 3. Анализ грузовой базы контейнерных грузов (основных контейнерных линий) ....................................................................................................... 4 4. Тайм-чартерные ставки................................................................................................. 15 5. Приобретение судна ......................................................................................................... 19 6. Схема транспортировки контейнеров .................................................................... 22 7. Финансовый план ............................................................................................................. 27 8. Оценка эффективности проекта ................................................................................ 32 9. Оценка рисков .................................................................................................................... 35 Выводы ....................................................................................................................................... 38 ПРИЛОЖЕНИЯ ..................................................................................................................... 39 2 Введение Положение любой новой или уже существующей судоходной компании значительной мере усложнилось, за последние годы и в настоящий момент сложилась ситуация, при которой компания не имеет достаточных финансовых резервов для восстановления ее прежнего состояния. Кардинальное решение по выходу из сложившейся ситуации – это привлечение инвестиций для пополнения флота судами для перевозки навалочных грузов, контейнеров с учетом экспортного грузопотока Украины и благоприятной конъюнктуры фрахтового рынка. До начала 70-х годов основным методом приобретения судов на мировом рынке являлось финансирование инвестиционных программ на основе собственных средств судовладельца. Однако, в последние десятилетия все большее распространение приобрело использование будущим владельцем судна заемного капитала. Примерно 30 лет назад начался процесс, в результате которого банки стали главной двигательной силой воспроизводства морского транспорта. Рост мировых инвестиций в промышленность и торговлю привел к резкому увеличению спроса на услуги, предоставляемые морским сервисом. Состояние судоходной компании с точки зрения наличного тоннажа (как существующего так и планируемого) и его технико-эксплуатационных характеристик; результатов коммерческой деятельности, заключенных контрактов и соглашений, предопределяет направления ее основной деятельности, среди которых следует выделить: - управление флотом в соответствии со специализацией грузопотоков, - управление структурным составом флота (приобретение и продажа судов), - оперативное управление перевозками в соответствии с принятыми организационными формами последних (трамповыми, в форме последовательных рейсов, линейными). 1. Характеристика Бизнеса Деятельность новой судоходной компании будет специализироваться на следующих основных направлениях: - внешнеэкономическая деятельность; - фрахтование и агентирование судов морского торгового флота; - международные перевозки грузов морским транспортом; - транспортное экспедирование, организация доставки экспортноимпортных грузов на территории Украины, СНГ и дальнего зарубежья; - маркетинг; - прочие. Штат компании будет укомплектован, специалистами соответствующего образовательного и профессионального уровня по профилю деятельности. 3 Таким образом, рассматриваемый проект будет соответствовать специализации компании, а персонал и кадровое обеспечение позволят обеспечить эффективную реализацию проекта. 2. Управление и процесс принятия решений Оффшорная компания со статусом нерезидента будет зарегистрирована в одной из оффшорных зон по согласованию с банком кредитором или другим физическим (юридическим) лицом, с целью оптимизации налогообложения и получения начальных инвестиций. Офшорная компания представляет собой типичную судоходную компанию (акционерное общество закрытого типа или общество с ограниченной ответственностью), а номинальный капитал, - минимальный по законодательство страны размещения. 100% акций компании будет находиться в кругу ограниченных лиц или принадлежать украинской компании по согласованию с банком кредитором или другим физическим (юридическим) лицом. Оффшорная компания по уставу сможет приобретать и регистрировать суда под флагом страны, согласованной с банком кредитором или другим физическим (юридическим) лицом, а также фрахтовать тоннаж для использования на рынке свободной торговли. Для создания оффшорной компании необходимо следующее: - юридический адрес в стране регистрации; - наличие номинального директора и секретаря; - аренда помещения под офис; - менеджеры для управления работой судов. 3. Анализ грузовой базы контейнерных грузов (основных контейнерных линий) Ежегодно морем из стран Азово – Черноморского бассейна уходят более 350 млн.т. грузов (включая перевозки внутри бассейна). Спрос на услуги по перевозке морем большинства видов грузов в регионе последние несколько лет существенно превышает предложение. И эта диспропорция, полагают эксперты, в ближайшем будущем усилится. Ведь предложение определяется возможностями портовиков и аппетитами судовладельцев. Аппетиты же судовладельцев растут сообразно увеличению спроса на их услуги в регионе. Все мировые морские перевозки сегодня разделили между собой всего 5 тыс. судоходных компаний с совокупным флотом примерно в 32 тыс. судов. По данным Lloyd’s Register – Fairplay, общий тоннаж мирового флота по состоянию на конец ноября 2007г. составляет 354 млн. т. 4 При этом значительная часть этой флотилии находится, к сожалению, за пределами акватории Чёрного, Азовского и Средиземного морей. «Плавсредства» в дефиците. Как результат, только с января по октябрь текущего года в Азово-Черноморском регионе ставки фрахта практически для всех типов судов по всем направлениям – это подтверждается, например, данными Baltic Exchange Ltd. (г. Лондон, Великобритания; услуги по организации морских перевозок; с 1744 г.) – в среднем выросли на 50%. Примечательно что тенденция к повышению неоднородна. Активнее всего дорожал фрахт судов для перевозки навалочных и генеральных грузов. Например, стоимость морской перевозки 3 тыс. т. Лома из любого азовского порта в порты мраморного моря с января 2006 г. по ноябрь 2007 г. выросла с $23 за 1 т. до $39 за 1 т. А фрахтовые ставки на перевозку железорудного концентрата из МТП «Южный», к примеру, в северные порты Китая за тот же период увеличились почти втрое. Причём решающий «вклад» внёс рост цен именно в текущем году – с $31 за 1 т. в январе до $70-75 за 1 т. в конце ноября. Общемировой рост стоимости фрахта обошёл стороной только танкерный флот. Рынок транспортных услуг работает по принципу сообщающихся сосудов: любое изменение баланса спроса и предложения в одной точке мира обязательно проявится с разной степенью влияния в другой. В 2007 г. мы наблюдали резкий рост ставок фрахта для сухогрузного флота по всем направлениям. На нынешнем этапе контейнеризация стала генеральным направлением развития мировой системы перевозки грузов. В общем объеме грузоперевозок контейнерные достигли 55%. По прогнозам, этот показатель в 2010 году составит 70%. Как свидетельствует анализ мировых тенденций, в ближайшее пятилетие темпы роста контейнерных перевозок сохранятся на уровне 8-9%. Согласно прогнозу английских экспертов в области судоходства, мощности портов по обработке контейнерных грузов ежегодно будут расти приблизительно на 4,7% и достигнут 450 млн. TEU. На сегодняшний день уровень контейнеризации грузов в стоимостном выражении составляет 72% от уровня всей международной торговли. Динамика роста контейнерных перевозок представлена на рис. 3.1. 5 Рис.3.1. Динамика мировых контейнерных перевозок С 2002 г. в контейнерном судоходстве наблюдается значительное оживление, вызванное процессами глобализации и масштабным спросом на товары из стран Юго-Восточной Азии, в связи с их исключительной дешевизной, при которой даже высокие тарифные ставки на перевозку не могут повлиять на их ценовую конкурентоспособность. И, хотя эксперты расходятся в своих мнениях относительно будущего контейнерных перевозок, будущее скорее всего за вариантом прогрессирующего роста. Исключительное внимание уделяется развитию глобальных портовых центров, расположенных в основных стратегических пунктах движения грузопотоков на направлениях Азия-Европа, Европа-Северная Америка, Европа-Южная Америка, Азия-Северная и Южная Америка. В определенной степени внимание к портовым центрам предопределяет также то, что в последнее время контейнерный флот активно пополняется судами повышенной вместимости. Если в 2001 году общее число контейнеровозов выросло на 6% (что в целом составило 2100 судов), то число контейнеровозов вместимостью более 1000 TEU увеличилось на 12,7%. Порты Китая занимают лидирующее положение среди крупнейших мировых портов. В 2006 году они, исключая Гонконг, заняли 8 из 30 позиций в списке «монстров». У Шанхая и Шеньженя (включая комплексы по перевалке контейнеров в Чиване, Шекоу и Яньтяне) прочные позиции в первой четверке. В целом на счету Китая 30,9% (74,7 млн.ТЕУ) общего грузооборота 30 крупнейших портов мира. В 2005 году доля китайских портов составляла 28,2% (61,3 млн ТЕУ). Принимая во внимание прогнозируэмое распределение грузопотоков и планы развития в текущем году таких портов, как Янгшань (оффшорный комплекс вблизи Шанхая), Циндао, Тяньжинь, Нинбо и Гуаньчжоу, в 2008 году доля китайских портов должна еще увеличиться. 6 Шанхаю, предположительно, удастся обогнать Сингапур и Гонконг и возглавить список крупнейших контейнерных портов мира: по прогнозам, грузооборот Шанхая в 2008 году составит 27-28 млн. ТЕУ. У Шеньженя есть хорошие перспективы подняться на второе место в 2008 году. Рассматривая различные сценарии развития международной контейнерной торговли и уже реализуемые планы развития китайских портов, журнал «Contarisation Internacional» полагает, что порты Китая к 2010 году будут контралировать 40% контейнерного трафика через порты первой тридцатки. В контейнрной перевалке Индия пока не стала конкурентом Китаю, не смотря на быстро растущую экономику. Крупнейший порт Индии Джавахарлал Неру пока находится на 28 месте в списке 30-ти крупнейших портов мира. В 2006 году здесь было переработано 3,1 млн. ТЕУ – почти 20% прирост по сравнению с 2005 годом (2,6 млн. ТЕУ). Процветанием порт обязан растущему количеству прямых сервисов, в особенности из/в Северную Америку и на Дальний Восток, а также расположению в регионе Мумбаи (бывший Бомбей), который остается главными морскими воротами Индии для экспортных и импортных грузопотоков. Портовый комплекс Джавахарлал Неру оснащен наиболее современным оборудованием в стране. Кроме того, порт представляет своим терминалам все возможности для здоровой конкуренции. В Черноморском регионе в ближайшей перспективе темпы прироста контейнерных перевозок будут опережать среднемировые показатели и составят до 28%. Сегодня почти все крупнейшие контейнерные операторы уже работают на Черном море. Среди них такие компании как «Maersk Sealand”, “CMA CGM”, “MSC”, “Cosco”, “Zim” и др. Лидером по перегрузке контейнеров в регионе является порт Констанца. Румыния в своей стратегии учитывает прогнозируемый рост контейнерных перевозок и расчитывает сделать порт Констанца центром трансшипмента. За 2001-2006гг. порт Констанца (вместе с портами Мангалия и Мидия) увеличил объем перерабатываемых контейнерных грузов с 1,0 до 7,4 млн т или в 7,4 раза. Контейнерный терминал в Констанце гарантирует осадку в 13,5 метра, а после его модернизации пропускная мощность будет увеличена с 600 тыс. TEU до 5 млн. TEU. Россия также рассчитывает на рост контейнерных перевозок. Лидирующее положение в южном бассейне отводится Новороссийскому транспортному узлу. В последние несколько лет ежегодный прирост перевалки контейнеров в этом порту превышает 40 – 50%. Россия находится в 5-й десятке стран мира по пропускной способности морских терминалов, а по производительности перегрузочных работ отставание еще больше. И, как результат, спрос на контейнерном рынке России намного превышает предложение. В болгарских портах Варна, Бургас в 2006г. было перегружено более 100 тыс. TEU. Контейнерные терминалы имеются также в грузинских портах. 7 В последнее время интенсивно наращивает мощности по перевалке контейнеров Турция, особенно в портах, расположенных в зоне “большого Стамбула”. В Украине в последние годы растут объемы перевозки грузов в контейнерах. Стабильный рост контейнерных перевозок через порты Украины на протяжении последних пять лет свидетельствует о том, что украинский рынок становится все более привлекательным для ведущих мировых контейнерных перевозчиков. По итогам 2006 года на этих линиях через порты Украины было перевезено 729278 TEU, что на 23,7% больше, чем в 2005-м. Таблица 3.1. Рейтинг судоходных контейнерных линий, лидирующих в портах Украины по итогам 2006г, TEU Ранг Линия 2006 2005 +/%2006 % от Линейный 2006 к 2005 общего агент (2005) объема 1 (2) MAERSK 170528 114339 56189 149 23,4 «Мерск LINE Украина» 2 (1) CMA CGM 126053 135238 -9185 93 17,3 «СМА СGM Украина» 3 (3) MSC 106823 70416 36407 152 14,6 «Барвил Украина» 4 (5) CSAV 99419 51178 48241 194 13,6 «Economou NORAZIA International Shipping Agencies» 5 (4) ZIM 65160 47339 17821 138 8,9 «Zim Integrated Shipping Ukrain Services Ltd» 6 (7) EMES 34797 29834 4963 117 4,8 «Аркас Украина» 7 (9) HAPAG26132 14753 11379 177 3,6 «Экспресс LLOYD Одесса» 8 (13) LINE 19475 10240 9235 190 2,7 «МЕТ Лтд» 9 (12) BULCON 10325 11737 -1412 88 1,4 «Формаг» 10 EVERGREE 10223 13053 -2830 78 1,4 «BSA (11) N Украина» 11 MED AZOV 9678 7755 1923 125 1,3 «МСС» (14) LINE 12 CSCL 8104 13706 -5602 59 1,1 «Формаг» (10) 13 NYK LINE 6064 2011 4053 302 0,8 «BSA 8 (22) 14 (16) ROKSOLAN A 5646 5452 194 104 0,8 Украина» «Liner Shipping Agency» «Формаг» 15 MCL 5552 510 5042 0,8 Итого 703979 527561 176418 133,4 96,5 15 ведущ их линий Первой пятеркой лидеров в рейтинге контейнерных перевозчиков в 2006 году было перевезено почти 80% всех контейнеров, проходящих через порты Украины, причем 50% пришлось на долю первых трех. В Украине линейный контейнерный сервис работает и в одном из речных портов – Днепропетровске. Контейнерная линия выполняет перевозки в турецкие порты Стамбул и Эвьяп. В 2006 году судами линии было перевезено 3200 TEU импортных грузов и 1500 TEU экспортных. Рост перевозок контейнеров на этих направлениях составил соответственно 15% и 12%. Через морские торговые порты Украины проходят 11 контейнерных линий заграничного плавания. Через Одесский морской торговый порт проходят 5 контейнерных линий заграничного плавания – ZIM Integrated Shipping – Black Sea Servise, Emes – Odessa, X – press container line Odessa, Black Sea container shipping line, Norafia container lines Ltd. Через Ильичевск проходят 4 линии - ZIM Integrated Shipping – Varna Ilyichevsk service, UFS inter-Black Sea shuttle, Emes Black Sea shuttle, Ilyichevsk и MSC. Линия Maersk sealend проходит и через Ильичевск, и через Одессу. Через Мариупольский порт проходит Med Azov Line (Кастельен (Испания) – Мариуполь), которая обслуживает основные и промежуточные факультативные порты Средиземного и Черноморского бассейна. Maersk Line намерены увеличить свое присутствие на рынке Восточного Средиземноморья и Черного моря. Для этой цели предполагается выделить 2 сервиса с прямыми судозаходами в Салоники, Пирей, Стамбул, Констанцу и Ильичевск. Структура контейнерных перевозок (экспорт и импорт) по основным линиям, работающим через Одесский и Ильичевский морские торговые порты, представлена на рисунке 3.2. 9 OOCL 1% ДРУГИЕ 3% ADMIRAL 1% YANG 1% BUL 1% NYK 2% CSCL 2% KLINE 2% HAPAG-LLOYD 5% EMES 5% MAERSK 21% ZIM 11% NORAZIA 14% MSC 16% CMA 15% Рис. 3.2. Структура контейнерных перевозок (экспорт и импорт) по основным линиям, работающим через Одесский и Ильичевский морские торговые порты Через Черноморский регион пройдут, и будут эффективно развиваться два океанских контейнерных маршрута: на Констанцу и Ильичевск. Эти порты будут связаны фидерными линиями с другими портами Черноморья. Кроме того, в качестве контейнерных хабов для перевозки контейнеров на Черное море будут и дальше использоваться порты Джоя Тауро (Италия), Пирей (Греция) и турецкие порты Мраморного моря в регионе Стамбула. В настоящее время порты Украины перегружают около 0,3% мирового объема контейнеров. Перегрузку контейнеров могут осуществлять 6 из 19 морских торговых портов Украины – Одесский, Ильичевский, Измаильский, Мариупольский, Николаевский и порт Октябрьск. Из всех грузоперерабатывающих портов и специализированных предприятий, в том числе и с частным капиталом, только два порта можно отнести к контейнерным – Одесский и Ильичевский, которые вместе осваивают 98,6% контейнеропотока, или порядка 5,5 млн. т груза. Лучше всего определился с перспективой работы в этом направлении Ильичевский морской торговый порт. Ильичевский порт один из четырех крупнейших портов Украины, а также Черноморского региона. Важнейший фактор, влияющий на развитие и деятельность порта, - его ключевое положение на стыке главных транспортных путей между Европой и Азией, севером и югом, Центральной и Восточной Европой. Через Ильичевский порт проходят морские сообщения через Средиземное море в Атлантику и Индийский океан, что дает возможность порту осуществлять внешнеторговые связи более чем со 100 портами мира. Приоритетным направлением развития порта является сохранение динамического наращивания мощности по перегрузке контейнеров. С этой целью разработана Программа развития порта, которая предусматривает увеличение контейнерных мощностей порта до 1,4 млн. TEU в год. В ближайшие 3 года и дальнейшее увеличение этой мощности в соответствии с темпами роста грузопотока до 3,15 млн. TEU при минимальных капиталовложениях, что позволит порту принять значительную часть грузов, следующих не только в Украину, но и в Центральную Европу, Прибалтику, европейскую часть России и Белорусию. Одесский порт не сможет наращивать объемы столь быстро и конкурировать с терминалом Ильичевского порта по уровню услуг крупных контейнерных линий. В 2007 году контейнерный терминал Одесского порта вплотную приблизился к своему пределу. Одесский порт с трудом обрабатывает контейнеровозы с вместимостью в 4,4 тыс. TEU, чтобы вписаться в допустимою осадку 10,5 м. Мировые контейнерные перевозки характеризуются ростом тоннажа судов типа «постпанамакс», вместимостью до 9 тыс. TEU, которые требуют соответствующих глубин, длины причалов, специального технологического оборудования и другой инфраструктуры. Поэтому Одесский порт и предполагает осуществить проект строительства нового контейнерного терминала. Если в ближайшие годы не будут введены в строй дополнительные мощности, то может возникнуть их дефицит. По итогом 2006 года на рынке перевалки контейнерных грузов (в тоннах) доля Одесского и Ильичевского портов составляет 60,5% и 37,1%, а в TEU 54,2% и 44,4% соответственно. В 2000-2006 гг. обработка контейнерных грузов портами большой Одессы возросла с 1,6 до 6 млн. т. Перевозки осуществляются в основном в средиземноморском бассейне, при этом наблюдается тенденция роста перевозок импорта из стран ЮгоВосточной Азии, в частности из Китая. Традиционные импортные грузытовары легкой, пищевой и машиностроительной промышленности. На экспорт в контейнерах все чаще отправляется металл, удобрения и др. 2002 25,8 Таблица 3.2. Темпы роста контейнерных грузов в МТП Украины в 2002-2007гг, % 2003 2004 2005 2006 2007 31,2 32,5 27,5 22,4 22,0 Доля в экспорте тех сухих грузов, которые отправляются из Украины через все морские порты в контейнерах: в 2001 – 1,5%, в 2006 – 3,6%. Контейнерные перевозки через крупнейшие украинские морские порты с 2003 по 2007 год представлена на диаграмме 3.1. 600000 523610 532700 500000 395247 400000 288348 291127 323870 300000 Одесский 201970 196652 200000 Ильичевский 158829 151680 100000 0 2003 2004 2005 2006 2007 года Диаграмма 3.1. Контейнерные перевозки через крупнейшие украинские морские порты с 2003 по 2007 год, ТЕУ. 12 537878 600000 500000 400000 366048 290756 300000 экспорт импорт 200000 76184 75194 100000 0 2005 2006 81001 2007 года Диаграмма 3.2. Контейнерные перевозки по направлениям через крупнейшие украинские морские порты с 2005 по 2007 год, ТЕУ. Прогнозированный контейнеропоток через морские порты Украины к 2015 году может составить 10 млн. TEU. Но он может быть и выше при создании оптимальных условий для привлечения транзитных грузов. Главными “двигателями” украинского контейнерного рынка является идущая на подъем экономика страны и развивающаяся внешняя торговля Украины. Средние темпы роста валового внутреннего продукта в стране с 2001 по 2006 гг. составили 7,7%. Рост ВВП за 8 месяцев 2007 – 7,5%. В Украине в последние годы товарные объемы внешней торговли росли высокими темпами: в 2001 – 2006 годах в среднем более чем на 12% в год (в денежном исчислении). Другая важная составляющая развития контейнерных перевозок – активная контейнеризация грузов внешней торговли. Уровень контейнеризации тарно-штучных грузов в международной торговле достиг 55%. Доля контейнерных грузов в общем объеме тарно-штучных грузов, переработанных в морских торговых портах Украины, выросла с 3% в 2001 году до 16,85% в 2006-м. Если ежегодный рост переработки контейнеров в 2008-2010 годах будет на уровне 22% в тоннах и на уровне 27% в TEU, а в следующие 20112012 годах на уровне 20% в тоннах и на уровне 25% в TEU, тогда можно прогнозировать, что в 2012 году переработка контейнеров в украинских портах превысит 20 млн. т и 3 млн. TEU. Появление крупных контейнерных мощностей в Украине может послужить мощным стимулом для того, чтобы начал действовать еще один важный источник наращивания контейнерных грузопотоков – это транзит. 13 Морские порты Украины имеют очень важную особенность – экономико-географическое положение, по отношению к стратегическим направлениям грузопотоков, близость к европейским и ближневосточным рынкам. Они обладают развитой инфраструктурой, достаточными глубинами, незамерзаимостью водной поверхности практически в течение года, высоким уровнем механизации погрузо-разгрузочных работ. Такие характеристики позволяют рассматривать морские порты Украины в качестве удобных пунктов перевалки транзитных грузопотоков по направлениям Запад-Восток, Север-Юг. Благодаря прямой доставке контейнеров из портов Азии в Ильичевск (без дополнительной разгрузки в фидерных портах, как было раньше) грузовладелец, например, только на одном 20-футовом контейнере из Китая экономит более 200 EUR. Для российских транзитных грузов новый маршрут через Ильичевск короче на неделю, чем при доставке, как сейчас, контейнеров из Азии в Россию через Санкт-Петербург. Более 90% транзита составляют перевозки из стран СНГ (России, Казахстана, Белоруссии, Молдовы). На другие европейские и азиатские страны приходится незначительная доля происхождения транзитных грузов. Большое значение для развития МТК Украины имеет белорусский транзит. Порты Большой Одессы могут возвратить статус транзитных ворот Белоруссии, утраченный в недавнем прошлом из-за высоких тарифов в пользу Калининграда, Клайпеды и Вентспилса. В последние годы внешняя политика Белоруссии направлена на расширение торговых связей с латиноамериканскими странами, прежде всего с Венесуэлой и Бразилией. Главной особенностью формирования транзитных грузопотоков является то, что их вхождение на территорию Украины происходит через сухопутные переходы преимущественно железнодорожным транспортом, а выход осуществляется с почти равным участием железнодорожного и водного транспорта. В этой связи в морских портах возникает необходимость переработки транзитных грузов. С 1995 года по 2002г наблюдался рост объема переработки транзитных грузов в 1,8 раза. В дальнейшем началось падение объемов, за счет сокращения транзита наливных грузов. Что касается номенклатуры транзитных грузов по странам происхождения, то в российских грузопотоках доминирует железная руда и черные металлы, в казахских – черные металлы и сырая нефть. В белорусском транзите преобладают химические и минеральные удобрения, а в молдавском – черные металлы из Приднестровья. Основной транзит грузов, проходящих по территории Украины, представляют сырьевые материалы и товары первичной переработки, в частности, объем контейнерных грузов, остается низким. Нефть и нефтепродукты занимают в объеме переработки транзитных грузов 30%, сыпучие грузы-70%: из них уголь-10%; химические и минеральные удобрения- 12%; металлы-7%. Анализ тенденций, характерных для перевалки грузов через морские порты Украины, показывают потерю транзитных грузов. 14 Транзит имеет большое значение в структуре суммарного грузооборота морских портов, даже больше, чем экспорт. Так как экспорт продукции ограничен ее производством, а транзит зависит от благоприятных условий, которые предоставляют государство для привлечения транзитных грузов. С 2004 года происходит падение количества транзитных грузов. Это произошло в связи с решением руководства украинских железных дорог повысить тарифы на перевозку нефти и нефтепродуктов. В результате нефтепродукты (8,6 млн. т), которые потеряли украинские порты, были отправлены через российские комплексы на Балтике, это говорит уже о более сложной борьбе за транзитные грузопотоки. Согласно данным исследования, провозная способность контейнерного флота до конца 2007 года должна возрасти на 9,7%, что в целом соответствует спросу на тоннаж. Недостаток пропускной способности терминальных мощностей приведет к простоям контейнеровозов в ожидании постановки к причалу. Среди других факторов, способных повлиять на уменьшение предложения тоннажа, называют несбалансированность контейнеропотоков и увеличение дальности перевозок. Кроме того, определенное влияние может оказать продолжающийся рост цен на бункерное топливо. Возросшие цены на контейнерный тоннаж также влияют на контейнерный рынок, вызывая повышение фрахтовых ставок для обеспечения окупаемости капиталовложений. Рынок контейнерного тоннажа поддерживают заметно возросшая активность и укрепившиеся цены на поддержаний тоннаж. Учитывая возраст этих судов и высокие цены на судовой металлолом, свидетельствует о том, что приобретшие их компании серьезно рассчитывают на укрепление рынка контейнерного тоннажа в ближайшие несколько лет. В условиях жесткой конкурентной борьбы на рынке морских транспортных услуг, освоение новых регулярных контейнерных направлений требует предварительных маркетинговых и коньюктурных исследований. 4. Тайм-чартерные ставки Ставки фрахта на перевозку грузов за пределы Азово – Черноморского бассейна зависят от длины фрахтового плеча. На длинном плече (в основном речь идёт об использовании крупнотоннажного флота при перевозках за пределы Средиземного моря) их «поведение» подчиняется общемировым тенденциям и базируется на данных Baltic Exchange. А вот на коротком плече (доставка грузов в средиземноморские порты) есть некоторые особенности, обусловленные структурой флота (тоннаж, возраст) и протяжённостью перехода. Современное состояние фрахтового контейнерного тоннажа показывает, что средние фрахтовые ставки на магистральный и фидерный тоннаж, хотя и имели сходные тенденции, однако изменялись разными 15 темпами (рис.2). Пик значений тайм-чартерных ставок пришелся на первое полугодие 2005 года, хотя уже в 2004 г. ставки возросли в сравнении с 2003 г. В среднем на 70% - 75 %. Вызвано это было все возрастающей потребностью в контейнерном тоннаже, которая в 2004 г. увеличилась на 14 %, в то время как контейнерный флот за этот же год вырос на 9,6 %. С августа 2005 г. начали резко сниженаться, достигнув наименьшего значения в конце 2006 г. Причем снижение ставок на магистральные контейнеровозы происходило более высокими темпами и к концу 2006 – началу 2007 года они достигли уровня примерно начала 2003 года. Тогда как ставки на фидерные контейнеровозы вышли на уровень начала 2004 года. Начиная с 2006 г. в мире еженедельно спускается на воду не менее 2 контейнеровозов класса не ниже «постпанамакс», что повысило провозоспособность контейнерного флота на важнейших океанских линиях между Азией и Европой почти на 15%, а на перевозках из США почти на 10%. В то же время это не привело к ожидаемому снижению тарифов в сопоставимых ценах несмотря на рост цен на бункер и прочие расходы, наоборот, с начала 2007 года тайм-чартер на магистральный тоннаж начал неуклонно расти, а тайм-чартер на фидерный тоннаж стабилизировался с очень незначительным приростом, компенсирующим удорожание бункера и ряда других расходов. В целом, можно считать, что рынок морских контейнерных перевозок сохраняет стабильность и на ближайшую перспективу, хотя если судить по динамике гамбургского индекса, по отдельным типоразмерам уровни ставок в начале 2008 г. фактически начали приближаться к своему максимальному значению 2005 года. Значения Гамбургского тайм-чартерного индекса контейнеровозов, для различных типоразмеров контейнеровозов, рассчитываемого Гамбургской ассоциацией шипброкеров за период 1999-2008 (январь) годов представлены в табл.1 В настоящее время средняя тайм-чартерная ставка контейнеровоза вместимостью 3500 TEU, при скорости 22,5 узла на период 12 месяцев составляет 38-40 тыс. USD в сутки, а год назад такой же контейнеровоз можно было зафрахтовать по ставке 30тыс USD в сутки, в свою очередь в 2005 году - по 44тыс. USD в сутки. Фрахт контейнеровоза вместимостью 725 TEU, со скоростью 15-17 узлов на период 12 месяцев сегодня составляет около 10 тыс. USD в сутки, что в сравнении с 2005 г. ниже примерно на 7 тыс. USD в сутки. Для сравнения в таблице 4.1 представлены сделки по отфрахтованию контейнерного тоннажа на середину 2006 г. 16 Рис. 4.1. Изменение фрахтовых ставок в 1998-2007 гг. Рис. 4.2. Изменение фрахтовых ставок в 1998-2007 гг. Таблица 4.1 Динамика Гамбургского тайм-чартерного индекса контейнеровозов Vessels type GEARLESS 200-299 TEUx14t hom min 14 kn - COMPACT 2 mos or more average duration in months 300-500 TEUx14t hom min 15 kn - COMPACT 3 mos or more average duration in months 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2007 Aver. Aver. Aver. Aver. Aver. Aver. Aver. Aver. Aver. Jan Aver. 16,70 15,71 15,74 16,88 19,57 25,02 31,71 26,67 27,22 29,23 $29,23 15 7 6 9 28,26 21,67 22,27 22,37 9 months $22,37 23 10 9 8 13,96 14,52 14,72 15,14 17,48 21,73 8 months 17 GEARED / GEARLESS 2.000-2.299 TEUx14t hom - min.22 kn CELLED- 3 mons or more average duration in months 2.300-3.400 TEUx14t hom - min 22,5 kn CELLED- 3 mons or more average duration in months GEARED 200-299 TEUx14t hom min 14 kn - COMPACT 2 mos or more average duration in months 300-500 TEUx14t hom min 15 kn - COMPACT 3 mos or more average duration in months 600-799 TEUx14t hom min 17-17,9 kn CELLED -3 mos or more average duration in months 700-999 TEUx14t hom min 18 kn - CELLED -3 mos or more average duration in months 1.000-1.299 TEUx14t hom - min 19 kn CELLED -3 mos or more average duration in months 1.600-1.999 TEUx14t hom - min 20 kn CELLED-3 mos or more average duration in months 6,92 10,65 7,97 4,90 5,96 17,23 12,76 17,77 14,60 17,81 14,90 17,01 13,35 9,26 9,11 8,24 7,54 11,87 10,35 8,78 7,97 6,93 5,67 9,75 9,29 18,93 15,55 12,25 12,07 11,62 10,04 13,82 13,16 27,00 22,24 19,61 18,37 19,14 16,08 16,35 10,51 11,68 13,18 $13,18 23 29 28 8 13,04 10,18 10,74 12,53 8 months $12,53 54 31 54 56 56 months 35,35 28,04 29,78 32,39 $32,39 20 9 9 7 28,82 22,04 21,34 23,66 7 months $23,66 21 9 10 13 23,70 16,62 16,05 16,47 34 10 9 14 21,96 16,73 16,90 18,42 27 14 14 10 22,58 14,28 13,69 14,58 24 15 15 19 15,81 11,77 12,79 13,68 38 25 27 42 13 months $16,47 14 months $18,42 10 months $14,58 19 months $13,68 42 months Values in US $ per 14 t/TEU per day 18 Таблица 4.2. Сделки по отфрахтованию контейнерного тоннажа в середине 2006г. Район поставки - сдачи тоннажа DWT/TEU Кабо-Верде — Кабо-Верде Северное море — Балтика По Средиземному морю Северная Европа — Северная Европа Дальний Восток — Дальний Восток Северная Европа — Португалия Карибское море — Карибское море По Средиземному морю Дальний Восток — Дальний Восток Северная Европа — Северная Европа Карибское море — Карибское море Северная Европа — Северная Европа Дальний Восток — Дальний Восток Дальний Восток — Дальний Восток Дальний Восток — Дальний Восток Дальний Восток — Дальний Восток Южная Америка — Южная Америка По Средиземному морю Дальний Восток — Дальний Восток Дальний Восток — Дальний Восток Северная Европа — Северная Европа По всему миру — по всему миру По всему миру — по всему миру По всему миру — по всему миру По всему миру — по всему миру 3414/352 4150/361 4157/321 5190/380 5339/360 5400/523 5997/425 5997/425 7850/602 7992/707 8430/730 8735/650 9636/494 12085/680 13000/1012 17212/818 17300/682 17610/1208 18253/1471 18581/1471 20185/1388 23040/1730 31000/2213 34900/2760 35770/2764 Период, мес. 6 4 6 6 4 3 3-6 3-6 12 12 18 6 12 4 4 24 6 12 12 12 5 36 24 30 36 Ставка, USD/сут 4650 4000 4800 5100 4000 6500 8000 6500 6000 11100 9500 9000 5100 6600 11850 11500 10000 13000 " 18000 15000 15875 16100 22626 22500 21500 Фрахтователь Atlantic Shg IMCL Port of Foynes OPDR SITC UFS CFS Egiptian Chtrs Express ONTO APL Seaboard Kursui Co-heung EAS WHL MOL Seaboard Yang Ming Dongnama Heung-A CMA COM CP-ships Line "K" Line MSC Северная Европа — по 37950/ 36 225 ZIM всемуТакие миру же тенденции наблюдались 2702 00 и на рынке судов «second-hand». Значительно снизились ставки на суда вместимостью 1000-1500 TEU. Если сравнить затраты по эксплуатации старых судов, возраст которых превышает 27 лет с расходами на содержание новых судов, то можно сделать вывод, что расходы на фрахтование судна, отвечающего всем требованиям класса, вместимостью 3000 TEU составляют как минимум на 7 млн. USD в год больше по сравнению с 20-ти летним судном. Инвестиции в 27-летнее судно на реновацию корпуса, продление класса и текущий ремонт для увеличения жизненного цикла судна до 30 лет в среднем не превышают 7 млн. USD. Таким образом, экономия от использования старого судна в течение трех лет достигает 14 млн. USD. 5. Приобретение судна Бурный рост провозоспособности мирового флота контейнеровозов происходит не только за счет ежегодного увеличения количества судов. В значительной степени на рост провозоспособности оказывают влияние 19 структурные изменения в составе мирового флота контейнеровозов, и в первую очередь за счет увеличения количества судов большего размера. Эта тенденция, вызванная развитием экономики ряда стран мира, в свою очередь оказывает существенное влияние на параметры портовых терминалов и на техническое переоснащение основных международных морских путей. За последнее время в морских перевозках контейнеров произошли существенные перемены. По состоянию начало 2007 г. суммарная вместимость мирового флота контейнеровозов достигла 10 млн TEU. С 1996 по 2006 год мировой торговый флот в целом увеличился по брутто-регистровым тоннам на 36%, а по дедвейту – на 30%. Наибольшими темпами увеличилось число контейнеровозов: по брутто-регистровым тоннам оно выросло за указанный период на 135%. По данным Clarksons Research, в 2007-2008 гг. значительный рост поставок контейнерного тоннажа будет продолжаться. По состоянию на конец 2007 г. мировой портфель заказов на судаконтейнеровозы составил 1430 единиц флота суммарным дедвейтом 76,8 млн. т. По сравнению с годом ранее количественный состав заказываемого флота остался практически неизменным (даже уменьшился на 1 единицу). Но зато суммарный дедвейт вырос более, чем на 20%, т.е. произошел дальнейший сдвиг в сторону увеличения контейнеровместимости заказываемых судов. Достаточно сказать, что по данным Fairplay/Newbuildings среди подтвержденных заказов на контейнерный новострой, сделанных в течение сентября 2007 г., лишь два судна имели контейнеровместимость в диапазоне 1700-1900 TEU, еще 15 судов – 2000-2700 TEU, 6 судов – 4600-8400 TEU и оставшиеся 50 судов – 12400-14200 TEU. Таблица 5.1 Поставки нового контейнерного тоннажа в конце 2007 г. Название судна OSC VLISTDIEP LIBERTAS-H NILEDUTCH SINGAPORE YM INAUGURATION CAP PASLEY CSAV TENO CAP BYRON STADT AACHEN WAN HAI 508 MOL EARNEST NYK DAEDALUS CMA CGM SWORDFISH COSCO NEW YORK WAN HAI 602 MAERSK KELSO COSCO ASIA Судостроительная верфь Bodewes’ Scheepswerven Cassens Guangzhou China Shipbuilding Hyundai Mipo Aker MTW Hyundai Mipo Hanjin HI China Shipbuilding Hyundai HI Hyundai HI Hyundai HI Hanjin HI China Shipbuilding Hanjin HI Hyundai HI Контейнеровместимость, TEU Hartmann Schiffahrts 390 Reederei Hinsch 724 Leonhardt & Blumberg 1740 Yangming Marine Transport 1803 MPC 1819 Konig & Cie 2741 MPC 2824 Thien & Heyenga 3398 Wan Hai Lines 4250 Mitsui OSK Lines 4800 Nippon Yusen Kaisha 4882 CMA CGM Holding 5078 COSCO 5089 Wan Hai Lines 5527 A P Moller 6200 China Ocean Shipping 10060 Источник: Fairplay Судовладелец/ оператор 20 Цены на контейнерный новострой также не остаются на месте и имеют четко выраженную тенденцию к росту, особенно, если дело касается более ранних сроков поставки. Таблица 5.2 Контрактные цены на новострой в конце 2007 года Судостроительная верфь К-во судов, ед. Срок поставки Контейнеровместимость, TEU 2500 Цена единицы, млн. USD 47,00 Jiangsu Yangzijiang 2 2010-2011 Shipbuilding Dalian Shipbuilding Industry 5 2009 4250 72,00 Daewoo Shipbuilding* 9 2011-2012 5500 95,00 Mitsubishi Heavy Industries 5 2010-2011 6700 100,00 Hudong-Zhonghua Shipbuilding 4 2010-2011 8600 120,70 Hyundai Samho Heavy 5 2011 12600 166,00** Industries * – суда будут построены в Румынии; ** – суда будут переданы в тайм-чартер компании Hyundai Merchant Marine по ставке 58700 USD/сут. сроком на 12 лет Источник: New Ships, Optima Reports Следует также отметить, что в рассматриваемом периоде заметно возросла активность и на рынке подержанного контейнерного тоннажа. Об этом свидетельствует как существенно увеличившееся число продаж, так и наличие «блоковых» сделок сразу на несколько судов. Кроме того, вырос и сам уровень цен на подержанный контейнерный тоннаж. Таблица 5.3 Представительные сделки на продажу контейнерного тоннажа «секонд-хэнд» в конце 2007 года Название судна JENNA CATHERINE TRUVA A TONG YUN PRETTY BILLOW PRETTY RIPPLE ALEXANDRA BLUMARLIN GITTE MOL BRILLIAN ADRIA CELESTE POLARIS PEGASUS MARE HIBERNUM DA LI EMIRATES JUMEIRAH ARA J AJAX Год постройки Дедвейт, т 1995 1999 1980 1996 1996 1992 1995 1992 1992 1983 1993 1993 1995 1990 1990 1998 1982 4830 5844 6539 7020 7040 9410 9444 9868 9868 11750 12060 12184 12571 14101 15153 16833 18056 Контейнеровместимость, TEU 366 486 443 420 420 626 518 976 976 665 1139 1139 1016 1034 1049 1122 320 Цена, млн. USD 8,40 11,30 2,80 7,50 7,45 9,50 16,80 28,00 en bloc 5,90 18,20 en bloc 20,00 12,80 13,50 20,40 6,30 21 Морские аналитики считают, что возросшие цены на контейнерный тоннаж также влияют на контейнерный рынок, провоцируя определенное повышение фрахтовых ставок для обеспечения окупаемости капиталовложений. Рынок контейнерного тоннажа поддерживают также заметно возросшая активность и укрепившиеся цены на подержанный тоннаж. При этом обращает внимание, что своих новых владельцев находит не только современный контейнерный тоннаж, но и суда, построенные в начале 80-х гг. Учитывая возраст этих судов (более 25-ти лет) и высокие цены на судовой металлолом, это может свидетельствовать о том, что приобретшие их компании рассчитывают на укрепление рынка контейнерного тоннажа в ближайшие несколько лет. На сегодняшний день стоимость содержания судов контейнеровозов в основном не зависит от их дедвейта, а в основном зависит от их контейнеровместимости. Так например (без учета расходов на топливо, воду (суда, грузовместимостью около 2900 - 3100 TEU как правило оснащены опреснителями воды, поэтому им снабжение водой не нужно), дисбурсменты в портах захода): грузовместимостью около 1000 - 1200 TEU - от 10 до 13 тыс. долл. в сутки (в зависимости от конструктивных и технических особенностей судна); грузовместимостью около 1900 - 2100 TEU - от 18 до 21 тыс. долл. в сутки (в зависимости от конструктивных и технических особенностей судна); грузовместимостью около 2900 - 3100 TEU - около 30 тыс. долл. в сутки (в зависимости от конструктивных и технических особенностей судна). 6. Схема транспортировки контейнеров Основными портами захода контейнерных линий работающих в Черноморском и Средиземноморском регионе с импортом из Китая являются: Шанхай, Гонконг, Нингбо, Одесса, Ильичевск, Мариуполь, Стамбул, Измир, Кумпорт, Констанца. В связи с этим за базовые порты захода (принятыми для расчетов) приняты Ильичевск, Шанхай, Гонконг, Нингбо. Для осуществления работы данной линии судоходной компани необходимо наличие своего контейнерного парка. На сегодяшний день, наиболее низкие цены на приобретение контейнеров или их аренду на длительный срок (более 1 года и колличеством не менее 1000 штук) предоставляются в Китае. Средняя стоимость одного контейнера варьируется от 2500 до 3000 долл. США против 5000-6000 долл.США в странах Европы. Средняя стоимость аренды контейнеров в Китае (при аренде более чем на 1 год и количеством не менее 1000 штук) составляет от 0,8 до 1,2 22 долл.США в сутки. В странах Европы ставка аренды контейнеров на 30-50 % выше. На сегодняшний день характеристика контейнерного грузопотока такова, что в основном на порты Украины приходиться импорт грузов, а в сторону Китая и Европы возврат порожних контейнеров. Существующий экспорт контейнеров из портов Украины составляет порядка 5-10% от импорта. Основной контейнеропоток осуществляется двадцати футовыми контейнерами (порядка 60%) остальные (40%) сорока футовыми контейнерами. Рассматривается следующая схема: Шанхай – Нингбо – Гонконг –Ильичевск –Гонконг – Нингбо – Шанхай. Предложенная схема транспортировки контейнеров из Азии в Украину представляет собой уже существующий контейнеропоток из Шанхая, Нингбо, и перспективный (возможный) контейнеропоток из Гонконга, без обратной загрузки из Ильичевска (транспортировка порожних контейнеров). Исходя из времени рейса (расчет представлен в таблице) – 52 суток, для обеспечения частоты судозаходов в 7-8 дней необходимо использовать 7 соответствующих судов контейнеровозов. Для определения наиболее благоприятного, с точки зрения экономической эффективности, возможного объема грузопотока (контейнеровместимости судна) производится расчет по двум вариантам: - для судна контейнеровместимостью 1450 ТЕУ; - для судна контейнеровместимостью 3500 ТЕУ. Для упрощенного определения эффективности линии расчеты произведем за первый год эксплуатации одного судна контейнеровоза и использованием собственных средств, а также использованием судов взятых в тайм-чартер. Таблица 6.1 Схема загрузки контейнерной линии для контейнеровоза вместимостью 1450 (двадцати футовых) TEU Порожние Порожние Груженые Груженые 20 футовые 40 футовые 20 футовые 40 футовые Направление контейнера контейнера контейнера контейнера Шанхай Ильичевск 435 145 Нингбо - Ильичевск 218 72 Гонконг Ильичевск 218 72 Ильичевск Гонконг 218 72 Ильичевск - Нингбо 218 72 Ильичевск Шанхай 435 145 23 Таблица 6.2 Схема загрузки контейнерной линии для контейнеровоза вместимостью 3500 (двадцати футовых) TEU Порожние Порожние Груженые Груженые 20 футовые 40 футовые 20 футовые 40 футовые Направление контейнера контейнера контейнера контейнера Шанхай Ильичевск 1050 350 Нингбо - Ильичевск 525 175 Гонконг Ильичевск 525 175 Ильичевск Гонконг 525 175 Ильичевск - Нингбо 525 175 Ильичевск Шанхай 1050 350 Расчет времени рейса и расходов на топливо представлен в таблицах 6.3 и 6.4 Таблица 6.3 Расчет времени рейса и расходов на топливо судна контейнеровместимостью 1450 ТЕУ Протяженность линии, миль 16819 Скорость хода, узлов в час 18 Время рейса на ходу, сут. 38,00 Время рейса на стоянке, сут. 15 Время рейса, сут. 53,00 Эксплуатационный период, сут. 340,00 Количество рейсов за год, ед. 6,00 Суточный расход топлива на ходу IFO, т в сут. 56 Суточный расход топлива на ходу MGO, т в сут. 4,5 Суточный расход топлива на стоянке т в сут. 7 Стоимость дизельного топлива (MGO) долл.США 900 Стоимость топлива (IFO), долл.США 520 Всего расходов на топливо за рейс, долл.США 1289980 Всего расходов на топливо за год, долл.США 7739880 Таблица 6.4 Расчет времени рейса и расходов на топливо судна контейнеровместимостью 3500 ТЕУ Протяженность линии, миль 16819 Скорость хода, узлов в час 18 Время рейса на ходу, сут. 38,00 Время рейса на стоянке, сут. 14 Время рейса, сут. 52,00 Эксплуатационный период, сут. 340,00 24 Количество рейсов за год, ед. Суточный расход топлива на ходу IFO, т в сут. Суточный расход топлива на ходу MGO, т в сут. Суточный расход топлива на стоянке т в сут. Стоимость дизельного топлива (MGO) долл.США Стоимость топлива (IFO), долл.США Всего расходов на топливо за рейс, долл.США Всего расходов на топливо за год, долл.США 6,00 65 5,5 9 900 520 1506480 9038880 Портовые сборы и сборы за прохождение каналов для рассматриваемых контейнеровозов представлены в таблицах 6.5 и 6.6. Таблица 6.5 Размер портовых и канальных сборов для судна контейнеровместимостью 1450 ТЕУ, долл.США Портовые сборы в п.Ильичевск 50000 Портовые сборы в п.Бомбей 35000 Портовые сборы в п.Сайгон 35000 Портовые сборы в п.Шанхай 35000 Сборы за прохождение Босфора 5000 Сборы за прохождение Суэцкого канала 160000 Всего расходов за рейс 320000 Всего расходов за год 1920000 Таблица 6.6 Размер портовых и канальных сборов для судна контейнеровместимостью 3500 ТЕУ, долл.США Портовые сборы в п.Ильичевск 90000 Портовые сборы в п.Бомбей 65000 Портовые сборы в п.Сайгон 65000 Портовые сборы в п.Шанхай 65000 Сборы за прохождение Босфора 10000 Сборы за прохождение Суэцкого канала 2400000 Всего расходов за рейс 2695000 Всего расходов за год 16170000 Ставки за перевозку контейнеров представлены в таблице 6.7 (данные предоставлены Заказчиком). 25 Таблица 6.7 Ставки за перевозку контейнеров, долл.США из из из Наименование статей Шанхая Нингбо Гонконга из Шанхая Ставка за перевозку 20' груженого 1300 1300 1300 1300 Ставка за перевозку 40' груженого 2300 2300 2300 2300 Надбавка BAF 482 482 482 482 Надбавка CAF 0,146 0,146 0,146 0,146 Итого ставка за перевозку 20' груженого 1972 1972 1971,8 1972 Итого ставка за перевозку 40' груженого 3600 3600 3600 3600 Расходы на аренду контейнеров для двух вариантов представлены в таблицах 6.8 и 6.9. Таблица 6.8 Расходы на аренду контейнеров при использовании судна контейнеровместимостью 1450 ТЕУ, долл.США Стоимость аренды 1 контейнера в сутки 1 Общее число контейнеров, шт 4500 Расходы за рейс 238500 Расходы за год 1642500 Таблица 6.9 Расходы на аренду контейнеров при использовании судна контейнеровместимостью 3500 ТЕУ, долл.США Стоимость аренды 1 контейнера в сутки 1 Общее число контейнеров, шт 10500 Расходы за рейс 546000 Расходы за год 3832500 Расходы на тайм-чартер для соответствующих судов контейнеровозов представлены в таблицах 6.10 и 6.11. Таблица 6.10 Расходы на тайм-чартер для судна контейнеровместимостью 1450 ТЕУ, долл.США Расходы на тайм-чартер в сутки Расходы на тайм-чартер за рейс Расходы на тайм-чартер за год 18000 954000 6570000 Таблица 6.11 Расходы на тайм-чартер для судна контейнеровместимостью 3500 ТЕУ, долл.США Расходы на тайм-чартер в сутки 28000 Расходы на тайм-чартер за рейс 1456000 Расходы на тайм-чартер за год 10220000 26 Накладные расходы Накладные расходы по судам включают заработную плату менеджеров, аренду помещения под офис, расходы на оплату всех видов связи и др. К накладным расходам относятся (в USD): Расходы на регистрацию оффшорной компании (включают в себя оплату юридических услуг, оформление документов, изготовление двух штампов с названием компании, а также государственный регистрационный сбор)…………………………………………………………………….2400 USD Плата за предоставление юридического адреса.........…….....400 USD Расходы на бухгалтерский учет (включают в себя обработку счетов компании, почтовые и телекоммуникационные услуги, иностранные переводы, а также ведение книг компании, аудит годовых финансовых отчетов с последующим их предоставлением их в уполномоченные органы) зависят от объема выполняемой работы и составляют (за год) ……...2000 USD Расходы на менеджмент и аренду помещения. Годовые расходы на заработную плату персонала составят………………………………..………….343200 USD Расходы по оплате услуг связи………………… …….…...15.000 USD Итого за год…………....……………………………………..358200 USD Расходы на аренду помещения под офис составит в год…….…..96000 USD Прочие накладные расходы (сертификация, обучение на МКУБ, ISPS и пр., приобретение офисного оборудования, оплата коммунальных услуг, канцелярские расходы и др.)…………………..……………...40.000 USD Общие расходы на офшорную компанию в год составляют 499000 USD 7. Финансовый план Исходные данные принятые в расчетах. Суточная тайм-чартерная ставка равна - 18000 и 28000 соответственно для каждого варианта. Эксплуатационный период составляет 340 суток. долл.США Расчет прибылей и убытков представлен в таблице 7.1 и 7.2. 27 Таблица 7.1 Расчет прибылей и убытков за 10 лет эксплуатации контейнеровоза контейнеровместимостью 1450 TEU, долл.США Наименование статей Эксплутационный период Переменные расходы Доход сумма инвестиционных средств процентная ставка сумма процентов всего инвестиционных средств с учетом процентов Денежный поток Денежный поток подлежащий налогооблажению Налог на прибыль Чистая прибыль за 10 лет работы судна 1 год 340,00 18371380 7800 18371380 11,5 2112708,7 20484089 -18363580 2 год 3 год 4 год 5 год 6 год 7 год 8 год 9 год 10 год Таблица 7.2 Расчет прибылей и убытков за 10 лет эксплуатации контейнеровоза контейнеровместимостью 3500 TEU, долл.США Наименование статей Эксплутационный период Переменные расходы Доход сумма инвестиционных средств процентная ставка сумма процентов всего инвестиционных средств с учетом процентов Денежный поток Денежный поток подлежащий налогооблажению Налог на прибыль Чистая прибыль за 10 лет работы судна 1 год 2 год 3 год 4 год 5 год 6 год 7 год 8 год 9 год 10 год 340,00 39760380 39963840 39760380 11,5 4572443,7 44332824 203460 29 Как видно из табл. 7.1 и 7.2 при принятых исходных данных оба проекта являются неэффективными, и если в первом варианте денежный доход вообще имеет отрицательное значение, то во втором варианте денежный доход положительный (203460 долларов в год) но он не в состоянии обеспечить привлечение инвестиций с последующей их возвратом инвестору. Расчеты выполнены по максимальным размерам затратной части и минимальным размерам доходной части, что соответственно показало неэффективность рассматриваемого инвестиционного проекта. Т.е. в расчеты были заложены изначально заниженные ставки фрахта на контейнеры и завышенные: стоимость аренды одного контейнера, расходы на заработную плату персонала, размер тайм-чартерной ставки, размер портовых сборов и сборов за прохождение каналов - что существенно занизило размер расчетного дохода. В первую очередь следует иметь ввиду, что развитие, в основном получают перевозки судами контейнеровместимостью от 3,5 до 7 тыс. ТЕУ, поэтому рассматривать возможность открытия контейнерной линии с партионностью отправки менее чем 3,5 тыс. ТЕУ нецелесообразно. Поэтому, для определения наиболее реального положения работы предполагаемой линии, произведем новый расчет но уже для второго варианта т.е. для судов контейнеровместимостью 3500 ТЕУ. При партионности отправок 3,5 тыс. ТЕУ для эффективности рассматриваемого проекта необходимы следующие условия в сравнении с базисными (т.е. принятыми в основной части расчетов): - увеличение фрахтовой ставки за перевозку 1 контейнера на 30% (что вполне реально, так как ставки принятые в начальных расчетах приняты минимальными); - снижение портовых сборов на 20-25% (возможно в случае официально зарегистрированной линии); - снижение ставки аренда 1 контейнера до минимального значения – 0,8 доллара за 1 ТЕУ (при аренде на год не менее 1000 шт.); - уменьшение суточной тайм-чартерной ставки на 10% (возможно так как ставка взята несколько завышенной в основных расчетах). В связи с постоянной тенденцией роста цены на топливо нецелесообразно снижать его стоимость в расчетах. Ниже в табл. 7.3 приведены расчеты при новых исходных данных. Ставка дисконта принята равной 12% . Таблица 7.3 Расчет прибылей и убытков за 10 лет эксплуатации судна контейнеровместимостью 3500 TEU, долл.США статьи 1 год эксплуатационный период 340,00 переменные расходы 38366380 доход 49469910 сумма инвестиционных средств 38366380 процентная ставка 11,5 сумма процентов 4412133,7 всего инвестиционных средств с учетом процентов 42778514 денежный поток 11103530 денежный поток подлежащий налогооблажению налог на прибыль чистая прибыль чистая прибыль за 10 лет работы судна 2 год 340,00 38366380 49469910 3 год 340,00 38366380 49469910 4 год 340,00 38366380 49469910 5 год 6 год 340,00 38366380 49469910 340,00 38366380 49469910 7 год 8 год 9 год 10 год 340,00 38366380 49469910 340,00 38366380 49469910 340,00 38366380 49469910 340,00 38366380 49469910 11103530 11103530 11103530 11103530 31674983,7 24214077 15895165,66 6619579,711 3722698,622 11,5 11,5 11,5 11,5 11,5 3642623,13 2784618,8 1827944,051 761251,6668 428110,3415 35317606,8 11103530 26998696 17723109,71 7380831,378 4150808,963 11103530 11103530 11103530 11103530 6952721,037 11103530 11103530 11103530 11103530 1738180,259 2775882,5 2775882,5 2775882,5 2775882,5 5214540,778 8327647,5 8327647,5 8327647,5 8327647,5 38525130,78 8. Оценка эффективности проекта Поскольку любой инвестиционный проект в судоходстве связан с длительным интервалом времени, возникает проблема приведения текущих или прогнозируемых в будущем потоков денежных средств к выражению в денежных единицах соответствующего периода. При этом используется метод чистой современной стоимости. Наиболее широко применяемым методом для количественного анализа результатов проектной деятельности является метод "чистой современной стоимости" (Net Present Value, NPV). Этот метод базируется на дисконтных вычислениях доходов и расходов, связанных с реализацией проекта и приведенных к некоторому моменту времени, как правило - к началу осуществления проекта. Основная идея метода NPV - найти соотношение между инвестиционными затратами и будущими прибылями, выраженное в скорректированной во времени денежной величине. Корректирование производится путем дисконтирования отдельно за каждый год разности всех притоков и оттоков денежных средств, накапливающихся за период функционирования проекта при фиксированной, заранее определенной норме процента. Значения чистой современной стоимости, полученные по каждому году проекта, суммируются. Период дисконтирования принимается равным сроку функционирования проекта. Для проекта задается некоторая норма прибыльности, в соответствии с которой средства могут быть вложены в осуществление проекта. Часто в качестве нормы прибыльности используется ставка процентов при кредитовании p. При использовании метода "чистой современной стоимости" на первом шаге рассчитывается современная стоимость ожидаемых в перспективе значений CF T CFi PV , p T i 1 (1 ) 100 где CFi - поток денежных средств при эксплуатации судна в течение года i, T - период эксплуатации судна, приобретаемого в соответствии с анализируемым инвестиционным проектом. На следующем шаге вычисляется собственно значение чистой современной стоимости, которое в наиболее простом случае внутреннего финансирования составляет T CFi NPV I0 , p i i 1 (1 ) 100 где Io - сумма единовременных затрат по проекту. При NPV, имеющей положительное значение, эффективность инвестиций превышает минимальную норму дисконтирования. При значении же NPV = 0, эффективность проекта равна минимальной норме. Оценка положительного значения данного показателя позволяет сделать вывод о возможности принятия проекта, отрицательного - о его несостоятельности. Из нескольких альтернативных проектов к принятию рекомендуется тот, у которого значение NPV больше. Уровень эффективности проекта оценивается с помощью показателя внутренней нормы прибыльности (Internal Rate Of Return или IRR). Это такая норма, при которой разность между величиной инвестиционных затрат и приведенной стоимостью всех притоков и оттоков денежных средств равна нулю. Для установления значения IRR требуется найти такой норматив дисконтирования, при котором чистая современная стоимость проекта за расчетный период была бы равна нулю. Анализ проекта на основе установленного показателя IRR сводится к сравнению его с величиной процентной ставки p, под которую имеется возможность получения кредита. В том случае, если IRR = p, проект нельзя отнести ни к прибыльным, ни к убыточным (будущая прибыль от реализации проекта может быть использована лишь для полного покрытия единовременных и предстоящих расходов). Если IRR > p, проект следует признать прибыльным, а если IRR < p - убыточным. Эффективность проекта тем выше, чем больше превышение внутренней нормы прибыльности над процентной ставкой. Расчет дисконтированных денежных потоков для судна контейнеровместимостью 3500 ТЕУ представлен в таблице 8.1. Расчет срока окупаемости для судов контейнеровместимостью 1450 и 3500 ТЕУ представлен в таблицах 8.3 и 8.4. 33 Таблица 2 Расчет дисконтированных денежных потоков для судна контейнеровместимостью 3500 ТЕУ Показатели Денежный поток Дисконитрованный множитель * PV 1 11103530 2 11103530 3 11103530 4 11103530 5 11103530 6 11103530 7 11103530 8 11103530 9 11103530 10 11103530 всего 111035300 0,8928571 9913866,1 0,79719388 8851666,14 0,7117802 7903273,3 0,635518078 7056494,049 0,567426856 6300441,115 0,506631121 5625393,853 0,452349215 5022673,083 0,403883228 4484529,538 0,360610025 4004044,231 0,321973237 3575039,492 62737420,9 Таблица 3 Расчет простого и дисконтированного срока окупаемости для судна контейнеровместимостью 3500 ТЕУ Показатели Общая сумма инвестиций с учетом процентов NPV PV cr Tok IRR Дисконтированный 52223061,72 10514359 6273742,1 8,32 15% Простой 58812238,3 11103530 4,70 52% 9. Оценка рисков В словаре Вебстера "риск" определяется как "опасность, возможность убытка или ущерба". Следовательно, риск относится к возможности наступления какого-либо неблагоприятного события. Под "риском" принято понимать вероятность (угрозу) потери предприятием части своих ресурсов, недополучения доходов или появления дополнительных расходов в результате осуществления определенной производственной и финансовой деятельности Риск обычно подразделяется на два типа – динамический и статический. Динамический риск – это риск непредвиденных изменений стоимости основного капитала в следствии принятия управленческих решений или непредвиденных изменений рыночных или политических обстоятельств. Такие изменения могут привести как к потерям, так и к дополнительным доходам. Динамический риск в его отрицательном проявлении учтен принятым подходом к обоснованию эффективности, основанном на исчислении таймчартерных эквивалентов ставок затрат и результатов, а так же 10% дисконтом тайм-чартерной ставки по отношению к уровню существующего рынка и использованием пессимистического варианта прогноза состояния этого рынка на перспективу. Статический риск - это риск потерь реальных активов вследствие нанесения ущерба собственности, а также потерь дохода из-за недееспособности организации. Этот риск может привести только к потерям. Основной защитой от статического риска является страхование В судоходстве статический риск возникает вследствие различных причин, в основном связанных с устранением судна от участия в перевозках. В рейсовом фрахтовании это в первую очередь отсутствие груза, а в тайм-чартере необходимость проведения ремонтных работ, в течение которых аренда судовладельцу не выплачивается Для оценки риска невозможности компенсации убытков, возникающих в связи с непредвиденным выведением судна из эксплуатации была разработана модель, которая моделирует вероятность наступления такого случая (риска) при разном количестве судов находящихся в компании. Для реализации указанной модели первоначально рассчитывается средний дедвейт и расчетное количество единиц флота, чего в данном случае делать нет необходимости Результаты расчета по модели представлены на рис.9.1. max F [11/ exp(n)](1 ) (n) где: n – количество судов n=1, N ; - коэффициент который обусловлен закономерностью снижения надежности управления с ростом размеров судоходной компании (0,001 +/0,0005). 35 Расстная вероятность 0.7 1 2 0.2 0.1 0 3 0.990009832 0.3 0.990922531 0.4 0.991703089 0.5 0.992122392 0.6 0.991557013 0.8 0.988310607 0.947367985 0.862937978 0.9 0.977767421 0.63148907 1 4 5 6 7 8 9 10 0.987088316 0.986103622 0.985119022 0.984135077 0.983151995 0.982169851 0.981188672 0.980208467 12 13 14 15 16 17 18 19 20 50 70 100 150 Рис.9.1 Распределение вероятности не покрытия убытков, возникающих в результате непредвиденного вывода судов из эксплуатации 36 0.818812576 0.860772489 0.904882631 0.932426433 0.988071566 11 0.95125319 0.989049196 Количество судов в компании 200 2 Как видно из рисунка отсутствие риска при эксплуатации 1-го -судна оценивается в 63,15%; 2-х судов в 86,29%; трёх судов в 94,73% С учетом оценки степени риска, рассчитанные в табл.3 показатели эффективности следует скорректировать на величину вероятности устойчивой эксплуатации флота. Таблица 9.1 Показатели эффективности инвестиций в проект с учетом рисков Показатели NPV Tok Дисконтированный 6444596,5 13,58 Простой 93131018,7 7,67 Таким образом, даже с учетом риска показатели эффективности инвестиционного проекта при новых исходных данных свидетельствуют об его эффективности. Выводы Целью данного технико-экономического обоснования являлось определение эффективности эксплуатации контейнеровозов вместимостью 1450 и 3500 TEU на напралении Азия - Европа. В ходе выполненных расчетов были определены следующие результаты. При принятых изначально заниженных ставок фрахта на контейнеры и завышенных: стоимости аренды одного контейнера, размера портовых сборов и сборов за прохождение каналов, размера тайм-чартерной ставки, оба проекта являются неэффективными (в варианте с использованием судна контейнеровместимостью 3500 ТЕУ денежный поток положительный но недостаточный чтобы обеспечить возвратность вложенных средств). При исходных данных отражающих более реальные данные, расчеты показали что проект использования судна контейнеровместимостью 3500 ТЕУ чистая прибыль за 10 лет от експлуатации судна с учетом возврата инвестиционных средств под 11,5% годовых составила 38,5 млн. долларов. Срок окупаемости простой – 4,7 года (с учетом риска – 7,67 года), дисконтированный – 8,32 года (с учетом риска – 13,58). Таким образом, полученные результаты, при принятых в расчетах исходных данных, свидетельствуют о несомненной эффективности открытия контейнерной линии Шанхай – Нингбо – Гонконг – Ильичевск (Одесса) при експлуатации судов контейнеровместимостью 3500 ТЕУ. В приложении представлены графики изменений сроков окупаемости в зависимости от изменения размера тайм-чартерной ставки, цены на топливо, ставки аренды 1 контейнера. 38 ПРИЛОЖЕНИЯ 39 12,00 10,00 лет 8,00 дисконтированный 6,00 простой 4,00 2,00 0,00 650 680 710 750 800 средняя цена на топливо Рис. п.1. Изменение сроков окупаемости (простого и дисконтированного) в зависимости от изменения средней цены на топлива 12,00 10,00 лет 8,00 дисконтированный 6,00 простой 4,00 2,00 0,00 0,5 0,7 0,8 1 1,2 стоимость аренды 1 контейнера в сутки Рис. п.2. Изменение сроков окупаемости (простого и дисконтированного) в зависимости от изменения стоимости аренды 1 контейнера в сутки 41 12,00 10,00 лет 8,00 дисконтированный 6,00 простой 4,00 2,00 0,00 22000 24000 25500 27000 30000 тайм-чартерная ставка Рис. п.3. Изменение сроков окупаемости (простого и дисконтированного) в зависимости от изменения стоимости аренды 1 контейнера в сутки 42