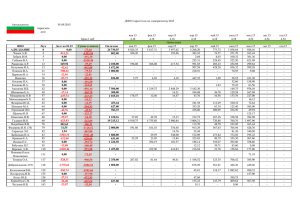

CPR vs Real GDP

реклама

Анализ и преимущества российских ИЦБ Белов Иван Тел.: (495) 772-97-42, http: //www.tfgroup.ru Москва, 2014 Преимущества российских ИЦБ при формировании портфеля • Премия к облигациям первого эшелона при сравнимых рейтингах инвестиционной категории (Ваа3 и выше) – 1) за новизну и сложность инструмента 2) за неликвидность (150-200бп к кривой Газпрома) • Уменьшение рыночной волатильности портфеля – основной недостаток ИЦБ, такой как «неликвидность», позволяет зафиксировать рыночный риск портфеля, что становится важным преимуществом в кризисные времена на рынке • Аллокация денежных ср-в в надежные бумаги с возможностью держать до погашения (Held-to-Maturity) – при больших портфелях в десятки млрд рублей не всегда хватает лимитной ведомости и необходимой диверсификации по качественным эмитентам, подходящим под жесткие законодательные ограничения (рейтинг не ниже Ва3) • Постоянный денежный поток по портфелю в условиях отсутствия новых поступлений (Cash in) – высокий уровень досрочной амортизация номинала ипотечных облигаций позволяет поддерживать ликвидность портфеля и реинвестировать денежные ср-ва по более высоким ставкам в текущих условиях • Возможность держать в портфеле рублевые бумаги с рейтингом выше суверенного – ВИА А (А3); АИЖК 2010 А2 (А3) 2 Тел.: (495) 772-97-42, http://www.tfgroup.ru Балансовая и внебалансовая секьюритизация Балансовая Внебалансовая • Без формирования ИА (Дельта 8,9,10,11,12,13,14,15-ИП, Юникредит 1-ИП) – риск банка, обеспеченный отдельным пулом кредитом, который не попадает в общую конкурсную массу в случае дефолта банка-эмитента • Формирование ИА (Облигации с пометкой «ИА», как правило содержащие название банка-оригинатора) - создание отдельного спец Юр лица, на баланс которого продаются ипотечные кредиты с баланса банка-оригинатора) • Рейтинг эмиссии (позволяет увеличить рейтинг на 1-2 пункта за счет ипотечного покрытия) - рейтинг эмиссии Дельта 13-ИП (Ваа1) выше на 2 пункта, чем рейтинг эмитента ДельтаКредит (Ваа3) • Рейтинг эмиссии (позволяет увеличить рейтинг на 5-6 пунктов за счет механизмов кредитного усиления старшего транша) – Инвесторгбанк (В3) имеет разницу 6 пунктов в сравнении с ИА ИТБ-1 А, ИА ИТБ-2 А (Ваа3); АзиатскоТихоокеанский банк (В2) имеет разницу 5 пунктов в сравнении с ИА АТБ-1 А, ИА АТБ-2 А (Ваа3) • Досрочная амортизация номинала - НЕТ • Сроки подготовки сделки - 3-4 месяца • При банкротстве банка – продажа ипотечного покрытия • Досрочная амортизация номинала - ДА • Регресс на банк - ДА • Сроки подготовки сделки - 6-8 месяца • При банкротстве банка – дальнейшее обслуживание • Регресс на банк - НЕТ 3 Тел.: (495) 772-97-42, http://www.tfgroup.ru Важные критерии пула закладных по методологии Moody’s • MILAN CE (Credit Enhancement) – это характеристика портфеля кредитов, отражающая ожидаемый уровень дефолтов по пулу в ситуации максимального экономического стресса, который может произойти с вероятностью, соответствующей максимально допустимому рейтингу на рынке (А3 для России) (Чем ниже, тем лучше) 20-30%* • EL%OB (Expected loss) – уровень дефолтов по портфелю на протяжении срока жизни пула, если экономическая ситуация на рынке будет развиваться в соответствии с ожиданиями Moody’s (Чем ниже, тем лучше) 4-9%* • Avr current LTV (Loan-to-Value) – средневзвешенный (по оставшейся сумме основного долга) показатель пула ипотечных кредитов по критерию «Кредит/оценочная стоимость заложенной недвижимости» (Чем ниже, тем лучше обеспечен пул) 50-55%* • Original LTV – средневзвешенный показатель пула ипотечных кредитов на момент выдачи каждого кредита, позволяющий оценить насколько рискованным пулом обеспечены облигации 70-80%* • WA interest rate – средневзвешенная процентная ставка по пулу кредитов 11-14%* • Average seasoning – средневзвешенный срок жизни кредитов в портфеле закладных 1-2 года* • Total Senior Note size, % - доля старшего транша в процентах от первоначального баланса пула кредитов 70-90%* • Reserve fund,% - уровень специального резерва в процентах от первоначальных траншей А и Б на момент заключения сделки 2-4%* * -средние по рынку значения на момент осуществления сделок по секьюритизации ИЦБ 4 Тел.: (495) 772-97-42, http://www.tfgroup.ru Факторы кредитного усиления Внешние Внутренние • Поручительство АИЖК (ИА БЖФ-1 А, ИА ФОРА-1 А, ИА ВСИА2012 А и тд) • Резерв специального назначения - денежные средства в размере 2-3% от (А+Б) на момент выпуска облигаций, далее пополняется до 4-5% от (А+Б) за счет избыточного спреда • Опцион на выкуп дефолтных закладных • Гарантии финансовой помощи от АИЖК (ИА АИЖК 2008, ИА АИЖК 2010 и тд) • Кредитные линии • Страхование компании) (перераспределение риска на страховые 1. Механизм LMI (Lender’s Mortgage Insurance) – ипотечный кредитор имеет право застраховать свой предпринимательский риск, связанный с невыполнением заемщиком его об-в (ИА ТКБ 1, 10% доля младшего транша) 2. Заемщик имеет право застраховать свой риск ответственности перед кредитором в случае неспособности выполнить свои обязательства • Субординация - объем младшего транша 15-25% от А+Б. Принцип транширования заключается в том, что поступающие платежи по ипотечным кредитам в приоритетном порядке идут на выплаты старшего транша. Риски дефолта в первую очередь принимают на себя держатели младших траншей, как правило, банки-оригинаторы • Избыточный спред - разница между срвзвеш % ставкой по пулу кредитов и ставкой купона по облигациям. Этот показатель стоит корректировать на размер сервисных издержек. За счет избыточного спреда осуществляется компенсация дефолтов (механизм PDL) по пулу и пополнение спецрезерва) 5 Тел.: (495) 772-97-42, http://www.tfgroup.ru Механизм PDL и распределение денежных потоков PDL (Principal deficiency ledger) – механизм, предусматривающий дополнительное погашение номинальной стоимости старшего транша облигации на сумму равную остатку основного долга по дефолтным кредитам за отчетный период Ср-ва для такого доп погашения формируются за счет избыточного спреда и спецрезерва, что снижает размер купона по младшему траншу Банк-оригинатор может выкупить (но не обязан) дефолтные закладные с баланса ИА и денежные ср-ва распределяются по «водопаду» процентных поступлений 6 Тел.: (495) 772-97-42, http://www.tfgroup.ru Условия наступления дефолта по закладной (default events) ИА АТБ-1, А ИА АТБ-2,А • нарушение заемщиком по соответствующему ипотечному кредиту сроков внесения платежей по Закладной более чем на 90 (Девяносто) календарных дней; • нарушение заемщиком по соответствующему ипотечному кредиту сроков внесения платежей по Закладной более чем на 90 (Девяносто) календарных дней; • полностью либо частично (не подлежит восстановлению) утрачен предмет ипотеки; • полностью либо частично (не подлежит восстановлению) утрачен предмет ипотеки; • вступило в законную силу решение суда о признании обязательства, права по которому удостоверяются закладной, договора купли-продажи соответствующего объекта недвижимости, договоров (полисов) страхования или самой закладной недействительным или о прекращении их по иным основаниям; • вступило в законную силу решение суда о признании обязательства, права по которому удостоверяются закладной, договора купли-продажи соответствующего объекта недвижимости, договоров (полисов) страхования или самой закладной недействительным или о прекращении их по иным основаниям; • наложение ареста или обращение взыскания на предмет ипотеки; • наложение ареста или обращение взыскания на предмет ипотеки; • признание заемщика несостоятельным (банкротом); • признание заемщика несостоятельным (банкротом); • отсутствие в течение более чем 180 (Ста восьмидесяти) календарных дней страхования предмета ипотеки от риска утраты или повреждения, в том числе по причине неисполнения заемщиком по закладной обязательств по уплате страховых взносов Отсутствие последнего пункта, при прочих равных, увеличивает дюрацию облигаций транша А!!! 7 Тел.: (495) 772-97-42, http://www.tfgroup.ru Риск досрочного погашения • Инвестор не может точно посчитать дюрацию ИЦБ • Поскольку заемщики вправе в любой момент досрочно (полностью или частично) погасить ипотечный кредит • Отсутствие точной дюрации не дает возможность правильно рассчитать цену/доходность облигаций • Инвесторы вынуждены делать ряд предположений относительно скорости амортизации и уровня дефолтов пула закладных • Ошибки при моделировании денежного потока по ипотечным облигациям могут приводить к существенным убыткам • Риск досрочного погашения (prepayment risk) – заемщик воспользуется своим правом досрочного погашения именно тогда, когда инвестору/кредитору это будет наименее выгодно. 8 Тел.: (495) 772-97-42, http://www.tfgroup.ru Риск досрочного погашения ИЦБ условно зависит от двух показателей по пулу ипотечных кредитов: CPR (Conditional Prepayment Rate, % годовых) CDR (Conditional Default Rate, % годовых) CPR – приведенный к годовым процент переплаты (досрочного погашения) по ипотечному кредиту сверх плановых платежей по основному долгу CDR - приведенный к годовым процент просроченных кредитов (90+) в ипотечном пуле CPR=1-(1-SMM)^12, где SMM (Single Monthly Mortality Rate) – месячная ставка переплаты Пример: Кредит – 100 000 руб, аннуитет состоит из % платежа - 10 000 и планового платежа по ОД – 500, заемщик заплатил 12 000 за первый месяц CDR= 1-(1-(текущий объем дефолтных кредитов по ОД/(Оставшийся объем ОД+досрочные погашения в периоде+Дефолты)^12, если период - месяц У банка-оригинатора есть колл-опцион выкупить дефолтные кредиты обратно на баланс банка и денежные ср-ва на сумму ОД выкупленных кредитов пойдут на амортизацию старшего транша SMM=(12 000 – 10 000 – 500)/(100 000 -500) = 1.51% CPR= 1-(1-1.51%)^12=16.6% Досрочные погашения по кредитам перенаправляются на амортизацию старшего транша по облигациям 9 Тел.: (495) 772-97-42, http://www.tfgroup.ru Эффект выгорания Усредненные значения CPR ипотечных кредитов в первые кварталы составляют 14-15% И падают до 6-7% по истечению 7-8 лет с момента выдачи кредита На графике изображены CPR пула кредитов, которые были выданы в определенном квартале и успели прожить n-кварталов с момента выдачи (где n=1,2…30) Поквартальные данные с 1 кв. 2006 года по 3 кв. 2013 года 10 Тел.: (495) 772-97-42, http://www.tfgroup.ru CPR & CDR CPR vs CDR с момента выдачи кредита Пик дефолтов по ипотечным кредитам наступает на 3-4 годы с момента выдачи кредитов – около 7% В период 4-5 лет с момента выдачи кредита наблюдается замедление CPR до 7% Поквартальные данные с 1 кв. 2006 года по 3 кв. 2013 года 16.00% 8.00% 14.00% 7.00% 12.00% 6.00% 10.00% 5.00% 8.00% 4.00% 6.00% 3.00% 4.00% 2.00% 2.00% 1.00% 0.00% 0.00% 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 CPR CDR (пр.ось) 11 Тел.: (495) 772-97-42, http://www.tfgroup.ru Макроиндикаторы для исследования • • • • • • • • Темпы роста Реального ВВП (г/г%) – RUDPRYOY Index* (GDP)** Уровень безработицы (%) – RUUER Index* (UnEmp)** Темпы роста реальной месячной з/п (г/г%) – RUMEREAL Index* (RW)** Потребительская инфляция (г/г%) – RUCPIYOY Index* (CPI)** Темпы роста занятости (г/г%) – RUEMYOY Index* (Emp)** Темпы роста реал располаг дохода (г/г%) – RUMERDIY Index* (RealInc)** Темпы роста цен на недвиж-ть в Москве – RURRPRC Index* (MscProp)** Темпы роста потреб расходов домохозяйств(г/г%) – RUGRHOUY* (HE)** * Название указанных индексов в Блумберге ** Название показателей в модели 12 Тел.: (495) 772-97-42, http://www.tfgroup.ru CPR vs Real GDP CPR vs Real GDP(+2Q) 15.00% CPR - опережающий индикатор реального ВВП!!! 16.00% 14.00% 10.00% 12.00% 5.00% 10.00% Максимальная корреляция получается при сдвиге Реал ВВП на два квартала вперед 0.00% 8.00% 6.00% -5.00% К-т корреляции (CPR;RealGDP(+2Q))=62,2% Поквартальные данные с 1 кв 2007 года по 2 кв 2013 года 4.00% -10.00% 2.00% -15.00% 0.00% Real GDP CPR (пр.ось) 13 Тел.: (495) 772-97-42, http://www.tfgroup.ru Данные по CPR Помесячные значения CPR 30.000% В исследовании были использованы усредненные помесячные значения CPR двух банков за период с января 2010 года по июль 2014 года – всего 55 значений 25.000% 20.000% 15.000% Далее в исследовании будут использоваться средние значения CPR_Avr, как proxy рынка 10.000% 5.000% июл 2014 мар 2014 май 2014 янв 2014 сен 2013 ноя 2013 июл 2013 мар 2013 май 2013 янв 2013 сен 2012 ноя 2012 май 2012 июл 2012 мар 2012 янв 2012 ноя 2011 сен 2011 май 2011 июл 2011 мар 2011 янв 2011 ноя 2010 сен 2010 май 2010 июл 2010 мар 2010 Стоит признать высокую корреляцию между данными двух разных банков: янв 2010 0.000% к-т корреляции (CPR_Б1;CPR_Б2)=74% CPR_Банк2 CPR_Банк1 CPR_avr 14 Тел.: (495) 772-97-42, http://www.tfgroup.ru Матрица попарных корреляций: CPR На первой стадии исследования были выявлены максимальные значения к-тов корреляции между макрофакторами и CPR_Avr с учетом лаговых значений (в скобках указан временной лаг – кол-во месяцев) Для включения в модель были отобраны факторы с к-том корреляции выше 50% Построена таблица попарных корреляций между факторами будущей модели, чтобы оценить потенциальный риск мультиколлинеарности – подозрение вызывают значения отмеченные цветом 15 Тел.: (495) 772-97-42, http://www.tfgroup.ru MscProp_6 vs RealInc_3+Emp_10 Модель CPR: Вариант 4 Модель CPR: Вариант 6 16 Тел.: (495) 772-97-42, http://www.tfgroup.ru BackTesting 1 Модель CPR: Вариант 4 Модель CPR: Вариант 6 17 Тел.: (495) 772-97-42, http://www.tfgroup.ru Выбираем Вариант 6 • Мы получили две модели с сопоставимыми параметрами (разброс остатков CPR не превышает +/-2%) • Несмотря на то, что банки активно оперируют в Московском регионе и явно прослеживается зависимость CPR от годовых темпов роста ст-ти недвижимости в Москве, принимаем решение ссылаться на более обобщенные факторы, чтобы не иметь привязки к географическому критерию при анализе пула кредитов, выданных в других регионах • CPR=0,28*RW0-0,15*RealInc_3+0,94*Emp_10+13,67 18 Тел.: (495) 772-97-42, http://www.tfgroup.ru Матрица попарных корреляций: CDR В начале исследования были выявлены максимальные значения к-тов корреляции между макрофакторами и CDR с учетом лаговых значений (в скобках указан временной лаг – кол-во кварталов) Для включения в модель были отобраны факторы с к-том корреляции выше 50% Построена таблица попарных корреляций между факторами будущей модели, чтобы оценить потенциальный риск мультиколлинеарности – подозрение вызывают значения отмеченные цветом Все выбранные факторы имеют очень высокие к-ты попарных корреляций!!! Высок риск получения завышенных параметров регрессионной модели 19 Тел.: (495) 772-97-42, http://www.tfgroup.ru Модель CDR Банка 1 CDR vs макрофакторы 20.00% 10.00% 9.00% 15.00% 7.00% 6.00% 5.00% 5.00% 4 кв 2013 3 кв 2013 2 кв 2013 1 кв 2013 4 кв 2012 3 кв 2012 2 кв 2012 1 кв 2012 4 кв 2011 3 кв 2011 2 кв 2011 1 кв 2011 4 кв 2010 3 кв 2010 2 кв 2010 1 кв 2010 4 кв 2009 3 кв 2009 2 кв 2009 1 кв 2009 4 кв 2008 3 кв 2008 2 кв 2008 1 кв 2008 -5.00% 4 кв 2007 0.00% 3 кв 2007 Поквартальные данные с 1 кв 2007 по 4 кв 2013 – всего 28 значений 10.00% 2 кв 2007 Опережающими индикаторами CDR являются все указанные параметры, сдвинутые на 2 квартала назад 8.00% 1 кв 2007 Для модели CDR были выбраны факторы с максимальными к-тами корреляции 4.00% 3.00% 2.00% -10.00% 1.00% -15.00% 0.00% RW HE RealGDP CDR (пр.ось) UnEmp (пр.ось) 20 Тел.: (495) 772-97-42, http://www.tfgroup.ru RW_2+UnEmp_2 vs RW_2 Модель CDR Банка 1: Вариант 2 Модель CDR Банка 1: Вариант 4 21 Тел.: (495) 772-97-42, http://www.tfgroup.ru BackTesting 2 Модель CDR Банка 1: Вариант 2 Модель CDR Банка 1: Вариант 4 22 Тел.: (495) 772-97-42, http://www.tfgroup.ru Выбираем Вариант 2 • Объясняющая способность модели Вариант 2 незначительно выше • Но обе модели имеют положительную автокорреляцию (DW<2) случайных ошибок, что приводит к ухудшению качества МНКоценок параметров регрессии, а также к завышению тестовых статистик, по которым проверяется качество модели • Попробуем построить регрессионную модель зависимости CDR от указанных факторов, но уже на ежемесячной основе по данным другого банка за период с января 2009 года по август 2014 года 23 Тел.: (495) 772-97-42, http://www.tfgroup.ru CDR банка 2 CDR,RW(-11),UnEmp(-8) Анализ ежемесячных данных по уровню дефолтов банка 2 в период с января 2009 по август 2014 – всего 68 значений Максимальные получились: к-ты 20.00% 3.00% 15.00% 2.50% 10.00% 2.00% 5.00% 1.50% 0.00% 1.00% корреляции Corr(RW(-11);UnEmp(-8))=60% Высокий к-т корреляции объясняющих факторов – риск завышения параметров регрессии! июл 2014 апр 2014 янв 2014 окт 2013 июл 2013 апр 2013 янв 2013 окт 2012 июл 2012 апр 2012 янв 2012 окт 2011 июл 2011 апр 2011 янв 2011 окт 2010 июл 2010 апр 2010 янв 2010 окт 2009 июл 2009 апр 2009 Для фактора UnEmp со сдвигом на 8 мес – Corr(CDR;UnEmp(-8))=77% янв 2009 для фактора RW со сдвигом на 11 мес назад – Corr(CDR;RW(-11))=61% -5.00% 0.50% -10.00% 0.00% RW(-11) UnEmp(-8) CDR (пр.ось) 24 Тел.: (495) 772-97-42, http://www.tfgroup.ru RW_11+UnEmp_8 vs UnEmp_8 Модель CDR Банка 2: Вариант 2 Модель CDR Банка 2: Вариант 4 25 Тел.: (495) 772-97-42, http://www.tfgroup.ru BackTesting 3 Модель CDR банка 2: Вариант 1 Модель CDR банка 2: Вариант 2 26 Тел.: (495) 772-97-42, http://www.tfgroup.ru Прогнозирование CDR на ближайшие 8 мес CDR Банка 2 3.00% 2.50% Поскольку мы выявили зависимость CDR от лаговых значений RW (-11); UnEmp(-8), у нас есть возможность спрогнозировать будущий CDR согласно построенным моделям: 2.00% 1.50% Вариант 1: CDR=-0,023553*RW_11+0,26215*UnEmp_8 1.00% Вариант 2: 0.50% CDR=-0.005677+0.319301*UnEmp_8 CDR_Act CDRF UnEmp+RW апр 2015 янв 2015 окт 2014 июл 2014 апр 2014 янв 2014 окт 2013 июл 2013 апр 2013 янв 2013 окт 2012 июл 2012 апр 2012 янв 2012 окт 2011 июл 2011 апр 2011 янв 2011 окт 2010 июл 2010 апр 2010 янв 2010 окт 2009 июл 2009 апр 2009 0.00% янв 2009 Разница между Вариантами 1и2 0,4-0,3 пп CDRF UnEmp 27 Тел.: (495) 772-97-42, http://www.tfgroup.ru Выводы • Эффект выгорания: исторические данные показывают, что CPR уменьшается с увеличением срока жизни кредита • CPR – опережающий индикатор реального ВВП: максимальная корреляция наблюдается при сдвиге реал ВВП на полгода вперед корреляция (CPR;RealGDP(+2Q))=62,2% • Прогноз: зависимость параметров CPR и CDR от лаговых значений макрофакторов дает возможность прогнозировать ближайшие будущие значения этих параметров с учетом текущей конъюнктуры макроситуации в стране 28 Тел.: (495) 772-97-42, http://www.tfgroup.ru Вызовы • Банкам следует в публичном доступе раскрывать данные по CPR и CDR: наличие помесячных данных CPR и CDR с 2006 года до текущего момента позволит увидеть более качественную картину в целом по рынку • Анализ «снизу-вверх»: следующий этап исследования – микро-подход к анализу досрочного погашения ипотечных кредитов, который заключается в анализе показателей самих кредитов и их влияние на CPR (фактор выгорания, фактор выдержанности и тд ). • Поиск новых факторов: вполне вероятно, модель может улучшить свою объясняющую способность с включением новых количественных и качественных (Дамми-переменные) показателей после микроанализа. 29 Тел.: (495) 772-97-42, http://www.tfgroup.ru