снижения вероятности банковских набегов

реклама

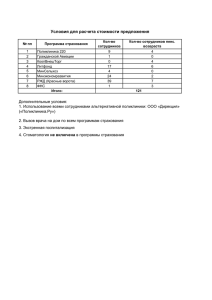

Demirgüç-Kunt A., Detragiache E., (2002) DOES DEPOSIT INSURANCE INCREASE BANKING SYSTEM STABILITY? AN EMPIRICAL INVESTIGATION ПРОБЛЕМА Неоднозначное влияние системы страхование вкладов на стабильность банковской системы. (+) снижения вероятности банковских набегов (снижение вероятности information-driven и self-fulfilling набегов) (--) принятия банками более высоких рисков (банки начинают финансировать более рисковые и доходные проекты; если банк берет на себя взаимосвязанные риски (correlated risks) – это повышает вероятность систематических банковских кризисов) СУТЬ РАБОТЫ: Найти зависимость вероятности банковских кризисов от Наличия явного страхования вкладов Лимита страхового покрытия Типа финансирования Системы управления и членства Узнать насколько институциональная среда влияет на зависимость банковских кризисов от системы страхования вкладов. Проверить зависимость принятия решения о внедрении системы страхования вкладов от общей неустойчивости банковской системы. ДАННЫЕ Панель данных: 61 страна 1980-1997гг. (все страны, внесенные в Международную Финансовую Статистику за исключением стран с переходной экономикой, нерыночной экономикой; стран, по которым нет используемых показателей и страны с хроническими банковскими кризисами; также исключены года мировых банковских кризисов) Итого: 898 наблюдений Источник: World Bank, Development Research Group, and International Monetary Fund, Research Department. МЕТОДОЛОГИЯ Способ тестирования: многофакторная логистическая регрессия. Объясняемая переменная: Dummy банковского кризиса определяет кризис если неработающие активы составляют ≥ 10% от всех активов; стоимость спасательных операций ≥ 2% от ВВП; наличие национализированных банков, неэффективных банковских набегов, а также наличие чрезвычайных мер таких как замораживание депозитов или продление банковских каникул. Контрольные переменные: Рост реального ВВП, изменение во внешних условиях торговли, реальная ставка процента, инфляция (изменение дефлятора), M2/иностранные резервы центрального банка, отечественные кредиты частному сектору/ВВП, рост отечественного кредитования, рост реального ВВП/душу. НАЛИЧИЕ ЯВНОГО СТРАХОВАНИЯ ВКЛАДОВ Регрессии (1) Переменная: dummy принимает значение 1 для явного страхования вкладов и 0 otherwise. (2,3) Переменная: введена бинарная dummy переменная влияющая на контрольные переменные (для того чтобы протестировать насколько наличие явного страхования вкладов влияет на чувствительность стран к системным рискам) (4) Переменная: бинарная dummy заменена: значение 0 для отсутствия явного страхования, 1 для страхования с контролируемыми %ми ставками, 2 для случая страхования с либерализованными %ми ставками ВЫВОДЫ (1): Явное страхование вкладов повышает нестабильность банковской системы (2,3): При наличие системы страхования вкладов, страна оказывается более чувствительная к изменению реальных %х ставок и колебанию курсов валют. (4): Модифицированная переменная лучше отражает исследуемое явление, чем простая 0-1 dummy,указывая на то, что моральный риск увеличивается при либерализации банковских цен, т.к контроль %х ставок уменьшает возможность банков получать прибыль от более рисковых и более доходных проектов. ЛИМИТ СТРАХОВОГО ПОКРЫТИЯ (1) Теория: более детальное и исчерпывающее страховое покрытие должно снижать вероятность банковских набегов, но при этом создается больше стимулов для принятия избыточных рисков. Примечание: Существует большая неоднородность в системе страхового покрытия между странами в выборке; не существует общепринятых стандартов (например сильно различается по странам лимит страхового покрытия; Норвегия - $260800, Швейцария - $19700). Разделение страховых рисков между страховщиками – достаточно редкое явление (в 6ти из 33х стран). ЛИМИТ СТРАХОВОГО ПОКРЫТИЯ (2) Dummy переменная принимает значение 0 во всех регрессиях в случае отсутствия системы страхования и значения 1, 2 в случае наличия соответствующих характеристик. Регрессии Разделение страхового риска Лимит страхового покрытия Межбанковское страхование Страхование в иностранной валюте Выводы: Поскольку все коэффициенты при объясняющих переменных строго положительны и значимы, можно сделать вывод, что система явного страхования вкладов тем больше оказывает негативное влияние на стабильность банковской системы, чем обширнее покрытие. Изменение вероятности банковских кризисов за счет снижения объема страхового покрытия. ОЦЕНКА ВЕРОЯТНОСТЕЙ КРИЗИСА 30.00% 25.00% 20.00% До После 15.00% 10.00% 5.00% 0.00% Kenya(93) Philippines(81) USA(80) Venezuela(93) СИСТЕМА УПРАВЛЕНИЯ И ЧЛЕНСТВА Предположения: Если банки имеют достаточно информации для того, чтобы осуществлять мониторинг друг друга, то в меньшей степени разного рода злоупотребления будут присутствовать при самостоятельном управлении, нежели при системе государственного управления. Обязательное членство банков в проектах страхования вкладов снижает неблагоприятный отбор между банками, что приводит в большей неустойчивости банковской системы по сравнению с ситуацией добровольного членства. Dummy переменные в регрессиях: Deposit insurance dummy: Неявное страхование, явное страхование при частном управлении, явное страхование при совместном управлении частным и государственным сектором, государственное управление Form of management dummy: Частное управление, совместное управление частным и государственным сектором, государственное управление Membership dummy: Неявное страхование, схема с обязательным членством банка в проектах страхования вкладов, схема с необязательным членством. Выводы: Результаты построенных регрессий подтверждают изначальные предположения. Значимый эффект имеет даже незначительное присутствие в системе управления представителей банка. ТИП ФИНАНСИРОВАНИЯ Теория и предположения: Системы с программой необеспеченного активами финансирования более схожи с системой неявного страхования вкладов. Моральный риск больше при государственном финансировании и меньше при частном. Dummy переменные в регрессиях: Отсутствие программы– необеспеченное активами финансирование обеспеченное активами Финансирование за счет callable(ex-post) и paid-up(ex-ante) funds Неявное, государственное, частное или совместное финансирование. Выводы и результаты: Предположения подтверждаются. При этом разделение по типам финансирования позволяет более точно оценить искомую вероятность кризиса. Несмотря на то, что стабильно финансируемая система страхования более предпочтительна с точки зрениям предотвращения банковских набегов, результат достигается ценой повышенного морального риска. ИНСТИТУЦИОНАЛЬНАЯ СРЕДА Теория и предположения: Регулирование и контроль банковской сферы лучше в более развитых странах. Моральный риск может быть сдержан с помощью эффективного и благоразумного регулирования и контроля банковской сферы. В следствие этого влияние страхования вкладов на вероятность банковского кризиса должно быть (пренебрежительно) мало в экономиках, где банковская система сильно зарегулирована. Проблема: Нет меры, определяющей качество регулирования банковской сферы. В следствие этого приходится использовать объясняющие показатели: “law and order” (степень следования правилам и законам); качество исполнения контрактов, степень бюрократизации; продолжительность задержек, связанных с бюрократической деятельностью; степень коррумпированности банковской сферы. (все показатели входят в сводный индекс институциональной среды) Вывод: Институциональный индекс имеет отрицательную зависимость с вероятностью банковского кризиса. Зависимость тем сильнее, чем хуже обстановка в стране. В отдельных случаях оценка коэффициента влияния институциональной среды может быть настолько высокой, что влияние системы страхования на искомую вероятность становится незначимым. ОДНОВРЕМЕННОЕ СМЕЩЕНИЕ Критика результатов исследования: Методы проверки: решение о введении системы страхования вкладов может быть само по себе вызвано слабостью банковской системы, то есть ее наличие является эндогенной переменной. 2-х ступенчатая логистическая модель, двухшаговый метод наименьших квадратов. Результаты и выводы: Решение о введении системы явного страхования и банковские кризисы вызваны различными причинами. Богатые страны более склонны к введению страхования, т.к. могут обеспечить разумное регулирование и контроль. ТЕСТЫ НА ЧУВСТВИТЕЛЬНОСТЬ Моральный риск: Fixed effects model: В предыдущих случаях каждый из факторов системы был рассмотрен в отдельности. Если интерпретация данных авторами верна, то чем большим количеством перечисленных свойств обладает система, тем сильнее моральный риск и вероятность кризиса. Метод: Построение индекса морального риска с помощью метода главных компонент, используя все раннее перечисленные свойства систем. Результат: Первая главная компонента объясняет более 83% вариации и имеет положительный, значимый на 5% коэффициент. Коэффициенты регрессии незначимы => модель панельных данных с фиксированными эффектами не подходит Влияние прошлого: Регрессия с dummy переменной, принимающей значение 1 в случае кризиса в предыдущие 3 года. Коэффициент незначим. ИТОГО Что лежит в основе причинно-следственной связи между системой явного страхования вкладов и ростом уязвимости банковской системы? Пропадает неопределенность, достаточная для мониторинга банков вкладчиками Снижается общая рыночная дисциплина Оправдано ли введение ССВ ценой повышения нестабильности? Может ли ССВ оказывать положительный эффект на стабильность в странах с наиболее благоприятной институциональной средой?