Премия за страновой риск

реклама

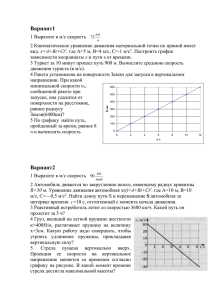

Премия за страновой риск: риску – да, а премии – нет Дмитрий Тимофеев ВШЭ-Пермь, Парма-Менеджмент Январь 2013 1 Повестка • Утверждение: компания с развивающегося рынка (EM) торгуется дешевле компании с развитого рынка (DM) при прочих равных • Что такое «страновой риск» EM-страны? • Существующие в практике методы учета этого риска в ДДП кажутся неадекватными • Решение: 1) “Дисконт развивающегося рынка” или 2) Модели похожие на “реальные опционы” 2 Норвежский Statoil и Газпром 3 Why nations fail “Extractive” political institutions “Inclusive” political institutions “Extractive” economic institutions “Inclusive” economic institutions Рост проблематичен (С.Корея) Рост ограничен (Китай, РФ) Рост ограничен (Индия) Только в этом случае страна может стать развитой Authors: Acemoglu D. and Robinson J. 2012 4 Зачем общедоступные политические институты? А авторитарная модернизация? • Экономический рост изменяет распределение сил в экономике и затем в политике • “Созидательное разрушение” означает, что традиционные силы проигрывают конкуренцию и остаются позади • Нарождающиеся новые силы предъявляют свои притязания на власть • Традиционные силы стараются сохранить статус-кво, ренту и власть. Ограничивают развитие новых экономических сил • Это подавляет инновации, конкуренцию и экономика стагнирует 5 Институты важны при переходе к инновационной стадии «Ловушку среднего дохода» за последние десятилетия смогли преодолеть только Израиль и Ю.Корея Ист: «The Global Competitiveness Report 2012–2013», WEF, goo.gl/R3Np6 6 Примеры риска инвесторов развивающихся рынков • «Дело ЮКОСа» после того как Ходорковский обнаружил свои политические амбиции • Национализация нефтегазовой YPF Аргентиной в 2012 из-за «недоинвестирования» и «избыточных дивидендов» • Продажа, предположительно, под принуждением ВСМПО-Ависмы, Уралкалия и Сильвинита • Остановленная реформа Чубайса в эл.-энергетике. Это «экспроприировало» ожидаемые денежные потоки. Возникли риски размытия капитала для фондирования убыточных инвестиций, которые заставляет делать правительство. 7 ДДП EM-компании CFi P (1 K )i • Знаменатель: большая ставка 1. Ad-hoc добавка “country risk premium”. См. учебники Дамодарана 2. “EM beta” большая по величине чем “DM beta” • Числитель: уменьшить ожидаемые cash flows 1. Учебник McKinsey 2010 рекомендует сценарный подход. Стоимость - это взвешенное по вероятности 1) “Base scenario” + 2) “Downside scenario” 8 McKinsey EM-company DCF valuation 9 Оба подхода вызывают вопросы 1. Увеличение ставки дисконтирования CAPM: риск EM можно устранить диверсификацией, значит, надбавка CRP не оправдана 2. Сценарный подход Отсутствие теории и поэтому произвол в 1) оценке весов вероятности 2) того насколько плох должен быть плохой «кризисный сценарий» 10 В простейшей модели Предположим, есть компанииблизнецы, но одна с развитого рынка, вторая - с развивающегося PEM PDM E ( FCFE1 ) COE DM g E ( FCFE1 ) E ( FCFE1 ) E ( FCFE1 ) (COE DM CRP ) g (COE DM (CRP g ) COE DM g Очевидно g g g CRP Если использовать CRP, это подразумевает, что темпы роста компании развивающейся страны ниже, чем компании из развитой страны 11 Графическая интерпретация g DM -Developed market Мода равна матожиданию Ожидаемые cashflows EM -Emerging market Мода распределения: «base case scenario» g Отрицатель ный «хвост» Матожидание или «действительные» ожидаемые CF Время 12 Распределение ожидаемых потоков (упрощенное) Развитый рынок 0 E(CF) Развивающийся рынок, (1) 0 E(CF) Развивающийся рынок, (2) «Базовый сценарий» «Национализация» 0 E(CF) E(CF) 13 “Исследуем” модель • Концепция CRP не явным и не лучшим образом учитывает асимметрию ожидаемой вероятности • Также CRP подразумевает, что вероятность экспроприации долгосрочно стремится к 100% • Но даже эта «неправильная» модель позволяет лучше понять, что такое «ожидаемые денежные потоки» • Предупреждение: “В действительности, все модели не верны, но некоторые из них полезны“ (George E. P. Box) 14 Практически реализуемое решение • Использовать «дисконт развивающегося рынка» к «идеальной стоимости по ДДП» • «Идеальная стоимость» рассчитывается с использованием ставок DM и дисконтирует к «моду ожиданий» (т.е. потоки по “best case”, нежели матожиданию) • Дисконты могут оцениваться на базе сравнения мультипликаторов EM и DM стран (изменяющиеся во времени и по странам, эконометрика) • Преимущество подхода в том, что дисконты развивающихся рынков измеряемы и «верифицируемы», в отличие от ненаблюдаемой сущности CRP (“black-box addition”), а также по сравнению с субъективными вероятностями 15 Теоретическое решение • Применять модели подобные «реальным опционам» лучше позволяющих обработать асимметрию отдачи • Правительство обладает «опционом» на стоимость компании (может конфисковать) • Но каковы параметры такого «опциона» и связанного с ним распределения. Источник риска – политический процесс. Но каково какова его «волатильность» или каково время действия такого «опциона»? • Профиль рисков отчасти похож на оценку кредитного качества облигации (см. модель Мертона) • Большие трудности в модели, и еще труднее будет ее «калибровать» (т.е. находить оценку параметров с приемлемой точностью) 16 Дополнительные соображения • Сравнение “средней” EM и “моды” DM похоже на «риск-нейтральную» оценку, в части суверенного риска • Риск экспроприации крайне сложен для моделирования. Так, возможна национализация с компенсацией и без. Правительство конфисковать денежные потоки через налог или регулирование цен сбыта. Установить барьеры для развития. Вынужденная продажа бизнеса. Размытие капитала при принудительной допэмиссии. • Похоже, что риск EM неравномерно распределен во времени. Страна EM может «созреть» и выбраться из связанной с институтами «ловушки среднего дохода» и стать развитой. 17