Генеральный директор АИЖК Александр Семеняка

advertisement

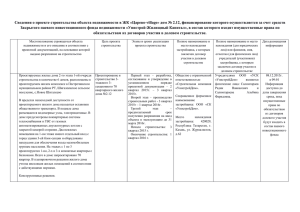

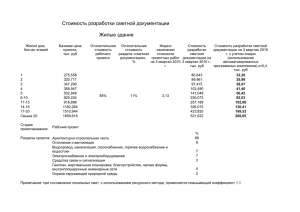

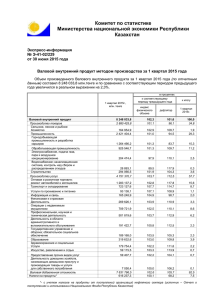

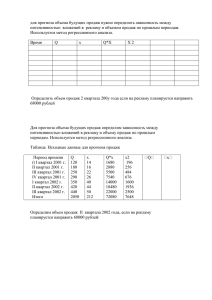

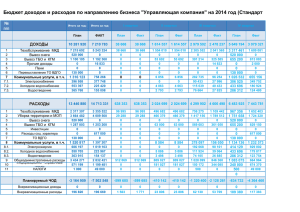

Открытое акционерное общество «Агентство по ипотечному жилищному кредитованию» Меры АИЖК по развитию проектов строительства доступного жилья и ипотечного кредитования Генеральный директор А.Н. Семеняка XII Всероссийская банковская конференция "Банковская система России 2010: стратегии устойчивости и роста" 19 марта 2010 г. 1 Динамика объемов выдачи ипотечных кредитов в 2005-2009 гг. и прогноз на 2010 г. (данные ЦБ РФ, расчеты и прогноз АИЖК) Млн. руб. 250 000 200 000 198 280 192 734 160 619 188 424 150 000 280 - 320 млрд.руб. 150 759 120 820 118 345 107 910 100 000 152 млрд. руб. 82 316 77 114 55 542 50 000 4 690 9 838 16 163 25 650 22 995 24 863 31 059 60 773 35 000 45 000 35 806 2005 год 2006 год 2007 год факт 2008 год 2009 год 4 квартал 3 квартал 2 квартал 1 квартал 4 квартал 3 квартал 2 квартал 1 квартал 4 квартал 3 квартал 2 квартал 1 квартал 4 квартал 3 квартал 2 квартал 1 квартал 4 квартал 3 квартал 2 квартал 1 квартал 4 квартал 3 квартал 2 квартал 1 квартал 0 2010 год прогноз 2 Процентные ставки по ипотеке 3 Господдержка ипотечного кредитования Ипотечные кредиты, выданные на покупку жилья на первичном рынке 210 млрд. руб. Внешэкономбанк и Пенсионный фонд РФ Крупные банки АИЖК Жилищные кредиты, выданные в 2010 году на этапе строительства, которые станут ипотечными в 2011 году 40 млрд. руб. 40 млрд. Программа «Стимул» 58 млрд. руб. Иные источники АИЖК 28 млрд. 30 млрд. Ранее заключенные договора 2009г. Новые договора 2010г.: - N млрд. руб. (новостройки) - (30-N) млрд. руб. (вторичное жилье) 4 Новые договора с банками. Продукт «Новостройка» Условия рефинансирования кредитов на первичное жилье: Жилье - новостройка Процентная ставка – не выше 11% вычеты из процентной ставки: - При цене жилья не выше 30 тыс. руб. за кв.м, вычет = 0,5%. - Для заемщиков-распорядителей МСК вычет= 0,25%. - Для участников ФЦП «Жилище» вычет= 0,25% - Вычеты из процентной ставки суммируются Условия рефинансирования кредитов на вторичное жилье: Лимиты на рефинансирование будут распределяться по остаточному принципу, после определения лимитов для участников программы «Стимул» и «Новостройка» Лимиты будут устанавливаться индивидуально – для тех, кто не является участником программы «Стимул» и «Новостройка» - в последнюю очередь. 5 Выбор жилья и готовность взять кредит у застройщика* Готовность взять кредит у застройщика Где планируют приобретать жилье 7% 18% 10% 13% 22% 1% 16% 8% 25% 14% 37% 30% Только в новостройке Скорее в новостройке Не имеет значения, на первичном или на вторичном рынке Скорее на вторичном рынке Только на вторичном рынке Затрудняюсь ответить Нет, независимо от условий кредита, Да, если условия кредита более выгодные, чем в банке, Да, но только если в сделке будет участвовать банк, Да, но только если в сделке будет участвовать посредник, которому я доверяю Да, в зависимости от других условий Затрудняюсь ответить * По результатам исследования, проведенного в ноябре 2009г. АИЖК совместно с ГФК Русь 6 Программа стимулирования кредитования строительства жилья эконом-класса (Программа «Стимул») Соглашение с АИЖК дает банку право: 1) продать АИЖК ипотечные кредиты, выданные гражданам после завершения строительства 2) продать АИЖК закладные юридических лиц после завершения строительства 3) воспользоваться целевым займом для фондирования строительства Банк обязан кредитовать застройщика либо дольщика Приоритет – кредитованию застройщика! 7 Приоритет – кредитование застройщика, а не дольщика Финансирование строительства через дольщика увеличивает риск незавершения строительства из-за возможного недофинансирования Физические лица покупают готовое жилье, но не хотят инвестировать в стройку Банк готов кредитовать застройщика при условии: - гарантии погашения кредита – гарантии сбыта - наличия залога по кредиту В рамках программы «Стимул» гарантируется сбыт жилья: - гарантии выкупа непроданного жилья региональным оператором АИЖК (на основании соглашения АИЖК с администрациями регионов) - заключение договора долевого участия или предварительного договора с 10%-м задатком и 90%-й оплатой после завершения строительства Ликвидность залоговых активов повышает доступность кредита для застройщика Заключение соглашений с администрациями субъектов Российской Федерации 8 Как повысить доступность кредита для застройщика? Снизить первоначальный взнос с 50% до 30% Процентная ставка по кредиту – не выше 15% годовых в рублях Принимать землю и незавершенное строительство в залог по кредиту 9 Как повысить привлекательность такого кредита застройщику для банка? Риск сбыта - исключается для банков-участников Программы «Стимул» . Вне Программы «Стимул» - снижение риска сбыта за счет контрактования спроса до начала финансирования строительства (10%-й задаток и 90%-я оплата после завершения строительства) Снижение риска неликвидности залога Необходимость разработки стандартов проектного финансирования. АИЖК совместно с Ассоциацией «Россия» начинает разработку стандартов. Оферта регионального оператора на выкуп недостроенного жилья или дострой (передача ему функций резервного застройщика) Снижение процентного риска и риска ликвидности За счет участия в Программе «Стимул» - целевые займы банкам по ставке не выше 11,5% на весь срок строительства Рассматривается возможность принятия в залог строительных кредитов, соответствующих стандартам проектного финансирования 10 Выпуск ипотечных облигаций по программе ВЭБ Ставка купона Юридический срок до погашения Инвесторы Транш Субординация Доля в выпуске А1 Старший 30% 3% До 30 лет ВЭБ, собственные средства А2 Старший 60% 9% До 30 лет ВЭБ, пенсионные средства Б Младший 10% - До 30 лет Банк-оригинатор Купон по младшему траншу не фиксирован и зависит от размера поступлений по ипотечному покрытию минус дефолты и расходы. При низком уровне дефолтов доходность по младшему траншу сопоставима с рынком акций. АИЖК готово предоставлять поручительства по старшим траншам ИЦБ. Основные условия договора коммитмента: Банк самостоятельно определяет и заявляет объемы участия в программе ВЭБ Капитал обязуется выкупить ипотечные облигации в фиксированном объеме и по фиксированной ставке 7% до 31 декабря 2012 г. Банк имеет право снизить заявленный объем ИЦБ, заблаговременно уведомив ВЭБ Капитал (за 2 месяца, без штрафных санкций) 11 11 Рекомендации Банку (1). Как набрать объем ипотечных кредитов? 1.Участие одновременно в Программе Внешэкономбанка и программе «Стимул» 2.Участие в программе «Стимул» позволяет накопить после завершения строительства достаточный для секьюритизации объем ипотечных кредитов 3.Участие в Программе Внешэкономбанка позволяет получить финансирование под 7% годовых (если объем пула достаточен для секьюритизации) и погасить целевые займы АИЖК деньгами. 12 Рекомендации Банку (2). Как быстро избавиться от кредитов под 11% годовых? 1.Если невозможно самостоятельно до конца 2011 года сформировать ипотечное покрытие в 3 млрд. руб., необходимо объединиться с другими банками 2.Провести предварительные консультации с банками, имеющими опыт секьюритизации (ВТБ, ГПБ-ипотека, МБРР, Городской ипотечный банк, Дельтакредит и др.) 3.Ассоциации «Россия» и Ассоциации российских банков необходимо в 20102011 гг. на базе банков, имеющих опыт секьюритизации, разработать и запустить программу совместной секьюритизации. Сформировать стандарты объединения банков для целей секьюритизации. 4.АИЖК готово регулярно предоставлять поручительства по таким «синдицированным» ИЦБ. 13 Рекомендации Банку (3). Как преодолеть лимит кредита на одного заемщика-застройщика? 1. Временное решение – на 2010 год. Можно кредитовать дольщиков, если заключить с ними всеми договора заранее, но для этого необходимо дать каждому гарантию возврата средств и принять на себя риск строительства (риск стройки, 214-ФЗ) 2. Системное решение – с 2011 г. Ассоциации российских банков и Ассоциации «Россия» целесообразно на основе стандартов проектного финансирования разработать типовую документацию по синдицированным кредитам застройщикам. 14