НЕГОСУДАРСТВЕННОЕ ПЕНСИОННОЕ ОБЕСПЕЧЕНИЕ

advertisement

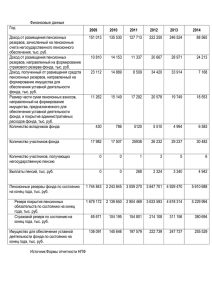

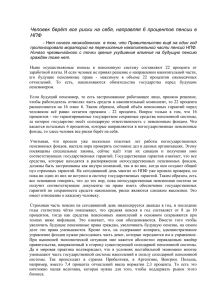

Титов В.В. «Пенсионная реформа и роль Санкт-Петербургских банков, негосударственных пенсионных фондов и управляющих компаний» Санкт-Петербург, 9 декабря 2008г. Динамика активов финансовых институтов России 01.01.2008 Отношение к ВВП, % Прирост активов за 2007 год 20 241,0 61,3 44% ПИФы (СЧА) 745,0 2,3 77% ОБФУ (СЧА) 21,0 0,1 25% НПФ (собств. Имущество) 603,0 1,8 18% Страховые компании (страховые взносы) 776,0 2,4 15% Лизинговые компании (портфель сделок) 997,0 3,0 в 2,5 раза Суммарные нетто-активы финансовых институтов, млрд.руб Коммерческие банки НЕГОСУДАРСТВЕННОЕ ПЕНСИОННОЕ ОБЕСПЕЧЕНИЕ СОСТОЯНИЕ, ПРОБЛЕМЫ, ПУТИ РАЗВИТИЯ Материалы НАПФ 3 Основные показатели деятельности фондов на 1.07.2008 г. Наименование показателя Собственное имущество фондов (млн. руб.) ИОУД (млн. руб.) Все фонды (229 фондов) 656015,7 Члены НАПФ 78 фондов) 595135,8 99491,5 90589,0 Пенсионные резервы (млн. руб.) 502466,6 457184,9 Количество участников (тыс. чел.) 6765,6 5028,4 Количество получающих пенсию (тыс. чел.) 1080,4 924,6 Сумма взносов *) (млн. руб.) 59078,8 50803,6 Сумма пенсионных выплат *) (млн. руб.) 16534,8 14092,4 *) в расчете на год 4 Динамика числа участников и величины пенсионных резервов 600000 8000 6765,6 6757,1 502466,6 7000 500000 6318,4 472888,8 6059,2 6000 5530,8 405229 5194,4 400000 5000 4365,2 3953,1 300000 4000 277365 3000 200000 169792,4 2000 89557,2 100000 1000 51417,3 33640,2 0 0 2001 *) на 1.07.2008 2002 2003 2004 Пенсионные резервы на 31.12 (млн.руб.) 2005 2006 2007 Число участников на 31.12 (тыс. чел.) 2008 *) 5 Динамика пенсионных взносов 50000000 45000000 40000000 35000000 30000000 25000000 20000000 15000000 10000000 5000000 0 2001 Взносы юридич. лиц 2002 2003 2004 Взносы физич. лиц 2005 2006 2007 2008 6 Источник: ФСФР России «Диаграмма доверия» (доля взносов физических лиц в общей сумме пенсионных взносов) 40.0% 35.0% 34.1% 33.0% 30.0% 25.0% 18.6% 20.0% 17.2% 14.0% 15.0% 10.1% 10.0% 8.8% 10.0% 6.7% 11.1% 8.0% 5.9% 5.0% 0.0% 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 7 Источник: Расчеты по данным ФСФР России Динамика числа пенсионеров НПФ и величины пенсионных выплат 16534,8 *) 1200,0 16500,0 1080,4 15000,0 1026,2 13843,0 1000,0 13500,0 12000,0 790,7 800,0 10500,0 704,8 10056,0 9000,0 600,0 7557,8 500,6 7500,0 428,0 6000,0 351,1 400,0 4961,4 4500,0 3317,6 3000,0 200,0 1987,6 1500,0 0,0 0,0 2002 *) в расчете на год 2003 2004 2005 Пенсионные выплаты (млн. руб.) 2006 2007 Число пенсионеров (тыс. чел.) 2008 8 Динамика числа застрахованных лиц, выбравших НПФ и сумма их пенсионных накоплений 50000 На 1.08.2008 года поступило 535470 заявлений о выборе НПФ, что в 2 раза больше, чем за тот же период 2007 года 4000,0 3622,6 45000 3500,0 40000 36397,4 3000,0 2500,0 30000 25000 1883,5 2000,0 19847,2 20000 1500,0 Число застрахованных лиц (тыс. чел.) Пенсионные накопления (млн. руб.) 35000 15000 942,1 1000,0 10000 6837,5 500,0 5000 236,9 0 0,0 2004 2005 Пенсионные накопления (млн. руб.) 2006 2007 Количество застрахованных лиц (тыс. чел.) 9 II. Основные вызовы для системы негосударственного пенсионного обеспечения 1. 2. 3. 4. 5. Участие в системе государственного софинансирования добровольных пенсионных накоплений. Волатильность финансового рынка. Необходимость повышение уровня надежности негосударственных пенсионных фондов, усиление защиты прав вкладчиков и участников НПФ. Необходимость очищения рынка от несостоятельных негосударственных пенсионных фондов, не способных соответствовать лицензионным требованиям. Необходимость повышения уровня доверия со стороны населения к долгосрочным финансовым институтам 10 Участие в системе государственного софинансирования Государство не только софинансирует в размере 100% взнос человека, но и предоставляет работодателю льготу по ЕСН внутри данной системы. При таком подходе программа софинансирования уже в ближайшие годы может стать интересной не для 10% работающего населения, а как минимум для 25-30%, плюс самозанятое население. Клиентская база для негосударственного пенсионного обеспечения должна расшириться. 11 Участие в системе государственного софинансирования 3. Для работодателя на настоящий момент программа софинансирования более выгодна экономически. Однако, эта форма полностью лишает его преимуществ использования пенсионной программы как инструмента управления кадрами, а следовательно нет оснований считать, что все работодатели откажутся от корпоративных пенсионных программ. 4. Программа софинансирования дает мощный стимул к вступлению в систему НПО граждан старших возрастов, наиболее сознательных и экономически активных 12 Временный характер государственного софинансирования – что дальше? По истечении 10 лет прекращается государственное софинансирование, однако внесение добровольных взносов работника и взносов работодателя может и должно продолжаться. Программа государственного софинансирования добровольных пенсионных накоплений – программа стимулирования сознания граждан к созданию долгосрочных индивидуальных финансовых планов. 13 2. Волатильность финансового рынка Резко обострила проблемы в области инвестирования средств пенсионных резервов и пенсионных накоплений: 1. Нереализованная потребность в расширении перечня инструментов для инвестирования, в первую очередь для пенсионных накоплений. 2. Готовность ряда управляющих компаний ради победы в конкурентной борьбе предоставлять НПФ гарантии высокой доходности без соответствующих финансовых возможностей. 3. Неэффективное использование инвестиционного потенциала НПФ для развития экономики страны. 4. Стремление регулирующих органов максимально сблизить порядок оценки активов НПФ и ПИФов, что заставляет НПФ инвестировать в короткие инструменты и искажает для вкладчиков и участников результат процесса инвестирования 5. Принцип "разумного инвестора". 14 Структура портфеля пенсионных резервов по направлениям размещения на 1.01.2008 г. Другое (средства на счетах УК), 22,81% Ценные бумаги иностранных государств, 0,01% Федеральные ценные бумаги, 0,82% Облигации субъектов РФ и муниципальные, 3,43% Векселя, 2,41% Недвижимость, 0,19% Паи ПИФов, 5,71% Банковские депозиты, 12,59% Облигации российских предприятий, 24,19% Акции российских предприятий, 27,84% Федеральные ценные бумаги Акции российских предприятий Недвижимость Другое Облигации субъектов РФ и муниципальные Облигации российских предприятий Векселя и другие некотируемые активы Банковские депозиты Паи ПИФов Ценные бумаги иностранных государств 15 Источник: ФСФР России Структура портфеля пенсионных резервов по срокам вложения от 3 до 12 месяцев; 58,52% свыше 12 месяцев; 30,72% менее 3 месяцев; 10,76% 16 Источник: ФСФР России Надежность НПФ, защита прав вкладчиков и участников Результаты инвестирования средств пенсионных резервов и пенсионных накоплений по итогам 2007 и особенно 2008 года вполне может вызвать негативную реакцию и отток вкладчиков и участников НПФ. В свою очередь, это может привести к возникновению финансовых проблем у НПФ не располагающих достаточным количеством собственных средств. Варианты повышения финансовой надежности НПФ : 1. Увеличение размера собственного капитала. 2. Страхование рисков. 3. Создание объединенных гарантийных фондов 17 Надежность НПФ, защита прав вкладчиков и участников Варианты снижения рисков от деятельности менеджмента НПФ: Внедрение стандартов профессиональной деятельности НПФ. Организация регулярной подготовки и повышения квалификации кадров НПФ. Внедрение в НПФ внутреннего контроля, отвечающего современным требованиям. 18 Что делать? 1. 2. 3. Разработать конкретные предложения по внесению в изменений в законодательство, упрощающих процедуру реорганизации негосударственных пенсионных фондов Совместно с Федеральной службой по финансовым рынкам разработать комплекс мероприятий по введению временной администрации в негосударственных пенсионных фондах не способных осуществлять лицензионную деятельность и подлежащих ликвидации Подготовить и провести компанию по разъяснению причин ликвидации в короткие сроки большого количества негосударственных пенсионных фондов 19 Повышение уровня доверия со стороны населения к долгосрочным финансовым институтам - НПФ 1. Эта задача должна стать частью государственной программы повышения финансовой грамотности населения. 2. Необходимо создавать реальные системы защиты прав вкладчиков и участников негосударственных пенсионных фондов. 3. Вводить стандарты операционной деятельности, обязательные для всех негосударственных пенсионных фондов. 4. Улучшать качество обслуживания клиентов НПФ. 20 III. Пути развития системы негосударственного пенсионного обеспечения - Создание экономических стимулов развития системы НПО, в первую очередь , налоговых. - Создание реальных механизмов защиты прав вкладчиков и участников негосударственных пенсионных фондов - Привлечение инвестиций в развитие инфраструктуры негосударственного пенсионного обеспечения. 21 Актуальные вопросы эффективности размещения пенсионных резервов по материалам национальной лиги управляющих www.nlu.ru НПФ в условиях медвежьего рынка Индекс ММВБ 2000 19 мая 2008 года 1900 1800 1700 1600 1500 -37% 1400 1300 1200 9 се нтября 2008 года 03 .1 2 10 .20 .1 07 2 . 17 20 .1 07 2 24 .20 .1 07 2 31 .20 .1 07 2 . 07 20 .0 07 1 14 .20 .0 08 1 . 21 20 .0 08 1 28 .20 .0 08 1 . 04 20 .0 08 2 11 .20 .0 08 2 18 .20 .0 08 2 . 25 20 .0 08 2 03 .20 .0 08 3 . 10 20 .0 08 3 17 .20 .0 08 3 . 24 20 .0 08 3 31 .20 .0 08 3 07 .20 .0 08 4 . 14 20 .0 08 4 21 .20 .0 08 4 . 28 20 .0 08 4 05 .20 .0 08 5 . 12 20 .0 08 5 19 .20 .0 08 5 26 .20 .0 08 5 . 02 20 .0 08 6 09 .20 .0 08 6 . 16 20 .0 08 6 23 .20 .0 08 6 . 30 20 .0 08 6 07 .20 .0 08 7 14 .20 .0 08 7 . 21 20 .0 08 7 28 .20 .0 08 7 . 04 20 .0 08 8 11 .20 .0 08 8 18 .20 .0 08 8 . 25 20 .0 08 8 01 .20 .0 08 9 . 08 20 .0 08 9 .2 00 8 1100 После выдающихся по уровню доходности 2005-го и 2006-го годов наступил сначала год высокой волатильности – 2007-й, а затем и год медвежьего рынка – 2008-й. Нисходящий тренд на российском рынке акций начался 20 мая, и к 9 сентября Индекс ММВБ уже опустился на 37% от своих рекордных максимальных значений. Ситуация на фондовом рынке симметрично отразилась и в показателях компаний, управляющих активами НПФ – доходность инвестирования пенсионных резервов у многих фондов начала уходить в минус. Отчего возникает минимум два вопроса: 1. Почему инвестиционная динамика пенсионных резервов так плотно зависит от динамики котировок голубых фишек на ММВБ? 2. Должны ли НПФ пугаться минусов по итогам полугода или даже года инвестирования? Длинные радости и короткие страхи Вопрос №2. Должны ли НПФ пугаться минусов по итогам полугода или даже года инвестирования? Во всем мире пенсионные резервы считаются самым длинным инвестиционным ресурсом. Это качество позволяет размещать их в наиболее рисковые активы в расчете на высокую доходность в средне- и долгосрочной перспективе. Эффективность таких инвестиций оценивается лишь после того, как сработает «инвестиционная идея» и как будут закрыты соответствующие позиции. Путь к высокой доходности непрост и зачастую сопряжен со значительными колебаниями стоимости активов. Но именно долгосрочность инвестиционной стратегии при размещении самого длинного инвестиционного ресурса позволяет не обращать внимания на эти колебания, четко понимая конечную цель проекта. Одним из наиболее рисковых активов всегда и везде считались акции частных компаний. Инвестиции в акции всегда и везде были весьма рискованным занятием для краткосрочных спекулянтов и весьма эффективным – для средне- и долгосрочных инвесторов. Так, например, Индекс Dow Jones за последние 20 лет (с 10 сентября 1988 года по 10 сентября 2008 года) увеличился в 5,4 раза, что соответствует доходности на уровне 22,1% годовых. При этом, за период с 14 января 2000 года по 7 октября 2002 года (то есть, почти за три года) он успел пережить снижение на 36,6%. Но, согласитесь, потерпеть три года столь значительный минус ради такой доходности по итогам 20 лет – дело вполне стоящее. Dow Jones 16000 14000 Снижение на 36,6% в течение почти трех лет 12000 10000 8000 6000 4000 Рост со средней скоростью 22,1% годовых в течение 20 лет 2000 02.09.2008 02.05.2008 02.01.2008 02.09.2007 02.05.2007 02.01.2007 02.09.2006 02.05.2006 02.01.2006 02.09.2005 02.05.2005 02.01.2005 02.09.2004 02.05.2004 02.01.2004 02.09.2003 02.05.2003 02.01.2003 02.09.2002 02.05.2002 02.01.2002 02.09.2001 02.05.2001 02.01.2001 02.09.2000 02.05.2000 02.01.2000 02.09.1999 02.05.1999 02.01.1999 02.09.1998 02.05.1998 02.01.1998 02.09.1997 02.05.1997 02.01.1997 02.09.1996 02.05.1996 02.01.1996 02.09.1995 02.05.1995 02.01.1995 02.09.1994 02.05.1994 02.01.1994 02.09.1993 02.05.1993 02.01.1993 02.09.1992 02.05.1992 02.01.1992 02.09.1991 02.05.1991 02.01.1991 02.09.1990 02.05.1990 02.01.1990 02.09.1989 02.05.1989 02.01.1989 02.09.1988 02.05.1988 02.01.1988 02.09.1987 02.05.1987 02.01.1987 0 Длинные радости и короткие страхи Вопрос №2. Должны ли НПФ пугаться минусов по итогам полугода или даже года инвестирования? Российский Индекс ММВБ за период с 20 мая по 10 сентября 2008 года (менее чем за 4 месяца) снизился на 37%. А за 10 лет – с 10 сентября 1998 года – он вырос в 37 раз, что соответствует доходности на уровне более 360% годовых. Такой результат был возможен, в том числе, благодаря эффекту сложных процентов. Этот эффект тем значительнее, чем больше срок инвестиций. Индекс ММВБ 2500 Снижение на 36,6% в течение почти трех лет 2000 1500 1000 Рост со средней скоростью 360% годовых в течение 10 лет 500 22.06.2008 22.03.2008 22.12.2007 22.09.2007 22.06.2007 22.03.2007 22.12.2006 22.09.2006 22.06.2006 22.03.2006 22.12.2005 22.09.2005 22.06.2005 22.03.2005 22.12.2004 22.09.2004 22.06.2004 22.03.2004 22.12.2003 22.09.2003 22.06.2003 22.03.2003 22.12.2002 22.09.2002 22.06.2002 22.03.2002 22.12.2001 22.09.2001 22.06.2001 22.03.2001 22.12.2000 22.09.2000 22.06.2000 22.03.2000 22.12.1999 22.09.1999 22.06.1999 22.03.1999 22.12.1998 22.09.1998 22.06.1998 22.03.1998 22.12.1997 22.09.1997 0 Длинные радости и короткие страхи Вопрос №2. Должны ли НПФ пугаться минусов по итогам полугода или даже года инвестирования? Ответ: Эффективность средне- и долгосрочных инвестиций можно оценивать лишь по итогам нескольких лет или даже десятилетий. Инвестиции в акции частных компаний тем более эффективны и менее рискованны, чем более они долгосрочны. Временные (в течение нескольких месяцев или даже лет) снижения котировок – явление не только обычное, но и необходимое для продолжения уверенного роста фондового рынка. И бояться их долгосрочным инвесторам не стоит. Чем более длинными являются инвестиции в такие рисковые активы, как акции, тем большим становится эффект сложного процента, позволяющий получать сверхприбыль. Фондовые привязанности Вопрос №1. Почему инвестиционная динамика пенсионных резервов так плотно зависит от динамики котировок голубых фишек на ММВБ? Во всем мире пенсионные резервы считаются самым длинным инвестиционным ресурсом. Это качество позволяет размещать их не только в такие рисковые активы, как обращающиеся на бирже акции, но и вкладывать их напрямую в самые разные бизнес-проекты реального сектора экономики – капиталоемкие, с большим сроком окупаемости, но при этом – высокоэффективные и независящие (или малозависящие) от конъюнктуры финансовых рынков. Это могут быть дороги, электростанции, заводы, жилые дома, коммерческая недвижимость и так далее. Это могут быть проекты на вырост (вложил, создал, продал) или рассчитанные на формирование долгосрочных стабильных доходных источников. Это могут быть инвестиции в рынки, динамика которых не зависит напрямую от динамики фондовых индексов (сырье, недвижимость и т. п.). Почему же сегодня российские НПФ, обладая крупными и длинными инвестиционными ресурсами, так болезненно реагируют на краткосрочную негативную динамику фондового рынка, а точнее – на результаты управления их резервами профессиональными управляющими? Фондовые привязанности Вопрос №1. Почему инвестиционная динамика пенсионных резервов так плотно зависит от динамики котировок голубых фишек на ММВБ? Пенсионные резервы являются длинным инвестиционным ресурсом лишь по природе. По бизнеспрактике же их таковыми назвать крайне трудно. На практике договоры между НПФ и УК заключаются чаще всего сроком на один год с возможностью дальнейшей пролонгации. Мало того! В законе «О НПФ» говорится буквально следующее: «…Фонды осуществляют размещение пенсионных резервов через управляющего (управляющих), который (которые) должен (должны) способами, предусмотренными гражданским законодательством Российской Федерации, обеспечить возврат переданных ему (им) фондом пенсионных резервов по договорам доверительного управления…». Таким образом, управляющий получает в управление активы длиною в год и требующие 100-процентной сохранности. Естественно, что при всем своем желании он не может вкладывать эти деньги в какие-либо более-менее серьезные проекты. А краткосрочные вложения – это вложения исключительно в ликвидные активы. То есть – в акции или облигации «голубых фишек». И если на рынке развивается медвежий тренд, такие «инвестиции» обречены на убытки. Что мы и видим в последние месяцы. 1 год – это срок для спекулянтов, не имеющих ничего общего с настоящими инвесторами. Возвратность средств через год – это условие, в принципе исключающее качественные рисковые инвестиции, а значит – исключающее и надежду на хорошую долгосрочную доходность. Что такое год с возвратом Исходя из всего вышесказанного, можно дать как минимум две рекомендации: 1. Отдавая пенсионные резервы в управление в расчете на их вложения в биржевые ценные бумаги, всегда стоит помнить – чем короче срок инвестирования, тем выше риски получения убытков. Особенно - на таком подверженном внешним нерыночным факторам рынке, как российский. Активные же краткосрочные операции с акциями на таком рынке – это практически гарантия финансовых потерь. Один год – это срок для краткосрочных спекуляций, а не для осмысленных инвестиций. 2. Требуя возвратности переданных в управление средств через год, можно рассчитывать на доходность, не покрывающую темпы инфляции. Потому что в данном случае речь может идти только о высококачественных инструментах с фиксированной доходностью. В противном случае это будут краткосрочные биржевые спекуляции, которые в нынешних условиях высокой волатильности и непредсказуемости рынка несут в себе крайне высокий риск убытков. Вместе с тем, на российском рынке коллективных инвестиций уже давно создан и обкатан великолепный инструмент для нормальных, качественных, серьезных инвестиций в просчитываемые проекты с предсказуемой эффективностью и вполне понятными и регулируемыми рисками. Инструмент, по своей сути практически полностью отвечающий всем принципам размещения пенсионных резервов, упомянутым в законе «О НПФ»: надежности, сохранности, ликвидности, доходности и диверсификации. Этот инструмент – закрытый паевой инвестиционный фонд. Закрытые ПИФы и принципы инвестирования пенсионных резервов 1. Надежность. Надежность инвестиций в закрытые ПИФы – понятие многоуровневое. Первый уровень – это надежность управляющего, все бизнес-процедуры которого подвержены контролю со стороны как госрегулятора, так и независимых негосударственных организаций. Все сделки управляющего с активами фонда контролируются специализированным депозитарием. Управляющий регулярно предоставляет в ФСФР России самую разную отчетность. Контроль ведется и изнутри компании – со стороны контролеров, имеющих высокие статус и полномочия. Второй уровень – это надежность самих инвестиций. НПФ вправе выбрать направление инвестирования своих резервов практически любого уровня риска. Спектр активов, в которые допустимы инвестиции закрытых фондов, очень широк и простирается далеко за пределы биржевого рынка. Это могут быть офисные здания с вполне понятным и прогнозируемым потоком арендных платежей. Или же – земельные участки, приобретаемые в расчете на их перевод в более «интересную» категорию и перепродажу (проект на вырост). И так далее. В любом случае экспертизой, подготовкой, сопровождением проекта занимается команда профессионалов, успешно работающих в соответствующем сегменте рынка не один год. Третий уровень – это надежность юридическая. В случае, если по каким-либо причинам управляющая компания не сможет продолжать отношений с фондом, в который инвестированы активы НПФ, управление фондом может быть передано другой управляющей компании на конкурсной основе. Закрытые ПИФы и принципы инвестирования пенсионных резервов 2. Сохранность. Сохранность активов, переданных в управление в закрытый паевой инвестиционный фонд, обеспечивается настоящей китайской стеной, разделяющей средства УК и средства клиентов. Все активы фонда находятся на хранении в специализированном депозитарии. Для совершения с ними сделок управляющему необходимо получить разрешение этого депозитария, который предварительно проверит предстоящую сделку на соответствие требованиям законодательства и подзаконных нормативных документов. Финансовые проблемы, возникающие у управляющей компании, не могут решаться за счет средств фонда. Управляющий не может вкладывать деньги пайщиков в запрещенные активы, совершать незаконные сделки – все его операции жестко контролируются. Закрытые ПИФы и принципы инвестирования пенсионных резервов 3. Ликвидность. Соблюсти принцип ликвидности инвестиций пенсионных резервов можно, даже вкладывая средства закрытого фонда в совершенно неликвидные и долгосрочные проекты, предполагающие получение прибыли лишь по их завершению и выходу из них. Решения следующие: 3.1. В закрытый ПИФ вкладывается лишь часть резервов. Другая часть может быть вложена в ликвидные открытые или интервальные ПИФы с тем или иным уровнем рискованности инвестиций. По мере увеличения резервов, можно совершать дополнительные инвестиции в закрытый фонд, тем более что крупные инвестиционные проекты предполагают поэтапное финансирование. 3.2. В закрытый фонд вкладывается часть или все резервы. Паи фонда выводятся на одну или несколько бирж, и с помощью института маркет-мейкеров им обеспечивается поддержание необходимого уровня ликвидности. 3.3. Организуется внебиржевой вторичный рынок паев закрытого фонда, управляющий или его агент устанавливает твердые котировки на покупку-продажу паев. По мере совершенствования законодательства, системы госрегулирования рынка коллективных инвестиций, развития самого рынка будет расти и ассортимент ликвидных инструментов, базовым активом которых смогут выступать паи закрытых фондов. Закрытые ПИФы и принципы инвестирования пенсионных резервов 4. Доходность. Доход от инвестиций в закрытые ПИФы – продукт в ассортименте. Он может быть: 4.1. Разовым и высоким. Такой доходностью потенциально обладают фонды прямых инвестиций, недвижимости, особо рисковых (венчурных) инвестиций. Средства инвесторов вкладываются в проект, находящийся на ранней или нулевой стадии своей реализации, впоследствии из средств фонда проект поэтапно финансируется, завершается и продается. Вырученные средства либо выплачиваются пайщикам, либо рефинансируются в новые проекты. 4.2. Регулярно выплачиваемым и сравнительно высоким. Доходы ипотечных и кредитных фондов формируются во многом за счет регулярных выплат заемщиков по кредитам. К примеру, расчетная доходность инвестиций в ипотечные фонды под управлением УК «Ямал» с учетом регулярных выплат пайщикам по итогам 2007 года составила около 10% годовых. Также на регулярные выплаты дохода могут рассчитывать пайщики рентных фондов, аккумулирующие поступления от арендаторов офисных помещений. 4.3. Нерегулярным. В зависимости от характера инвестиций и выбранных объектов инвестирования в закрытом фонде может периодически образовываться промежуточный доход, который по решению пайщиков может быть частично или полностью выплачен последним. Инвестиции в реальный сектор экономики посредством закрытых ПИФов отличаются предсказуемостью, сравнительной надежностью и слабой зависимостью от ситуации на отечественном и мировых финансовых рынках. Однако, с помощью закрытых ПИФов можно инвестировать и в огромный ассортимент финансовых инструментов, в том числе – иностранных. К примеру – в инструменты сырьевых рынков, которые, в отличие от фондовых, в последнее время демонстрировали мощный рост. Также в рамках одного или нескольких закрытых ПИФов можно комбинировать различные классы активов, регулируя таким образом уровень риска и уровень ликвидности инвестиций. Закрытые ПИФы и принципы инвестирования пенсионных резервов 5. Диверсификация. Диверсификация при инвестициях в закрытые фонды – также разноуровневая: 5.1. Диверсификация управляющих. Для инвестиций могут быть выбраны несколько фондов, находящихся под управлением разных компаний. 5.2. Диверсификация фондов. Резервы можно разместить в различные фонды под управлением одной управляющей компании, отрегулировав комфортный уровень риска и ликвидности инвестиций. 5.3. Диверсификация активов. В рамках одного закрытого фонда существуют законодательные лимиты на один класс активов, на одного эмитента и так далее. Закрытые ПИФы и принципы инвестирования пенсионных резервов Таким образом, решить вопрос эффективности размещения пенсионных резервов с соблюдением всех законодательных принципов такого размещения можно, используя лишь один инструмент – закрытый ПИФ. С помощью ПИФов недвижимости можно инвестировать средства в строительство объектов недвижимости, в земельные участки, в акции и доли строительных компаний. Рынок недвижимости в России демонстрирует устойчивый и бурный рост цен, оставаясь в стороне от мирового финансового кризиса. С помощью рентных фондов можно инвестировать деньги все в тот же рынок недвижимости, но с расчетом на регулярный и устойчивый поток доходов в виде арендных платежей. Стоимость аренды офисов, равно как и стоимость самой офисной недвижимости в России также неуклонно повышается по мере роста деловой активности в стране. С помощью ипотечных фондов можно обеспечивать устойчивый поток платежей в ПИФ от заемщиков по ипотечным кредитам. Благо, что ипотечный рынок переживает настоящий бум, а доля невозвратов по кредитам остается пока безопасно низкой. С помощью фондов прямых и особо рисковых (венчурных) инвестиций можно инвестировать резервы в реализацию полноценных бизнес-проектов самого разного масштаба – от строительства платных автодорог и электростанций до создания интернет-порталов с высокой потенциальной рекламоемкостью и новых лекарств. С помощью хедж-фондов можно инвестировать средства в самые разные классы рисковых активов, зарабатывая как на росте, так и на падении рынков. Правда, на сегодняшний день существует ряд законодательных препятствий, не позволяющих воспользоваться этим великолепным инструментом в полную силу. Основные законодательные препятствия В соответствие с Правилами размещения средств пенсионных резервов негосударственных пенсионных фондов и контроля за их размещением: В паи ПИФов может быть размещено не более 50% пенсионных резервов. При этом в паи закрытых фондов недвижимости, рентных и ипотечных – суммарно не более 20% резервов, в паи закрытых фондов прямых, особо рисковых (венчурных) и хедж-фондов – суммарно не более 10% резервов. НПФ не могут самостоятельно приобретать паи закрытых фондов недвижимости. НПФ не могут при посредничестве управляющей компании приобретать паи фондов, находящихся под управлением этой компании. Таким образом, на сегодняшний день НПФ может инвестировать свои резервы в паи закрытых фондов только при условии, что: 1. 2. 3. На это уйдет в сумме не более 30% резервов; Он сумеет убедить управляющую компанию приобрести за счет резервов паи фонда, которым управляет ее конкурент. Он согласится с тем, что инвестиции пенсионных резервов должны быть долгосрочными. Возможные решения Устранить вышеописанные препятствия можно в первую очередь внесением следующих корректив в Правила размещения средств пенсионных резервов: 1. 2. 3. 4. Разрешить НПФ самостоятельно приобретать паи закрытых паевых инвестиционных фондов. Установить, что при размещении средств пенсионных резервов максимальная доля паев ПИФ в структуре портфеля НПФ не ограничивается. Определить, что максимальная суммарная доля паев закрытых фондов, предназначенных для квалифицированных инвесторов, а также непредназначенных для квалифицированных инвесторов и не допущенных к торгам организаторами торговли на РЦБ, не должна превышать 40% стоимости резервов, в том числе: - максимальная доля паев ЗПИФ, относящихся к категории венчурных, прямых инвестиций, недвижимости, кредитных, не должна превышать по каждой категории 20% стоимости резервов; - максимальная доля паев ЗПИФ, относящихся к категории хедж-фондов, не должна превышать 10% стоимости резервов; максимальная доля паев ЗПИФ, не предназначенных для квалифицированных инвесторов и не допущенных к торгам организаторами торговли на РЦБ, не должна превышать 20% стоимости резервов. Установить, что средства пенсионных резервов могут быть размещены в паи ПИФ при их формировании. Возможные решения Кроме того, в целях расширения возможностей инвестирования НПФ в паи ПИФов и иные активы, предлагается внести следующие дополнительные коррективы: 1. Разрешить размещение средств пенсионных резервов в акции ОАО и облигации российских хозяйственных обществ, не допущенные к торгам организаторами торговли на РЦБ, с учетом разумных ограничений. 2. Установить, что средства пенсионных резервов могут быть размещены в паи открытых и интервальных паевых фондов, в том числе - не допущенные к торгам организаторами торговли на РЦБ, без ограничения их доли в структуре портфеля НПФ. 3. Разрешить НПФ самостоятельно размещать средства пенсионных резервов в паи паевых инвестиционных фондов с учетом ограничений, установленных выше. 4. Исключить ограничения, установленные для самостоятельного размещения НПФ средств пенсионных резервов в депозиты и государственные ценные бумаги, ограничиваясь требованием к максимальной доле этих активов в структуре портфеля фонда в целом. 5. Установить, что при размещении средств пенсионных резервов могут совершаться внебиржевые сделки с ценными бумагами без ограничения объема таких сделок. 6. Установить, что в случае объявления оферты эмитентом ценных бумаг и IPO внебиржевые сделки могут совершать без соблюдения требований к сроку исполнения обязательств по таким сделкам. 7. Установить, что до 15% пенсионных резервов могут быть инвестированы в облигации в момент их первичного размещения на бирже.