Проблемы, возникающие при учете фьючерсов и опционов в ОФБУ

реклама

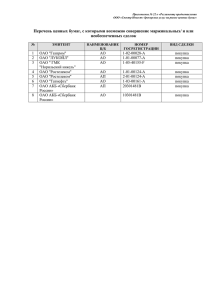

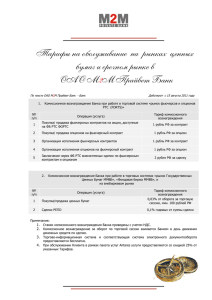

Использование фьючерсов и опционов при управлении ОФБУ Олег Якубов Банк Петрокоммерц Отдел доверительного управления Нормативные документы, регламентирующие деятельность ОФБУ • ГК РФ (Глава 53 – Доверительное управление имуществом); • Инструкция №63 «О порядке осуществления операций доверительного управления и бухгалтерском учете этих операций кредитными организациями Российской Федерации» (1997 г.). Основной документ кредитной организации, регламентирующий функционирование Фонда - Общие условия создания и доверительного управления имуществом ОФБУ (Общие условия) – регистрируются в Банке России. Учет фьючерсов и опционов Проблемы, возникающие при учете фьючерсов и опционов в ОФБУ • Учет фьючерсов и опционов при расчете СЧА Фьючерсы – не актив (фактически, соглашение на уплату вариационной маржи) Опционы – оцениваются как актив (по средневзвешенной цене) • Учет фьючерсов и опционов при расчете ограничений, накладываемых на структуру активов Общими Условиями и Инвестиционной декларацией ОФБУ Оценивается открытая нетто-позиция по фьючерсам, опционам и базовому активу Возможности для доверительных управляющих на срочном рынке FORTS • 21 марта 2005 г. – изменения в нормативных документах срочного рынка FORTS, описывающие порядок работы на нем доверительных управляющих • 1 июня 2005 г. – первый день торгов фьючерсами на корзину облигаций Москвы • 3 августа 2005 г. – первый день торгов фьючерсами на индекс РТС Эффективное управление портфелем акций при помощи фьючерсов и опционов – возможности для портфельного управляющего Стратегии, направленные на снижение рыночной экспозиции (decreasing market exposure) • Продажа имеющегося портфеля акций • Продажа фьючерсов на индекс РТС • Покупка at-the-money опционов пут на индекс РТС • Покупка out-of-the-money опционов пут на индекс РТС • Покупка out-of-the-money опционов пут на индекс РТС c leverage Сравнение относительной эффективности стратегий на примере акций Лукойла Дата начала операции: Дата окончания операции: Текущая цена акций: Текущая цена фьючерса (Дек-05): Текущая цена опциона пут со страйком 1400: Текущая цена опциона пут со страйком 1300: Доходность размещения средств, % годовых: 02.09.2005 12.12.2005 1394 1398,3 71,6 29,3 7,0% (Vola 23,8%) (Vola 23,8%) Результат Стратегия 2 Стратегия 5 Цена акций Стратегия 3 Стратегия 4 (Продажа (Покупка otmЛукойла на дату Стратегия 1 (Покупка atm- (Покупка otmфьючерсов опционов пут 12.12.2005 (Hold) опционов опционов на половину c leverage пут) пут) портфеля) 2:1) 1150 -17,5% -8,0% -3,8% -8,5% 0,5% 1250 -10,3% -4,6% -4,2% -8,6% -6,9% 1350 -3,2% -1,2% -4,5% -5,2% -7,2% 1400 0,4% 0,6% -4,7% -1,7% -3,8% 1450 4,0% 2,3% -1,3% 1,8% -0,4% 1550 11,2% 5,7% 5,5% 8,9% 6,5% 1650 18,4% 9,2% 12,3% 15,9% 13,4% Сравнение относительной эффективности стратегий на примере акций Лукойла Стратегия 1 (Hold) 20,0% 15,0% Стратегия 2 (Продажа фьючерсов на половину портфеля) 10,0% 5,0% Стратегия 3 (Покупка atm-опционов) 0,0% -5,0% -10,0% -15,0% -20,0% 1150 1250 1350 1400 1450 1550 1650 Стратегия 4 (Покупка otm-опционов) Стратегия 5 (Покупка otm-опционов c leverage 2:1) Статистика снижений акций Лукойла за последние 5 лет Случаи падения котировок акций Лукойла более чем на 20% в течение 60 дней Начало падения 03.09.1999 14.01.2000 04.04.2000 29.08.2000 20.10.2000 04.06.2001 22.01.2002 27.05.2002 11.10.2004 Цена 205,5 393,1 453,0 464,0 420,0 403,3 474,0 581,5 950,1 Окончание падения 21.09.1999 28.02.2000 24.05.2000 22.09.2000 15.12.2000 24.07.2001 28.02.2002 25.07.2002 09.12.2004 Цена 161,1 290,4 341,0 359,5 226,0 298,9 375,5 446,0 740,0 Кол-во Падение, % дней 18 21,6% 45 26,1% 50 24,7% 24 22,5% 56 46,2% 50 25,9% 37 20,8% 59 23,3% 59 22,1% 9 раз за последние 5 лет (в среднем 2 раза в год) Стратегии, направленные на повышение рыночной экспозиции (increasing market exposure) • Покупка портфеля акций • Покупка фьючерсов на индекс РТС • Покупка фьючерсов на индекс РТС с leverage • Покупка at-the-money опционов колл на индекс РТС • Покупка out-of-the-money опционов колл на индекс РТС • Покупка out-of-the-money опционов колл на индекс РТС с leverage Сравнение относительной эффективности стратегий на примере акций Лукойла Дата начала операции: Дата окончания операции: Текущая цена акций: Текущая цена фьючерса (Дек-05): Текущая цена опциона колл со страйком 1400: Текущая цена опциона колл со страйком 1500: Доходность размещения средств, % годовых: 02.09.2005 12.12.2005 1394 1398,3 68,1 (Vola 22,2%) 32,6 (Vola 23,8%) 7,0% Результат Стратегия 6 Цена акций Стратегия 3 Стратегия 4 Стратегия 5 Стратегия 1 Стратегия 2 (Покупка otmЛукойла на дату (Покупка (Покупка atm- (Покупка otm(Покупка (Покупка опционов 12.12.2005 фьючерсов c опционов опционов акций) фьючерсов) колл c leverage 2:1) колл) колл) leverage 2:1) 1150 -17,5% -16,5% -34,8% -3,0% -0,4% -2,8% 1250 -10,3% -9,3% -20,5% -3,0% -0,4% -2,8% 1350 -3,2% -2,1% -6,2% -3,0% -0,4% -2,8% 1400 0,4% 1,5% 1,0% -3,0% -0,4% -2,8% 1450 4,0% 5,1% 8,2% 0,5% -0,4% -2,8% 1550 11,2% 12,2% 22,5% 7,7% 3,1% 4,3% 1650 18,4% 19,4% 36,9% 14,9% 10,3% 18,7% Сравнение относительной эффективности стратегий на примере акций Лукойла Стратегия 1 (Покупка акций) 20,0% 15,0% Стратегия 2 (Покупка фьючерсов) 10,0% 5,0% Стратегия 4 (Покупка atm-опционов) 0,0% -5,0% -10,0% -15,0% -20,0% 1150 1250 1350 1400 1450 1550 1650 Стратегия 5 (Покупка otm-опционов) Стратегия 6 (Покупка otm-опционов c leverage 2:1) Статистика повышений акций Лукойла за последние 5 лет Случаи роста котировок акций Лукойла более чем на 20% в течение 60 дней Начало роста 21.09.1999 16.12.1999 28.02.2000 24.05.2000 29.06.2000 15.12.2000 03.04.2001 03.10.2001 29.11.2001 28.02.2002 05.08.2002 31.03.2003 11.08.2003 19.11.2003 15.01.2004 09.02.2004 11.08.2004 17.12.2004 30.06.2005 Цена 161,1 240,0 290,4 341,0 340,0 226,0 258,3 268,3 325,8 375,5 440,0 429,4 555,3 580,1 687,8 723,0 778,8 746,3 1 054,0 Окончание роста 19.11.1999 14.01.2000 04.04.2000 05.06.2000 25.08.2000 17.01.2001 01.06.2001 13.11.2001 22.01.2002 29.04.2002 22.08.2002 29.05.2003 08.10.2003 05.01.2004 09.03.2004 08.04.2004 07.10.2004 08.02.2005 29.08.2005 Цена 245,5 393,1 453,0 415,0 456,5 328,0 394,6 395,0 474,0 561,7 528,4 569,7 715,0 718,0 839,1 939,7 953,4 896,0 1 367,0 Кол-во дней 59 29 36 12 57 33 59 41 54 60 17 59 58 47 54 59 57 53 60 Рост, % 52,4% 63,8% 56,0% 21,7% 34,3% 45,1% 52,8% 47,2% 45,5% 49,6% 20,1% 32,7% 28,8% 23,8% 22,0% 30,0% 22,4% 20,1% 29,7% 19 раз за последние 5 лет (в среднем 4 раза в год) Стратегии, использующие продажу опционов • Продажа опционов колл на индекс РТС против имеющегося портфеля акций (Covered Call Writing) • Продажа опционов пут на индекс РТС (Naked Put Writing) Covered Call Writing на примере акций Лукойла 15,0% 12,0% 9,0% 6,0% 1331,9 (=1400-68,1) Break even point Базовый актив (цена 1 394) 3,0% 0,0% -3,0% -6,0% -9,0% 1200 1250 1300 1350 1400 1450 1500 1550 1600 1462,1 (=1394+68,1) Strategic Break even point Covered Call (страйк 1 400; цена 68,1) -12,0% -15,0% • Снижение волатильности портфеля; • Повышение доходности вложений в случае нахождения рынка в стадии снижения или консолидации. Naked Put Writing на примере акций Лукойла 15,0% 12,0% 9,0% 6,0% 1328,4 (=1400-71,6) Break even point Базовый актив (цена 1 394) 3,0% 0,0% -3,0% -6,0% -9,0% 1200 1250 1300 1350 1400 1450 1500 1550 1600 1456,6 (=1394+71,6) Strategic Break even point Naked Put (страйк 1 400; цена 71,6) -12,0% -15,0% • Снижение стоимости входа в позицию; • Рецепт успешного применения: выписывать опционы на то кол-во базового актива, которое готов купить по цене исполнения. Сравнение Covered Call Writing с Naked Put Writing • Одинаковый финансовый результат (Call-Put Parity) • Разница в моментах применения Имеем Прогноз рынка Цель Covered Call Writing Актив от нейтрального до умеренно позитивного Продать актив выше текущей рыночной цены Naked Put Writing Денежные средства от нейтрального до умеренно негативного Купить актив ниже текущей рыночной цены Выводы • На срочном рынке FORTS созданы условия для работы на нем доверительных управляющих • Рост оборотов торгов и объемов открытых позиций по фьючерсам и опционам делают срочный рынок все более привлекательным, в том числе, и для доверительных управляющих • Фьючерсы (и, в перспективе, опционы) на индекс РТС – исключительно удобный инструмент для портфельного управляющего • Нормативная база, регламентирующая деятельность ОФБУ не препятствует использованию фьючерсов и опционов • Даже простейшие стратегии с использованием фьючерсов и опционов могут повысить эффективность управления портфелем ценных бумаг (ограничение рисков, эффект плеча, управление рыночной экспозицией)