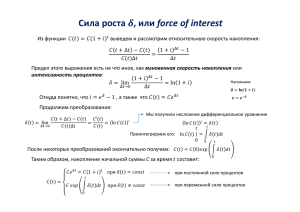

Операции наращения и дисконтирования.

реклама

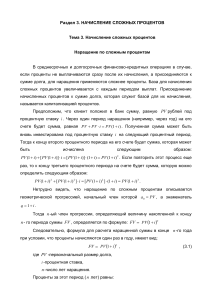

Экономическая математика Экономическая математика изучает основные методы экономики. Экономика – теория достижения цели в условиях ограниченных ресурсов. Три основных направления экономической теории: неоклассическое, неолиберальное, неокейнсианство (регулируемая экономика). Характеристика экономических направлений «Экономика для все всех» Роберт Хейлбронер, Лестер Туроу. Три великих экономиста: Адам Смит – основоположник либерализма, Карл Маркс – теория эволюции экономики и кризисов, Джон Мейнард Кейнс – теория регулируемого рынка. Экономическая философия и прикладная экономика У. Баумоль «Чего не знал Альфред Маршалл: вклад XX столетия в экономическую теорию» Прикладная экономика использует не только качественные но и количественные модели. Экономико-математические методы академик B.C. Немчинов Математическая статистика. Математическая экономия и эконометрия, квалиметрия. Методы принятия оптимальных решений, включая исследование операций Экономическая кибернетика: системный анализ, теория экономической информации, экономическая семиотика. Методы экспериментального изучения экономических явлений Нобелевские премии по экономике. 1969 Фриш / Тинберген (1969) • Самуэльсон (1970) • Кузнец (1971) — • Хикс / Эрроу (1972) • Леонтьев (1973) • Мюрдаль / Хайек (1974) 1975 • Канторович / Купманс (1975) Фридман (1976) • Олин / Мид (1977) • Саймон (1978) • Шульц / Льюис (1979) • Клейн (1980) • Тобин (1981) • Стиглер (1982) • Дебрё (1983) • Стоун (1984) •Модильяни (1985) 1976 • Бьюкенен (1986) • Солоу (1987) • Алле (1988) Хекман / Макфадден (2000) — • Хаавельмо (1989) • Марковиц / Миллер / Шарп (1990) Акерлоф Стиглиц (2001) 2000 • Коуз (1991) • Беккер (1992) •Фогель/ Спенс / Норт /(1993) • Канеман / Смит (2002) • Харсани / Нэш / Зелтен (1994) • Лукас (1995) Ингл / Грэнджер (2003)• Сен (1998) • Миррлис / Викри (1996) ••Мертон / Скоулз (1997) / Прескотт • Манделл (1999) •Хекман •/ Кидланд Макфадден (2000) (2004) • Ауман / Шеллинг (2005) • Фелпс (2006) 2001—2025 •Гурвиц / Мэскин / Майерсон (2007) • Кругман (2008) • Уильямсон / Остром (2009) Нобелевские премии 2001 - 2013 Хекман / Макфадден (2000) Акерлоф / Спенс / Стиглиц (2001) • Канеман / Смит (2002) • Ингл / Грэнджер (2003) • Кидланд / Прескотт (2004) • Ауман / Шеллинг (2005) • Фелпс (2006) 2001—2025 •Гурвиц / Мэскин / Майерсон (2007) • Кругман (2008) • Уильямсон / Остром (2009) • Даймонд / Мортенсен / Писсаридес (2010 ) • Сарджент / Симс (2011) •Шепли / Рот (2012) Финансовая математика ( актуарные расчеты) Финансовая экономика – роль банковского сектора. Финансовая математика Финансовая математика подразделяется на: Финансовую арифметику. Занимается количественным анализом финансовых операций без учета случайных колебаний цен, курсов валют, инфляции. Финансовая стохастика (стохастическая финансовая математика) – изучает влияние колебаний выше перечисленных факторов на финансовые операции Финансовая арифметика 1. Временная стоимость денег Операции наращения и дисконтирования. Темп прироста (ставка наращения) Прирост за один период FV - PV r t PV Темп снижения (ставка дисконта) Снижение за один период FV - PV dt FV Взаимосвязь показателей Величина ставки Величина дисконта r t d t d t r t 1 r t 1 - d t Формула наращения (compounding) FV PV PVr t или FV PV 1 r Формула дисконтирования (discount) Настоящая стоимость будущего денежного вложения PV FV 1 d Простой, сложный, внутригодовой и непрерывный проценты . Различные способы начисления процентов. Схема простых процентов (simple interest): Будущая стоимость за n - периодов Fn P Pr ... Pr P1 nr Схема сложных процентов (compound interest): размер инвестированного капитала к концу первого года будет равен: F P Pr P1 r 1 к концу второго года: Будущая стоимость денег F2 F1 F1r P1 r 1 r P1 r 2 к концу n-го года: F P1 r n n или F PFM1r, n n факторный множитель Величина окончательной суммы получается умножением начальной суммы на факторный множитель FM1r, n 1 r n Оценка настоящей (приведенной) стоимости денег. Базовая расчетная формула F P 1 r n n Внутригодовые процентные начисления (m – число начислений в году). r – номинальная ставка (nominal rate), n – число лет r Fn P1 m nm Вложено в банк 5млн уе под 10% на два года, с полугодовым начислением Период Сумма, с которой идет начисление Ставка, в долях единицы Сумма к концу периода 6 месяцев 12 месяцев 5,0 1,05 5,25 5,25 1,05 5,5125 18 месяцев 5,5125 1,05 5,788125 5,788125 1,05 6,077531 24 месяца Если пользоваться формулой, то m = 2, n = 2 При разбиении периода начисления процент увеличивается. 0,1 Fn 5 * 1 2 2*2 5 * 1,05 6,077531 4 Наращение за год при внутригодовых процентах. m - число внутригодовых начислений процентов r – номинальная годовая ставка r F1 P1 m m Определения эффективной годовой процентной ставки r(e) – определяется из условия равенства наращения за год при внутригодовых начислениях значению наращения при одно годовом наращении r m P(1 ) m P1 r e Сравнивая две формулы, получаем: r(e) - величина эффективного годового процента (effective rate) r r(e) 1 1 m m Пример: Предприниматель может получить ссуду а) на условиях ежеквартального начисления процентов из расчета 7,5% годовых; б) или на условиях полугодового начисления процентов из расчета 8% годовых. Какой вариант предпочтительней? Расчет примера а) 0,075 r(e) 1 1 0,077 4 б) 0,08 r(e) 1 1 0,082 2 4 2 Эквивалентные ставки Номинальные ставки r1, r2 называются эквивалентными, если при разном числе внутригодовых наращиваний они дают одну и туже эффективную ставку. m m r 1 r 2 2 1 1 1 1 r ( e) m m 1 2 Потоки платежей (cash flows stream) Ряд платежей называется потоком платежей (cash flows stream) Один платеж и потока называется членом потока (cash flow) Поток, все члены которого – положительны, а интервалы между платежами одинаковы, называют финансовой рентой (rent) Часто поток платежей называют аннуитетом (annuity), что, строго говоря, применимо только к ежегодным выплатам. Классификация рент (аннуитетов) По регулярности выплат: определенные и случайные. По времени выплаты платежа: обыкновенные аннуитеты (постнумерандо, ordinary annuity), полагающимся аннуитетом (преднумерандо, annuity due), Выделяют общие аннуитеты и, как частный случай, отсроченные аннуитеты. Оценка денежных потоков. может осуществляться в рамках решения двух задач: прямой, т.е. проводится оценка с позиции будущего (реализуется схема наращения); обратной, т.е. проводится оценка с позиции настоящего (реализуется схема дисконтирования). Прямая задача оценки ренты Прямая задача предполагает суммарную оценку наращенного денежного потока, т.е. в его основе лежит будущая стоимость. FV P1 r n Обратная задача оценки ренты Обратная задача предполагает суммарную оценку дисконтированного (приведенного) денежного потока. PV Fn 1 r n Денежный поток с неравными поступлениями. с позиции будущего (прямая задача) FV Fn 1 r n или FV Fn FM1r, n C позиции текущего момента (обратная задача) F PV 1 r n n В EXCEL это вставленные функции FV и PV дисконтирующий множитель 1 FM2(r, n) 1 r n тогда PV Fn FM2r, n Пример: Год 1 2 3 4 итого FM2(r,n) Приведен Денежный при r = ный поток 12% поток 12 0,8929 10,71 15 0,7972 11,96 9 0,7118 6,41 25 0,6355 15,89 61 44,97 Срочный аннуитет. Срочным аннуитетом называется денежный поток с равными поступлениями в течение ограниченного промежутка времени. Схемы начисления процентов Схема постнумерандо (ordinary annuity) Означает, что начисление процентов осуществляется в конце периода. Схема преднумерандо (annuity due) Означает, что проценты начисляются в начале периода Прямая задача (постнумерандо) n1 FV A 1 r 1 r n 1 может быть записана как дисконтирующий множитель FM3(r,n) Сокращенный вид записи Тогда формула приобретает следующий вид FV AFM3r, n . Прямая задача преднумерандо Значение суммарного денежного потока с учетом наращения поступлений. 1 r 1 FV A(1 r) n r Обратная задача оценки срочного аннуитета постнумерандо Определения настоящей стоимости будущих периодических выплат 1 PV A 1 r n Множитель при A (величине периодических выплат) 1 1 r n может быть записана как факторный множитель FM4(r,n) Формула настоящей стоимости Тогда формула приобретает следующий вид PV AFM4r, n Бессрочный аннуитет (вечная рента). денежные поступления продолжаются достаточно длительное время (в западной практике 50 лет и более). В этом случае прямая задача смысла не имеет. Бессрочный аннуитет (вечная рента) обратная задача Расчет настоящей стоимости бессрочных периодических выплат A PV r Капитализированная стоимость активов Капитализированная стоимость актива К равна сумме первоначальной стоимости С и величине вечной ренты А/r K= C+A/r Методы оценки эффективности инвестиционных проектов Методы, основанные на учетных оценках (бухгалтерский метод) Методы, основанные на дисконтированных оценках Методы, основанные на учетных оценках Расчет срока окупаемости инвестиции (payback, payout period) Расчет коэффициента эффективности инвестиции (удельная отдача вложений), (profit to investment ratio). Метод определения срока окупаемости инвестиций Pay back инвестиции PB годовая чистая прибыль Неравномерное распределение прибыли по годам, проект I Год 1 2 3 4 5 Итого Ежегодный Кумулятивный доход доход 8 8 10 18 12 30 15 45 17 62 62 Неравномерное распределение прибыли по годам, проект II Год 1 2 3 4 5 Итого Ежегодный доход 17 15 12 10 8 62 Кумулятивный доход 17 32 44 54 62 Сравнение проектов с различным распределением дохода по годам Год 1 2 3 4 5 Итого Ежегодный доход Проект I 8 10 12 15 17 62 Проект II 17 15 12 10 8 62 Коэффициент эффективности инвестиций Benefit-cost ratio, profit to investment ratio чистая прибыль за период эксплуатации объекта BCR сумма инвестиций Методы, основанные на дисконтированных оценках Расчет чистого приведенного эффекта (net present value) Расчет индекса рентабельности инвестиции (present value index) Расчет внутренней нормы рентабельности инвестиции (internal rate of return) Дисконтный срок окупаемости (discounted payback method) Чистый приведенный эффект Net present value Fn NPV I n 1 r Индекс рентабельности инвестиций Present value index Fn PI : I n 1 r Внутренняя норма рентабельности инвестиции Internal rate of return Найти индекс IRR r при котором NPV 0 Дисконтный срок окупаемости Discounted payback method PFM4(n,i)-K=0 или PV – K=0