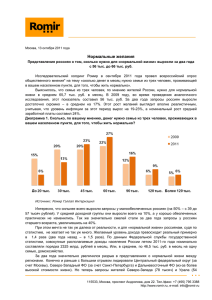

Изменения покупательского и потребительского поведения жителей крупных российских городов по данным исследовательской платформы

реклама

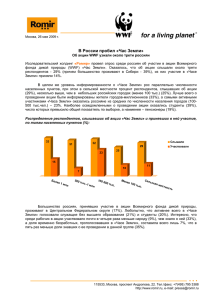

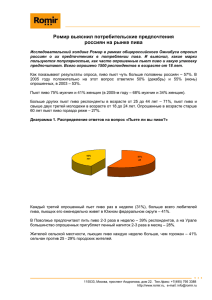

Изменения покупательского и потребительского поведения жителей крупных российских городов по данным исследовательской платформы «SCIF» («Shopper Centric Information Flow») компании «Ромир» Андрей Федотов генеральный директор Ромир Панель 1 http://www.romir.ru, e-mail: [email protected] Эксклюзивный представитель в России и СНГ 2 http://www.romir.ru, e-mail: [email protected] Методология панельного исследования Панельное исследование с выборкой – 3000 домохозяйств (более 8500 индивидуальных потребителей), репрезентирующих домашнее потребление жителей городов России с населением более 500 000 чел. Выборка репрезентативна также для Москвы (в Москве – 1000 домохозяйств и 2800 индивидуальных потребителей), Федеральных округов; Метод сбора данных - сканирование штрих - кодов всех купленных и принесенных домой товаров и заполнение онлайн дневника с указанием стоимости/количества совершенных покупок, розничных магазинов, подробной информации о покупателях и потребителях; Факт совершения покупки подтверждается сканированием штрих кода и чеками, которые направляются в Romir Panel для контроля. Ежедневный онлайн доступ к домохозяйствам – участникам панели; 3 http://www.romir.ru, e-mail: [email protected] Генеральная совокупность и размер выборки панели 4 Генеральная совокупность Размер выборки Россия - (свыше 500 тысяч жителей) 15,3 млн. домохозяйств 41,2 млн. населения Россия 3000 домохозяйств, 5200 покупателей, 8500 потребителей Москва 3,8 млн. домохозяйств 10,3 млн. населения Москва 1000 домохозяйств, 1750 покупателей 2800 потребителей http://www.romir.ru, e-mail: [email protected] Распределение домохозяйств по доходу на человека 16 15 14 12 Распределение, % 12 11 10 10 8 8 7 6 6 5 6 5 4 4 4 3 2 2 1 0 Панель SCIF, февраль 2008 5 http://www.romir.ru, e-mail: [email protected] Сравнение данных по доходу с данными Госкомстата 40 37 36 30 % 23 20 20 15 14 13 11 11 11 10 5 4 0 <2500 2501-4500 Панель SCIF, февраль 2008 г. 6 4501-6000 6001-8000 8001-12000 >12000 Данные ГОСКОМСТАТ 2007 г. http://www.romir.ru, e-mail: [email protected] Схема работы панели домашнего потребления домохозяйств 3000 домохозяйств 5200 покупателей 8500 потребителей 7 http://www.romir.ru, e-mail: [email protected] Основные виды данных ЧТО? ПРОДУКТЫ Марка, категория, продукты со штрих кодом, цена, упаковка, конкуренты ДОМОХОЗЯЙСТВА/ ЧЛЕНЫ ДОМОХОЗЯЙСТВ Возраст, пол, наличие детей, доход и т.д. Время и КТО? показатели РОЗНИЧНЫЕ МАГАЗИНЫ Продуктовые, магазины «через прилавок», сетевые гипермаркеты Ашан, Метро и др. ГДЕ? SCIF позволяет получать данные о том, какие продукты покупаются, когда, где, в каком количестве, по какой цене и какими домохозяйствами 8 http://www.romir.ru, e-mail: [email protected] Изменения общей структуры затрат домохозяйств на товары повседневного спроса по данным SCIF 9 http://www.romir.ru, e-mail: [email protected] Изменения общей структуры затрат домохозяйств на товары повседневного спроса • Быстрый рост затрат на продукты питания у всех социальных групп • Более быстрые темпы процентного роста затрат на продовольственные товары у низкодоходных групп населения • Москва - город с наивысшей положительной динамикой затрат 10 http://www.romir.ru, e-mail: [email protected] • отражают «SCIF индексы» динамику потребления товаров повседневного спроса и цен на них, качественный и количественный состав потребительской корзины, изменения в предпочтениях в отношении мест покупок жителей российских городов. Базой для расчета индексов являются ежедневно обновляемые данные по покупкам более 100 категорий продовольственных и непродовольственных товаров в городах России с населением 500.000 жителей и более. 11 http://www.romir.ru, e-mail: [email protected] Что такое SCIF Индексы • Индексы рассчитываются как отношение сумм затрат на товары повседневного спроса в целом или по конкретной категории товаров для двух сравниваемых временных периодов. Динамика изменения затрат в домохозяйствах на товары повседневного спроса указывается в % к базовому периоду (первый месяц года, первый квартал года, последний квартал года и т.д.) или предшествующему периоду. 12 http://www.romir.ru, e-mail: [email protected] SCIF - домашнее потребление российского горожанина» Базовый индекс «SCIF – домашнее потребление российского горожанина» («индекс домашнего потребления городской России»): основан на обобщенных данных по расходам домохозяйств для всей панели домашнего потребления Динамика средних затрат одного домохозяйства на домашнее потребление 100%=июнь 2007 150% 140,41% 140% 130% 142,34% 132% 127% 120% 110% 100% 100% 100% 100% 100% 105,13% 100% 98% 99,54% Июль-Сентябрь 2007 Июль-Сентябрь 2008 График 3 90% 80% Июнь 13 Июль Август Сентябрь http://www.romir.ru, e-mail: [email protected] SCIF –food: изменения общей структуры затрат домохозяйств на продукты питания Динамика средних затрат одного домохозяйства на продукты питания 100%=апрель 2007 160% 147% 141% 140% 134% 130% 120% 109% 104% 101% 100% 100% 101% 94% 116% 129% 109% 135% 136% 107% 100% 80% 60% 40% 20% 14 8 ав г.0 ию л. 08 08 ию н. 08 ай . м .0 8 ап р ар .0 8 м ян в. 08 ф ев .0 8 де к. 07 я. 07 но ок т. 07 се н. 07 7 ав г.0 ию л. 07 07 ию н. 07 ай . м ап р .0 7 0% http://www.romir.ru, e-mail: [email protected] SCIF – food/non-food» SCIF индексы» («индексы домашнего потребления») отражают как рост стоимости товаров повседневного спроса, так и рост потребления в результате увеличения доходов населения, а также изменения в соотношении объемов домашнего и недомашнего потребления. Распределение затрат между продовольственными непродовольственными товарами повседневного спроса и 100%=все затраты на покупки продовольственных и непродовольственных товаров повседневного спроса за каждый месяц 100% 80% 39% 38% 37% 44% 61% 62% 63% 56% 31% 30% 31% 28% 29% 28% 23% 25% 69% 70% 69% 72% 71% 72% 77% 75% 60% 40% 20% Продовольственные 15 .0 8 ав г ию л. 08 08 ию н. 08 ай . м .0 8 ап р ар .0 8 м .0 8 ф ев 08 ян в. де к. 07 я. 07 но ок т. 07 се н. 07 0% Непродовольственные http://www.romir.ru, e-mail: [email protected] «SCIF – город» «SCIF – город» («индекс домашнего потребления города»): основан на обобщенных данных по расходам домохозяйств панели домашнего потребления для каждого из 23 крупнейших городов России (в том числе, Москвы и Санкт-Петербурга). 140% 135% 130% 125% 120% 115% 110% 105% 100% 95% 90% 139% 126% 121% 115% 117% 104% 121% 118% 114% 113% 113% 110% 108% 1 млн + График 8 тя бр ь 20 08 20 08 Се н Ав г ус т 20 08 Ию ль 20 08 нь Ию М ай 20 08 20 08 Ап р ел ь 20 08 ар т М ал ь Ф ев р 113% 120% 119% 120% 99% 97% 20 08 20 08 100% 113% 500 тыс - 1 млн График 7 График 10 16 129% 126% ар ь Ян в 135% 129% Москва График 9 http://www.romir.ru, e-mail: [email protected] «SCIF – страта» «SCIF – страта» («индекс домашнего потребления страты (доходной группы»): отражает изменение структуры расходов (продовольственные / непродовольственные / затраты в целом) в зависимости от доходов отдельных домохозяйств (доход в целом или на каждого члена домохозяйства) для трех основных групп населения по доходам – семей с низкими, средними доходами и доходами выше среднего. Индекс может рассчитываться как для всего населения городской России, так и для конкретного Федерального Округа / региона или города. Динамика средних затрат домохозяйств товары повседневного спроса по стратам 140% 135% 100%=январь 2008 136% 129% 130% 125% 128% 122% 125% 120% 115% 114% 115% 110% 100% 126% 121% 122% 119% 120% 118% 112% 112% 106% 105% 105% 100% 128% 129% 127% 110% 106% 100% 95% 90% янв.08 фев.08 мар.08 апр.08 - 8000 руб 17 май.08 июн.08 июл.08 8 000 - 16 000 руб авг.08 сен.08 16 000+ руб http://www.romir.ru, e-mail: [email protected] Изменения общей структуры затрат домохозяйств на товары повседневного спроса Динамика средних затрат домохозяйств на продукты питания по доходным стратам 100%=апрель 2007 160% 150% 140% 130% 120% 110% 100% 90% - 8000 руб 18 8 000 - 16 000 руб ап р. 08 м ай .0 8 ию н. 08 ию л. 08 ав г.0 8 ар .0 8 м .0 8 ф ев 08 ян в. но я. 07 де к. 07 се н. 07 ок т. 07 ап р. 07 м ай .0 7 ию н. 07 ию л. 07 ав г.0 7 80% 16 000+ руб http://www.romir.ru, e-mail: [email protected] Изменения общей структуры затрат домохозяйств на продукты питания • Динамика средних затрат домохозяйства на продукты питания по типам городов • 100%=апрель 2007 180% 170% 160% 150% 140% 130% 120% 110% 100% 500 тыс - 1 млн График 7 График 10 19 1 млн + График 8 ию л. 08 ав г.0 8 08 ию н. 08 ай . м де к. 07 ян в. 08 ф ев .0 8 м ар .0 8 ап р. 08 я. 07 но се н. 07 ок т. 07 ию л. 07 ав г.0 7 07 ию н. 07 ай . м ап р .0 7 90% 80% Москва График 9 http://www.romir.ru, e-mail: [email protected] Особенности реакции некоторых рынков продуктов питания на рост цен 20 http://www.romir.ru, e-mail: [email protected] Последние тенденции на некоторых рынках • Стагнация рынка кофе: стабильный общий объем покупок кофе для домашнего потребления в натуральных показателях • Резкое сокращение объемов потребления майонеза (18% к сентябрю 2007) • Рост объема покупок корма для кошек (+20% к сентябрю 2007) 21 http://www.romir.ru, e-mail: [email protected] Рынок кофе • Стагнация рынка кофе: стабильный общий объем покупок кофе для домашнего потребления в натуральных показателях • Переход потребителей от премиальных товарных групп и марок к более дешевым группам и маркам • Рост объема покупок у лояльных потребителей 22 http://www.romir.ru, e-mail: [email protected] Динамика объема домашнего потребления кофе в зернах и молотого кофе Динамика 2 кв. 2007 ко 2 кв. 2008: - 13,7% Динамика 2 кв. 2007 ко 2 кв. 2008: - 0,6% Объем рынка в натуральном выражении Объем рынка в стоимостном выражении 200 600 180 500 160 140 120 100 80 196 194 Млн. руб. Млн. чашек 400 184 168 300 167 568 516 504 453 435 Q1'08 Q2'08 200 60 40 100 20 0 0 Q2'07 23 Q3'07 Q4'07 Q1'08 Q2'08 Q2'07 Q3'07 Q4'07 http://www.romir.ru, e-mail: [email protected] Изменения долей ведущих марок в объеме домашнего потребления кофе в зернах и молотого кофе Доли марок от натурального объема поквартально Доли марок от стоимостного объема поквартально 100% 31% 80% 60% 20% 5% 34% 15% 10% 31% 31% 16% 19% 33% 18% 11% 6% 8% 40% 0% 10% 3% 11% 7% 1% 39% 40% 8% 6% 11% 10% 10% 4% 11% 1% 20% 11% 2% 11% 3% 10% 2% 6% 5% 3% 6% 3% 2% 4% 1% 2% 4% 3% Q2'07 Q3'07 Q4'07 Q1'08 Q2'08 Q2'07 Q3'07 8% 2% 12% Carte noire 24 34% 16% 20% 20% 31% Lavazza 18% 14% Lebo 19% 33% Paulig Жокей Петр Великий 11% 6% 12% 13% 12% 13% 4% 14% 13% 6% 4% 7% 4% 3% 4% 5% Q4'07 Q1'08 Q2'08 27% 14% 8% 45% Черная карта 13% Другие марки http://www.romir.ru, e-mail: [email protected] Динамика объема домашнего потребления растворимого кофе премиального сегмента Объем премиального сегмента растворимого кофе, млн. чашек 70 1,2 60 1 50 40 0,6 Рубли Млн чашек 0,8 30 0,4 20 0,2 10 0 0 Q2'07 25 Q3'07 Q4'07 Q1'08 Q2'08 http://www.romir.ru, e-mail: [email protected] Изменения доли кофе в зернах и молотого кофе в объеме домашнего потребления домохозяйств, покупающих кофе данного типа Динамика долей натуральных объемов потребления типов кофе домохозяйствами, покупающими кофе молотый и в зернах (1-2 кв.2008) Утерянные покупатели 100% 2% 2% 80% 29% Повторные покупатели 1% 2% Новые покупатели 1% 4% 2% 3% 2% 3% 2% 24% 24% 26% 22% 28% 22% 47% 60% 48% 42% 40% 73% 50% 43% 20% 49% 25% 25% 0% кв1-07 Зерновой и молотый 26 кв2-08 кв1-07 Freeze Dried Spray Dried кв2-08 кв1-07 Кофе-миксы кв2-08 Кофейные напитки http://www.romir.ru, e-mail: [email protected] Рынок майонеза 27 • Сокращение объемов потребления майонеза как реакция на повышение цен • Изменение частоты покупки как основная форма сокращения потребления http://www.romir.ru, e-mail: [email protected] Средняя частота покупки майонеза Средняя частота покупки майонеза в месяц 2,5 2,3 2,1 1,9 8 г.0 ав л. 08 8 ию м ию н. 0 .0 8 ай р. 0 8 8 ар .0 ап ф м ев .0 8 .0 8 ян в де к. 07 но я. 07 ок се т. 07 7 н. 0 7 г.0 ав 7 ию ию ай м н. 0 .0 7 7 р. 0 ап л. 07 1,7 Средняя частота покупки майонеза в месяц по группам дохода 2,5 2,3 2,1 1,9 Меньше 8,000 руб 28 8,000-16,000 руб 8 г.0 ав 8 л. 08 ию н. 0 ию .0 8 ай м р. 0 8 8 ап ар .0 м ф ев .0 8 .0 8 ян в .0 7 де к но я. 07 т. 07 ок 7 н. 0 се 7 г.0 ав л. 07 ию 7 н. 0 ию ай м ап р. 0 7 .0 7 1,7 Больше 16,000 руб http://www.romir.ru, e-mail: [email protected] Рынок молочных продуктов 29 • Тенденция сокращения объема потребления кефира • Возвращение объема потребления питьевых йогуртов к уровню, характерному до повышения цен • Успех марок, которые подорожали в процентном отношении меньше, чем марки конкуренты http://www.romir.ru, e-mail: [email protected] Рынок кефира в целом Динамика объемов рынка кефира 100%=аналогичный месяц 2007 года 160% 140% 120% 100% 100% 100% 100% 100% 100% 80% 60% Объем рынка в натуральном выражении: 40% Объем рынка в стоимостном выражении: Средняя цена за 1л.: 20% 0% апр.08 30 май.08 июн.08 июл.08 авг.08 http://www.romir.ru, e-mail: [email protected] Рынок йогуртов в целом Динамика объемов рынка питьевых йогуртов 100%=тот же месяц предыдущего года 160% 140% 120% 100% 100% 100% 100% 100% 100% 80% 60% 40% Объем рынка в натуральном выражении: Объем рынка в стоимостном выражении: 20% Средняя цена за 1л.: 0% апр.08 31 май.08 июн.08 июл.08 авг.08 http://www.romir.ru, e-mail: [email protected] Динамика физических объемов покупок марок кефира в зависимости от изменения средней цены Динамика объемов покупок и средних цен марок кефира (приведены лидеры рынка) за период апрель 2007 – апрель 2008. 100%=апрель 2007 170% Годовое изменение средней цены 160% BioMax 150% Домик в деревне 140% Средние тренды рынка Веселый молочник Вкуснотеево Био Баланс 130% Простоквашино Доктор Бранд 120% Активия 110% 100% 0% 50% 100% 150% 200% Годовое изменение натурального объема потребления 32 http://www.romir.ru, e-mail: [email protected]