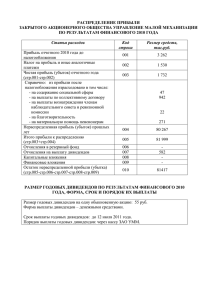

Актуальные торговые идеи Ваш доступ к капиталу!

реклама

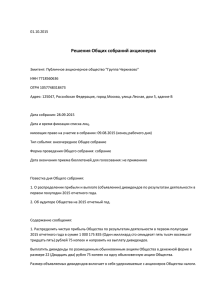

Ваш доступ к капиталу! Актуальные торговые идеи Текущая ситуация на рынке 1. В марте 2014 года, в связи с обострением ситуации на Украине, появились дополнительные геополитические риски. 2. Усиление оттока капитала из России. Прогноз на 2014 год 100-150 млрд. долл. 3. Гласные и негласные экономические санкции против РФ 4. Ситуация на Украине далека от стабилизации и политические риски еще некоторое время будут влиять на экономику и фондовый рынок России. Текущая ситуация на рынке Индекс ММВБ 2010 – наст. время Как на всем этом сделать деньги? 1. Акции «дивидендных фишек» будут смотреться лучше рынка (МТС, Сургутнефтегаз пр., Татнефть пр., ГМК Норильский Никель) 2. В связи с ухудшением ситуации на финансовом рынке откладывается приватизация госкомпаний на 3-4 квартал 2014 года (Аэрофлот, Ростелеком) 3. Наиболее сильные и устойчивые компании торгуются по очень привлекательным ценам и, при снижении напряженности, быстро восстановятся (Новатэк, АФК Система, МТС, Аэрофлот, Северсталь, НЛМК, Лукойл) 4. Под серьезным давлением флагман банковского сектора – Сбербанк. Рекомендация покупать для долгосрочных инвесторов. Дивидендные фишки МТС 1. Хорошая история дивидендных выплат (див.доходность 6-8%) 2. Новая дивидендная политика (не менее 40-45 млрд. руб. на выплату дивидендов в 2013-2015 годах, т.е. не менее 19,5 руб. на акцию) 3. Выплаты дивидендов 2 раза в год. 4. По итогам 2013 года суммарный дивиденд с учетом промежуточных выплат составит 23,82 руб. 5. У компании имеется бизнес на Украине, в связи с этим на текущий момент бумага находиться под давлением. Дивидендные фишки Сургутнефтегаз прив. 1. Хорошая история дивидендных выплат (див. доходность 7-9%) 2. На финансовый результат оказывает положительное влияние рост доллара. 3. Выплаты дивидендов 1 раз в год. 4. По итогам 2013 года дивиденд может составить 2,36 руб., прогноз на 2014 год также положительный в связи продолжающимся ростом курса доллара. Дивидендные фишки ГМК Норильский Никель 1. Новая дивидендная политика, предусматривающая выплату высоких дивидендов по 1 млрд. долл. в 2013-2015 годах (около 400-450 руб. на акцию) 2. Выплаты дивидендов 2 раза в год. 3. По итогам 2013 года промежуточные дивиденды за 9 месяцев составили 220,7. 4. На 2014 год прогноз благоприятный в связи с ростом цен на никель и палладий. Дивидендные фишки Татнефть прив. 1. Хорошая история дивидендных выплат (див.доходность 6-8%) 2. Выплаты дивидендов 1-2 раза в год. 3. По итогам 2013 года компания может направить на выплату дивидендов 8,26 руб. на одну акцию. Изменения в законодательстве в части выплаты дивидендов 1. Режим Т+2. Фактическая отсечка на 2 рабочих дня раньше, чем официальная дата закрытия реестра. 2. Отдельная дата закрытия реестра для выплаты дивидендов и отдельная для участия в ГОСА. 3. Дата на которую составляется список акционеров для распределения дивидендов должна быть утверждена в срок не позднее 20 дней после ГОСА. 4. В течение 25 дней после отсечки дивиденды должны быть выплачены, таким образом максимальный срок выплаты дивидендов составит 55 дней после ГОСА. Приватизация Ростелеком, Аэрофлот 1. Государство планирует продать свою долю в 2014 году. Первоначально планировалось совершить сделку в I-II квартале. 2. В связи с ухудшением ситуации на финансовых рынках Минэкономразвития решило перенести SPO на III-IV квартал 2014 года. 3. Оценка Аэрофлота на приватизацию была на уровне 85 рублей 4. Ростелеком в ходе 2 обратных выкупов оценивался в 136 и 95 рублей за 1 обыкновенную и привилегированную акцию соответственно летом 2013 года, и 123 и 87 рублей в ходе 2 выкупа в начале 2014 года. 5. Текущие ценовые уровни по бумагам предполагают неплохой рост в случае выполнения планов по приватизации этих компаний. Фундаментально сильные компании Новатэк, АФК Система, Северсталь, НЛМК, Лукойл 1. Фундаментально сильные компании с хорошими операционными показателями. 2. Текущая ситуация оказывает давление в том числе и на сильные компании, рекомендация покупать на долгосрочную перспективу. 3. Новатэк и Лукойл представляют нефтегазовый сектор, одни из самых эффективных компаний в секторе. 4. Северсталь и НЛМК также являются лидерами отрасли, поэтому рекомендуется присматриваться к этим бумагам в расчете на восстановление как рынка в целом, так и отрасли в частности. 5. АФК Система – это крупнейшая в России финансовая компания, владеет такими компаниями как МТС, Башнефть, Детский мир. Рынок облигаций Помимо рынка акций, неплохие условия для заработка предоставляет рынок государственных ценных бумаг. В результате оттока денежных средств доходности ОФЗ выросли до 9-10%! До ухудшения ситуации доходности государственных ценных бумаг были на уровне 5-6% (ОФЗ 26207,26209) Возможность получить доход не только по купонным выплатам, но и по росту стоимости ОФЗ. Рынок облигаций Купон 37,9 руб., номинал 1000 руб., выплата 2 раза в год. Доходность по купону 8% Биржевые инвестиционные фонды ETF Биржевой инвестиционный фонд (Exchange teaded fund, ETF) – это регулируемый открытый инвестиционный фонд, динамика стоимости акций которого соответствует изменению инвестиционного индекса или цены биржевого товара, лежащего в основе фонда. ETF проходит листинг на бирже, и с этого момента его паи можно купить и продать точно так же, как и любую другую ценную бумагу. С точки зрения российского законодательства ETF относится к категории акции (паи, доли) иностранного инвестиционного фонда Биржевые инвестиционные фонды ETF Для кого будет интересен этот продукт? 1. Тем, кто хочет купить еврооблигации. Минимальный объем для еврооблигаций 200 000 долл. ETF на еврооблигации стоят 3300 и 940 (долларовые и рублевые соответственно). Коды FXRU и FXRB. 2. Тем, кто хочет купить золото. Покупка золота возможна также на срочном рынке в виде фьючерса. А также на основном рынке Московской биржи (код FXGD) 3. Купить ETF можно также как и любую акцию. Всю спецификацию, а также полный перечень этих продуктов можно посмотреть на сайте http://finexetf.ru/ Спасибо за внимание! Удачных инвестиций!