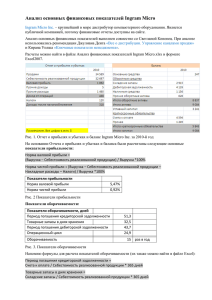

Анализ и оценка финансового состояния предприятия

реклама

Финансовый менеджмент Вебинар № 1 Оценка финансового состояния предприятия преподаватель: Красина Фаина Ахатовна доцент кафедры Экономики Анализ и оценка финансового состояния предприятия Цели Оценка состояния Анализ динамики Сравнение с нормативами Прогноз Контроль Функции Оценка ликвидности и эффективности Выявление факторов Обоснование решений Мобилизация резервов Методы Способы Анализ результатов Горизонтальны й анализ Анализ состояния Вертикальный анализ Анализ эффективности Анализ коэффициентов Комплексный анализ Трендовый анализ Сравнительный анализ Факторный анализ 2 Цели финансового анализа Для кредиторов Для инвесторов(акционеров) Управление предприятием • необходимость минимизации своих рисков по займам и вкладам. Краткосрочные кредиторы: анализ ликвидности предприятия. Долгосрочные кредиторы: анализ структуры капитала, рентабельность, использование фондов на протяжении длительного периода • анализируют финансовые отчеты с целью повышения доходности капитала, обеспечения стабильности положения фирмы • финансово-экономический анализ позволяет выявить причины возникновения кризисных состояний и определить пути выхода из кризиса и направления дальнейшего развития 3 Виды анализа Горизонтальный анализ Вертикальный анализ Трендовый анализ • позволяет определить абсолютные и относительные изменения различных статей отчетности по сравнению с предшествующим периодом. • проводится с целью выявления удельного веса отдельных статей отчетности в общем итоговом показателе, принимаемом за 100 процентов (например, удельный вес статей актива в общем итоге баланса). • основан на расчете относительных отклонений показателей отчетности за ряд периодов от уровня базисного периода, для которого все показатели принимаются за 100 процентов. 4 Виды анализа Факторный анализ • позволяет определить вклад различных показателей в изменения результирующего показателя. Сравнительный анализ • предполагает сравнение показателей выбранного предприятия с показателями аналогичных предприятий. Финансовые коэффициенты • описывают финансовые пропорции между различными статьями отчетности. Суть метода заключается в расчете соответствующего показателя и в сравнении этого показателя с некоторым базовым показателем. 5 Виды финансовых коэффициентов ОСНОВНЫЕ ФИНАНСОВЫЕ ПОКАЗАТЕЛИ Ликвидность Текущая ликвидность Быстрая ликвидность Абсолютная ликвидность Чистый оборотный капитал Управление активами Управление источниками Рентабельность Рыночная активность Оборачиваемос ть запасов Доля заемных средств Рентабельность реализации Ценность акции Оборачиваемос ть дебиторской задолженности Коэффициент собственности Генерирование доходов Котировки акции Коэффициент капитализации Рентабельност ь активов Выплата дивидендов Обеспеченност ь процентов к уплате Рентабельност ь собственного капитала Оборот дебиторской задолженности (в днях) Фондоотдача Ресурсоотдача 6 Показатели ликвидности Показатели ликвидности позволяют ответить на вопросы, может ли предприятие погасить в срок свои обязательства и будет ли оно при этом испытывать трудности. 7 Показатели ликвидности Ликвидность — способность превращения активов в денежные средства как время, необходимое для обращения актива в денежную форму как вероятность продать актив по определенной цене. 8 Коэффициент текущей ликвидности • отношение оборотных активов к краткосрочным обязательствам. • Согласно международным Коэффициент стандартам коэффициент должен находиться в текущей ликвидности — пределах от 1 до 2. • Важен анализ динамики. 9 Коэффициент текущей ликвидности КЛ тек ТА/ТП ТА— текущие (оборотные) активы; ТП— краткосрочные обязательства. 10 Коэффициент быстрой ликвидности Отношение ликвидной части оборотных активов к краткосрочным обязательствам. По международным стандартам > 1 В России его оптимальное значение 0,7–0,8. 11 Коэффициент быстрой (срочной)ликвидности КЛ быст (ТА З ) / ТП ( ДС Деб ЦБ ) / ТП З — товарно-материальные запасы; ДС — денежные средства; Деб — дебиторская задолженность; ЦБ — высоколиквидные ценные бумаги. 12 Коэффициент абсолютной ликвидности Коэффициент абсолютной ликвидности— • отношение денежных средств к краткосрочным обязательствам. • В России оптимальный уровень этого показателя считается равным 0,2 – 0,25 13 Коэффициент абсолютной ликвидности КЛ абс ДС ТП 14 Чистый оборотный капитал Собственные оборотные средства, функционирующий капитал • показатель, характеризующий соотношение между суммой текущих активов и текущих пассивов: • ОК = ТА – ТП = • З + ДебЗ + ДС – ТП 15 Пример (в тыс. у.е.) 2013 г. 2014 г. Денежные средства 50 55 Краткосрочные финансовые вложения 0 25 Дебиторская задолженность 350 315 Товарно-материальные запасы 300 215 Всего оборотные активы Основные средства 700 1300 Всего активы 610 1070 2000 1680 Краткосрочные обязательства 300 220 Долгосрочные обязательства 800 580 Всего обязательств Уставной капитал Всего пассивы 1100 900 800 880 2000 1680 16 2013 г 2014 г Ср. по отрасли Коэффициент текущей ликвидности 700/300=2,3 610/220=2,8 2,5 повышение значения показателя незначительно, динамика благоприятная Коэффициент быстрой ликвидности (700-300)/300=1.3 (610-215)/220=1.8 1,1 значение показателя выше среднеотраслевого, динамика благоприятная Коэффициент абсолютной ликвидности 50/300=0,6 (55+25)/220=0,36 0,2 значение показателя повышается, благоприятная динамика Чистый оборотный капитал 700 – 300 = 400 тыс. 610 – 220 =390 тыс. Предприятие располагает финансовыми ресурсами для расширения своей 17 деятельности Задание • денежные средства – 70млн. руб.; • краткосрочные финансовые вложения – 28 млн. руб.; • дебиторская задолженность – 130 млн. руб.; • основные средства – 265 млн. руб.; • нематериальные активы – 34 млн. руб.; • производственные запасы – 155 млн. руб., • кредиторская задолженность – 106 млн. руб., • краткосрочный кредит банка – 95 млн. руб.; • долгосрочные кредиты – 180 млн. руб. 18 Решение • Ктек ликв=(70+28+130+155)/(106+95)=1,905 • Кср ликв=(70+28+130)/(106+95)=1,134 • Кабс ликв=(70+28)/(106+95)=0,488 • ОК= (70+28+130+155) - (106+95)= 182 19 Коэффициент оборачиваемости активов (ресурсоотдачи) К об.акт = Выручка от реализации Стоимость активов 20 Коэффициент оборачиваемости активов (ресурсоотдачи) Показывает, сколько рублей выручки приносит каждый рубль, вложенный во все активы, т. е. характеризует эффективность использования всех имеющихся у предприятия ресурсов. Если этот показатель невелик, возможно, размер активов избыточен и необходимо избавиться от неработающих активов. Для анализа важны сравнение его со средними значениями по отрасли и учет применяемого метода начисления амортизации. 21 22 Коэффициент фондоотдачи К фонд= Выручка от реализации Стоимость основных средств 23 Коэффициент фондоотдачи Коэффициент фондоотдачи Повышение фондоотдачи может быть достигнуто: • Показывает, сколько рублей выручки приносит каждый рубль, вложенный в основные средства. • за счет увеличения выручки, • за счет невысокого удельного веса основных средств в активах предприятия, • за счет более высокого технического уровня основных средств. 24 Коэффициент оборачиваемости дебиторской задолженности Коб.дз = Выручка от реализации в кредит Средняя дебиторская задолженность 25 Коэффициент оборачиваемости кредиторской задолженности Коб.кр.з. = Выручка от реализации Средний остаток кредиторской задолж. 26 Коэффициент оборачиваемости денежных средств Коб.дс = Выручка от реализации Средний остаток денежных средств 27 Коэффициент оборачиваемости запасов Себестоимость товаров Коб.зап = Средний остаток запасов 28 Пример 2013 г. 2014 г. Выручка от реализации 3000 2850 Себестоимость продукции: 2672 2531 Валовая прибыль 328 319 Коммерческие расходы 22 20 Управленческие расходы 40 35 Прибыль от продаж 266 264 Проценты к уплате 66 47 Налог на прибыль и иные обязательные платежи 80 87 Прибыль от обычной деятельности 120 130 Чрезвычайные расходы 10 10 Чистая прибыль обыкновенных акционеров 110 120 29 2013 2014 Ср. по отрасли Коэффициент оборачиваемости запасов (раз) 2672/300=8,9 2531/215=11,77 9,3 выше среднеотраслевого, динамика благоприятная Коэффициент оборачиваемости дебиторской задолженности 3000/350 = 8,5 2850/315=9,04 10 ниже среднеотраслевого, но динамика благоприятная Коэффициент оборачиваемости кредиторской задолженности 3000/300=10 2850/220=13 2 ниже среднеотраслевого, но динамика благоприятная Коэффициент оборачиваемости денежных средств 3000/50=60 2850/55=52 Коэффициент фондоотдачи 3000/1300=2,3 2650/1070=2,7 3,1 ниже среднеотраслевого, но динамика благоприятная Коэффициент ресурсоотдачи 3000/2000=1,5 2850/1680=1,7 ниже среднеотраслевого, но динамика благоприятная 2 30 Задание Выручка от реализации за 200_г. равна 24 000 тыс. руб., в том числе реализация в кредит -12 000 тыс. руб. Чистая прибыль за 200_г. равна 6 000 тыс. руб. Вычислить коэффициенты деловой активности Активы, тыс. руб основные средства Пассивы, тыс. руб. 6000 оборотные активы, в т.ч. Запасы 1000 краткосрочные обязательства 3000 долгосрочные обязательства 500 итого обязательств 3500 уставный капитал 9500 дебиторская задолженность 2000 денежные средства 4000 итого оборотных активов 7000 всего активы 13000 всего пассивы 13000