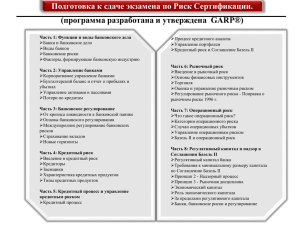

Регулирование банковского сектора Теория регулирования Принципы Базельского комитета

реклама

Регулирование банковского сектора Теория регулирования Принципы Базельского комитета Базель I , II, III Достаточность капитала в РФ Почему? • Значимая экономическая и социальная роль банковского сектора VS • Проблемы асимметрии информации • Подверженность кризисам (взаимосвязанность, взаимозависимость) Где посмотреть: • WB Bank Regulation and Supervision Survey Теория банковского регулирования На основе • Bhattacharya S., Boot A.W.A., Thakor A.V. (1998) The Economics of Bank Regulation, Journal of Money, Credit, and Banking, 30(4), 745-770 Каковы выводы теории относительно принципов регулирования банковского сектора? Теория банковского регулирования (2) • Теория контрактов на рынке кредитования: • Банк – эффективный кредитор • Если банк финансирует свою деятельность за счет привлеченных средств – это эффективно • Ограничений по размеру быть не должно (за исключением соображений антимонопольного регулирования) • Теория шоков ликвидности и набегов вкладчиков: • Банк должен иметь возможность привлекать вклады, причем регулирование процентной ставки излишне • Страхование VS лимиты изъятия Теория банковского регулирования (3) • Теория агентства • Система страхования и моральный риск • Избыточный риск кредитного портфеля • Меньшие ликвидные резервы • Решение проблемы: • Нормативы резервов (ФОР) • Требования к достаточности капитала с учетом рисков + страховые взносы на основе риска • Частичное страхование и рыночная дисциплина • Условия закрытия банка (regulatory VS market discipline) • Стоимость банка (charter value) Теория банковского регулирования (4) • Ограничение сфер деятельности банка: универсальные VS специализированные банки • • • • • Экономия на масштабе Синергия Диверсификация рисков Укрупнение банков (too-big-to-fail) Негативное воздействие на рынок капитала Основные принципы эффективного банковского надзора The Core Principles of Effective Banking Supervision 1997 Базельский комитет по банковскому надзору • Создан в 1974 г. на базе Банка Международных Рассчетов • Собирается 4 раза в год • Представители из: Аргентины, Австралии, Бельгии, Бразилии, Канады, Китая, Франции, Германии, Гонконга, Италии, Индии, Индонезии, Японии, Кореи, Люксембурга, Мексики, Голландии, России, Саудовской Аравии,Сингапура, ЮАР,Испании, Швеции, Швейцарии,Турции, Великобритании, США Основные принципы эффективного банковского надзора (2) 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. 11. 12. 13. Ответственность, цели, полномочия регуляторов Независимость, подотчетность Кооперация в рамках регулирования Круг допустимых видов деятельности (определение банка) Принципы лицензирования Контроль передачи прав собственности Крупные приобретения и инвестиции Подход к регулированию (надежность, стабильность, безопасность, forward-looking) Инструменты регулирования Отчетность перед регулятором Корректировки и вмешательство Консолидированный надзор Межстрановое регулирование Основные принципы эффективного банковского надзора (3) 14. Корпоративное управление 15. Процесс риск-менеджмента 16. Достаточность капитала Риск, компоненты 17. 18. 19. 20. 21. 22. 23. 24. 25. Кредитный риск Проблемные активы, резервы и обеспечение Ограничение концентрации рисков Концентрация и связанные стороны Страновые риски Рыночный риск Процентный риск Риск ликвидности Операционный риск Основные принципы эффективного банковского надзора (4) 26. 27. 28. 29. Внутренний контроль и аудит Ведение внутренней отчетности и внешний аудит Раскрытие информации Злоупотребления (due diligence, профессиональные и этические стандарты бизнеса) Капитал: Базель I (1988) • Капитал 1 уровня (основной капитал, Tier 1) • Постоянный акционерный капитал • Публикуемые резервы • Эмиссионный доход • Нераспределенная прибыль прошлых лет • Общие банковские резервы Минус: нематериальные активы • Капитал 2 уровня (дополнительный капитал, Tier 2) • Переоценка активов • Резервы на покрытие убытков будущих периодов (резервы на покрытие убытков по кредитам) • Гибридные инструменты (e.g. привилегированные акции) и долгосрочная субординированная задолженность • Непубликуемые резервы Минус: доли в дочерних финансовых организациях Достаточность капитала (Базель I) • • • • Активы взвешены по риску 5 категорий (0%, 10%, 20%, 50%, 100%) 4 группы для забалансовых обязательств (нет 10%) К-т Кука • Достаточность капитала – 8% • Капитал второго уровня – менее 4% • До 1996 года – учитывается только кредитный риск Базель II (2004) • Достаточность капитала • Модификация оценки кредитного риска • В знаменателе – рыночный и операционный риск • Пруденциальный надзор • Внутренние оценки • Более высокие требования к отдельным банкам • Рыночная дисциплина • Прозрачность • Оценка рынком Базель II (2) K1 K 2 CAC ApCredit ( Market Operationa l ) 12,5 Кредитный риск, стандартизованный подход • Вес на основе внешнего рейтинга заемщика • Страна (или ее ЦБ) • Банк • На 1 позицию хуже странового • Свой внешний рейтинг • Компании Кредитный риск, станд. подход (2) • • • • Физ. лица – 75% Ипотека – 35% Коммерческая ипотека – 100% Просроченные кредиты: • 150% (резервы менее 20%) • 100% (более 20%) • Прочие активы – 100% Кредитный риск, внутренние рейтинги • Особые требования к банку и к системе оценки риска Базовый Advanced Вероятность дефолта (PD) Доля потерь при Д (LGD) Стоимость под угрозой Д (EAD) Срок окончания сделки (M) Банк Банк Базель Банк Базель Банк Банк Банк Кредитный риск, внутренние рейтинги (2) Операционный риск • Риск потерь в результате нарушений во внутренних процессах, системах, человеческого фактора и технических сбоев и т.п. • Базовые индикаторы • средняя величина валового дохода за последние 3 года Х 15% • Стандартизированный подход • 8 направлений деятельности • Коэффициенты от 12% до 18% • Усовершенствованный подход (внутренняя оценка операционного риска) 1998 – рыночный риск • Рыночный риск: • • • • Процентный риск Валютный риск Фондовый риск Риск торговых операций (не в РФ) • Отдельно – специфический (инструмент) и общий (рынок в целом) риски • Стандартный подход • Коэффициенты по группе риска и типу (и сроку) инструмента • Оценка на основе внутренних моделей Процентный риск • Специфический • 0% - государство • Qualifying • 0,25% <6 месяцев • 1% полгода – 2 года • 1,6% свыше 2 лет • 8% - прочее • Общий • Коэффициенты по срокам Фондовый риск • Специфический • Сумма позиций без учета знака • 4% для ликвидных и хорошо диверсифицированных портфелей • 8% базовый коэффициент • Общий • 8% от чистой открытой позиции • Риск исполнения сделки • 2% от чистой открытой позиции Валютный риск • • • • Специфический+Общий Чистая открытая позиция по каждой валюте Переводится в валюту баланса 8% от максимальной открытой позиции (короткой или длинной)+ 8% от чистой позиции по золоту Базель II: мнения • 2006 Global Basel Survey (E&Y) Доля А. Вселенское зло или небесное благо, НБЖ, 11-2006, 86-89 • 307 банков • • • • 40% 25% 24% 11% - Европа Северная Америка Азиатско-Тихоокеанский регион остальные Базель II: мнения (2) • Эффекты • Динамичное управление портфелем • Улучшенная система управления рисками • 89% - банки с устойчивой системой управления рисками получат конкурентное преимущество • 65% - банки смогут сконцентрироваться на основном бизнесе • 64% - малые банки займут специализированные рыночные ниши. • 90% - банки получат более полную информацию о рисках и будут лучше понимать свои риски • 75% - своевременность и качество информации о рисках • 41% - более точная оценка соотношения риска и доходности Financial Stability Institute Survey • Количество стран, опрос 2010 VS опрос 2008 Стадия внедрения Кредитные риски: стандартный подход Кредитные риски: IRB, базовый Кредитные риски: IRB, advanced Операционный риск: базовые индикаторы Операционный риск: стандартизованный подход Операционный риск: усовершенствованный подход Pillar 2 &Pillar 3 Базель III: нововведения Несмотря на недостаток полной ясности ждать прояснения всех неопределенных моментов не стоит KPMG • Tier I – 6% • Core Tier I – 4,5% • Достаточность капитала – 10,5-13% • Принцип постоянства уровня риска • Буфер консервации – 2,5% (ограничения на выплату дивидендов) • Countercyclical capital buffer – 0% - 2,5% • Финансовый леверидж Базель III (2) • Адекватная оценка ликвидности • LCR = (Совокупные высоколиквидные активы)/(Чистый отток средств в теч. 30 дней)>100% • NSFR = (Имеющееся СФ/Требуемое СФ)>100% • Дополнительный надзор • Системно-значимые банки (SIFIs) • +1%-2,5% к капиталу Timeline Базель III: последствия • Рост доли низкодоходных, высоколиквидных инструментов • Рост капитала и его стоимости • Снижение вознаграждений менеджеров и акционеров • Снижение прибыльности • Снижение «излишнего» кредитования • Снижение рисков вмешательства государства Достаточность капитала в РФ Положение N 395-П. "О методике определения собственных средств (капитала) кредитных организаций (Базель III" Положение N 254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности" Капитал в целях надзора Базовый • Уставный капитал • Эмиссионный доход • Резервный фонд • Прибыль текущего и прошлых лет, подтвержденная аудиторами МИНУС • Нематериальные активы • Налог на прибыль к возврату в будущих периодах (если убытки перенесли вперед) • Вложения в собственные акции • Вложения в капитал др. юр. лиц (>20%) • Недосозданные резервы • Убытки текущего и прошлых лет Добавочный • Привилегированные акции • Субординированнный кредит (с учетом дисконтирования) Дополнительный • Переоценка • Прибыль, неподтвержденная аудиторами МИНУС • Предоставленные субординированные займы • Просроченная дебиторская задолженность свыше 30 дней Достаточность капитала H 1.i Ki Kpi( Ai Pi) БК ПКр ПКi РСК KPyoi KPc 12,5 * OP PPi i=0 – собственные средства (капитал, всего) 1 – базовый капитал, 2 – основной капитал, БК – дополнительные риски по отдельным активам (покрытие предусмотрено по международным принципам повышения фин. устойчивости) ПКр – беззалоговые целевые кредиты физическим лицам Пкi – операции с повышенным коэффициентом риска РСК – риск снижения стоимости кредитного требования в связи с ухудшением кредитного качества контрагента КРуо – кредитный риск по условным обязательствам (гарантии, кредитные линии) КРс – кредитный риск по срочным сделками и производным финансовым инструментам H1.1>5% H1.2>5.5% (6% c 2015) H1.0>10% Активы, взвешенные по риску 1. 2. 3. 4. 5. группа (0%) – требования к ЦБ, наличные, требования к государству, правительствам развитых стран группа (20%) – средства на корсчетах и краткосрочные тр-я к банкам развитых стран, требования к контрагентам с долгосрочным рейтингом группа (50%) – к субъектам РФ, органам местного самоуправления, к российским банкам, долгосрочные тр-я к банкам развитых стран, к естественным монополиям группа (100%) – остальные Группа (150%) – к странам категории 7 и их банкам и компаниям Формирование резервов Категории качества I. Стандартные ссуды (0) II. Нестандартные ссуды (1-20%) III. Сомнительные ссуды (21-50%) IV. Проблемные ссуды (51-100%) V. Безнадежные ссуды (100%) Резерв – с учетом залога Нормативы Инструкция 139-И «Об обязательных нормативах банков» • Мгновенная ликвидность (риск потери ликвидности в течение одного операционного дня) Lam H2 100% 15% * Ovm O vm 0,5 • Текущая ликвидность (-//- в течение 30 дней) H3 Lvt 100% 50% * Ovt О vt 0,5 • Долгосрочная ликвидность (-//- в течение года) H4 Krd 100% 120% * K Od O 0,5 * - Минимальный остаток средств – суммируются минимальные остатки по всем типам инструментов Нормативы (2) • Риски на 1 заемщика (связанных заемщиков) Krz H6 100% 25% K • Размер крупных кредитных рисков (>5% капитала) Kskr H7 100% 800% K • Максимальный размер кредитов участникам (>5% акций) Kpaа H 9.1 100% 50% K • Риск по инсайдерам Kpcu H 10.1 100% 3% K • Использование капитала для приобретения долей юр.лиц Kun H 12 100% 25% K Какое регулирование полезнее? • На основе: • James R. Barth, Gerard Caprio Jr., Ross Levine, Bank regulation and supervision: what works best?, Journal of Financial Intermediation, Volume 13, Issue 2, April 2004, Pages 205-248 • Как разные аспекты регулирования влияют на развитие банковского сектора, его эффективность и надежность? Регулирование • Ограничения на деятельность • разрешены ли операции с ц.б., на рынке недвижимости, страхование, владение и управление нефинансовыми организациями) • Регулирование выхода на рынок (в т.ч. иностранных банков) • Достаточность капитала (в целом и на входе) • Система страхования вкладов (вмешательство, масштабы, моральный риск) • Полномочия надзорных органов • Когда и насколько вмешиваться? Банкротство? • Количество, опыт и независимость регуляторов • Кредиты: классификация, резервы и диверсификация • Прозрачность и мониторинг со стороны рынка (аудит, рейтинги, отчетность) • Структура рынка (концентрация, доля гос.собственности, доля иностранцев) Данные • Данные: • 107 стран (BRSS) • 1999 • Показатели: • Развитие банковского сектора (средства клиентов/ ВВП) • NIM/assets • Overhead costs/assets • NPL/assets • Кризис Результаты • Развитие • Прозрачность и мониторинг (+) • Ограничения на деятельность (-) • NIM/assets • Прозрачность и мониторинг (-) • Ограничения на деятельность (+) • Overhead costs/assets • Прозрачность и мониторинг (-) • Строгость требований на входе (+) • NPL/assets • • Прозрачность и мониторинг (-) Доля гос. банков (+) • Кризис • Ограничения на деятельность (+) • Достаточность капитала (-) • Система страхования_Моральный риск (+)