Презентация к вебинару - Практическое налоговое планирование

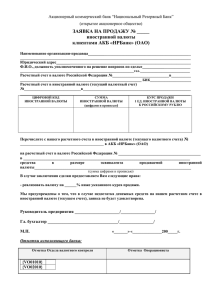

реклама

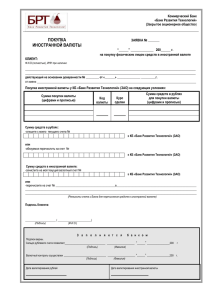

Мы знаем рецепт успеха НАЛОГОВОЕ ПЛАНИРОВАНИЕ РАСЧЕТОВ В УСЛОВНЫХ ЕДИНИЦАХ И ИНОСТРАННОЙ ВАЛЮТЕ 1 ГРАЖДАНСКО-ПРАВОВОЕ РЕГУЛИРОВАНИЕ ГК РФ, статья 317 2. В денежном обязательстве может быть предусмотрено, что оно подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах (экю, "специальных правах заимствования" и др.). В этом случае подлежащая уплате в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон. Информационное письмо Президиума ВАС от 04.11.2002 г. N 70 1. При разрешении вопроса о том, в какой валюте должны быть указаны в судебном акте подлежащие взысканию денежные суммы, арбитражным судам… необходимо определять валюту, в которой денежное обязательство выражено (валюту долга), и валюту, в которой это денежное обязательство должно быть оплачено (валюту платежа). 2 ГРАЖДАНСКО-ПРАВОВОЕ РЕГУЛИРОВАНИЕ. ТЕРМИНОЛОГИЯ Информационное письмо Президиума ВАС от 04.11.2002 г. N 70 9. Законные или договорные проценты на сумму денежного обязательства, выраженного в соответствии с пунктом 2 статьи 317 ГК РФ, начисляются на сумму в иностранной валюте (условных денежных единицах), выражаются в этой валюте (единицах) и взыскиваются в рублях по правилам пункта 2 статьи 317 ГК РФ. Аналогичные правила применяются судом при начислении и взыскании неустойки по денежному обязательству, выраженному в соответствии с пунктом 2 статьи 317 ГК РФ. + Письмо Минфина от 14.07.2015 N 03-03-06/40299 Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006) НК РФ, статья 169 7. В случае, если по условиям сделки обязательство выражено в иностранной валюте, то суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте. 3 ТЕРМИНОЛОГИЯ Правила заполнения счета-фактуры 1-м) При реализации по договорам, обязательство об оплате которых предусмотрено в российских рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных единицах, указываются наименование и код валюты РФ. 3. Стоимостные показатели счета-фактуры указываются в рублях и копейках (долларах США и центах, евро и евроцентах либо в другой валюте). НК РФ, статья 212, пункт 2 1) превышение суммы процентов за пользование заемными (кредитными) средствами, выраженными в рублях… 2) превышение суммы процентов за пользование заемными (кредитными) средствами, выраженными в иностранной валюте… НК РФ, статья 248 3. Доходы, стоимость которых • выражена в иностранной валюте, • выражена в условных единицах учитываются в совокупности с доходами, стоимость которых выражена в 4 НДС НК РФ, статья 153 3. Выручка в иностранной валюте пересчитывается в рубли по курсу ЦБ РФ соответственно на дату, соответствующую моменту определения налоговой базы, установленному ст.167, или на дату фактического осуществления расходов. При этом налоговая база при реализации товаров (работ, услуг), предусмотренных п.1 ст.164, определяется в рублях по курсу ЦБ РФ на дату отгрузки. Письмо Минфина РФ от 22.06.2012 N 03-07-08/160 (авансы в валюте по работам и услугам, местом реализации которых признается территория РФ). Стр.010 раздела 3 декларации по НДС Письмо Минфина РФ от 27.06.2012 N 03-07-08/162 (авансы в валюте по товарам, работам и услугам, реализация которых облагается по ставке 0%) Стр.020 разделов 4 и 6, стр.040 раздела 5 декларации по НДС 5 НДС Место реализации работ, услуг – территория РФ Получена 100%-ая предоплата 11 800 долл. США. На дату поступления предоплаты курс ЦБ РФ 60 руб./долл., на дату отгрузки – 63 (57). Дебет 52, Кредит 62/ав – 708 000 руб. Дебет 76/НДСав Кредит 68 – 108 000 руб. Дебет 62, Кредит 90 – 708 000 руб. Дебет 62/ав, Кредит 62 – 708 000 руб. Дебет 90 Кредит 68 – 113 400 (102 600) руб. (630 000 (570 000) руб. х 18%) Дебет 68 Кредит 76/НДСав – 108 000 руб. Экспорт (условия – прежние) Дебет 52, Кредит 62/ав – 600 000 руб. Дебет 62, Кредит 90 – 600 000 руб. Дебет 62/ав, Кредит 62 – 600 000 руб. Дебет 19/НДС по неподтвержденному экспорту, Кредит 68/НДС – 113400 (102 600) руб. 6 НДС НК РФ, статья 153 4. Если при реализации по договорам, обязательство об оплате которых предусмотрено в рублях в сумме, эквивалентной определенной сумме в иностранной валюте, или условных денежных единицах, моментом определения налоговой базы является день отгрузки, при определении налоговой базы иностранная валюта или условные денежные единицы пересчитываются в рубли по курсу ЦБ РФ на дату отгрузки… Письмо ФНС от 21.07.2015 N ЕД-4-3/12813 При определении налоговой базы на день отгрузки в счет ранее поступившей полной предоплаты в рублях налоговую базу следует определять исходя из полученной полной предоплаты в рублях без перерасчета по курсу ЦБ РФ на дату отгрузки. Основные направления налоговой политики РФ на 2016 год и на плановый период 2017 и 2018 годов Установить порядок определения налоговой базы при получении авансов в рамках договоров, заключенных в иностранной валюте (условных единицах), оплата по которым производится в рублях 7 НДС Письмо Минфина РФ от 26.09.2008 N 03-07-11/318 …суммы НДС предъявленные при приобретении материалов, фактически не поступивших в организацию и не оприходованных, к вычету не принимаются. Пример Цена договора – 11 800 у.е. (долл.). При отгрузке 1 долл. = 60 руб., при принятии к учету - 63 руб. Накладная, счет, счет-фактура на 708 000 руб. со стоимость товара 600 000 руб. и НДС 108 000 руб. Продавец Дебет 45 Кредит 41 – NN руб. Дебет 76 Кредит 68 – 108 000 руб. Дебет 62 Кредит 90 – 630 000 руб. (п.6 ПБУ 3/2006) Покупатель Дебет 41 Кредит 60 – 522 000 руб. (630 000 – 108 000) (п.6 ПБУ 3/2006, бухгалтерская справка) Дебет 19 Кредит 60 – 108 000 руб. (План счетов) 8 НДС Цена 11 800 у.е. (долл.) Курс ЦБ РФ на дату отгрузки - 60 руб./долл, оплата по условиям договора и фактически в тот же день по договорному курсу = ЦБ + 1 руб. = 61 руб. Продавец Дт 62 Кт 90 – 719 800 руб. (11 800 х договорный курс 61 руб.) (п.5 ПБУ 3/2006) Дт 90 Кт 68 – 108 000 руб. (10 000 х курс ЦБ РФ 60 х 18%) Дт 51 Кт 62 – 719 800 руб. Дт 91 Кт 68 – 1 800 руб. (11 800 х 18%/118%) (подп.2 п.1 ст.162, п.4 ст.164 НК РФ) Покупатель Дебет 41 Кредит 60 – 611 800 руб. (11 800 х договорный курс 61 руб. – 108 000) (п.5 ПБУ 3/2006) Дебет 19 Кредит 60 – 108 000 руб. Проблема Договора в у.е. по условиям которого после того, как официальный курс у.е. выходит за определенные договором границы, расчеты производятся по фиксированному курсу 9 НДС Письмо ФНС России от 07.06.2008 N 3-1-10/81@ ФНС России направляет для сведения Письмо Минфина России по вопросу принятия к вычету сумм НДС, уплаченных организацией в бюджет в качестве налогового агента при приобретении услуг у иностранного лица. Одновременно направляем позицию ФНС России по указанному вопросу. …суммы НДС, уплаченные налоговыми агентами могут быть включены в налоговые вычеты в декларации, представляемой за налоговый период, следующий за налоговым периодом, за который представлена декларация с отраженной в ней суммой НДС подлежащей уплате… Письмо Минфина от 26.01.2015 N 03-07-11/2136 Таким образом, организация, уплатившая в IV квартале 2014 года в качестве налогового агента НДС по услугам аренды, имеет право на вычет этого налога в вышеуказанном порядке в том налоговом периоде, в котором фактически произведена его уплата в бюджет, при условии, что приобретенные услуги по аренде приняты к учету. 10 НДС Письмо ФНС от 23.03.2015 N ГД-4-3/4550@ Контрольные соотношения показателей форм налоговой и бухгалтерской отчетности Внутридокументные КС 1.1. При условии отражения в р.2 ст.070 кодов 1011711 [налоговый агент при расчетах с иностранцами в безденежной форме] и 1011703 [аренда у органов власти и приобретение имущества казны]: • р.3 ст.180 «Сумма налога, уплаченная в бюджет налогоплательщиком в качестве покупателя – налогового агента, подлежащая вычету» гр. 3 онп [отчетного налогового периода]< = р.2 ст.060 «Сумма налога. подлежащая уплате в бюджет» пнп (ппнп) [предыдущего (предыдущих) налоговых периодов] в случае если покупка принята к учету. пнп ппнп онп СПРАВОЧНИК СОКРАЩЕНИЙ предыдущий налоговый период предыдущие налоговые периоды отчетный налоговый период 11 НДС «Валютные» графы Наименование и код валюты (гр.14 книги покупок, гр.12 книги продаж) «Стоимость (включая НДС) в валюте счета-фактуры» (гр.15 книги покупок, гр.13а книги продаж) Правила ведения книги покупок, пункт 6 т) При приобретении… за иностранную валюту в графе 15 указывается стоимость…, указанная в графе 9 по строке "Всего к оплате" счета-фактуры, выраженная в иностранной валюте… Правила ведения книги продаж, пункт 7 р) в графе 13а - итоговая стоимость продаж по счету-фактуре, выраженная в иностранной валюте…. Эта графа заполняется только в случае реализации товаров (работ, услуг), имущественных прав за иностранную валюту. Договор о ЕАЭС, Приложение N 18 14. Для целей определения налоговой базы стоимость товаров, выраженная в иностранной валюте, пересчитывается в национальную валюту по курсу национального (центрального) банка государства-члена на дату принятия товаров к учету. 12 НАЛОГ НА ПРИБЫЛЬ НК РФ, пункт 2 статьи 250 (подпункт 1.6 пункта 1 статьи 265) в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса, установленного ЦБ РФ. НК РФ, пункт 11, статьи 250, подпункт 5 пункта 1 статьи 265 Положения настоящего пункта применяются в случае, если указанная дооценка или уценка производится в связи с изменением официального курса иностранной валюты к рублю РФ, либо с изменением курса иностранной валюты (условных денежных единиц) к рублю РФ, установленного законом или соглашением сторон. НК РФ, пункт 8 статьи 271 (пункт 10 статьи 272) Если при пересчете выраженной в иностранной валюте (условных денежных единицах) стоимости требований (обязательств), подлежащих оплате в рублях, применяется иной курс иностранной валюты, установленный законом или соглашением сторон, пересчет доходов, требований (обязательств) в соответствии с настоящим пунктом производится по такому курсу. 13 НАЛОГ НА ПРИБЫЛЬ Закон от 20.04.2014 № 81-ФЗ, статья 3 3. Доходы (расходы) в виде суммовой разницы, возникшие у налогоплательщика по сделкам, заключенным до 1 января 2015 года, учитываются в целях налогообложения прибыли организаций в порядке, установленном до дня вступления в силу настоящего Федерального закона. ГК РФ, статья 15 Сделками признаются действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей. Информационное письмо Президиума ВАС от 17.11.2011 № 148 9… по смыслу п.1 ст.54 НК РФ налоговые последствия влекут не сами гражданско-правовые сделки, а совершаемые во исполнение этих сделок финансово-хозяйственные операции. Постановление Пленума ВС от 23.06.2015 N 25 77. Оценка налоговых последствий финансово-хозяйственных операций, совершенных во исполнение сделок, производится 14 НАЛОГ НА ПРИБЫЛЬ Письмо Минфина от 30.03.2015 N 03-03-06/1/17387 Таким образом, по заключенным до 1 января 2015 года сделкам, исполнение которых возникает после 1 января 2015 года, организации с 1 января 2015 года необходимо учитывать в доходах (расходах) для целей налогообложения доходы (расходы) в виде суммовой разницы. Письмо Минфина от 14.05.2015 N 03-03-10/27647 (сайт ФНС) С точки зрения гражданско-правовых отношений сделкой является как заключение соглашения (у поставщика возникает обязательство по поставке товара, а у покупателя - право требовать поставить товар), так и отгрузка (у поставщика возникает право требовать оплатить товар, а у покупателя - обязанность по оплате). …при определении даты заключения сделки для применения норм п.3 ст.3 Федерального закона от 20.04.2014 N 81-ФЗ следует ориентироваться на дату совершения операции, в результате которой возникают эти требования и обязательства (кредиторская и дебиторская задолженности). 15 НАЛОГ НА ПРИБЫЛЬ Письмо Минфина от 30.12.2014 N 03-03-06/1/68506 Согласно п.9 ст.270 НК РФ не учитываются расходы в виде имущества (включая денежные средства), переданного комиссионером, агентом, если такие затраты не подлежат включению в состав расходов комиссионера, агента и (или) иного поверенного в соответствии с условиями заключенных договоров. Исходя из вышеизложенного налоговый учет курсовых разниц осуществляется комитентом… Вопрос: Могут ли комитент и комиссионер самостоятельно установить порядок учета курсовой разницы (у комитента или комиссионера), определив его одним из условий договора? Письмо Минфина от 27.02.2013 N 03-03-06/1/5561 Исходя из вышеизложенного налоговый учет курсовых разниц осуществляется комитентом… Письмо Минфина от 16.03.2009 N 03-03-06/1/143 Курсовые разницы по требованиям, возникшим при расчетах агента с принципалом по возмещению затрат, могут учитываться в составе внереализационных доходов (расходов) агента… 16 НАЛОГ НА ПРИБЫЛЬ Письмо ФНС от 21.03.2011 N КЕ-4-3/4408 В запросе рассматривается ситуация, когда организация выдает работнику подотчет сумму командировочных расходов в рублях. Расходы организации на командировочные расходы в этом случае следует определять исходя из суммы истраченной согласно первичным документам валюты по курсу обмена. Курс обмена определяется по справке о покупке командированным лицом иностранной валюты. В случае, если командированный работник не может подтвердить курс конвертации, тогда сумма расходов в рублях, признаваемая в уменьшение налоговой базы по налогу на прибыль, определяется организацией путем пересчета суммы в иностранной валюте на дату утверждения авансового отчета. Письмо Минфина от 03.09.2015 № 03-03-07/50836 В ситуации, когда сотрудник не может подтвердить курс конвертации рублей в иностранную валюту в связи с отсутствием первичного документа по обмену, пересчет суммы в иностранной валюте производится по официальному курсу, установленному на дату выдачи подотчетных сумм. 17 НАЛОГ НА ПРИБЫЛЬ. НДФЛ Письма Минфина от 10.07.2015 N 03-03-06/39749, от 17.07.2015 N 03-03-06/41128 Когда оплата расходов в зарубежной командировке производится с банковской карты, номинированной в рублях, затраты организации на командировочные расходы следует определять исходя из истраченной суммы валюты согласно первичным документам по обменному курсу, установленному банком на дату списания денежных средств. Курс обмена может быть подтвержден справкой о движении денежных средств на счете, заверенной банком. Письмо Минфина от 27.03.2015 г. N 03-04-07/17023 Письмо ФНС от 07.04.2015 N БС-4-11/5737 При определении налоговым агентом налоговой базы по выплаченным в иностранной валюте суточным суммы в иностранной валюте пересчитываются в рубли по курсу Банка России, действующему на дату утверждения авансового отчета. 18 НДФЛ Письмо Минфина от 21.04.2014 N 03-03-06/1/18259 При возмещении сотрудникам их денежных средств в иностранной валюте возникает курсовая разница в виде разницы курсов валют на дату утверждения авансового отчета сотрудника и дату фактического возврата ему денежных средств в иностранной валюте. Такая курсовая разница носит характер материальной выгоды. Вместе с этим ст.212 Кодекса содержит исчерпывающий перечень случаев, когда материальная выгода признается доходом для целей взимания НДФЛ, и этот перечень не включает разницу между курсами валют на дату утверждения авансового отчета сотрудника и дату фактического возврата ему денежных средств в иностранной валюте. С учетом вышеизложенного такая курсовая разница не может быть признана доходом, подлежащим обложению налогом на доходы физических лиц. 19 НАЛОГ НА ПРИБЫЛЬ Письмо Минфина от 31.05.2011 N 03-03-06/4/57 Если возврату подлежит сумма меньшая, чем была получена в рублевом эквиваленте, положительная разница включается в состав внереализационных доходов заемщика. Отрицательную разницу следует рассматривать как плату за пользование займом и включать в состав внереализационных расходов с учетом предельной величины процентных расходов Письмо Минфина от 13.12.2011 N 03-03-06/2/197 Отрицательные суммовые разницы по долговым обязательствам, выраженным в у.е., могут быть учтены в расходах заимодавца на основании подп.20 п.1 ст.265 НК РФ при условии соответствия их требованиям п.1 ст.252 НК РФ НК РФ. Положительные суммовые разницы по долговым обязательствам в налоговом учете заимодавца признаются внереализационными доходами/ 20 НАЛОГ НА ПРИБЫЛЬ Постановление Президиума ВАС от 06.11.2012 N 7423/12 Ограничения, установленные ст.269 НК РФ, для учета процентов по долговым обязательствам, не распространяются на возникающие отрицательные суммовые разницы по основному долгу. Письмо ФНС от 25.04.2014 N ГД-4-3/8188@ Статьей 269 НК РФ установлен лишь один случай, когда по долговому обязательству, выраженному в иностранной валюте проценты вместе с суммовыми разницами подлежат нормированию - при отсутствии долговых обязательств, выданных на сопоставимых условиях. В остальных случаях исходя из норм НК РФ и Постановления Президиума ВАС РФ от 06.11.2012 N 7423/12 отрицательную суммовую разницу, налогоплательщик вправе учитывать в полном размере. Письмо Минфина от 27.01.2014 N 03-03-06/1/2767 Курсовые разницы, возникающие при пересчете обязательств, выраженных в иностранной валюте, по уплате процентов, начисленных сверх сумм, признаваемых расходами в целях налогообложения в соответствии со ст.269 НК РФ, также не учитываются для целей 21 НАЛОГ НА ПРИБЫЛЬ Письмо Минфина от 03.04.2015 N 03-03-06/1/18904 Курсовые разницы по средствам пожертвований являются доходами (расходами), полученными (произведенными) в рамках целевых поступлений, которые также не учитываются при определении налоговой базы по налогу на прибыль организаций. Курсовые разницы, возникшие при использовании средств пожертвований, выраженных в иностранной валюте, по целевому назначению, в том числе при продаже иностранной валюты, в составе доходов (расходов) также не учитываются. Письмо Минфина от 21.05.2013 N 03-03-06/1/17924 Курсовые разницы по указанным средствам [долевого участия в строительстве] являются доходами (расходами), полученными (произведенными) в рамках целевых поступлений, которые также не учитываются при определении налоговой базы по налогу на прибыль. Письмо от 04.09.2012 г. № 03-03-06/1/463 В целях налогообложения прибыли не учитываются курсовые разницы, возникающие при внесении в уставный капитал общества вклада в иностранной валюте. 22 НАЛОГ НА ПРИБЫЛЬ Письмо Минфина от 25 марта 2011 г. N 03-03-06/1/170 Если расходы налогоплательщика за лечение своего сотрудника не учитываются в целях налогообложения прибыли, то и соответствующие курсовые разницы также не могут быть приняты в уменьшение налоговой базы по налогу на прибыль. Вопрос: Правомерно ли ЗАО учитывает отрицательные курсовые разницы, возникающие по переквалифицированным в соответствии с п.4 ст.269 НК РФ процентам по заемным средствам? Письмо Минфина от 11.02.2011 N 03-03-06/1/91 Курсовые разницы по процентам, выраженным в иностранной валюте, приравненным к дивидендам, не учитываются для целей налогообложения прибыли. Письмо Минфина от 03.05.2012 N 03-03-06/1/219 В ст.251 НК РФ приведен исчерпывающий перечень доходов, не учитываемых при налогообложении. Положительные курсовые разницы, образовавшиеся в связи с исполнением обязательств по выплате дивидендов, выраженных в иностранной валюте, в указанном перечне не поименованы. 23 НАЛОГ НА ПРИБЫЛЬ Постановление Президиума ВАС от 29.05.2012 N 16335/11 Положения подп.5 п.1 ст.265 Кодекса не содержат каких-либо ограничений для учета в целях налогообложения отрицательных курсовых разниц, возникающих в результате дооценки выраженного в иностранной валюте обязательства, принятого налогоплательщиками в рамках деятельности, направленной на получение дохода. Отсутствуют в данной норме и какие-либо ограничения для учета отрицательных курсовых разниц, возникших в связи с переоценкой обязательств по выплате дивидендов. Письмо ФНС от 17.06.2014 N ГД-4-3/13838@ Аналогичная позиция изложена в постановлении Президиума ВАС от 29.05.2012 N 16335/11. Вместе с тем, если расходы осуществлены не в рамках деятельности, направленной на получение дохода, или обязанность по их несению не обусловлена законом, то курсовые разницы, возникающие по таким операциям, не учитываются. Например, курсовые разницы, возникающие при передаче и (или) получении пожертвований в иностранной валюте. 24 НАЛОГ НА ПРИБЫЛЬ Постановление Пленума ВС и Пленума ВАС от 04.12.2000 № 33/14 42. Статья 41 Положения о переводном и простом векселе допускает уплату суммы векселя, выписанного в иностранной валюте, в национальной валюте страны места платежа. Обязанность оплаты векселя именно в указанной в нем иностранной валюте существует только по векселям, содержащим так называемую оговорку эффективного платежа (например, "только в такой-то валюте", "такую-то сумму в такой-то валюте эффективно", "такую-то сумму в такой-то валюте натурой"). Выдача, акцепт, передача по индоссаменту векселя в иностранной валюте, не содержащего оговорки эффективного платежа, осуществленные хотя бы и без лицензии ЦБ РФ, не являются нарушениями валютного законодательства, поскольку сумма такого векселя всегда может быть уплачена в валюте РФ. Признавать сделки с таким векселем и сам вексель недействительными только лишь в силу обозначения в нем суммы в иностранной валюте нет оснований. 25 НАЛОГ НА ПРИБЫЛЬ Письмо Минфина от 13.03.2006 N 03-03-04/2/66 1. Валютные векселя без оговорок эффективного платежа в иностранной валюте не относятся к валютным ценностям и, следовательно, речь может идти только о суммовых разницах при операциях банка по размещению векселей, номинированных в иностранной валюте, погашение которых производится в рублях. Размещая векселя среди организаций, банки действуют в рамках договора займа. Письмо Минфина от 26.06.2015 N 03-03-06/2/37038 Таким образом, текущая переоценка ценных бумаг, номинированных в иностранной валюте, как по приобретенным, так и по собственным ценным бумагам не производится. При этом доходы (расходы) в виде положительной (отрицательной) курсовой разницы могут возникнуть у организации-эмитента (векселедателя) при его погашении. 26 УСТУПКА ПРАВ ТРЕБОВАНИЯ Письмо Минфина от 19.05.2015 N 03-03-06/2/28603 Расходы, связанные с приобретением права требования, выраженные в иностранной валюте, при принятии данного права требования к налоговому учету пересчитываются в рубли по официальному курсу иностранной валюты на дату приобретения права требования. При этом стоимость приобретения права требования после его принятия к налоговому учету текущей переоценке не подлежит. Вопрос: ООО приобретает у российских и иностранных юридических лиц права требования долга, принадлежащие первоначальным кредиторам на основании кредитных и ссудных договоров. Письмо Минфина от 26.05.2011 N 03-03-06/1/311 Отражение в доходах (расходах) курсовых разниц, возникающих в связи с изменением официального курса иностранной валюты, в которой выражено приобретенное налогоплательщиком право требования, для целей налогообложения прибыли организаций не производятся. 27 НАЛОГ НА ПРИБЫЛЬ Алгоритм определения обязанности налогового агента 1. Определяется вид дохода от источников в РФ: – «активные» (от деятельности – не облагаются) – или «пассивные» (могут облагаться) 2. Если пассивные, то определяется, как получены: – через постоянное представительство (ПП), стоящее на налоговом учете – не через ПП, стоящее на налоговом учете 3. Если не через такое ПП, то определяется, какие пассивные доходы выплачиваются: – облагаемые у источника выплаты – или необлагаемые у источника выплаты • 4. Если облагаемые, то определяется, по каким правилам облагаются: – в соответствии с соглашением об избежании двойного налогообложения (при наличии соглашения и подтверждения налогового резидентства) – или по НК РФ – при отсутствии хотя бы одного из этих двух документов. 28 НАЛОГ НА ПРИБЫЛЬ Методические рекомендации налоговым органам по применению отдельных положений НК РФ, касающихся особенностей налогообложения прибыли (доходов) иностранных организаций (утратили силу с 2013 г.) 2.1. Таким образом, понятие «ПП» имеет не организационно-правовое значение, а значение, квалифицирующее деятельность иностранной организации, с которым связывается возникновение обязанности иностранной организации уплачивать налог на прибыль в РФ. 2.2.1. Совокупность признаков ПП: наличие обособленного подразделения или любого иного места деятельности, осуществление предпринимательской деятельности на территории РФ, осуществление такой деятельности на регулярной основе. 2.3.1. Чтобы деятельность подготовительного или вспомогательного характера рассматривалась как приводящая к образованию ПП, она должна осуществляться в пользу самой иностранной организации, а не в пользу иных лиц, а в случае осуществления деятельности в пользу иных лиц она не должна осуществляться на регулярной основе. 29 НАЛОГ НА ПРИБЫЛЬ 2.5.4. Деятельность лица, представляющего интересы иностранной организации, приводит к образованию ее постоянного представительства (зависимый агент), когда: такая деятельность отвечает признакам постоянного представительства (см. выше), указанное лицо действует от имени этой иностранной организации, имеет и регулярно использует полномочия на заключение контрактов или согласование их существенных условий, и при этом такая его деятельность в интересах иностранной организации не является его основной (обычной) деятельностью. 1.1. Аналогичность доходов заключается не в схожести их с какимлибо из видов доходов, поименованных в подп.1-9 п.1 ст.309, а в том, что они относятся к доходам от источников в РФ, не связанных с деятельностью через постоянное представительство, за исключением доходов, прямо упомянутых в ст.309 как не относящихся к доходам от источников в Российской Федерации. 30 НАЛОГ НА ПРИБЫЛЬ 2. Необходимо различать понятие "источник дохода" и "источник выплаты дохода». Если иностранная организация оказывает услуги в РФ другой иностранной организации и хотя источник выплаты будет являться "иностранным", источник дохода будет оставаться "российским" и, следовательно, в установленных случаях доход будет подпадать под налогообложение в Российской Федерации. 3. Соглашениями об избежании двойного налогообложения термину "дивиденды" может придаваться иное значение. В таких случаях соответствующий вид дохода подлежит обложению налогом на прибыль в порядке, установленном для дивидендов, независимо от того значения, которое придается указанному термину законодательством Российской Федерации о налогах и сборах. 7. Не имеют значения для целей удержания налога указания иностранной организации налоговому агенту о… реинвестировании дохода и т.п. 8. Освобождение от удержания налогов у источника выплаты в установленных случаях может быть осуществлено только в отношении лица, имеющего фактическое право на получение дохода. 31 НАЛОГ НА ПРИБЫЛЬ Письмо ФНС от 17.07.2015 N СА-4-7/12693@ ФНС России направляет для использования в работе обзор судебных актов, вынесенных Верховным судом РФ по вопросам налогообложения за период 2014 года и первое полугодие 2015 года. Если сертификаты резиденства получены налогоплательщиком позже момента фактической выплаты дохода иностранному лицу, то указанные обстоятельства не позволяют налоговым органам начислять пени за период с момента выплаты доходов до получения указанных сертификатов резидентства. Указанный вывод содержится в Определении [Судебной коллегии по экономическим спорам] Верховного суда РФ от 23.09.2014 по делу N 305-ЭС14-1210. 32 НАЛОГ НА ПРИБЫЛЬ Письмо Минфина от 15.07.2015 N 03-08-13/40642 1. Доходы, не подлежащие налогообложению в РФ с учетом норм п.2 ст.309 Кодекса, отражаются налоговым агентом в Налоговом расчете (информации) о суммах выплаченных иностранным организациям доходов и удержанных налогов. 2. Положением п.1 ст.312 Кодекса предусмотрено только то, что подтверждение должно быть представлено иностранной организацией "до даты выплаты дохода", а не в каждом налоговом периоде. 3. Кроме того, суды делают выводы о том, что если контракты российской компании с иностранными контрагентами являются длящимися, то наличие сертификатов резидентства за более ранний и последующий периоды по сравнению с моментом выплаты дохода не влияет на право избежания двойного налогообложения, предусмотренное нормами международных соглашений (Верховный Суд РФ, Определение [Судебной коллегии по экономическим спорам] от 23.09.2014 по делу N 305-ЭС14-1210). 33