обзор российского рынка упаковки из гофрокартона и

advertisement

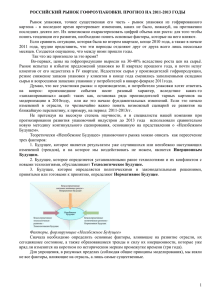

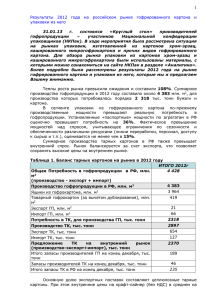

ОБЗОР РОССИЙСКОГО РЫНКА УПАКОВКИ ИЗ ГОФРОКАРТОНА И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПРОИЗВОДСТВО ГОФРОПРОДУКЦИИ И ПОТРЕБЛЕНИЕ ТАРНОГО КАРТОНА УПАКОВОЧНЫМИ КОМПАНИЯМИ 4000 +6% +11% 3560 3367 3500 +10% +11% 3000 +9% +14% 2500 +15% 3023 2750 2485 2270 2113 1991 2000 1999 1794 1727 1632 1475 1347 1500 1182 1025 1000 500 2002 2003 2004 2005 2006 2007 2008 2009 Производство, млн. м2 Потребление, тыс. тн. * - прирост рынка, % ДИНАМИКА ПРОИЗВОДСТВА ТАРНЫХ КАРТОНОВ И ГОФРОПРОДУКЦИИ НА РОССИЙСКОМ РЫНКЕ 1,6 1,5 1,4 1,3 1,2 1,1 1 2004 2005 2006 2007 2008 ТК 100,0% 106% 110% 114% 119% ГП 100,0% 111% 120% 134% 154% Динамика роста производства упаковки из гофрокартона ЗНАЧИТЕЛЬНО превышает динамику роста производства тарных картонов СТРУКТУРА РЫНКА УПАКОВКИ ИЗ ГОФРОКАРТОНА 2006 год – 2596 млн.м2 (доля 10 крупнейших – 50 %) 2002 год – 1591 млн.м2 (доля 10 крупнейших – 44 %) производство гофроящиков, млн.м2 Прочие 54% КАППА 4% производство гофроящиков, млн.м2 ЭС СИ ЭЙ 2% СОЮЗ 3% СТОРА ЭНСО 6% ГОФРОН 7% ГОТЭК 9% Прочие 46% НЧ КБК 11% КАППА 5% ЭС СИ ЭЙ 2% АРХБУМ ПОДОЛЬСК 5% СОЮЗ 3% ГОФРОН 7% ГОТЭК 11% СТОРА ЭНСО 9% ! НЧ КБК 10% Рынок начинает концентрироваться вокруг крупных игроков По данным ГКС ПРИРОСТ МОЩНОСТЕЙ НА РЫНКЕ УПАКОВКИ ИЗ ГОФРОКАРТОНА 4000 3900 3800 3700 3600 3500 3400 2008 ! 2009 ГОТЭК Наличные мощности Stora Enso Ilim Pulp За 2008 год прирост рынка - 10%; прирост мощностей – 7,5% СТРУКТУРА ПРОИЗВОДИТЕЛЕЙ УПАКОВКИ ИЗ ГОФРОКАРТОНА 34% 10% 10% 46% Крупные неинтегрированные Крупные и средние интегрированные на целлюлозной основе Крупные и средние интегрированные на макулатурной основе ПОТРЕБЛЕНИЕ ТК ПО ВИДАМ Мелкие неинтегрированные Крафт Лайнер + флютинг, тонн Тест Лайнер + мак.флютинг, тонн Крупные неинтегрированные 625 126 237 523 Крупные и средние интегрированные 225 393 430 273 в том числе целлюлозные 150 828 21 062 в том числе макулатурные 74 565 409 211 72 005 74 358 922 524 742 154 Мелкие неинтегрированные Итого Наиболее крупными потребителями сырья являются крупные неинтегрированные компании БАЛАНС СПРОСА И ПРЕДЛОЖЕНИЯ СЫРЬЯ В 2008 ГОДУ Прогноз развития рынка тарных картонов, тонн прогноз 2007 Производство ТК на рынке РФ прогноз 2008 доля 2007, % доля 2008, % 2 250 187 2 354 000 Экспорт целлюлозного ТК 487 680 384 000 Экспорт макулатурного ТК 12 700 15 000 Импорт макулатурного ТК 43 180 44 000 Потребление ТК на рынке РФ 1 792 987 1 999 000 80% 85% Производство целлюлозных ТК 1 466 938 1 498 000 65% 64% целлюлозный ТК на рынок 728 430 829 000 для собственных нужд 250 828 285 000 17% 19% Производство макулатурных ТК 783 250 856 000 35% 36% макулатурный ТК на рынок 335 308 328 000 для собственных нужд 478 422 528 000 61% 62% 1 063 738 1 157 000 991 165 1 099 012 Свободные объемы ТК в Сибири 62473 63800 Баланс поставок в Центральной зоне 10 100 -5 812 ИТОГО Поставки ТК на рынок Потребление неинтегрированными компаниями ! Учитывая удаленность сибирских производителей тарных картонов и возрастающую долю тарных картонов, направляемых на собственное потребление, очевиден вывод, что возникающий дефицит ТК в европейской части РФ будет возрастать ПРОГНОЗ ИНДЕКСА ЦЕНЫ НА СЫРЬЕ НА ВНУТРЕННЕМ И ВНЕШНЕМ РЫНКАХ НА 2008 ГОД 160% 140% 120% 100% 80% RUS FOEX 2002 2003 2004 2005 2006 2007 2008 94,1% 100,0% 105,2% 114,0% 122,9% 139,4% 156,1% — 100,0% 104,3% 100,6% 122,5% 140,4% 145,7% В 2008 году неизбежен рост цен, аналогичный темпам 2007 года ВОЗМОЖНЫЕ СЦЕНАРИИ РАЗВИТИЯ Мощности российской ЦБП практически исчерпаны; Темпы роста производства тарных картонов отстают от темпов роста выпуска гофропродукции; Ситуация на внешнем рынке стимулирует экспорт — цены на KL (526 евро/т) и TL-2 (475 евро/т) существенно выше российских цен на тарный картон; сделано предположение о фиксации объемов экспорта на уровне 400 тыс. т в год; В настоящее время объемы внутренних поставок тарного картона не обеспечивают потребности внутреннего рынка; Дефицит тарных картонов на внутреннем рынке неизбежно ведет к росту цен на них. ! дефицит сырья; неизбежный рост цен на тарный картон ВОЗМОЖНЫЕ СЦЕНАРИИ РАЗВИТИЯ Сценарий роста цен на тарные картоны, по нашему мнению будет проходить следующим образом: Первое повышение цен произойдет на рубеже января – февраля 2008 года, вслед за повышением тарифов на ж/д транспорт и топливо. Величина повышения составит около 1%. Следующее повышение планируется в апреле – мае на 4%. Традиционное осеннее повышение цен ожидается в октябре – ноябре. Величина повышения составит около 3%. СОСТОЯНИЕ В ОТРАСЛИ Объем производства, м2 Уплаченные % 100 10,00 1000 10% 100 6,0 600 12,5 75 Денежный поток (ДП) (EBITDA - %) 25 Цена, руб./м2 Выручка, руб. EBITDA / Выручка EBITDA Долг / EBITDA Долг, руб. Ставка, % годовых Выручка / Активы (средн.) Активы реально Реинвестиции Достаточность ДП для реинвестиций ДС* в распоряжении Компании, % Выручка 10% EBITDA 3,0 333 Срок службы по нормативам Денежный поток 7 5 67 Активы 333 - 42 - * Денежные средства СОСТОЯНИЕ В ОТРАСЛИ Объем производства, м2 100 10,70 1070 14,5% 155 6,0 600 12,5 75 Уплаченные % 100 10,00 1000 10% 100 6,0 600 12,5 75 Денежный поток (ДП) (EBITDA - %) 25 80 3,0 333 3,0 333 7 5 67 7 5 67 - 42 13 - 1,3 Цена, руб./м2 Выручка, руб. EBITDA / Выручка EBITDA Долг / EBITDA Долг, руб. Ставка, % годовых Выручка / Активы (средн.) Активы 7,0% 4,5% Срок службы по нормативам реально Реинвестиции Достаточность ДП* для реинвестиций ДС* в распоряжении Компании, % Выручка 14,5% EBITDA Активы 333 ВОПРОСЫ К ОБСУЖДЕНИЮ Каким образом противостоять дефициту сырья? ! Что делать, чтобы сохранить общеотраслевую рентабельность? СПАСИБО ЗА ВНИМАНИЕ!