(i) денежные средства и их эквиваленты

реклама

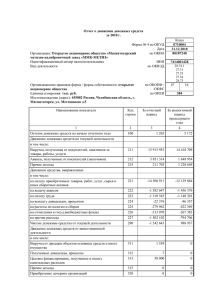

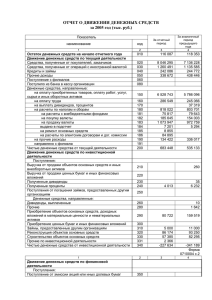

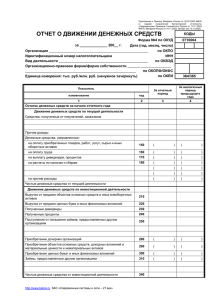

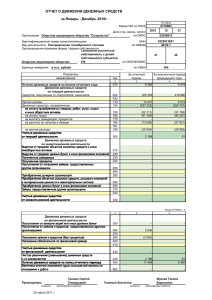

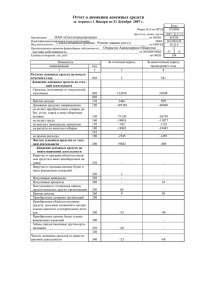

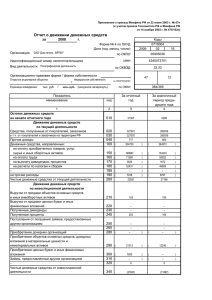

Состав и структура финансовой отчетности в соответствии с МСФО Лекция Учебные вопросы: 1. Требования к отчетности и ее состав. 2. Формы финансовой отчетности. 3. Положения учетной политики, отражаемые в отчетности. ЛИТЕРАТУРА Принципы подготовки и составления финансовой отчетности. IAS 1 «Представление финансовой отчетности». IAS 34 «Промежуточная финансовая отчетность». IAS 7 «Отчет о движении денежных средств». Требования к отчетности и ее состав ВОПРОС 1 Финансовая отчетность - это отчетность, предназначенная для удовлетворения потребностей тех пользователей, которые не имеют возможности получать отчетность, подготовленную специально для удовлетворения их особых информационных нужд. Цель финансовой отчетности - представление информации о финансовом положении, финансовых результатах и движении денежных средств предприятия, которая будет полезна широкому кругу пользователей при принятии ими экономических решений Базовые принципы МСФО Принцип начисления Принцип непрерывности деятельности Качественные характеристики информации в отчетности по МСФО понятность; уместность или значимость; существенность информации; надежность; правдивость представления; преобладание сущности над формой; нейтральность; осмотрительность; полнота; сопоставимость. Реквизиты отчетных форм название отчитывающегося субъекта, указание на то, составлен ли отчет по результатам деятельности отдельной компании или группы компаний, отчетную дату или отчетный период, валюту, в которой составлен отчет, формат представления числовых данных (тыс. долларов США, млн. долларов США) Отчетный период - календарный год Начало отчетного периода может быть определено с первого числа любого месяца года. Промежуточная отчетность представляется пользователям по решению руководства организации или по другим объяснимым причинам. Состав финансовой отчетности отчет о финансовом положении; отчет о прибыли или убытке и прочем совокупном доходе; отчет о движении денежных средств; отчет об изменениях в капитале за период; примечания. Аналитические материалы о финансовых результатах и финансовом положении компании основные факторы, определяющие результаты деятельности, включая изменение условий хозяйствования, а также инвестиционную стратегию и политику в отношении дивидендов; основные источники и стратегия финансирования, управления рисками; преимущества и ресурсы компании, стоимость которых не отражена в финансовой отчетности. Формы финансовой отчетности Вопрос 2 Элементы отчета о финансовом положении Активы; Обязательства; Капитал. Основное балансовое уравнение в соответствии с МСФО: Активы = Капитал + Обязательства Актив должен классифицироваться как краткосрочный, когда: его предполагается реализовать или держать для продажи или использования в нормальных условиях операционного цикла компании; он содержится главным образом в коммерческих целях или в течение короткого срока, и его предполагается реализовать в течение двенадцати месяцев с отчетной даты; он является активом в виде денежных средств или их эквивалентов, не имеющих ограничений на их использование. все прочие активы должны классифицироваться как долгосрочные. Обязательство должно классифицироваться как краткосрочное, когда: его предполагается погасить в нормальных условиях операционного цикла компании; или оно подлежит погашению в течение двенадцати месяцев с отчетной даты; все прочие обязательства должны классифицироваться как долгосрочные. Последовательность отражения активов и обязательств в отчете в порядке убывания срока использования активов и срока погашения обязательств (то есть долгосрочные активы в первую очередь); в порядке убывания ликвидности (то есть краткосрочные активы в первую очередь). Статьи Отчета о финансовом положении (a) основные средства; (b) инвестиционное имущество; (c) нематериальные активы; (d) финансовые активы (за исключением сумм, указанных в подпунктах (е), (h) и (i)); (e) инвестиции, учитываемые по методу долевого участия; (f) биологические активы; (g) запасы; (h) торговая и прочая дебиторская задолженность; (i) денежные средства и их эквиваленты; (j) итоговая сумма активов, классифицируемых как предназначенные для продажи, и активов, включенных в выбывающие группы, классифицируемых как предназначенные для продажи в соответствии с МСФО (IFRS) 5 "Долгосрочные активы, предназначенные для продажи, и прекращенная деятельность"; Статьи Отчета о финансовом положении (k) торговая и прочая кредиторская задолженность; (l) резервы; (m) финансовые обязательства (за исключением сумм, указанных в подпунктах (k) и (l)); (n) обязательства и активы по текущему налогу, как определено в МСФО (IAS) 12 "Налоги на прибыль"; (о) отложенные налоговые обязательства и отложенные налоговые активы, как определено в МСФО (IAS) 12; (p) обязательства, включенные в выбывающие группы, классифицируемых как предназначенные для продажи в соответствии с МСФО (IFRS) 5; (q) неконтролирующие доли, представленные в составе капитала; (r) выпущенный капитал и резервы, относимые на собственников материнского предприятия. Отчет о прибыли или убытке - отражает доход компании и затраты, произведенные для его получения в течение отчетного периода Статьи отчета о прибыли или убытке прибыль или убыток; итого прочий совокупный доход; совокупный доход за период, отражающий общее значение прибыли или убытка и прочего совокупного дохода; прибыль или убыток за период, относящийся к неконтролирующей доле и владельцам материнского предприятия; совокупный доход за период, относящийся к неконтролирующей доле и владельцам материнского предприятия. МСФО предусматривают две формы представления расходов: по характеру затрат или по функциям затрат (метод себестоимости продаж) Отчет о движении денежных средств - представляет информацию для оценки способности компании создавать денежные средства и их эквиваленты и ее потребности в потреблении денежных средств Потоки денежных средств в отчете классифицируются по: Операционной деятельности Инвестиционной деятельности Финансовой деятельности Потоки денежных средств от операционной деятельности денежные поступления от продажи товаров и предоставления услуг; денежные поступления в виде роялти, гонораров, комиссионных и прочая выручка; денежные выплаты поставщикам за товары и услуги; денежные выплаты работникам; денежные поступления и выплаты страховой компании по страховым премиям, требованиям, аннуитетам и прочим страховым вознаграждениям; денежные выплаты или возвраты налога на прибыль, если они не могут быть непосредственно соотнесены с финансовой или инвестиционной деятельностью; денежные поступления и выплаты по договорам, заключенным в коммерческих или торговых целях. Потоки денежных средств от инвестиционной деятельности денежные поступления от продажи основных средств, нематериальных активов и других долгосрочных активов; денежные выплаты для приобретения долевых или долговых инструментов других предприятий; денежные авансы и займы, предоставленные другим лицам (кроме авансов и займов, предоставляемых финансовыми институтами). Потоки денежных средств от финансовой деятельности: денежные поступления от эмиссии акций или других долевых инструментов; денежные выплаты собственникам для приобретения или погашения акций предприятия; денежные поступления от выпуска долговых обязательств, займов, векселей, облигаций, закладных и других краткосрочных или долгосрочных заимствований; денежные выплаты по заемным средствам; денежные выплаты арендатора для уменьшения непогашенной задолженности по финансовой аренде. Этапы составления отчета о движении денежных средств 1. Этап. Определение чистого прироста/уменьшения денежных средств 2. Этап. Определение чистых денежных средств от операционной деятельности прямым или косвенным методом 3. Этап. Определение чистых денежных средства от инвестиционной и финансовой деятельности Отчет об изменениях в капитале - информация о прибылях и убытках, отнесенных не на счет финансовых результатов отчетного года, а на счета резервов Форма Отчета об изменениях в капитале включает информацию по каждому элементу акционерного капитала и резервов строки с возможным перечнем их изменений данные о чистой прибыли за отчетный период, которая является составной частью собственного капитала операции с собственниками по участию в капитале и распределению прибыли; сальдо нераспределенной прибыли или убытка на начало года и на отчетную дату, а также движение нераспределенной прибыли за отчетный период; движение в течение отчетного периода для каждого класса капитала, добавочного капитала и каждого резерва (сумма каждого отдельно взятого изменения должна быть указана отдельно). Примечания к отчетности должны: представлять информацию об основе подготовки финансовой отчетности и об используемой учетной политике; раскрывать информацию, требуемую МСФО, которая не представляется ни в одном другом финансовом отчете; обеспечивать информацию, которая не представляется ни в одном другом финансовом отчете, но уместна в целях понимания любого из указанных отчетов. МСФО 1 предлагает следующую последовательность представления информации в приложениях: заявление о соответствии МСФО (IFRS); краткий обзор основных принципов учетной политики; сопроводительная информация по статьям, представленным в отчете о финансовом положении и отчете о совокупном доходе, в отдельном отчете о прибылях и убытках (если представляется) и в отчете об изменениях в капитале, отчете о движении денежных средств в том же порядке, что и порядок представления каждого отчета и каждой статьи; и раскрытие прочей информации, в том числе: условные обязательства (МСФО (IAS) 37) и непризнанные договорные обязательства; раскрытие нефинансовой информации, например, цели и политика предприятия в области управления рисками (МСФО (IFRS) 7). Положения учетной политики, отражаемые в отчетности ВОПРОС 3 Учетная политика – это конкретные принципы, основы, условия и правила, принятые компанией для подготовки и представления финансовой отчетности Основные положения учетной политики, отражаемые в отчетности 1. порядок отражения выручки от продаж; 2. принципы составления сводной отчетности; 3. порядок амортизации материальных и нематериальных активов, а также их отражения в отчетности; 4. порядок капитализации процентов и других расходов по финансированию; 5. порядок учета деятельности по строительным контрактам; 6. порядок учета инвестиций в материальные ценности; 7. порядок учета финансовых инструментов и инвестиций; 8. порядок учета операций аренды; 9. порядок учета НИОКР; Основные положения учетной политики 10. порядок учета материально-производственных запасов; 11. порядок расчета отложенных налогов; 12. порядок расчета резервов под обесценение; 13. порядок учета расчетов с персоналом; 14. порядок учета активов и обязательств, выраженных в иностранной валюте, и операций хеджирования; 15. определение географических и производственных сегментов, способ распределения затрат между отдельными сегментами; 16. определение денежных средств и их эквивалентов; 17. учет инфляции; 18. порядок учета государственных субсидий.