PDF-версию

реклама

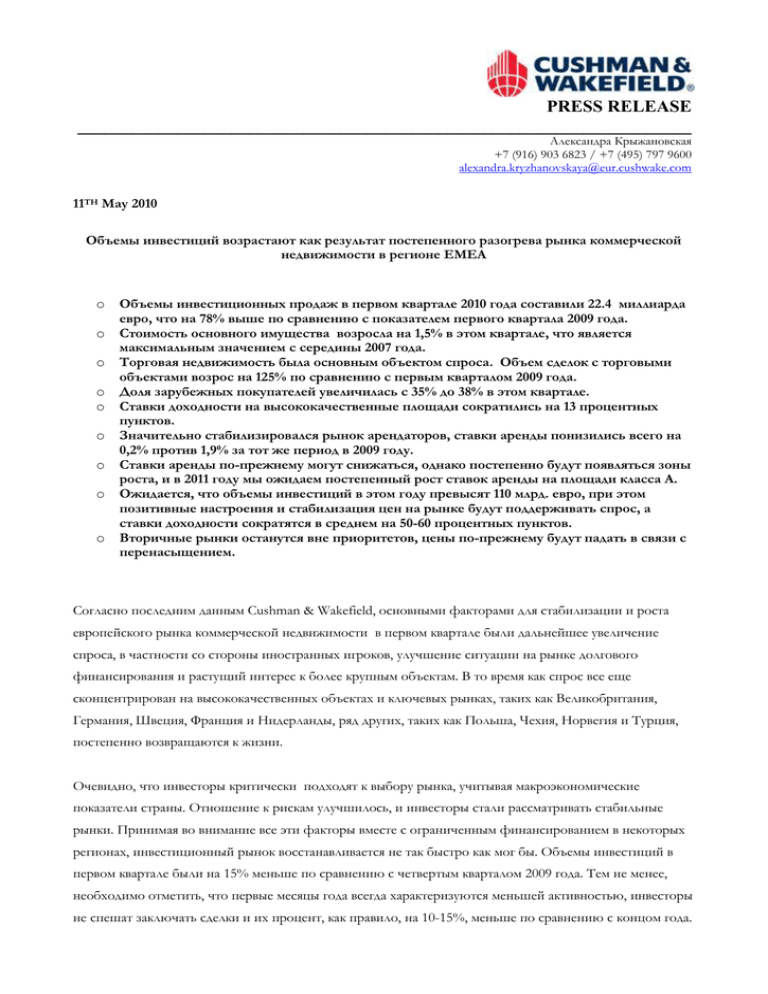

PRESS RELEASE ____________________________________________________________________ Александра Крыжановская +7 (916) 903 6823 / +7 (495) 797 9600 [email protected] 11TH May 2010 Объемы инвестиций возрастают как результат постепенного разогрева рынка коммерческой недвижимости в регионе ЕМЕА o o o o o o o o o Объемы инвестиционных продаж в первом квартале 2010 года составили 22.4 миллиарда евро, что на 78% выше по сравнению с показателем первого квартала 2009 года. Стоимость основного имущества возросла на 1,5% в этом квартале, что является максимальным значением с середины 2007 года. Торговая недвижимость была основным объектом спроса. Объем сделок с торговыми объектами возрос на 125% по сравнению с первым кварталом 2009 года. Доля зарубежных покупателей увеличилась с 35% до 38% в этом квартале. Ставки доходности на высококачественные площади сократились на 13 процентных пунктов. Значительно стабилизировался рынок арендаторов, ставки аренды понизились всего на 0,2% против 1,9% за тот же период в 2009 году. Ставки аренды по-прежнему могут снижаться, однако постепенно будут появляться зоны роста, и в 2011 году мы ожидаем постепенный рост ставок аренды на площади класса А. Ожидается, что объемы инвестиций в этом году превысят 110 млрд. евро, при этом позитивные настроения и стабилизация цен на рынке будут поддерживать спрос, а ставки доходности сократятся в среднем на 50-60 процентных пунктов. Вторичные рынки останутся вне приоритетов, цены по-прежнему будут падать в связи с перенасыщением. Согласно последним данным Cushman & Wakefield, основными факторами для стабилизации и роста европейского рынка коммерческой недвижимости в первом квартале были дальнейшее увеличение спроса, в частности со стороны иностранных игроков, улучшение ситуации на рынке долгового финансирования и растущий интерес к более крупным объектам. В то время как спрос все еще сконцентрирован на высококачественных объектах и ключевых рынках, таких как Великобритания, Германия, Швеция, Франция и Нидерланды, ряд других, таких как Польша, Чехия, Норвегия и Турция, постепенно возвращаются к жизни. Очевидно, что инвесторы критически подходят к выбору рынка, учитывая макроэкономические показатели страны. Отношение к рискам улучшилось, и инвесторы стали рассматривать стабильные рынки. Принимая во внимание все эти факторы вместе с ограниченным финансированием в некоторых регионах, инвестиционный рынок восстанавливается не так быстро как мог бы. Объемы инвестиций в первом квартале были на 15% меньше по сравнению с четвертым кварталом 2009 года. Тем не менее, необходимо отметить, что первые месяцы года всегда характеризуются меньшей активностью, инвесторы не спешат заключать сделки и их процент, как правило, на 10-15%, меньше по сравнению с концом года. Фактически, в первом квартале, на рынке уже наблюдается позитивная динамика, но все еще есть отдельные проблемы, которые препятствуют полному восстановлению. Согласно комментариям Майкла Риддерха, руководителя международного отдела рынков капитала региона ЕМЕА, Cushman &Wakefield, «то, что мы сейчас наблюдаем, является усилением поляризации и появлением новых возможностей на рынке. Спрос на инвестиции растет вместе с увеличением предложения. Тем не менее, основная часть новых предложений не являются топовыми объектами. Вместе с тем цена на них зачастую слишком высока, чтобы компенсировать риски и собственные вложенные средства». Доля торговой недвижимости в общем объеме инвестиций на рынке коммерческой недвижимости составила 43% в первом квартале. Этот показатель на 30% выше, чем в прошлом году и является максимальным значением за последние 10 лет. Великобритания уступила первое место Германии как самому активному рынку по вложениям, в частности в торговую недвижимость, далее по списку идут Норвегия, Италия и Нидерланды. В России инвестиции в торговую недвижимость в первом квартале составили 177 млн. долларов, 36% общего объема инвестиций в коммерческую недвижимость в стране за период. Торговая недвижимость, скорее всего, станет лидером по объему инвестиций в этом году, поскольку является активом с более низкими рисками и волатильностью, который может приносить хороший доход при правильном управлении. Однако текущие тренды для всех секторов похожи. Снижение ставок доходности в течение квартала варьируется в диапазоне от 11 до 13 процентных пунктов. В Великобритании, Турции и Швеции зафиксирован наименьший рост арендных ставок, тогда как в Болгарии, Ирландии, Словакии, Румынии и Греции наблюдается их дальнейшее снижение. В среднем мы отмечаем снижение ставки доходности на 26 процентных пункта с июня 2009 года, хотя ситуация в различных странах отличается (см. график 4). В Великобритании ставка доходности сократилась на 122 процентных пункта, Россия немного отстает от ее уровня, тогда как в нескольких странах этот показатель практически равен нулевому значению. Тем не менее, тенденция снижения ставок доходности все больше распространяется по регионам в странах ЕМЕА. Перспективы Значение доходов и их роста будет возрастать в течение года, ставки доходности будут возвращаться к докризисному уровню и в скором времени ожидается повышение процентных ставок. Хотя, принимая во внимание ужесточение денежной политики на развивающихся рынках Азии и Латинской Америки, развивающиеся рынки Европы будут иметь преимущество в этом году. Учитывая возможность более быстрого возвращения стоимости топовых объектов к докризисным значениям, господин Риддерих предупреждает, «что не во всех регионах стоимость вторичных объектов недвижимости также возрастет. Спрос инвесторов на высококачественные объекты превышает 2 предложение, что будет характерно и для рынка арендаторов в скором будущем. Во многих регионах предложение на вторичном рынке больше, чем спрос, как со стороны арендаторов, так и инвесторов. Вследствие чего коррекция цен на этом рынке еще не завершилась». Ежеквартальные объемы(€млрд.) Инвестиции в коммерческую недвижимость в Европе 90 Иностранные инв естиции Внутренние инв естиции 80 70 60 50 40 30 20 10 0 2005 к в.1 2005 к в. 3 2006 к в.1 2006 к в.3 2007 к в.1 2007 к в.3 2008 к в.1 2008 к в.3 2009 к в.1 2009 к в.3 Источник: Cushman & Wakefield, KTI, RCA and Property Data Объем инвестиций по регионам €8 Евро, млрд. в год €7 2009 - В среднем за квартал €6 2010 - Кв. 1 €5 €4 €3 €2 €1 Источник: Cushman & Wakefield, KTI, RCA, and Property Data 3 Европа Восточная Европа Центральная Европа Южная Франция Европа Западная страны Скандинавские Германия Великобритания €0 2010 к в.1 Показатели топовых объектов в Европе (год к марту 2010) Став ка доходности на топов ые объекты Рост капитала Динамика арендной став ки Став ка доходности Рост 25% 8.0% 20% 15% 7.5% 10% 5% 7.0% 0% -5% 6.5% -10% -15% 6.0% -20% -25% Мар'05 5.5% Д ек'05 Сен'06 Июн'07 Мар'08 Д ек'08 Сен'09 Источник: Cushman & Wakefield 40 20 0 -20 -40 -60 -80 -100 -120 -140 Греция Эстония Финляндия Латвия Литва Румыния Сербия Словения Украина Италия Ирландия Германия Австрия Болгария Швейцария Люксембург Дания Испания Бельгия Франция Хорватия Чехия Нидерланды Словакия Швеция Турция Португалия Венгрия Польша Норвегия Россия Великобрит Изменение ставки доходности в базисных пунктах Снижение ставок доходности (с максимального значения в 2009 году) Источник: Cushman & Wakefield Для получения дополнительной информации: Александра Крыжановская + 7 (495)797 9600 / +7 (916) 903 6823 Посетите сайт компании Cushman & Wakefield www.cushmanwakefield.ru для получения информации о состоянии и тенденциях на рынке недвижимости в мире. Информация для редактора: Cushman & Wakefield– самая большая частная международная компания, предоставляющая услуги в области коммерческой недвижимости. Основанная в 1917 году, она объединяет 231 офис в 58 странах мира и более 13 000 сотрудников. Фирма представляет интересы разнообразных клиентов от малого бизнеса до списка 500 крупнейших промышленных компаний США по версии журнала Fortune. C&W предлагает полный спектр услуг в рамках четырех основных направлений деятельности: сопровождение трансакций, включая представление интересов арендаторов и собственников в области офисной, индустриальной и торговой недвижимости; рынки капитала, включая продажу недвижимого имущества, управление инвестициями, оценочные услуги, инвестиционно-банковскую деятельность, финансирование за счет заемного и акционерного капитала; корпоративные услуги, включая комплексные стратегии для больших корпораций и собственников объектов недвижимости; консультационные услуги, включая консалтинг в области бизнеса и недвижимости. Признанный лидер международных исследований рынков недвижимости, компания публикует значительное количество собственных отчетов, доступных он-лайн в Информационном центре Cushman & Wakefield на www.cushmanwakefield.ru. 4