ОРГАНИЗАЦИЯ КОММЕРЦИИ ПО СФЕРАМ ПРИМЕНЕНИЯ 080301 «Коммерция (торговое дело)»

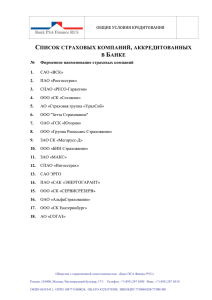

реклама

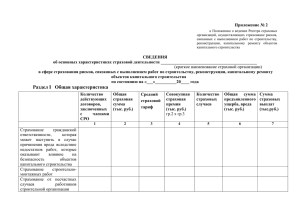

ОРГАНИЗАЦИЯ КОММЕРЦИИ ПО СФЕРАМ ПРИМЕНЕНИЯ 080301 «Коммерция (торговое дело)» Институт международного бизнеса и экономики Сидоров В.П. к.э.н., доцент кафедры маркетинга и коммерции. Коммерческая деятельность на рынке страховых услуг. Содержание: 1. Общие сведения о страховании 2. Состояние рынка страховых услуг. 3. Основные задачи коммерческой деятельности в страховании. 4. Совершенствование коммерческой деятельности в страховании 2 1. Общие сведения о страховании Страхование — система мер, направленных на полное, либо частичное возмещение потерь от наступления непредвиденных обстоятельств (стихийных бедствий, аварий, несчастных случаев, невыполнения обязательств обанкротившимися контрагентами и т. д.) путем распределения этих потерь между возможно большим числом юридических и физических лиц. 3 Различают страхование имущества, коммерческих рисков, жизни людей. В сфере страхования действуют различные организации, фонды и другие институты. Они делятся на: Коммерческие; Государственные; Взаимные (общественные). На рынке страхования действуют: Коммерческие страховые организации ставят своей целью получение прибыли от осуществления страховых операций. Размер платы за их услуги устанавливается ими же в договорах со страхователями. Государственные страховые организации также ориентируются на получение нормативной прибыли, однако применяемые ими ставки устанавливаются государством. Общественные (взаимные) страховые фонды и организации не ставят своей целью получения прибыли от осуществления страховых функций. Они действуют на принципах взаимопомощи и взаимовыручки их учредителей и участников. Главные стороны отношений страяховани— страховщик и страхователь В качестве страховщиков могут выступать юридические лица любой организационно-правовой формы, имеющие лицензии на осуществление страхования соответствующего вида. При этом заниматься производственной, торгово-посреднической и банковской деятельностью страховщики не вправе. 6 Страхователями (кто страхуется) могут быть юридические и физические лица, заключившие со страховщиками договоры страхования, либо являющиеся страхователями в силу закона. Страхователи вносят денежные средства в фонды страхования и при наступления страховых случаев приобретают право на получение соответствующих выплат. 7 По форме страхование может быть добровольным и обязательным. И то и другое страхование осуществляется на основе договора между страховщиком и страхователем. Добровольное социальное страхование - отношения между страховщиком и страхователем по защите интересов граждан, основанные на свободном волеизъявлении. Правила добровольного страхования, определяющие общие условия и порядок его проведения, устанавливаются страховщиком самостоятельно. Добровольное страхование подразделяется на: • личное страхование; • страхование имущества; • страхование ответственности. Страхование, осуществляемое в силу закона, называется обязательным. Обязательное социальное страхование основанные на требованиях закона отношения по защите интересов граждан при реализации законодательно определенных социальных рисков. Обязательное страхование — частный случай установленного законом понуждения к заключению договора. В настоящее время в стране действуют лишь рисковые виды обязательного государственного страхования военнослужащих, работников органов внутренних дел, некоторых категорий госслужащих. К объектам страхования относятся различные имущественные интересы страхователей: • интересы, связанные с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя или застрахованного лица (личное страхование); • интересы, связанные с владением, пользованием, распоряжением имуществом страхователя (имущественное страхование); • интересы, связанные с возмещением страхователем причиненного им вреда личности или имуществу физического лица, а также вреда, причиненного юридическому лицу (страхование ответственности). Гражданским законодательством установлен перечень интересов, страхование которых запрещено. К ним относятся: - страхование противоправных интересов; - страхование убытков от участия в играх, лотереях и пари; - страхование расходов, к которым лицо может быть принуждено в целях освобождения заложников. Независимо от формы страхование осуществляется путем заключения договора. Страховой договор определяет взаимные обязательства сторон. Страхователь может согласиться с предложенными в правилах условиями страхования либо выдвинуть дополнительные условия. В любом случае необходимо достижение соглашения. 12 Сегодня страховщики принимают на страхование все более значительные объемы ответственности, как перед юридическими, так и перед физическими лицами. При этом совокупный объем обязательств по отдельным рискам может существенно превосходить возможности самой страховой компании. Однако, компания может оставить на себе такой объем ответственности, который ни при каких обстоятельствах не подорвет ее устойчивость, заключив договор перестрахования. Содержанием перестрахования является то, что страховщик, принимая на страхование риски, передает на согласованных условиях другим страховщикам (перестраховщикам) часть ответственности по этим рискам с целью обеспечения финансовой устойчивости и рентабельности страховых операций. Перестрахование — это механизм, полностью повторяющий обычную процедуру страхования. В роли клиента здесь выступает не владелец объекта которому угрожают риски, а сама страховая компания. В процессе участвуют исключительно страховые и перестраховочные компании. 2. Рынок страховых услуг. Страховой рынок — это сфера денежных отношений, где объектом купли-продажи является такой товар, как страховая услуга, и где формируются на него предложение и спрос. В настоящее время в России насчитывается более 2000 страховых компаний, крупных и мелких, оказывающих различные страховые услуги физическим и юридическим лицам. На рынке страхования государственный сектор представлен акционерным обществом «Росгосстрах», коммерческий сектор представлен страховщиками различного организационноправового статуса (прежде всего открытыми и закрытыми акционерными страховыми компаниями и обществами с ограниченной ответственностью). Основными участниками страховых отношений являются: 1) страхователи — юридические и дееспособные физические лица, имеющие страховой интерес и вступающие в отношения со страховщиком в силу закона или на основе двустороннего соглашения, оформленного договором страхования; 2) страховщики — юридические лица любой организационно-правовой формы, имеющие лицензию на осуществление страхования соответствующего вида; 3) страховые агенты — физические или юридические лица, действующие от имени страховщика и по его поручению в соответствии со своими полномочиями; 4) страховые брокеры — юридические или физические лица, зарегистрированные в качестве предпринимателей и осуществляющие посредническую деятельность по страхованию от своего имени и представляющие интересы страхователя или страховщика. Одним из ключевых показателей степени развития любого национального страхового рынка является объем собранной страховой премии на душу населения. По этому показателю (35-50 долл.) Россия прочно обосновалась в группе наименее развитых государств мира. Для сравнения сбор страховой премии на душу населения: в Японии составляет примерно 7000 долл., в США — 4000 долл, в Западной Европе — от 2500 до 3500 долл. Доля России в мировом страховом рынке составляет примерно 0,4%. В России страхованием охвачено менее 10% возможных рисков, Работа с крупными рисками способствует росту удельного веса страховых компаний с большим страховым капиталом. Средний размер уставного капитала российских страховых компаний составляет около 110—120 тыс. долл. Новые требования к минимальному размеру уставного капитала, которые начали действовать с 1999 г. У фирм, не занимающихся страхованием жизни, уставный капитал должен быть не менее 25 тыс. минимальных зарплат, у страхующих жизнь — 35 тыс., у перестраховочных — 50 тыс. Тенденции развития рынка страховых услуг в России . Во-первых, тенденция опережающего роста обязательного страхования по сравнению с добровольным. Речь идет о так называемом обязательном страховании военных, сотрудников милиции, ФСБ и налоговых органов. Необходимо отметить, что по каналам обязательного страхования циркулируют исключительно бюджетные деньги, не создавая дополнительных инвестиционных возможностей для государства. Во-вторых, изменяется и структура добровольного страхования : 1) уменьшается доля добровольного страхования и растет доля обязательного; 2) в добровольном страховании преобладают краткосрочные виды страхования (за счет средств предприятия). К подобным видам относятся страхование жизни как способ увеличить зарплату и сократить фискальное обложение доходов физического и юридического лица, "возвратное" страхование жизни, "накопительное" страхование на один месяц. В России чуть более 50 видов страхования, в Европе — более 500, в США — 3000. В-третьих, рынок имущественного страхования следует за рынком личного страхования с отрывом в год. В этом секторе рынка активно осуществляются поиски путей минимизации налогообложения. Для этого компании используют финансовые взаимоотношения между материнскими и дочерними компаниями. Такая схема позволяет компаниистрахователю минимизировать налогообложение, одновременно оказывая финансовую поддержку дочерним структурам. 22 В-четвертых, страхование ответственности в России остается на крайне низком уровне (около 2%). Этот сегмент отличается высоким уровнем концентрации страховых компаний — 25 страховых компаний сосредоточили около 80% всей собираемой премии, здесь нередки случаи псевдострахования. В России, в отличие от других стран, отсутствуют такие виды обязательного страхования, как гражданская ответственность за экологические риски производителей и перевозчиков особо токсичных веществ; операторов ядерных энергетических установок; в фармацевтике и медицине; нанимателей при строительстве зданий; на случай стихийных бедствий. Последнее особенно актуально для Дальнего Востока, Северного Кавказа, где велика опасность сейсмических катастроф, в Кузбассе и на Урале — техногенных чрезвычайных ситуаций, в Красноярском и Хабаровском краях, Центральной России — лесных и торфяных пожаров, которые случаются здесь каждые три года. Серьезной проблемой российского страхового рынка является его абсолютно недостаточная перестраховочная емкость. Российские перестраховочные компании собирают лишь 5—7% фактической перестраховочной премии по имущественному страхованию. Недостаточная емкость перестраховочного рынка России ведет к оттоку капиталов за рубеж по каналам перестрахования. П Операции в СКВ на российском страховом рынке почти не проводятся и осуществляются иностранными страховщиками. 26 Стремясь компенсировать крупные выплаты американским перестрахователям, европейские компании повышают тарифы. Российские цеденты, обращаясь к ним за перестраховочной защитой, вынуждены, таким образом, платить как за разрушение Всемирного торгового центра в Нью-Йорке, так и за многочисленные тайфуны и торнадо, постоянно проносящиеся над территорией США. 27 Недостаточно развито страхование финансовых рисков предпринимательской деятельности. страхование субъектами хозяйствования рисков убытков и неполучения ожидаемых ими результатов, вызванных такими событиями, как: остановка или сокращение объема производственной или иной деятельности и в результате оговоренных причин; банкротство контрагентов страхователя; неисполнение договорных обязательств контрагентами страхователя, являющимися кредиторами по сделке; принятие нормативных актов и иные действия органов власти, ухудшающие положение страхователя; участие страхователя в судебных спорах и т.д. Место России на мировом рынке страховых услуг Российский страховой рынок пока находится в стадии становления. Его доля в объеме собранных страховых премиях незначительна (0,51%), что соответствует 25 месту в мире. По показателю плотности страхования Россия занимает 52 место в мире, что сопоставимо с показателями Мексики, Венесуэлы, Аргентины и Бразилии. По показателю проникновения страхования российское страхование занимает 57 место в мире 3. Основные задачи коммерческой деятельности в страховании. Основные направления развития КД в страховании сводятся к следующему: 1. Всестороннее изучение рынка сбыта страховых полисов (полис — свидетельство страхового органа, подтверждающее страхование сделки) исходя из имеющихся страховых интересов потенциальных и уже существующих страхователей с целью определения требований к доработке старых страховых продуктов и созданию новых; 30 1) целенаправленное воздействие на рынок страхователей в целях формирования платежеспособного спроса на страховые услуги; 2) приспособление текущей деятельности страховой компании к требованиям страхового рынка. Разработка и внедрение в практику таких видов страхования (страхового продукта), которые отвечают потребительским предпочтениям страхователей. 4. Совершенствование коммерческой деятельности в страховании В традиционных компаниях продажи страховых услуг осуществляются следующим образом: Во-первых, реализация страховых услуг носит достаточно стихийный характер. Продающие подразделения, как правило, сами осуществляют поиск клиентов, при этом редко когда в компании ведется единая база данных. Каждое подразделение ведет свой учет. Это вызывает несогласованность в действиях по отношению к клиентам. Типичной в этих условиях является ситуация, при которой на одного и того же клиента «выходят» несколько продавцов, причем зачастую с разными условиями договора страхования. Во-вторых, продажа страховых услуг, как правило, носит отраслевой характер. То есть страхование имущества предлагают одни, а страхование автомобилей — другие и т. п., В-третьих, организация отраслевых продаж приводит к тому, что, заключив договор страхования с клиентом по своему виду, соответствующий отдел страхования компании теряет к нему (клиенту) интерес, за исключением пролонгации договора страхования. В-четвертых, отраслевая (видовая) система продажи очень затратна с точки зрения экономии средств. Основными направлениями совершенствования коммерческой деятельности в сфере страхования могут быть следующие: Во-первых, переход к комплексным продажам. Во-вторых, необходимо наряду с комплексностью осуществить дифференциацию продаж по корпоративным и индивидуальным клиентам, а также по массовым и специальным страховым продуктам. В-третьих, поскольку существует деление на массовые и специальные виды страхования, то в структуре продающего подразделения должно быть такое направление, которое будет заниматься специальными видами страхования, если страховая компания имеет на них лицензию и осуществляет эту деятельность. В-четвертых, совершенствование продаж страховой компании предполагает формирование новых каналов продаж на базе информационных технологий, таких как директ-маркетинг, телемаркетинг, Интернет-маркетинг и др. (в традиционной страховой компании основными каналами продаж являются сотрудники, брокеры, агенты). 35