играем в лотерею

реклама

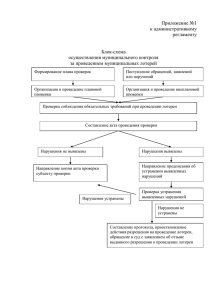

ИГРАЕМ В ЛОТЕРЕЮ С одной стороны, лотерея - это весьма популярная игра, в которой каждый может принять участие и, если повезет, получить приз. С другой - она являет собой весьма выгодное коммерческое начинание. Однако к этому виду предпринимательской деятельности закон предъявляет достаточно специфические требования, которые бухгалтеру необходимо учитывать заранее. В рамках закона Российское законодательство определяет лотерею как игру, в которой одна сторона проводит розыгрыш призового фонда, а вторая сторона получает право на выигрыш (п. 1 ст. 2 Закона от 11 ноября 2003 г. N 138-ФЗ "О лотереях"). Здесь возникает вопрос: раз это игра, то надо ли ее организаторам руководствоваться принципами, изложенными в гл. 29 Налогового кодекса "Налог на игорный бизнес"? Налоговики утверждают, что "предпринимательская деятельность, осуществляемая в области организации лотерей, названной выше главой Налогового кодекса не регулируется" (Письмо УМНС по г. Москве от 30 апреля 2004 г. N 23-10/5/30828). Действительно, в рассматриваемой главе Налогового кодекса установлено, что объектами игорного бизнеса являются игровые столы, игровые автоматы, кассы тотализаторов и кассы букмекерской конторы (п. 1 ст. 366 НК). Причем данный перечень считается закрытым и "расширенному толкованию не подлежит" (Постановление ФАС Дальневосточного округа от 8 апреля 2005 г. N Ф03-А37/05-2/475). Устроители лотерей должны руководствоваться Федеральным законом N 138-ФЗ, который и определяет правовую основу государственного регулирования отношений, возникающих в этой области. Кроме того, он описывает виды и цели лотерей, порядок их организации и проведения, а также устанавливает для них обязательные нормативы. Итак, осталось только разобраться, в чем особенность лотерейного бизнеса, какие бывают лотереи и чем они отличаются друг от друга. Ведь именно от этого во многом зависит их бухгалтерский и налоговый учет. Кому льгота по НДС Отечественные законы выделяют несколько видов лотерей. Критериями, согласно которым производится это разграничение, являются: схема и организация; способ, территория и технология проведения; метод формирования призового фонда (п. 1 ст. 3 Закона от 11 ноября 2003 г. N 138-ФЗ). Лотереи могут быть государственными и негосударственными. Первые организует уполномоченный орган исполнительной власти. Если игра охватывает всю страну, то она попадает в ведение Федеральной налоговой службы (п. 2 Постановления Правительства от 5 июля 2004 г. N 338). Когда лотерею проводят на территории республики, края, области или города федерального значения, то организатором такого мероприятия выступает уполномоченный государственный орган исполнительной власти региона. Например, в Санкт-Петербурге за государственные лотереи отвечает комитет экономического развития, а в Самарской области - лицензионная палата. При этом все вышеперечисленные государственные органы исполнительной власти не могут заниматься негосударственной лотереей. За нее отвечает от имени муниципального образования уполномоченный орган местного самоуправления. Также организовать игру может и компания, "созданная в соответствии с законодательством Российской Федерации" (п. 5 ст. 3 Закона N 138-ФЗ). Примечание. Негосударственные лотереи сулят большие призы участникам, однако их проведение в большинстве случаев проходит под жестким контролем фискалов. Организаторы могут поручить проведение лотереи оператору, который располагает необходимыми для игры техническими средствами (п. 9 ст. 2 Закона N 138-ФЗ). Обычно таковой определяется по результатам проведения открытого конкурса. Свою деятельность он осуществляет на основании договора, заключенного с организатором лотереи от его имени и по его поручению. Для бухгалтера важно с самого начала разобраться в том, кем и как проводится лотерея: организатором или оператором, по решению уполномоченного органа исполнительной власти или нет. Дело в том, что от этих факторов зависит налогообложение НДС (пп. 8.1 п. 3 ст. 149 НК). От этого налога освобождены только организаторы государственной лотереи. А вот при "осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров" льгота по налогу на добавленную стоимость не применяется (п. 7 ст. 149, п. 2 ст. 156 НК). Поэтому вознаграждение, полученное оператором за оказание услуг по проведению государственной лотереи, подлежит обложению НДС. Кроме деления в зависимости от организатора, лотереи различаются и по способу формирования призового фонда. Он может быть образован как за счет платы, поступившей от участников, так и за счет средств организатора. Если право на участие в игре не связано с внесением денег, то такая лотерея называется стимулирующей (п. 3 ст. 3 Закона N 138-ФЗ). Обычно ее проводят для продвижения товара или услуги, а также популяризации товарного знака. Ссылка на закон. "Лица, виновные в нарушении настоящего Закона о лотереи, несут уголовную, административную и иную ответственность" (п. 1 ст. 24 Закона N 138-ФЗ). В Уголовном кодексе ответственность за нарушение законодательства о лотереях прямо не предусмотрена. Зато в КоАП фигурирует ст. 14.27, по которой, к примеру, "за проведение лотереи без полученного в установленном порядке разрешения или без направления уведомления" можно оштрафовать ее организаторов на сумму от 50 000 до 500 000 руб. Столь же крупные штрафы предусмотрены и "за несвоевременное перечисление целевых отчислений от лотерей, а также направление их на иные, чем предусмотрено законодательством, цели". Их величина варьируется от 100 000 до 500 000 руб. Наказать организаторов могут и чиновники, если при проверке, проводимой "уполномоченным органом федерального, регионального или муниципального уровня", будут выявлены нарушения требований Закона о лотереях. В их власти приостановить действие разрешения на организацию лотереи. Отзыв же такого разрешения осуществляется только на основании решения суда. Приз за счет участников Для того чтобы заниматься лотереями, призовой фонд которых сформирован за счет денежных взносов участников, их организаторам необходимо получить разрешение налоговой. Срок его действия - пять лет. Чем масштабнее предполагается игра, тем выше инстанция, выдающая разрешение. Так, для проведения лотереи в рамках округа организаторы обращаются в местную инспекцию. Те же, кто замахивается на всероссийский охват, несут документы в Федеральную налоговую службу. Комплект последних достаточно обширен: с одной стороны, это учредительные документы, бухгалтерский баланс, справки об отсутствии задолженности по налогам и сборам. С другой стороны, в него входят: описание порядка учета и правил идентификации лотерейных билетов, технико-экономическое обоснование проведения игры, прогноз предполагаемой выручки и другие расчеты (п. 1 Приложения 2 Приказа Минфина России от 9 августа 2004 г. N 66н). Однако проблемами с получением разрешения дело не ограничивается. Для подобных лотерей существуют и строгие нормативы, которые обязаны соблюдать все организаторы (ст. 10 Закона N 138ФЗ). Так, в призовой фонд нужно отчислять от 50% до 80% от полученной выручки. А не менее 10% от полученных доходов необходимо направлять на развитие физкультуры и спорта, образования, здравоохранения, науки, культуры, искусства, финансирования социально значимых объектов и мероприятий (ст. 11 Закона N 138-ФЗ). Определенные трудности связаны и с лотерейными билетами. Так как они удостоверяют "право на участие в лотерее и служат для оформления договорных отношений организатора лотереи с участником" (пп. 5 ст. 2 Закона N 138-ФЗ), то к ним предъявляются весьма жесткие требования. Вопервых, лотерейные билеты относят к полиграфической продукции, защищенной от подделок. Это значит, что они должны иметь "не менее двух защитных элементов, изготовленных с применением полиграфических, голографических, информационных, микропроцессорных и иных способов защиты полиграфической продукции, предотвращающих полную или частичную подделку" (п. 2 Положения о лицензировании, утвержденного Постановлением Правительства от 16 января 2007 г. N 15). Поэтому выпускать их может только типография, имеющая соответствующую лицензию. Во-вторых, лотерейные билеты должны содержать все обязательные реквизиты, перечисленные в ст. 12 Закона N 138-ФЗ. В учете такие билеты числятся на забалансовом счете 006 "Бланки строгой отчетности" в условной оценке, равной, например, стоимости их изготовления. Выручка от продажи лотерейных билетов признается доходом от реализации (п. 1 ст. 248 НК), а стоимость изготовления включается в материальные расходы (п. 1 ст. 254 Налогового кодекса). Кроме того, бухгалтеру необходимо помнить, что та часть средств от реализации билетов, которая образует призовой фонд, не учитывается при определении базы по налогу на прибыль (Письмо Минфина России от 21 июня 2005 г. N 03-03-04/4/3). Примечание. При продаже лотерейных билетов наличные денежные расчеты могут производиться без применения контрольно-кассовой техники (п. 3 ст. 2 Закона от 22 мая 2003 г. N 54ФЗ). Но и это еще не все. За проведением негосударственных лотерей установлен жесткий контроль. Их организаторы обязаны "ежеквартально и ежегодно представлять отчеты в Федеральную налоговую службу". В Письме ФНС России от 20 июня 2005 г. N 18-0-15/320 подробно разобрано, какая информация должна содержаться в представляемой документации. В ней требуется, к примеру, указывать: количество изготовленных, распространенных и уничтоженных лотерейных билетов; выручку от проведения лотереи; начальную величину призового фонда, а также сумму выплаченных и невостребованных выигрышей; затраты, связанные с проведением лотереи; размер перечисленных целевых средств. Кроме того, фискальные органы должны получить копии всех форм бухгалтерской отчетности и аудиторского заключения, а также банковские справки об оборотах и остатках на всех расчетных счетах организатора и оператора лотереи. Примечание. ЕНВД и УСН для лотерей Реализация и распространение лотерейных билетов не могут быть переведены на ЕНВД (Письмо Минфина России от 16 декабря 2004 г. N 03-06-05-04/73). Дело в том, что лотерейный билет не является товаром. В сущности, он представляет собой форму договора между организатором и участником игры. Поэтому нельзя считать продажу билетов торговой деятельностью. Следовательно, организаторы лотерей могут либо работать на общем режиме, либо перейти на "упрощенку". Кстати, фирмы, занятые в этой сфере бизнеса, имеют право применять упрощенный режим налогообложения, так как в ст. 346.12 Налогового кодекса данный вид деятельности не поименован в перечне, запрещающем переход на УСН. Приз за счет организаторов Намного проще провести стимулирующую лотерею, когда призы предприятие приобретает за счет собственных средств. Здесь нет обязательных нормативов, да и сложностей с лотерейными билетами обычно не возникает. В такой игре право на участие чаще всего подтверждается обычным купоном или стикером. Организатор подобной лотереи должен за двадцать дней до начала игры отправить в налоговую уведомление, "в котором указывают срок, способ, территорию проведения стимулирующей лотереи, организатора" (п. 1 Приложения 4 Приказа Минфина России от 9 августа 2004 г. N 66н). Кроме того, необходимо представить налоговикам справку об отсутствии задолженности по уплате налогов и сборов, а также другие документы, описывающие условия игры. Однако не каждый розыгрыш призов, когда призовой фонд финансирует организатор, относится к стимулирующим лотереям. Дело в том, что в лотерее победитель определяется по принципу случайности, то есть факт получения приза не зависит от воли участника. Если же какая-либо фирма, например, проводит игру, в которой призы получает первая тысяча человек, выполнившая определенные условия, то такое мероприятие не является лотереей и уведомление о нем в налоговую отправлять не надо. Бухгалтеру следует иметь в виду, что, по мнению специалистов финансового ведомства, "стимулирующая лотерея, проводимая в целях продвижения торговой марки на рынке и привлечения клиентов, является формой рекламной акции" (Письмо Минфина России от 14 ноября 2007 г. N 03-0406-01/392). А раз так, то и расходы, связанные с ее проведением, надо рассматривать как рекламные. В учете их включают в состав прочих (пп. 28 п. 1 ст. 264 НК), причем затраты "на приобретение призов, вручаемых победителям во время проведения массовых рекламных кампаний для целей налогообложения признаются в размере, не превышающем 1% выручки от реализации" (п. 4 ст. 264 НК). Итак, для того чтобы грамотно организовать бухгалтерский и налоговый учет в лотерейном бизнесе, надо скрупулезно разобраться в том, что такое лотерея и какие требования выдвигают законодатели к ее организации и проведению. Поэтому главным оружием руководителя или работника учета станут, как всегда, его собственные знания.