Что делать, если нет возможности оплачивать кредит…

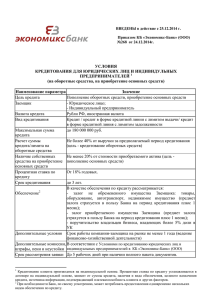

реклама

Что делать, если нет возможности оплачивать кредит… Что делать добросовестному заемщику, который из-за непредвиденных обстоятельств в течение некоторого времени не сможет вовремя и/или в полном объеме вносить платежи по кредиту? Рассмотрим наиболее типичную ситуацию: «Я в кредит брала телефон (телевизор, стиральную машину и т. п.). 6 месяцев платила вовремя и в полном объеме. Но потом я тяжело заболела (уволили с работы, ухаживала за больными детьми/матерью/отцом и т. п.) и теперь не могу платить. Что мне делать?» Если вернуть кредит вовремя не получается, это не повод отчаиваться и готовиться к худшему. Попробуйте грамотно подойти к решению проблемы. Если должник не погасил кредит вовремя или не внес очередной платеж до указанного в кредитном договоре дня, банк автоматически относит эту задолженность к просроченной и клиенту грозят штрафные санкции. В случае, когда просрочка составляет продолжительное время (от одного до трех месяцев), кредитная организация может потребовать досрочного погашения всей суммы долга, а при несогласии должника - подать иск в суд. Первое, что должен сделать клиент, который хочет добиться отсрочки, - прийти в банк и сообщить о своих проблемах. Причем сделать это лучше всего заранее, когда момент просрочки еще не наступил, и в письменном виде. Основная задача заемщика - убедить кредитного инспектора в том, что вы не можете рассчитаться с банком по объективным причинам. К таковым, прежде всего, относятся потеря работы или тяжелая болезнь. Банк должен быть уверен, что заемщик в скором времени справится со своими проблемами и сможет погасить ссуду. Если заемщик располагает хорошей кредитной историей, понимает проблему и готов платить, а не скрываться от сотрудников банка, кредитные организации в большинстве своем пойдут ему навстречу и предложат программу реструктуризации задолженности. Реструктуризация кредитной задолженности - любые действия сторон кредитного договора (кредитора и заемщика) по изменению ранее согласованных условий погашения кредита. Чаще всего предпринимаются при возникновении у заемщика объективных трудностей с выплатами по кредиту. По целому ряду причин банки не заинтересованы в официальном признании дефолта заемщика и всячески стараются этого избежать, предоставляя заемщику отсрочки, рассрочки, скидки и т.п. При реструктуризации происходит изменение платежного графика по кредитному договору заемщика, при котором уменьшаются ежемесячные платежи по кредиту. Существуют следующие основные виды реструктуризации долга: 1. Увеличение срока возврата кредита - при снижении уровня дохода банк может уменьшить сумму ежемесячного платежа, увеличив при этом срок возврата кредита (обычно на период от 6 мес. до 3 лет). 2. Предоставление платежных каникул (льготного периода) - добросовестным заемщикам, испытывающим временные материальные трудности, банк предлагает отсрочку погашения основного долга (в основном на период от 1 до 12 месяцев) с ежемесячной выплатой только начисленных процентов, как с возможностью одновременного увеличения срока кредитования на период платежных каникул, так и без увеличения срока кредитования. 3. Перевод кредита из иностранной в национальную валюту. 4. Рефинансирование кредитной задолженности - клиенту предоставляется новый кредит на сумму фактической задолженности, при этом меняются условия кредитования (сумма ежемесячного платежа, срок возврата кредита). 5. Изменение порядка погашения задолженности по кредиту - клиенту предоставляется специальный режим обслуживания кредита: например, сначала производится выплата суммы просроченного основного долга, затем - суммы просроченных процентов и комиссий, далее - суммы начисленных штрафов и пеней. Возможность реструктуризации кредита и вид предоставляемой программы определяются для каждого заемщика индивидуально, исходя из его конкретной текущей финансовой ситуации и прогноза восстановления уровня платежеспособности. При этом банк запрашивает у заемщика определенный пакет документов и после его анализа предлагает и обсуждает с заемщиком вариант реструктуризации кредита. Для реструктуризации задолженности клиенту, временно испытывающему материальные затруднения, необходимо обратиться в отделение банка, в котором получен кредит, оформить заявку на предоставление реструктуризации и предоставить полный пакет документов, требуемый кредитной организацией. В случае недостижения между сторонами соглашения, вопрос об изменении или расторжении договора решается исключительно судом, посредством подачи искового заявления. Введение в Российской Федерации института банкротства граждан. Федеральный закон от 29.12.2014 № 476-ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве)» и отдельные законодательные акты Российской Федерации в части регулирования реабилитационных процедур, применяемых в отношении гражданина-должника» определяет особенности осуществления процедур несостоятельности в отношении соответствующих категорий должников, вступает в силу 1 октября 2015 года. Основная идея действующего законодательства о банкротстве гражданина определена в статье 213 Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» (вступил в силу с 1 июля 2015 года) и заключается в фактическом освобождении должника от его долгов. Соответственно, реабилитационный характер определяется тем, что подобным правом гражданин-должник может воспользоваться один раз в пять лет. Порог долга, имеющий значение для возбуждения кредитором производства по делу о банкротстве гражданина, составляет 500 тыс. рублей, при этом сам гражданин вправе подать в суд заявление вне зависимости от суммы долга. В результате признания физического лица банкротом, гражданин не вправе принимать на себя обязательства по кредитным договорам, договорам займа, без указания на факт своего банкротства. В течение трех лет с даты признания гражданина банкротом он не вправе занимать должности в органах управления юридического лица. Кроме того, стоит отметить, что за преднамеренное банкротство для недобросовестных граждан будет предусматриваться административная и уголовная ответственность. В случае выявления данных фактов, кредиторы имеют право обращения в суд о возобновлении производства по делу о банкротстве гражданина.