Особенности предоставления социальных и имущественных

реклама

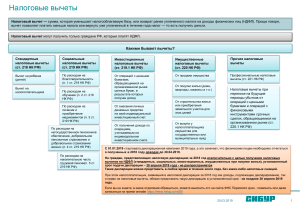

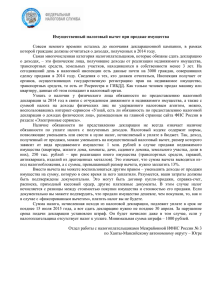

Особенности предоставления социальных и имущественных налоговых вычетов по налогу на доходы физических лиц Согласно законодательству о налогах и сборах физические лица – налогоплательщики налога на доходы физических лиц (далее - НДФЛ) вправе получать: - социальные налоговые вычеты (на пожертвования, на обучение, лечение, в размере уплаченных пенсионных взносов по договорам негосударственного пенсионного обеспечения, страховых взносов по договорам добровольного пенсионного страхования, дополнительных страховых взносов на накопительную часть трудовой пенсии); имущественные налоговые вычеты при продаже имущества (имущественных прав) и на строительство или приобретение жилья, а с 2010 года и на приобретение земельных участков, предоставленных для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них. Социальные налоговые вычеты могут быть заявлены за тот налоговый период, в котором налогоплательщиком произведены соответствующие расходы, подтвержденные документально. Например, если обучение оплачено в 2012 году, то заявить вычет по данным расходам можно только за 2012 год путем подачи декларации №3-НДФЛ за 2012 год. При этом в 2015 году еще можно заявить право на социальные налоговые вычеты и подать декларации за 2012 и 2014 годы. Право на имущественный налоговый вычет при продаже имущества (жилых домов, квартир, комнат, дач, садовых домиков или земельных участков и долей в указанном имуществе, иного имущества), находившегося в собственности физического лица менее трёх лет, возникает в налоговом периоде, в котором произошла регистрация сделки купли-продажи и получен доход от данной сделки: в суммах, полученных налогоплательщиком в налоговом периоде от продажи указанного имущества, но не превышающих в целом 1 000 000 рублей (от продажи иного имущества, не превышающих в целом 250 000 рублей). При продаже имущества, находившегося в собственности физического лица менее трёх лет, у налогоплательщика возникает обязанность представить декларацию №3-НДФЛ не позднее 30 апреля года, следующего за отчетным. Если продано имущество и оно находилось в собственности у налогоплательщика три года и более, декларировать данный доход не нужно. Обращаем внимание, что налоговый вычет может быть предоставлен только в том случае, если в данном календарном году, налогоплательщик имел доход НДФЛ облагаемый по ставке 13%. При одновременном заявлении права на получение нескольких видов налоговых вычетов, в одной декларации можно указать все их виды и суммы, при этом в декларации заполняются только обязательные листы и те, где отражаются заявляемые вычеты. За информацией и консультациями по порядку получения социальных и имущественных налоговых вычетов рекомендуем обращаться в налоговую инспекцию по месту жительства.