Интервью исполнительного директора.

реклама

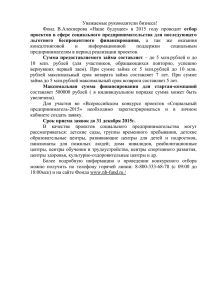

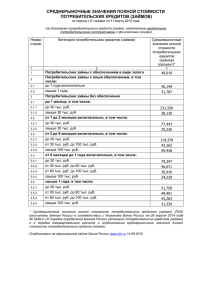

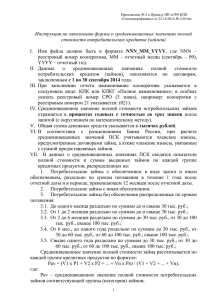

Для реализации каких целей был создан Ваш фонд? Фонд создавался в рамках программы развития малого и среднего предпринимательства Правительства Московской области на 2009—2012 годы. Основная цель деятельности нашего фонда — содействие доступу малых и средних предпринимателей к финансовым ресурсам. В 2009—2011 годах мы получили субсидии за счет бюджета региона и за счет федерального бюджета. В рамках условий, определенных федеральной программой, мы были созданы в 2009 году как некоммерческая организация, вступили в 2011 году в реестр микрофинансовых организаций и работаем в сегменте займов до 1 млн. рублей. Это верхний сегмент микрофинансовой деятельности (существуют еще займы физическим лицам до зарплаты, но это несколько другая сфера). Мы являемся некоммерческой организацией, нам не требуется ежегодная подпитка из бюджета — мы работаем автономно благодаря процентам по выданным нами займам. Это очень удобно, так как все решения, связанные с выдачей предпринимателям средств, принимаются внутри фонда, причем происходит это довольно оперативно. Кроме того, наша «некоммерческость» позволяет нам не гнаться за прибылью и направлять средства на более рискованные проекты, то есть поддерживать начинающих предпринимателей. Каков сейчас размер вашего портфеля займов, и как он изменился за последнее время? Конечно, вначале портфель рос, так как изначально он был нулевым. Мы стали себя рекламировать, и предприниматели начали пользоваться нашими займами, тем более что в 2010 году предложения банков были не так привлекательны. В 2011 году наш портфель вырос до 100 млн. рублей, а в 2012 году он немного сократился. Это обусловлено рядом причин, в частности тем, что на рынке предложений кредитов для малого бизнеса активизировались банки, в том числе крупные (в частности, хорошие программы были запущены Сбербанком, ВТБ24). Кроме того, ограничения, наложенные Минэкономразвития, достаточно существенны. Как я уже говорил, размер займа у нас составляет 1 млн. рублей, срок — до 1 года, а предпринимателям, работающим в Московской области, нужны более существенные деньги, в частности, на выкуп помещений и модернизацию оборудования. К тому же, с течением времени из-за инфляции они обесцениваются. Соответственно, сейчас актуален вопрос об увеличении и суммы займа и срока займа. Вы говорили, что сейчас активизировались банки. Имеется ли в настоящее время разница между условиями, предлагаемыми ими, вашим фондом и микрофинансовыми организациями вообще? В нашем фонде более низкая процентная ставка — от 8 до 12% (в среднем 10% годовых) в зависимости от вида деятельности и финансового состояния заемщика. Банки в настоящее время не выдают кредиты под такие проценты. В других микрофинансовых организациях ставки существенно выше — они начинаются от 30—40%. Кроме того, мы, в отличие от банков, не заставляем предприятия приходить в конкретный банк, поддерживать определенные остатки на счетах, а просто по безналичному расчету перечисляем деньги на счет предприятия. Если говорить о микрофинансовых организациях вообще, то большинство из них создано за счет средств учредителей. У них, в отличие от банков, нет обязательств перед населением (вкладчиками), что позволяет брать на себя бóльшие риски. Каким еще требованиям должны соответствовать малые предприятия, чтобы получить заем? Основные критерии заключаются в том, что, во-первых, заемщик должен относиться к числу субъектов малого и среднего предпринимательства, а во-вторых, платить налоги на территории Московской области, так как займы выдаются за счет средств полученных из областного бюджета. Мы выдаем деньги предприятиям, которые предоставляют справку об отсутствии задолженности перед бюджетом, открыто ведут свой бизнес. Других принципиальных требований нет. Заем может получить предприятие, занимающееся перечисленных любыми в законными Федеральном видами законе «О деятельности развитии (кроме малого ограничений и среднего предпринимательства в Российской Федерации» от 24.07.2007 № 209-ФЗ) и работающее на протяжении любого временного интервала. Мы детально изучаем бизнес потенциального заемщика и учитываем все нюансы и возможности финансирования. Предприниматель, который не может получить кредит в банке, например, на начало бизнеса из-за того, что там выдаются средства только компаниям, уже просуществовавшим на рынке в течение определенного времени, или по каким-то другим причинам, не связанным с финансовыми перспективами его бизнеса, вполне может получить финансирование у нас. С другой стороны, мы тоже оцениваем риски, в частности, обращаемся в бюро кредитных историй, и вынуждены отказывать потенциальным заемщикам, которые плохо проявили себя в прошлом. Как насчет стартапов? Первоначально мы не делали акцент на финансирование стартапов. Однако на протяжении последнего года к нам пришло много компаний и предпринимателей, которые только начинают свою деятельность. Может ли у вас получить заем человек, разработавший идею и написавший бизнес-план, но еще не открывший свою компанию? Такие заемщики у нас тоже есть. Мы общаемся с этими людьми, смотрим на них, выясняем, имеется ли у них какой-либо опыт работы в данной сфере. Если мы решим, что проект перспективен, мы выдадим средства на его реализацию. Вероятность того, что у человека, занимавшегося на протяжении длительного времени каким-то вопросом и теперь решившего открыть собственное дело, что-то получится, очень велика. Если же он всю жизнь был, например, учителем, а сейчас вдруг захотел заниматься строительством, мы, скорее всего, ему откажем. Какие документы должен представить потенциальный заемщик, обращаясь в ваш фонд? Как часто вы отказываете? В первую очередь он должен предоставить свои учредительные документы, финансовую отчетность (при этом мы понимаем, что многие предприниматели находятся на упрощенной системе налогообложения и ведут упрощенный бухгалтерский учет), бизнес-план. Раньше я уже говорил о том, что компании должны предоставить нам справку из налоговой инспекции об отсутствии задолженности. Кроме того, мы просим выписку из ЕГРИП или ЕГРЮЛ и справку из банка о движениях по расчетному счету. Вы выдаете необеспеченные займы или требуете, чтобы ваши заемщики предоставляли вам залоги? Все займы мы выдаем под залог или поручительство. Очень часто это бывает автотранспорт. Если у компании есть основные средства (например, станки), то они также вполне могут быть заложены. Мы можем принять в качестве залога товары в обороте, но в размере не более 20% от суммы займа. 1 млн. рублей — это относительно небольшая для Московской области сумма, поэтому недвижимость в качестве обеспечения мы стараемся не брать, да и сами заемщики ее, как правило, не предлагают. Есть ли у вас статистика, свидетельствующая о том, какому количеству предприятий вы выдаете займы, а какому — отказываете? В прошлом году к нам поступило 190 заявок, выдали мы 173 займа. Насколько добросовестны ваши действующие заемщики? Проблемных займов у нас около 5%. В настоящее время мы приближаемся к 500 выданным займам, и примерно с 25 из них у нас возникали проблемы. Мы понимаем, что этого не избежать и это оправданный риск. В то же время, необходимость поддерживать низкую процентную ставку не позволяет нам еще больше смягчать кредитную политику. Средства фонда должны возвращаться и вновь идти на финансирование бизнес-проектов. Управление рисками - важнейшая задача каждого кредитора. Здесь нашим помощником выступает бюро кредитных историй. Что касается проблемных займов, то мы добиваемся исполнения заемщиками своих обязательств через суд и исполнительное производство. Из-за чего, как правило, ваши заемщики не выполняют свои обязательства? Причины бывают разными. Среди наших заемщиков встречаются и недобросовестные, и те, кто столкнулся с объективными трудностями при ведении бизнеса. Если заемщик открыт и поддерживает диалог, мы готовы совместно решать возникающие проблемы.