Интегральные показатели эффективности инвестиционных

реклама

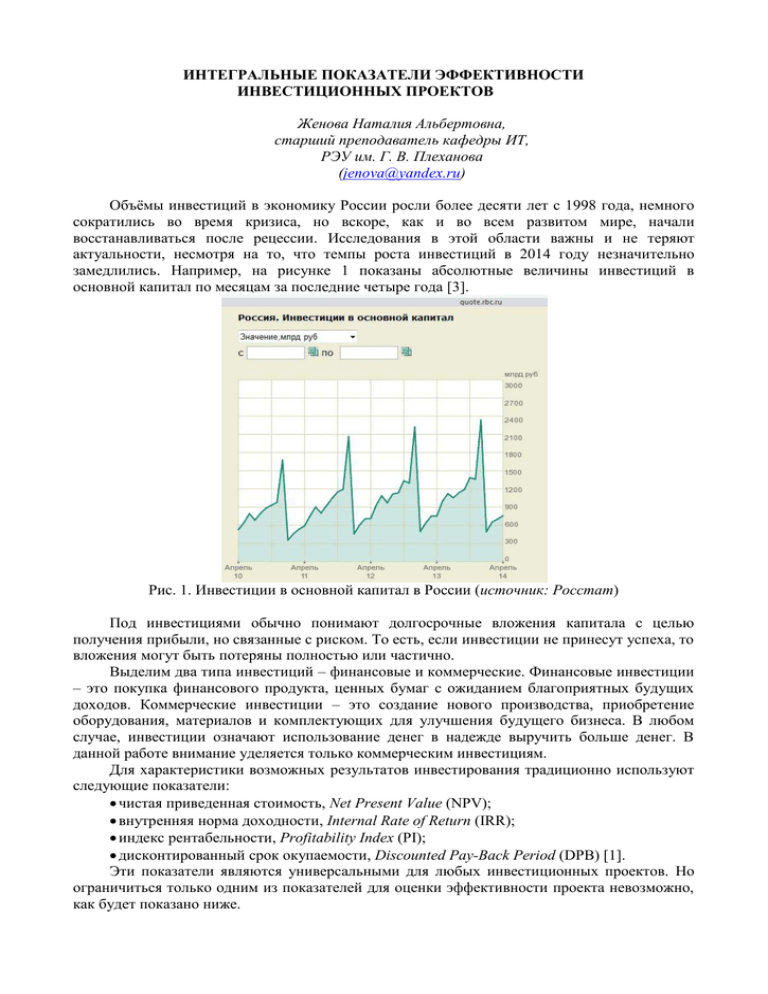

ИНТЕГРАЛЬНЫЕ ПОКАЗАТЕЛИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ Женова Наталия Альбертовна, старший преподаватель кафедры ИТ, РЭУ им. Г. В. Плеханова ([email protected]) Объёмы инвестиций в экономику России росли более десяти лет с 1998 года, немного сократились во время кризиса, но вскоре, как и во всем развитом мире, начали восстанавливаться после рецессии. Исследования в этой области важны и не теряют актуальности, несмотря на то, что темпы роста инвестиций в 2014 году незначительно замедлились. Например, на рисунке 1 показаны абсолютные величины инвестиций в основной капитал по месяцам за последние четыре года [3]. Рис. 1. Инвестиции в основной капитал в России (источник: Росстат) Под инвестициями обычно понимают долгосрочные вложения капитала с целью получения прибыли, но связанные с риском. То есть, если инвестиции не принесут успеха, то вложения могут быть потеряны полностью или частично. Выделим два типа инвестиций – финансовые и коммерческие. Финансовые инвестиции – это покупка финансового продукта, ценных бумаг с ожиданием благоприятных будущих доходов. Коммерческие инвестиции – это создание нового производства, приобретение оборудования, материалов и комплектующих для улучшения будущего бизнеса. В любом случае, инвестиции означают использование денег в надежде выручить больше денег. В данной работе внимание уделяется только коммерческим инвестициям. Для характеристики возможных результатов инвестирования традиционно используют следующие показатели: чистая приведенная стоимость, Net Present Value (NPV); внутренняя норма доходности, Internal Rate of Return (IRR); индекс рентабельности, Profitability Index (PI); дисконтированный срок окупаемости, Discounted Pay-Back Period (DPB) [1]. Эти показатели являются универсальными для любых инвестиционных проектов. Но ограничиться только одним из показателей для оценки эффективности проекта невозможно, как будет показано ниже. Для начала отметим что, так как инвестиции – это долгосрочные вложения капитала, то для расчета любого из показателей следует использовать ставку дисконтирования. Ставка дисконтирования – процентная ставка, позволяющая приравнять (привести) будущие денежные потоки к деньгам текущего периода. Очевидно, что нельзя напрямую сравнивать деньги разных временных периодов, хотя бы из-за постоянно влияющего фактора инфляции. В будущем деньги обесценятся и на тысячу рублей через десять лет нельзя будет купить того же, что сейчас. Необходим понижающий коэффициент для сравнения денег в разные периоды. Также инвестор не заинтересован в возврате своих средств с только лишь небольшим процентом, так как можно было, к примеру, положить их на банковский депозит, и тем самым, получать прибыль без риска. Эта ситуация лежит в основе исчисления ставки дисконтирования. Для её расчета чаще всего берут возможности альтернативного вложения средств: среднюю ставку безрисковой доходности (депозитов), среднюю рентабельность существующего бизнеса и прибавляют коэффициенты риска, такие как, отраслевой, технический, инновационный, информационный, валютный и прочие. Ставки дисконтирования могут быть разными для разного рода бизнеса. Теоретически можно использовать гибкую ставку, изменяющуюся во времени, но для целей данного исследования это делать нецелесообразно. Итак, каждый год денежный поток надо корректировать в 1+r раз, где r – ставка дисконтирования. Например, при r=15% можно приравнять сегодняшние 1 000 рублей к 1 150 рублям через год (1 000*1,15) и к 1 322,5 рублям через два года (1 000*(1,15)2). Если через три года инвестор получит 2 000 рублей, то в текущих деньгах это будет примерно 1 315 (2 000/(1,15)3). Вооружившись ставкой дисконтирования можно приступать к вычислению интегральных показателей эффективности инвестиционных проектов. NPV действительно является одним из важнейших показателей эффективности инвестиционного проекта, потому что показывает чистый дисконтированный доход (англ. net present value), и является суммой дисконтированных величин потока платежей, приведённых к сегодняшнему дню с помощью заранее определенной ставки дисконтирования. NPV – это разница между всеми денежными прибылями и убытками, приведенными к текущему моменту времени. NPV показывает количество денежных средств, которое инвестор может получить от капиталовложений, это – прибыль инвестора с учетом ставки дисконтирования. NPV рассчитывается как сумма дисконтированных потоков платежей за вычетом начальных инвестиций. Пусть CF (Cash Flow) – поток платежей, куда входят доходы и расходы, тогда CFt – платеж за период t, где t – период времени (год). Через r обозначим годовую ставку дисконтирования. Тогда 𝑁 𝑁𝑃𝑉 = ∑ 𝑡=1 𝐶𝐹𝑡 − 𝐼𝐶 (1 + 𝑟)𝑡 (1) где, IC – начальные инвестиции (Invested Capital), а N – число лет жизни проекта. Как видим, NPV исчисляется в денежных средствах, то есть в определенной валюте, и, следовательно, является абсолютным показателем. Проект можно считать эффективным, если его NPV>0. Напомним что, так как все риски и инфляционные потери были учтены в ставке дисконтирования, то любой положительный доход можно считать успехом. К сожалению, если в процессе расчета NPV были неправильно спрогнозированы денежные потоки или ставка дисконтирования, то показатель будет рассчитан не верно. Причем из-за того, что зависимость NPV от ставки дисконтирования нелинейная, финальное расчетное значение NPV может серьезно отклониться от реального. Поэтому для правильной оценки показателя важно увеличить точность прогнозирования с помощью вероятностных методов [2]. У показателя NPV есть существенные недостатки. Эта характеристика не отражает ни длительности проекта, ни эффективности первоначальных инвестиций. То есть проекты с одним и тем же NPV могут существенно различаться по длительности капиталовложений и поэтому быть совершенно разными по уровню привлекательности. Таким образом, для оценки эффективности инвестиционных проектов нельзя ограничиваться только одним показателем NPV. Нужно использовать и другие. Вторым важнейшим показателем эффективности инвестиционного проекта является внутренняя норма рентабельности, называемая также внутренней нормой доходности – IRR (англ. internal rate of return). IRR – это такая ставка дисконтирования, при которой NPV=0. То есть в соответствии с формулой (1) получаем 𝑁 𝑁𝑃𝑉 = ∑ 𝑡=1 𝐶𝐹𝑡 − 𝐼𝐶 = 0 (1 + 𝐼𝑅𝑅)𝑡 (2) IRR рассчитывается в долях (процентах) и является относительным показателем. Эта характеристика показывает запас прочности проекта к возможным колебаниям стоимости денег в будущем. С его помощью можно оценить резерв безопасности. Проект можно считать эффективным, если его IRR >r, то есть его доходность превышает ставку дисконтирования. Так как ставка дисконтирования представляет собой норму доходности на вложенный капитал, которую требует инвестор при вложении средств, то превышение этой нормы доказывает эффективность проекта. Чем больше внутренняя норма рентабельности, тем проект привлекательнее с точки зрения вложения инвестиций, потому как даже если при расчете ставки дисконтирования не были правильно оценены все риски, IRR показывает, что дополнительные риски проекту не страшны. Однако можно заметить, что неверный прогноз денежных потоков может серьезно исказить данный показатель. Видно, что из-за относительного характера показателя IRR его также нельзя рассматривать как единственный показатель инвестиционной привлекательности. Например, у проекта с высоким IRR может быть незначительный IC, и тогда абсолютные значения дохода и прибыли будут невелики. Тогда, возможно, такому проекту следует предпочесть другой проект с меньшим IRR, но большей прибылью, которая является основной целью инвестора. Поэтому к основным показателям эффективности следует отнести ещё и индекс прибыльности, рентабельности инвестиций – PI (англ. profitability index). PI – это отношение суммы дисконтированных денежных потоков к первоначальным инвестициям. 𝑁 ∑ 𝑃𝐼 = 𝐶𝐹𝑡 (1 + 𝑟)𝑡 𝑡=1 𝐼𝐶 (3) Индекс прибыльности показывает, сколько рублей принесет проект на каждый вложенный рубль. У эффективных проектов PI>1, то есть сумма дисконтированных доходов превышает капиталовложения. Четвертый интегральный показатель эффективности, который рассматривается в данной работе – это дисконтированный срок (период) окупаемости (DPB). Дисконтированный срок окупаемости (англ. discounted pay-back period – DPBP, сокращенно DPB) – это тот период времени, за который дисконтированные денежные потоки сравняются с первоначальными инвестициями, то есть доходы покроют затраты. 𝐷𝑃𝐵 ∑ 𝑡=1 𝐶𝐹𝑡 = 𝐼𝐶 (1 + 𝑟)𝑡 (4) DPB является точкой окупаемости проекта и исчисляется во временных периодах – годах (месяцах). Те проекты, у которых DPB меньше являются предпочтительными, однако также нельзя рассматривать только этот показатель, так как он не отражает реальных доходов, прибыль инвестора. Итак, для выяснения эффективности инвестиционных проектов обязательно комплексное использование интегральных показателей, таких как NPV, IRR, PI и DPB, и нельзя ограничиваться каким-то одним из них, так как каждый из показателей отражает только часть реального положения дел. Для повышения точности прогнозирования следует использовать дополнительные вероятностные методы, например, Монте-Карло. Литература 1. Информационные технологии в менеджменте (управлении): учебник и практикум / под общ. ред. Ю. Д. Романовой. – М.: издательство Юрайт, 2014. 2. Женова Н. А. Использование метода Монте-Карло для повышения точности прогнозирования / Материалы междунар. научн.-практич. конф. «ХХVII Плехановские чтения» (6 февраля) – М., 2014. – С.57-58. 3. Инвестиции в основной капитал :: Россия :: Показатели :: Макроэкономика :: QUOTE.RU / http://quote.rbc.ru/macro/indicator/1/168.shtml.