Доклад Мягковой об измен законод-ва(DOC)

реклама

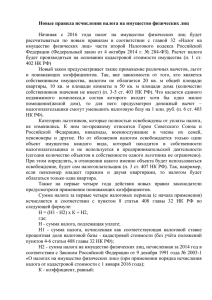

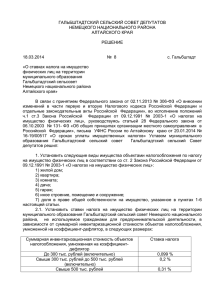

Коллегия Министерства финансов Республики Алтай 26 марта 2014 года Доклад начальника отдела доходов и управления внутренним долгом МФ РА Мягковой Ю.С.: «Об основных изменениях налогового и бюджетного законодательства, приводящих к изменению доходов республиканского и местных бюджетов в Республике Алтай» Добрый день уважаемые коллеги, В выступлении я озвучу последние новации в налоговом законодательстве, которые уже приняты и ожидают нас в ближайшей перспективе. Каждый год в Налоговый кодекс вносятся многочисленные поправки. 1. Первое – это изменения по налогу на имущество организаций, в связи с принятием 2 ноября 2013 года № 307-ФЗ «О внесении изменений в статью 12 части первой и главу 30 части второй Налогового кодекса». Главным образом изменения касаются перехода исчисления налога на имущество организаций исходя из кадастровой стоимости объектов недвижимости. По общему правилу налоговой базой по налогу на имущество организаций является среднегодовая стоимость имущества. С 1 января 2014 г. в отношении отдельных объектов недвижимости указанный налог может исчисляться от кадастровой стоимости (устанавливается законом субъекта). Это коснется: - административно-деловых и торговых центров; - офисных, торговых объектов, объектов общепита и бытового обслуживания; 1 - и объектов недвижимости иностранных организаций. В соответствии с внесенными в ноябре 2013 года поправками в Налоговый кодекс Минфином республики в настоящее время готовятся изменения в Закон республики «О налоге на имущество организаций на территории Республики Алтай». Пока о последствиях для доходной части наших бюджетов говорить рано, в настоящее время мы делаем детальный пообъектный анализ. Изменения будут устанавливать особенности определения налоговой базы, исчисления и уплаты налога на имущество организаций исходя из кадастровой стоимости отдельных объектов недвижимого имущества, в том числе недвижимого имущества иностранных организаций. По разработке есть много вопросов: Перед ПРА задача - определить уполномоченного органа исполнительной власти РА, который будет определять вид фактического использования зданий и помещений в них. Кроме того, определенным уполномоченным органом до 1 января должен быть утвержден перечень имущества, которое относится к объектам, по которым налог будет исчисляться от кадастровой стоимости, т.е. мы должны будем утвердить конкретный «пообъектный» перечень таких зданий с последующей его передачей в налоговые органы. 2. Второе – по налогу на имущество физических лиц в целях определения ставок налога на имущество физических лиц с 2014 года суммарная инвентаризационная стоимость объектов будет умножаться на коэффициент-дефлятор (Закон от 02.11.2013 N 306-ФЗ) Однако на федеральном уровне такой коэффициент не принят. Кроме того, Федеральным законом от 02 декабря 2013 № 334-ФЗ внесены изменения в Закон РФ от 09.12.1991 N 2003-1 «О налогах на 2 имущество физических лиц», в соответствии с которым изменен срок уплаты налога с 1 ноября на 1 октября. Изменения срока уплаты коснутся уплаты налога за 2015 год, т.е. когда налог будет уплачиваться за 2015 год в 2016 году. 3. Планируются изменения в Закон Республики Алтай «О транспортном налоге на территории Республики Алтай» - эти изменения местные бюджеты не затронут, однако для общего сведения озвучу: Минфин республики планирует пересмотреть установленные льготные ставки транспортного налога, поскольку они не пересматривались на протяжении 10 лет. С 1 января 2014 г. введены повышающие коэффициенты для расчета транспортного налога в отношении дорогих автомобилей. Так, п. 2 ст. 362 НК дополнен положениями, устанавливающими, что при исчислении суммы налога в отношении отдельных категорий легковых автомобилей должен применяться повышающий коэффициента. Данный повышающий коэффициент (от 1,5 до 3) определяется в зависимости от средней стоимости автомобиля и количества лет, прошедших с года его выпуска. 4. Изменения, касающиеся патентной системы налогообложения. Это доходный источник местных бюджетов. В Налоговом кодексе (в редакции, действовавшей до 2014 года) было установлено, что патент выдается индивидуальному предпринимателю по месту его постановки на учет в качестве налогоплательщика, применяющего ПСН. Заявление на получение патента он подает в инспекцию не позднее, чем за 10 дней до начала применения указанного спецрежима. Соответственно, чтобы получить патент, физлицо уже должно быть зарегистрировано в качестве индивидуального предпринимателя. Для начинающих предпринимателей это не удобно. С этого года физлицо может применять ПСН со дня государственной регистрации в качестве предпринимателя. Для этого заявление на 3 получение патента можно подать в инспекцию одновременно с документами для регистрации. Возможно, принятые на федеральном уровне поправки стимулируют более широкое применение ПСН. Также проиндексированы минимальный и максимальный размеры потенциально возможного к получению годового дохода. Так, согласно Налогового кодекса минимальный размер потенциально возможного к получению индивидуальным предпринимателем годового дохода не может быть меньше 100 тыс. рублей, скорректированного на коэффициентдефлятор, принятый на соответствующий календарный год. Приказом Минэкономразвития России от 07.11.2013 N 652 утвержден коэффициент-дефлятор на 2014 г. в целях ПСН 1,067. Т.о. с 1 января 2014 г. минимальный размер потенциально возможного к получению предпринимателем годового дохода по видам предпринимательской деятельности, в отношении которых применяется ПСН, не может быть меньше 106,7 тыс. руб. Индексация на основе нашего Закона РА, которым введена данная система налогообложения в республике, будет производиться налоговыми органами самостоятельно 5. По ЕНВД в соответствии положениями Налогового кодекса приказом Минэкономразвития России от 7 ноября 2013 года № 652 утвержден коэффициент-дефлятор К1 на 2014 год, на который умножается базовая доходность по ЕНВД. Его значение составляет 1,672 (на 2013 год коэффициент был 1,569), к 2013 году темп роста составил 106,6% (т.е. на уровне инфляции) Фактически на него корректируется налоговая база по ЕНВД в сторону увеличения. Как правило, если район не принимает решения по увеличению К2, то К1, ежегодно устанавливаемый на 4 федеральном уровне, является определяющим в показателе роста поступлений налога, т.е. реальный прирост базы должен быть порядка 106,6%. Это та информация, которую я хотела довести до Вашего сведения. Благодарю за внимание. 5