Динамика инфляции

реклама

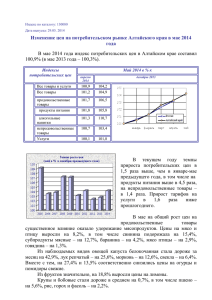

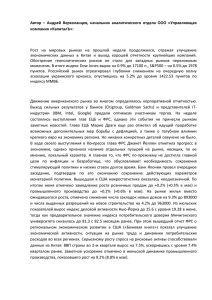

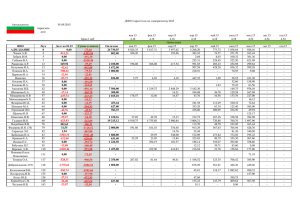

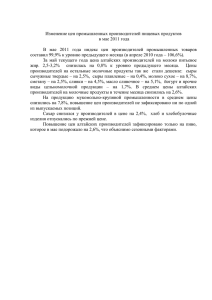

Динамика инфляции I. О ценах на потребительском рынке Еженедельная динамика потребительских цен Динамика цен на бензин автомобильный Динамика цен на социально значимые товары II.О ценах производителей в промышленности Сравнительная динамика потребительских цен и цен промышленных производителей Динамика цен на внешних товарных рынках Динамика внутренних цен производителей на энергоносители Цены на сельскохозяйственные товары (по данным Bloomberg), дек.2008 = 100% Цены на металлы (по данным Bloomberg и LME), дек.2008 = 100%Цены на нефтепродукты и уголь (по данным Bloomberg), дек.2008 = 100% I. О ценах на потребительском рынке В мае инфляция продолжила ускоряться – за годовой период рост цен составил 7,6% против 7,3% в апреле. Влияние ослабления курса рубля продолжает сказываться на росте цен социально-значимых товаров. Темпы роста цен на торгуемые товары замедлились на фоне укрепления курса рубля в апреле при низком спросе. На неторгуемые товары рост цен усилился за счет инфляции издержек материальных ресурсов. В мае 2014 года потребительская инфляция осталась высокой - 0,9%, как и в апреле (в мае 2013 года – 0,7%). За период с 27 мая – 2 июня прирост потребительских цен по данным Росстата о наблюдении за ограниченным кругом продовольственных и непродовольственных товаров и услуг составил 0,2%, с начала года - 4,3% (в прошлом году за аналогичный период – 3,2%). За годовой период по состоянию на 2 июня рост цен составил 7,6 процента. По оценке Минэкономразвития России, ИПЦ в июне составит 0,7-0,8%, за период с начала года – 4,9-5,0%, за годовой период – 7,9-8,0%. На продовольственные товары в мае в среднем по группе цены выросли на 1,5% против 1,3% в апреле. С начала года по 2 июня прирост цен – на 7,1% (+4,9% годом ранее). За годовой период цены выросли на 9,5%. На продовольственные товары без плодоовощной продукции рост цен в мае сохранился на уровне марта-апреля – на 1,3%, вследствие ослабления курса рубля, так как на отдельных рынках товаров влияние сказывается с различными временными лагами. В мае значительно подорожали мясо и птица, также обозначился рост цен на рынке макаронных изделий, на муку и отдельные виды круп. Высокий для данного периода рост цен сохранился на рынке молока и продукции производимой из него. С начала года по 2 июня прирост цен в полтора раза выше, чем год назад - 5,3% против 2,9% годом ранее. За годовой период цены выросли на 9,5%. В мае цены на мясо и птицу рекордно выросли – на 4,4%, вследствие поступления импортной продукции по новым ценам в рублях, а также роста цен отечественных сельхозпроизводителей в результате ослабления конкуренции со стороны импорта. Свинина подорожала значительнее всего – в мае на 9,8%, на первой неделе июня – еще на 1,1% на что повлияло сокращение поставок по импорту на четверть. С начала года цены выросли на 16,0% против снижения на 4% годом ранее. За годовой период цены выросли на 16,6%. 9 На мясо птицы рост цен в мае также усилился - до 4,0% против 0% и 0,4% в марте-апреле соответственно, что отчасти связано с удорожанием импортных кормов. На прошедшей неделе цены выросли еще на 1,3%. С начала года по 2 июня прирост цен на 5,9% (годом ранее – цены снизились на 6,0%). На говядину рост цен более умеренный. За май цены выросли на 1,0%, за период 27 мая – 2 июня – на 0,2%. С начала года говядина подорожала на 2,4% (за аналогичный период предыдущего года – снижение цен на 1,4%). На сахар рост цен замедляется с апреля вслед за изменением конъюнктуры на мировых рынках. В мае цены выросли на 1,5%. С начала года по 2 июня сахар подорожал на 14,6%. За годовой период цены выросли на 13,4%. На молоко и молочную продукцию в мае продолжился высокий рост цен, что обусловлено ростом цен на импортную продукцию (в том числе на сырье) и низким предложением молока на внутреннем рынке(за январь-апрель производство молока в хозяйствах всех категорий снизилось на 1,2% к соответствующему периоду предыдущего года). В мае за годовой период цены выросли на 19,9% (+19,1% в апреле). К предыдущему месяцу в мае прирост цен составил 0,9%. На хлеб и хлебобулочную продукцию рост цен в апреле – мае ускорился, вследствие подорожания сырья (мука за март-апрель подорожала – на 6,8%). В последние два месяца цены росли по 0,5% против 0,3-0,4% в январе-марте. На прошедшей неделе – прирост цен на 0,1%. С начала года по 2 июня цены выросли на 2,2%. На плодоовощную продукцию продолжается высокий рост цен, однако годовые темпы роста постепенно снижаются. В мае цены выросли на 2,4% или на 22,3% с начала года (рост цен уже выше, чем в прошлом году – на 21,9%, после засухи 2012 года). На прошедшей неделе – прирост цен составил 0,2%. На картофель и овощи без учета огурцов и помидоров рост цен в мае даже усилился относительно апреля. С начала года по 2 июня цены выросли на 22,9% (+24,1% годом ранее). За годовой период в мае цены на плодоовощную продукцию на 10,1% выше прошлогодних (14,4% в апреле). Картофель в мае подорожал на 10,2%, а с начала года по 2 июня – на 61,6% (1426% в 2009-2012 гг.). За годовой период цены в мае выросли на 31,1% (+31,1% в апреле). На овощи без учета огурцов и помидоров в мае цены выросли на 15,7% (57,3% с начала года) ускоренный рост цен продолжается с начала года в связи с преждевременным исчерпанием отечественной продукции и замещением ее более дорогим импортом. За годовой период прирост цен в мае на 17,0% выше прошлогоднего (41,5%). На непродовольственные товары с начала года сохранился умеренный рост цен, под влиянием спросовых ограничений. С начала года рост цен составил 2,5% (+1,9% годом ранее), в том числе в мае - на 0,5% (в мае 2013 года – прирост цен на 0,3%). На непродовольственные товары без бензина в мае прирост на 0,5%. С начала года цены выросли на 2,4%, что также несколько превысило прошлогодние значения (+1,9%). При этом высокий рост цен отмечается на регулярно-потребляемые товары (табак, медикаменты, моющие и чистящие средства). На бензин в мае рост цен замедлился до 0,5% против 0,8% в апреле. С начала года бензин подорожал на 3,1% (годом ранее – прирост цен на 1,3%). На услуги в мае цены выросли – на 0,8%, с начала года – прирост цен на 2,9%. В мае подорожали услуги организаций ЖКХ – на 0,8%, в результате роста платы за жилищные услуги, в том числе за содержание и ремонт жилья для граждансобственников – на 3,3%, за услуги по организации и выполнению работ по эксплуатации домов ЖК, ЖСК, ТСЖ - на 2,7%. С начала года услуги организаций ЖКХ подорожали на 1,3% (годом ранее – на 0,2%). Оплата проезда городским пассажирским транспортом выросла в мае на 0,4%. На прошедшей неделе рост цен составил 1,7%, оплата проезда в метро подорожала – на 10 3,6%. С начала года по 2 июня услуги городского пассажирского транспорта выросли на 6,1% против 5,2% годом ранее. На услуги без учета организаций ЖКХ рост цен в мае замедлился до 0,7% против 1,1% в апреле под влиянием усиления спросовых ограничений. С начала года прирост цен на 3,6%, как и год назад. Еженедельная динамика потребительских цен прирост ИПЦ, в % к предыдущему периоду за неделю 0,5 0,9 0,9 0,7 0,4 0,5 0,4 0,3 0,1 0 0 недельный прирост ИПЦ: 2014 г.; 0 0 0 0 0,2 0 0,0 2013 г. 1-8 9-13 14-20 21-27 3.02 4-10 11-17 18-24 3.03 4-11 12-17 18-24 25-31 1-7 8-14 15-21 22-28 5.05 6-12 13-19 20-26 2.06 4-10 11-17 18-24 1.07 2-8 9-15 16-22 23-29 5.08 6-12 13-19 20-26 2.09 3-9 10-16 17-23 24-30 1-7 8-14 15-21 22-28 5.11 6-11 12-18 19-25 2.12 3-9 10-16 17-23 -0,1 2014 январь 2014 февр. 2014 март 0,6 0,4 0,2 0,1 0,0 0,8 0,6 0,6 0,5 0,6 0,2 1,0 ИПЦ 2013 (за месяц) 0,8 0,7 0,6 0,3 1,2 ИПЦ 2014 1,0 1,0 2014 апрель 2014 май 2013 июнь 2013 июль 2013 август 2013 сентябрь за месяц 0,6 2013 октябрь 2013 ноябрь -0,2 2013 декабрь 12 10 8 25 20 ИПЦ, левая шк. 6 15 2010 2011 2012 2013 май июн мар дек сен июн мар дек сен июн мар -10 дек -4 сен -5 июн 0 -2 мар 5 0 дек 2 сен 10 июн 4 мар ИПЦ 30 Денежная масса М2 с лагом 9 мес. (правая шк.) 2014 Денежная масса М2, в % к соотв. месяцу предыдущего года Инфляция и М2 с лагом 9 месяцев темпы прироста, в % к соответствующему месяцу предыдущего года ( оц.) О ситуации на рынке зерна На прошедшей неделе с 26 мая по 2 июня 2014 года на зерновом рынке в Европейской части России наблюдалось незначительное укрепление цен на продовольственное и фуражное зерно, обусловленное стабильным спросом со стороны внутренних потребителей и экспортеров. В Азиатской части России отмечалась тенденция к стабилизации цен, вызванная снижением спроса со стороны потребителей. 11 На мировом рынке зерна наблюдалось понижение цен, основным факторам которого стало повышение прогнозов производства зерна в странах ЕС и России. Динамика цен на пшеницу (по данным ООО «Прозерно») средние цены 25.04.14 2013 прирост цен, в % 2014 апр.14 23.05.14 30.05.14 янв. - январь- апрель дек. март май по состоянию на 30 число Ближайшие зерновые фьючерсы US Wheat SRW, СВОТ, $/t 257,3 250 239,7 230,5 -22,3 9,2 0,4 Котировки наличного товара, FOB (Gulf of Mexico/France/Black Sea), $/t US Wheat SRW 299 287 268 256 -16,6 6,9 -2,0 US Wheat HRW 334 333 329 319 -13,7 12,7 -1,2 French Milling Wheat, Rouen 300 297 273 265 -16,2 2,1 0,3 Russian Milling Wheat, Black 290 293 287 282 -21,1 -1,0 0,3 Sea Средние цены, EXW Европейская Россия Пшеница 3 класса, $/t 247,4 249 265,5 263,4 -30,8 -6,1 7,3 Пшеница 3 класса, руб/т 8890 8864 9110 9150 -24,5 3,8 5,3 Пшеница 4 класса $/t 236,3 237 254,9 253,6 -35,3 -4,8 9,7 Пшеница 4 класса, руб/т 8490 8464 8745 8810 -29,6 5,1 7,9 Фуражная пшеница $/t 223,5 223 242,2 240,8 -39,8 -2,0 10,9 Фуражная пшеница, руб/т 8030 7946 8310 8365 -34,2 8,3 9,0 -10,4 -14,4 -4,5 -11,7 -2,8 6,5 2,9 7,3 3,8 7,7 4,2 Динамика цен на бензин автомобильный (июль 2008 г. = 100%) 130 120 110 100 100 Потребительские цены Цены производителей Экспортные цены (в $) 90 80 60 янв фев мар апр май июн июл авг сен окт ноя дек янв фев мар апр май июн июл авг сен окт ноя дек янв фев мар апр май июн июл авг сен окт ноя дек янв фев мар апр май июн июл авг сен окт ноя дек янв фев мар апр май 2 июн 70 2010 2011 2012 2013 2014 По данным Росстата, в апреле высокими темпами продолжили расти цены на мазут на 8,0%, на бензин рост цен замедлился до 0,7%, дизельное топливо подорожало на 0,9%. На авиакеросин цены снижаются с февраля, в том числе в апреле – снижение на 5,3%. Инфляция на потребительском рынке в мае - июне 2014 года прирост цен (в процентах) к предыдущему месяцу к декабрю предыдущего года 2014 2013 2014 27 мая – июнь янв. – 3 янв. – янв. - июнь апр. май 2 июня (оценка МЭР) июня 2 июня (оценка МЭР) Прирост потребительских цен (ИПЦ) Продовольственные товары 0,9 1,3 0,9 1,5 0,2 0,2 0,7-0,8 3,2 4,3 4,9 7,1 4,9-5,0 апр.14/ май14/ апр.13 май13 7,3 7,6 9,0 9,5 июнь14/ июнь13 (оценка МЭР) 7,9-8,0 12 -"- без плодоовощной продукции социально значимые товары прочие продовольственные товары плодоовощная продукция 1,3 1,2 1,2 1,2 2,3 Непродовольственные товары бензин автомобильный 0,2 2,9 5,3 8,3 9,5 1,5 1,2 0,3 0,4 5,1 8,9 10,6 0,3 4,4 1,5 8,0 8,8 2,4 0,2 24,1 22,9 14,4 10,1 - - 2,6 4,9 5,1 0,5 0,6 0,8 0,5 0,2 1,2 3,3 6,6 7,6 Услуги организации ЖКХ городской пассажирский транспорт 0,7 0,0 0,8 0,8 0,4 0,0 0,2 1,3 8,5 9,8 8,4 10,8 1,7 5,2 6,1 6,0 6,5 Базовая инфляция (БИПЦ) 0,9 0,9 - - - 6,5 7,0 0,4 Динамика цен на социально значимые товары в процентах Прирост потребительских цен в 2010 – 2014 гг., в % 2011 2012 2013 январь-декабрь картофель мясо и птица сахар масло сливочное молоко и молочная продукция хлеб и х/б изделия сыры сычужные масло подсолнечное яйца бензин автомобильный медикаменты -52,2 9,2 -25,5 6,6 6,3 8,9 2,8 4,6 6,2 14,9 6,3 10,9 8,3 6,0 3,0 4,4 12,9 0,4 3,4 5,1 6,8 6,3 2014 январьапрель март 43,9 -3,0 2,6 18,6 13,1 8,0 20,3 -3,0 28,8 5,7 8,6 34,5 0,4 8,8 5,3 5,4 1,0 5,3 -2,3 -10,5 1,8 2,1 4,8 1,5 3,0 1,4 1,8 0,5 0,7 -0,1 -2,3 0,8 1,2 май 27 мая – 2 июня 10,2 4,4 1,5 1,0 0,9 0,5 0,1 -0,2 -11,7 0,5 1,2 4,1 0,8 0,9 0,2 0,1 0,1 0,0 0,0 -1,2 0,2 - Динамика цен на продовольствие на мировых рынках в процентах 2010 Наименование Индекс цен на продовольствие (FPI) Мясо Молочная продукция Зерновые Масла Сахар 2011 2012 2013 2014 к предыдущему месяцу декабрь к декабрю январьапрель май март Сельскохозяйственные товары (по данным FAO UN) с начала май14/ года май13 24,5 -5,3 0,2 -3,8 3,5 -1,2 -1,2 1,0 -3,2 19,8 -3,2 40,2 55,0 19,3 10,1 -3,5 -9,3 -15,2 -17,9 -0,4 -1,3 17,5 -16,4 -16,2 -0,8 28,9 -23,1 2,8 -14,3 -0,1 1,7 7,5 4,5 8,1 1,7 -6,3 0,5 -2,8 -1,6 0,2 -5,0 -1,2 -1,9 3,7 1,9 -9,5 6,8 -0,4 10,4 5,0 -5,7 -12,9 0,5 3,7 II. О ценах производителей в промышленности По данным Росстата, в промышленности (СDE) в апреле 2014 года индекс цен производителей в среднем составил 100,7% (103,0% с начала года, 99,6% годом ранее). Цены на торгуемые на внешних рынках товары выросли умеренно – на 1,4%, что обусловлено укреплением курса рубля. 13 Цены на цветные металлы, в среднем по группе снизились на 1,1%. Снижались цены производителей на медь (-3,1%) и на драгоценные металлы (-3,1%) следуя за мировыми ценами. В химическом производстве (DG) в целом рост цен на 1,8%. Вместе с тем в производстве удобрений и азотных соединений сезонное снижение цен составило 0,3%. В производстве нефтепродуктов в апреле темпы роста снизились до 1,4% после 3,4% в марте при замедлении роста цен на бензин в апреле до 0,7% (5,8% в марте). Сохраняется высокий рост цен на мазут топочный – на 8,0% (11,8% месяцем ранее). На масла смазочные сезонный рост цен – на 6,4%. На авиакеросин снижение цен ускорилось – до 5,3% (-3,7% в марте). Цены на товары черной металлургии в среднем по группе в апреле выросли на 2,5%, сохранился рост цен на продукцию, поставляемую на экспорт (чугун и доменные ферросплавы, ферросплавы кроме доменных, заготовки для переката). На неторгуемые товары (с исключением электроэнергетики) в апреле рост цен составил 0,8%. По большинству видов неторгуемых товаров наблюдалось замедление темпов роста цен, за исключением пищевой промышленности, где рост цен выше из-за удорожания сырья. В производстве пищевых продуктов, включая напитки, и табака (DA), в апреле, как и в марте, рост цен составил 1,6%. Ускоряется рост цен в производстве мяса и мясопродуктов (2,2% в апреле против 1,8% в марте) в связи с ростом цен на отечественное сырье (свинину, птицу) и снижением поставок импорта. Темпы роста цен производителей молочных продуктов замедлились до 1,4% против 2,5%. На фоне роста мировых цен на сахар рост цен производителей сахара высокий – на 4,2%. Ускорился рост цен производителей на муку до 5,0% против 1,7% в марте в связи с ростом цен на зерно. Товары легкой промышленности (DB+DС) в марте подорожали на 0,7% в основном в связи с ростом цен в ткацком производстве в связи с удорожанием сырья (хлопка) на мировых рынках с конца 2013 года. Цены на машиностроительную продукцию в целом (сводная группировка DK+DL+DM) в марте увеличились на 0,5%. В производстве машин и оборудования цены выросли на 0,7% при сохраняющемся росте цен на продукцию для инфраструктурных компаний (двигателей и турбин, насосов и компрессоров) в пределах 0,9-2,7%. В производстве электрооборудования рост цен слабый – на 0,2%, в производстве транспортных средств – на 0,5%. В производстве стройматериалов в апреле рост цен низкий – 0,2% несмотря на начало строительного сезона. Реализованная сельскохозяйственная продукция. В животноводстве в апреле рост цен составил 2,0%. Значительно выросли цены производителей на свинину – на 7,5%. Также ускорился рост цен на птицу – 1,4% и КРС 1,0%. На молоко рост цен невысокий – на 0,3% при сезонном росте объемов производства, на яйца цены снизились на 0,1%. Цена сельхозпроизводителей на пшеницу в апреле выросла до 7,5 тыс. руб. за тонну против 7,0 тыс. руб. за тонну в марте вслед за ростом экспортных цен. 14 Сравнительная динамика потребительских цен и цен промышленных производителей Прирост индексов цен, в %, за период Нефть добытая Мазут топочный Дизельное топливо декабрь 2013 январь 2014 февраль 2014 март 2014 апрель 2014 апр.14/ дек.13 апр.14/ апр.13 23.2 23.2 23.2 потреб 24.15 10 8,5 -6,9 0,2 -4,8 -0,5 2,6 0,6 5,0 -4,2 -1,5 -4,3 -0,2 2,1 0,2 -4,5 3,6 -0,9 6,2 0,4 5,8 -0,8 8,1 11,8 1,0 5,8 1,5 5,3 0,7 2,1 8,0 0,9 0,7 0,8 -0,3 -1,3 10,7 19,8 -0,6 8,3 2,6 13,4 -1,2 29,0 21,0 8,4 14,9 6,6 -8,5 -7,9 27.11 3,3 -0,1 1,9 2,4 0,5 4,7 6,5 26.51 потреб -2,5 -0,5 0,3 0,0 0,8 -0,5 -0,1 0,7 0,2 0,4 -1,0 0,0 3,5 0,5 0,7 0,6 -0,3 0,9 0,6 0,7 0,0 0,5 0,8 0,7 0,3 -0,9 0,1 6,1 2,1 2,1 0,0 0,0 10,2 3,1 2,6 11.10.11 Бензин Удобрения минеральные Уголь для коксования Чугун и доменные ферросплавы Цемент Легковые автомобили потреб Грузовые автомобили Текстильное и швейное производство Одежда и белье DB 0,2 0,5 0,1 0,7 0,7 2,0 2,5 потреб 0,4 0,2 0,3 0,5 0,4 1,4 4,8 Производство пищевых продуктов, вкл. напитки 15 0,4 0,2 0,3 1,8 1,6 4,0 6,3 потреб 0,5 0,5 0,7 1,3 1,2 3,7 8,3 Товары, торгуемые на внешних рынках 2,3 0,4 -0,5 4,4 1,4 5,8 12,8 Товары, неторгуемые на внешних рынках (с исключ. электроэнергетики) 0,1 0,5 1,0 0,7 0,8 2,3 3,8 Инфляция (ИПЦ) потреб 0,5 0,6 0,7 1,0 0,9 3,2 7,3 CDE 1,0 0,4 -0,4 2,3 0,7 3,0 7,2 Продовольственные товары без плодоовощной продукции Промышленность (ИЦП) Динамика цен на внешних товарных рынках (прирост цен, в %) 2010 Наименование Кофе Кукуруза Соевые бобы Сахар Пшеница Хлопок КРС (живой) Свиньи (на откорме) Алюминий (LME) Медь (Bloomberg) 2014 к предыдущему месяцу июнь по с начала май14/ декабрь к декабрю январьгода май13 апрель май состоянию март на 4 число (по данным Bloomberg) 69,9 -5,9 -34,0 -21,9 52,8 20,9 -15,4 -4,6 49,2 41,8 51,3 2,4 11,3 -38,3 12,0 7,0 -10,0 -2,1 5,6 -15,3 37,0 -13,2 19,8 -7,9 7,8 5,9 -0,7 -0,9 12,3 -1,0 13,6 -23,2 -19,4 -14,8 4,7 3,5 -3,1 1,0 6,0 1,8 49,7 -17,9 23,1 -23,6 16,9 1,1 -10,9 -3,8 1,2 -8,0 в 2 р. -39,3 -14,1 8,9 13,7 -0,5 -9,5 2,8 5,3 4,9 14,6 7,9 0,4 2,6 -0,2 0,1 2,3 4,8 14,5 9,6 1,3 -1,9 45,9 -0,9 -1,1 -0,7 42,0 31,5 11,3 33,8 2011 2012 2013 Металлы, уголь и нефтепродукты (по данным Bloomberg и London Metal Exchange) -18,7 2,7 -16,4 0,4 3,7 -0,1 -22,3 4,3 -5,4 -11,1 2,3 3,2 1,4 -1,8 5,4 -7,8 -4,3 -3,0 15 Свинец (LME) Цинк (LME) Никель (LME) Сталь (LME) Уголь энергетический* БЕНЗИН МАЗУТ Природный газ 10,0 -2,7 29,4 10,0 -22,4 -23,8 -22,8 0,5 15,8 11,3 -8,7 -46,7 -3,3 1,1 -17,4 1,7 -7,4 -5,3 15,5 30,0 1,7 4,3 12,4 0,0 1,2 1,5 7,8 0,0 -1,2 0,1 -3,3 0,0 -5,8 0,3 35,3 30,0 5,3 12,2 20,8 151,6 53,6 -6,0 -18,7 -6,5 -11,6 2,9 -1,8 - -10,7 - 20,2 22,0 -23,1 12,4 17,2 -28,5 2,4 3,6 6,7 2,2 2,0 33,5 2,9 -4,7 -1,1 5,5 1,1 10,3 -1,9 -0,6 -6,8 -1,7 -2,7 3,1 4,8 -6,8 4,8 12,2 5,3 14,5 В июне по состоянию на 4 число цены фьючерсных контрактов практически на всю растениеводческую продукцию продолжили снижаться: на поставку кофе – на 4,6%, пшеницы – на 3,8%, кукурузы – на 2,1%, соевых бобов – на 0,9%, на сахар – выросли на 1,0%. На КРС в июне цены выросли на 2,3%, на свиней (на откорме) - снижение цен 0,7%. Динамика внутренних цен производителей на энергоносители (по данным Росстата) 2010 Наименование автобензин мазут дизтопливо авиакеросин 2011 2012 декабрь к декабрю 22,0 3,4 32,6 12,5 9,8 12,4 28,0 34,2 3,5 -4,2 7,9 2,5 2013 январьдекабрь 7,4 -1,5 2,4 3,8 2014 январьмарт 7,5 11,0 -1,4 -2,5 апрель 0,7 8,0 0,9 -5,3 с начала года 8,3 19,8 -0,6 -7,6 апрель14/ апрель 13 14,9 21,0 8,4 0,3 16 Мировые цены на продовольственные товары (по данным FAO UN), 2002-2004 = 100% Цены на металлы (по данным Bloomberg и LME), дек.2008 = 100% Цены на нефтепродукты и уголь (по данным Bloomberg), дек.2008 = 100% 17