Классификатор состояний финансового рынка

реклама

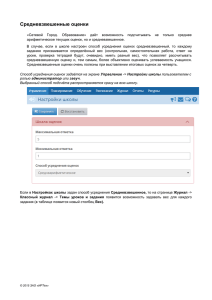

93 КЛАССИФИКАТОР СОСТОЯНИЙ ФИНАНСОВОГО РЫНКА К.В. Микка1 1 Марийский государственный технический университет, 424001, г.Йошкар-Ола, пл. Ленина 1, тел.: 419000, e-mail: [email protected]. Рассмотрена задача распознавания состояний финансового рынка на основе статистических методов и процедур принятия решений, имеющая топологию однослойной нейронной сети. Предложен алгоритм построения исходного множества инструментов системы и получения оценок их весов согласно статистическим критериям. Приводится пример правила задания порогов обнаружения состояния финансового рынка при использовании многопороговой функции активации. 1. Введение и постановка задачи Проблема оперативного обнаружения изменения состояния рынка в настоящее время остается достаточно актуальной. Ряд современных подходов к ее решению изложен в работах [1, 2]. Множество состояний рынка условно объединяется в три класса: А, В, С. Несмотря на многообразие статистических моделей финансовых рынков, в настоящее время не существует методов, обеспечивающих достаточно высокую вероятность отнесения текущего состояния к одному из этих классов Цель данного доклада заключается в обобщении хорошо зарекомендовавших известных моделей рынка и разработка алгоритма классификации состояния рынка на ее основе. Предлагаемый классификатор ассоциируется с однослойной нейронной сетью без скрытых слоев: n, 1 , где n – число элементов входного слоя, которое, как уже было отмечено, может со временем меняться как в сторону увеличения, так и в сторону уменьшения. При этом выходной элемент всегда один. Схема описываемого классификатора представлена на рис. 1. При этом 1, i - ый индикатор сработал xi ; 0, в противном случае где i 1, n ; Vi – веса соответствующих моделей, входящих в классификатор; hk - пороги, значения которых определяют состояние рынка k 1, 2, h1 h2 ; yt эндогенная переменная на t -ом шаге определяемая как 1, для класса А ( h1 ) yi 0, для класса В (h1 h2 ), 1, для класса C ( h ) 2 т.е. в классификаторе используется многопороговая функция активации с q 3 [3]. Отметим, что величины Vi , hk , как и n , могут меняться со временем. Рис. 1. Однослойная нейронная сеть, реализующая алгоритм классификации состояния рынка Главное отличие данного подхода от нейронной сети заключается в том, что предлагаемый классификатор не является “черным ящиком” [3]. Веса, пороги и объем данных, необходимые для анализа, определяются исходя из известных методов 94 теории принятия решений и требований пользователя, а не на основе многократного моделирования. Рассмотрим особенности процедуры получения оценок величин Vi , hk , n . 2. Базовый алгоритм формирования исходного множества альтернатив Оценка параметра n может быть получена на основе агоритма формирования исходного множества альтернатив (ИМА) [4], в результате процедуры экспертного перечисления. Применительно к обобщенному класификатору используются следующие обобщения: – исходное множество допустимых оценок; Э – множество допустимых оценок для экспертов; L – параметр, характеризующий степень взаимодействия между экспертами; если L=0, то эксперты изолированы; ~ - множество оценок всех экспертов N за исследуемый период Q – обратная связь. Для формирования ИМА необходимо найти матрицу R rij , i 1, N , j 1, s , s – наименьший необходимый объем репрезентативной выборки анализируемых периодов, определяемый при помощи методов математической статистики: 1, в j - й момент i - я модель сработала , rij 0, в противном случае. Кроме того, определяются оценки вероятностей правильной работы i -го эксперта Pi : s Pi j 1 rij s . На последнем этапе формирования ИМА происходит сравнение оценок Pi с заранее заданной величиной P близкой к единице. Из N исходных экспертов отбираются n n N , для которых выполняется неравенство Pi > P . 3. Вычисление оценок входных весов Vi Данную задачу будем решать для следующих начальных условий поставленной задачи: E n , Э , Q 0 . Пошаговый алгоритм L 0, определения весов Vi имеет вид: 1 шаг. Вычисляется матрица n P Ai / n , i 1 где A – ранжировка индикаторов согласно i -му параметру. В качестве параметров, относительно которых осуществляется ранжирование, выступают четыре критерия [5]: 1) частота обнаружения момента, при котором происходит изменение состояния рынка; 2) доля ложных тревог; 3) среднее время запаздывания при обнаружении; 4) доля обнаружения без запаздывания. Элемент pij матрицы P интерпретируется i -го как вероятность предпочтения эксперта j -му. 2 шаг. Исходя из i Z ij 2 1 GZ ij pij e t 2 dt (1) 2 находят Z ij с использованием таблиц нормального распределения. 3 шаг. Образуют матрицу Z Z ij . Подсчитывают сумму оценок c Z i Z ij , j 1 где c - число параметров. Кроме того, определяют среднее значение Z Z i i , которое принимают за искомую c оценку параметра Ai i 1, c . 4 шаг. Согласно (1) определяют величины P i GZ i . Последние нормируют по формуле P* Pi c , i P j 1 j Pi * где называют показателями относительной важности индикаторов. В свою очередь, они могут служить оценками весов входных элементов Vi . 5 шаг. Для полноты исследования осуществляют проверку на непротиворечивость. Для этого по (1) 95 находят разности p ij G Z i Z j ij между и определяют полученными значениями p ij и исходными pij . После этого рассчитывают среднее отклонение c /nn 1; i , j 1 i j ij если оно мало, то это свидетельствует о непротиворечивости полученных экспертных ранжировок. 4. Определение порогов принятия решения о классе состояния рынка Для определения класса состояния рынка статистика сравнивается с заранее рассчитанными порогами классификатора. Пороги могут задаваться из субъективных предпочтений аналитика или согласно некоторому детерминированному правилу, приводящему к автоматизации работы классификатора. Правила могут самыми разнообразными, например: величина используемых порогов может устанавливаться следующим образом: h1 min R1 , R2 ,, Rm , h2 min R1 , R2 ,, Rm , где R j - доля обнаружений изменения состояний рынка отобранными моделями на j -ом шаге j 1, m . Список литературы 1. Шарп У.Ф., Александр Г.Дж., Бейли Дж.В. Инвестиции. – М.: ИНФРА-М, 2006. 2. Швагер Д. Технический анализ. Полный курс. – 4-е изд. – М.: Альпина Бизнес Букс, 2007. 3. Бэстенс Д.-Э., ван ден Берг В.-М., Вуд Д. Нейронные сети и финансовые рынки: принятие решений в торговых операциях. – М.: ТВП, 1997. 4. Макаров И.М., Виноградская Т.М., Рубчинский А.А., Соколов В.В. Теория выбора и принятия решений: Учебное пособие. – М.: Наука, 1982. 5. Микка К.В. Статистический анализ эффективности прогноза временных рядов методами обнаружения разладки и сбоя: Автореф. дис. канд. физ.-мат. наук / МарГУ. Йошкар-Ола, 2004.