Иногда договор подряда лучше трудового договора

реклама

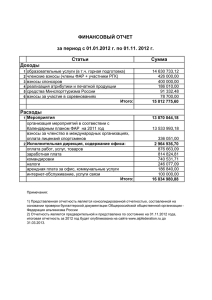

1 Наше предприятие собирается провести косметический ремонт офиса. Мы решили нанять временного сотрудника, заключив с ним договор. Подскажите, как лучше его оформить, чтобы снизить налоги? Нанимая временных работников, лучше заключать не трудовой договор, а договор подряда. Так вы сможете избежать уплаты взносов на страхование от несчастных случаев и уменьшить налог на доходы физических лиц, ЕСН и пенсионные взносы. Взносы на страхование от несчастных случаев с доходов подрядчиков начисляются, если только вы сами примете решение застраховать таких работников (ст.5 Федерального закона от 24 июля 1998 г. N 125-ФЗ). Если же в договоре подряда не оговорена подобная обязанность фирмы, взносы платить не нужно. Остальные обязательные платежи можно уменьшить. Работающие по гражданскоправовым договорам (к которым относится и договор подряда) имеют право получить профессиональный вычет (ст.221 НК РФ) и снизить налог на доходы физических лиц. Учтите, что это положение касается только налоговых резидентов РФ, то есть лиц, проживших на территории России не менее 183 дней в году. Налогом соответственно будет облагаться не вся сумма, начисленная подрядчику, а уменьшенная на его расходы, связанные с выполнением работ, в частности на стоимость закупленных стройматериалов и оплату услуг по их доставке. Для получения вычета расходы требуется подтвердить документально, поэтому рабочий должен представить накладные либо товарные чеки на все купленные им материалы (краску, алебастр, цемент и др.), а также кассовые чеки или квитанции к приходно-кассовым ордерам. Предупредить работника о том, какие документы потребуются, лучше заранее. Вместе с документами подрядчик обязан подать заявление, в котором он просит предоставить профессиональный вычет. Ваша фирма может снизить сумму НДФЛ, даже если в договоре не сказано, что расходы производятся за счет гражданина. Но в этом случае налоговики могут решить, что вы уменьшили сумму налога неправомерно. Так что лучше все-таки этот пункт в договоре учесть. В дополнение вы можете сэкономить на ЕСН (а заодно и на взносах в ПФР, поскольку они начисляются так же, как этот налог). Напомним, что ЕСН взимается со всех вознаграждений по гражданско-правовым договорам. Но подрядчикам обычно не только выдается вознаграждение, но и компенсируются издержки (п.2 ст.709 ГК РФ), не облагаемые налогом, поскольку они не относятся к выплатам, произведенным в пользу гражданина. Только о компенсации тоже не забудьте сообщить в договоре. Пример Михаилу Ломову было выплачено 10 000 руб. за ремонт и 5000 руб. - за приобретенные материалы. Рассчитаем суммы НДФЛ и ЕСН, учитывая, что с выплат по гражданскоправовым договорам не начисляется часть ЕСН, уплачиваемая в ФСС России. Основная ставка налога в этот фонд - 4 процента. Значит, с выплат подрядчикам налог начисляется по ставке 31,6 процента (35,6 - 4). Допустим, что взносы на страхование от несчастных случаев фирма платит по ставке 0,2 процента. Вариант 1. Если с работником будет заключен трудовой договор и он не подтвердит свои расходы на стройматериалы, то вам придется удержать с него НДФЛ - 1950 руб. (15 000 руб. х 13%), начислить ЕСН - 5340 руб. (15 000 руб. х 35,6%) и взносы на страхование от несчастных случаев - 30 руб. (15 000 руб. х 0,2%). Всего фирма и сотрудник должны заплатить 7320 руб. (1950 + 5340 + 30). Вариант 2. Если со строителем заключен договор подряда и он представит документы, подтверждающие свои расходы, то НДФЛ составит 1300 руб. (10 000 руб. х 13%), ЕСН - 3160 руб. (10 000 руб. х 31,6%), а взносы на страхование от несчастных случаев перечислять не придется. Таким образом, общая сумма налогов равна всего 4460 руб. (1300 + 3160), что почти на 40 процентов меньше ((7320 руб. - 4460 руб.) : 7320 руб. х 100%), чем в первом варианте. 2 В бухгалтерию ООО "Вересень" от Иванова Ивана Ивановича Заявление В соответствии со статьей 221 НК РФ прошу предоставить мне профессиональный налоговый вычет на расходы, связанные с выполнением договора подряда. Общая сумма затрат - 5000 (пять тысяч) рублей. Их перечень, а также подтверждающие документы прилагаются на 6 (шести) листах. 18 апреля 2003 г. И.И. Иванов ——————————————————————————————————————————————————————————————————————— | Актив | Пассив | |————————————————————————————————|——————————————————————————————————————| |Работник, нанятый по договору|Для того чтобы получить профессиональ-| |подряда, может сэкономить на|ный вычет, подрядчику нужно подтвер-| |НДФЛ |дить расходы, связанные с выполнением| | |работ | |————————————————————————————————|——————————————————————————————————————| |Организация, заключившая договор|Налоговики могут признать сумму ЕСН| |подряда, может уменьшить ЕСН и|заниженной, если фирма не укажет в| |не платить взносы на страхование|контракте, что подрядчику компенсиру-| |от несчастных случаев |ются издержки | ——————————————————————————————————————————————————————————————————————— "Двойная запись", N 5, май 2003 г.