ОБЕСЦЕНЕНИЕ АКТИВОВ В СООТВЕТСТВИИ С МСФО Садыров А.А. (СКГУ им. М.Козыбаева)

реклама

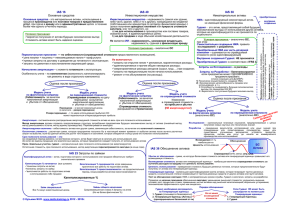

ОБЕСЦЕНЕНИЕ АКТИВОВ В СООТВЕТСТВИИ С МСФО Садыров А.А. (СКГУ им. М.Козыбаева) Обесценению активов посвящен отдельный раздел МСФО (IAS) 36 «Обесценение активов». Внедрение этого стандарта, скорее всего, является одним из проявлений реализации принципа «консерватизма (осмотрительности)», согласно которому «активы и доходы не должны быть завышены, а обязательства и расходы не должны быть занижены». В соответствии с «Принципами подготовки и составления финансовой отчетности» актив — это ресурс, контролируемый компанией, возникший в результате предыдущих событий, от которого компания ожидает экономической выгоды в будущем, стоимость которого можно надежно оценить. Таким образом, в балансе организации должны быть отражены активы, которые, как ожидается, принесут в будущем экономические выгоды. Подтверждение этих постулатов находим в самом МСФО (IAS) 36 «Обесценение активов», в котором сказано, что цель стандарта заключается в том, чтобы установить процедуры, которые организация применяет для учета своих активов по величине, не превышающей их возмещаемую сумму. Следовательно, если балансовая стоимость актива превышает сумму, которая будет возмещена за счет использования или продажи этого актива, то актив характеризуется как обесценившийся, и IAS 36 требует, чтобы организация признала убыток от обесценения. Убыток от обесценения — это сумма, на которую балансовая стоимость актива или генерирующей единицы превышает его возмещаемую сумму. Напомним, что балансовая стоимость — это сумма, по которой актив отражается после вычета суммы накопленной амортизации и накопленного убытка от обесценения. Из этого следует, что под обесценением активов (идентифицируемой группы активов) следует понимать снижение под влиянием отдельных признаков (факторов) балансовой стоимости актива до суммы возможных будущих экономических выгод (возмещаемой суммы). При выявлении любого из этих признаков (факторов) организация обязана произвести формальную оценку возмещаемой суммы актива за исключением недоступного для использования нематериального актива с неопределенным сроком полезной службы. Такой нематериальный актив тестируется на обесценение ежегодно. Итак, что же свидетельствует о том, что активы организации, возможно, имеют признаки обесценения? В процессе выявления признаков возможного обесценения актива компания должна рассмотреть, как минимум, следующие факторы. Внешние источники информации: 1) в течение периода рыночная стоимость актива уменьшилась на существенно более значительную величину, чем можно было ожидать по прошествии времени или нормального использования; 2) существенные изменения, имевшие отрицательные последствия для организации, произошли в течение периода или ожидаются в ближайшем будущем в технологических, рыночных, экономических или юридических условиях, в которых работает организация, или на рынке, для которого предназначен актив; 3) в течение периода увеличились рыночные процентные ставки или другие рыночные показатели прибыльности инвестиций, и эти увеличения, вероятно, повлияют на ставку дисконта, которая используется при расчете ценности использования актива, и существенно уменьшат его возмещаемую сумму; 4) балансовая стоимость чистых активов организации превышает ее рыночную капитализацию. Все это, по нашему мнению, в настоящий момент во многом справедливо для инвестиций, для большинства отраслей, в том числе строительной, металлургической, химической отраслей, для туристических и консалтинговых компаний и т.п. Внутренние источники информации: 1) имеются доказательства устаревания или физического повреждения актива; 2) существенные изменения, имевшие отрицательные последствия для организации, произошли в течение периода или ожидаются в ближайшем будущем в степени или способе текущего или предполагаемого использования актива. К числу таких изменений относятся: простой актива, планы прекращения или реструктуризации деятельности, в которой используется актив, планы реализации актива до наступления ранее предполагавшейся даты выбытия, а также переоценка срока полезной службы актива из предельного в неопределенный; 3) внутренняя отчетность показывает, что текущие или будущие результаты использования актива хуже прогнозируемых. Указанный перечень не является исчерпывающим. Организация может выявить и другие признаки возможного обесценения актива, что также потребует от нее определения возмещаемой суммы данного актива или, применительно к деловой репутации, выполнения теста на обесценение. Из внутренней (управленческой) отчетности также можно получить определенные свидетельства возможного обесценения актива: 1) наличие потоков денежных средств для приобретения актива или последующих потребностей в денежных средствах для его эксплуатации и обслуживания, которые значительно выше изначально предусмотренных бюджетом; 2) наличие фактических чистых потоков денежных средств или операционной прибыли или убытка от актива, которые значительно хуже, чем заложенные в бюджет; 3) наличие существенного снижения предусмотренных бюджетом чистых потоков денежных средств или операционной прибыли, или существенного увеличения предусмотренных бюджетом убытков, проистекающих из данного актива; 4) наличие операционных убытков или чистых оттоков денежных средств по активу, возникающих при объединении показателей текущего периода с бюджетными показателями для будущих периодов. Обратимся к термину «возмещаемая сумма актива». Возмещаемой суммой актива или генерирующей единицы является наибольшая из двух величин: 1) его справедливая стоимость за вычетом затрат на продажу; или 2) ценность его использования. Со справедливой стоимостью за вычетом затрат на продажу более или менее все ясно — это сумма, которую можно получить путем продажи актива или генерирующей единицы при совершении сделки между хорошо осведомленными, желающими совершить такую сделку и независимыми друг от друга сторонами, за вычетом затрат на выбытие. Почему более или менее понятно? Да потому что многие рынки в нынешних экономических условиях либо неактивны (функционируют не постоянно), либо не поддаются прогнозированию, что настолько расширяет интервал обычной цены, что у аудиторов, скорее всего, возникнут сомнения в достоверности оценки справедливой стоимости тех или иных активов. Когда справедливая стоимость за вычетом затрат на продажу не может быть определена ввиду отсутствия основы для надежной оценки суммы, которая может быть получена от продажи актива при совершении сделки между хорошо осведомленными, желающими совершить такую операцию сторонами, организация вправе принять ценность использования актива за его возмещаемую сумму. Ценность использования — это дисконтированная стоимость будущих потоков денежных средств, получение которых ожидается от актива или генерирующей единицы. Возмещаемая сумма определяется для отдельного актива, за исключением случаев, когда актив не генерирует притоков денежных средств, которые в значительной степени независимы от генерируемых другими активами или группами активов. В этом случае возмещаемая сумма определяется для генерирующей единицы, к которой принадлежит актив, за исключением случаев, когда: 1) либо справедливая стоимость актива за вычетом затрат на продажу превышает балансовую стоимость; 2) либо ценность использования актива близка к его справедливой стоимости за вычетом затрат на продажу, и эта справедливая стоимость за вычетом затрат на продажу может быть определена. В нынешних экономических условиях аудиторы будут полагаться в основном на внешние источники информации — в нашем случае на выводы независимых оценщиков. Учитывая это, по мнению автора, организация может не утруднять себя расчетами ценности использования, а сразу может обратиться к услугам независимого оценщика, выводы которого признает аудитор организации. В учете по кредиту накопленные убытки от обесценения уменьшают балансовую стоимость актива, а по дебету убыток от обесценения текущего года признается в отчете о совокупном доходе. Если же убыток от обесценения относится к активу, по которому была признана оценка, то в отчете о совокупном доходе признается только величина превышения уценки над ранее признанной оценкой, а в прочем совокупном доходе показывается уменьшение ранее созданного резерва переоценки. В параграфах 110–116 IAS 36 устанавливаются требования к реверсированию убытка от обесценения, признанного в отношении актива или генерирующей единицы в предшествующие периоды. В этих требованиях используется термин «актив», но они применяются в равной степени и к отдельному активу, и к генерирующей единице. В параграфах 117–121 установлены дополнительные требования к отдельному активу, в параграфах 122 и 123 — к генерирующей единице, а в параграфах 124 и 125 — к деловой репутации. Итак, в соответствии с параграфом 110 IAS 36 на каждую отчетную дату организация обязана выявлять наличие или отсутствие каких-либо признаков того, что убыток от обесценения, признанный в предшествующие периоды в отношении актива, за исключением деловой репутации, возможно, больше не существует или уменьшился. При обнаружении любого такого признака организация должна оценить возмещаемую сумму этого актива. Как это сделать, мы уже упоминали выше. Выявляя признаки того, что убыток от обесценения, признанный в предшествующие периоды в отношении актива, за исключением деловой репутации, возможно, больше не существует или уменьшился, организация должна учитывать, как минимум, факторы, приведенные в параграфе 111 IAS 36. Эти факторы мы не приводим, так как они зеркально отражают признаки потенциального убытка от обесценения. Если имеется признак того, что признанный в отношении актива, за исключением деловой репутации, убыток от обесценения, возможно, больше не существует или уменьшился, то это может означать, что остающийся срок полезной службы, метод амортизации или ликвидационная стоимость должны пересматриваться и корректироваться в соответствии с МСФО, применимыми к данному активу, даже если убыток по этому активу не реверсируется. Убыток от обесценения, признанный в предшествующие периоды в отношении актива, за исключением деловой репутации, подлежит реверсированию, если и только если произошло изменение в оценках, использованных при определении возмещаемой суммы данного актива с момента признания последнего убытка от обесценения. В таком случае балансовая стоимость актива, за исключением случая, предусмотренного параграфом 117 IAS 36, подлежит увеличению до его возмещаемой суммы. В параграфе 117 IAS 36 говорится о том, что увеличенная за счет реверсирования убытка от обесценения балансовая стоимость актива, за исключением деловой репутации, не должна превышать балансовую стоимость, которая была бы определена (за вычетом амортизации), если бы в предыдущие годы для актива не признавался убыток от обесценения. Обращаем ваше внимание на то, что признание убытка от обесценения актива, за исключением деловой репутации, а равно и его реверсирование подлежат признанию непосредственно в отчете о прибылях и убытках, если только данный актив не отражается в учете по переоцененной величине в соответствии с другим стандартом (например, по модели переоценки в соответствии с МСФО (IAS) 16 «Основные средства»). Любое реверсирование убытка от обесценения по переоцененному активу надлежит учитывать как увеличение от переоценки в соответствии с другим стандартом. При этом следует учесть также требования параграфов 120–121 IAS 36: «Реверсирование убытка от обесценения по переоцененному активу кредитуется непосредственно на счет собственного капитала под заголовком “Сумма дооценки”. Однако если убыток от обесценения по тому же переоцененному активу был ранее признан в отчете о прибылях и убытках, то реверсирование такого убытка также признается в отчете о прибылях и убытках» и «После признания реверсирования убытка от обесценения амортизационное отчисление для актива должно корректироваться для будущих периодов, с тем, чтобы распределить измененную балансовую стоимость актива за вычетом его ликвидационной стоимости (если таковая имеется) на систематической основе в течение оставшегося срока его полезной службы». Как видим, механизм определения суммы убытков от обесценения и восстановления этой суммы основан на оценочных показателях и изрядной доле субъективизма, что снижает доверие к отчетности и предоставляет возможности для манипулирования данными финансовой отчетности. «Многие испанские банки использовали этот подход, наращивая резервы в благоприятные времена для того, чтобы покрыть издержки тогда, когда рыночная ситуация станет негативной. Многие отмечали, что механизм действительно работает. Однако Стиг Эневольдсен (Stig Enevoldsen), председатель Европейской консультативной группы по финансовой отчетности (EFRAG), назвал это “пустой болтовней” и выступил против официального разрешения этой практики в Европе, дабы не снижать доверия». Эксперты британского университета Leeds University Business School провели исследование влияния справедливой стоимости на решения, принимаемые менеджерами компаний. Результаты показывают, что после введения FRS 17 «Пенсионные вознаграждения» в Великобритании (а это 2001 год) финансовая отчетность компании приобрела оттенок непрозрачности и неправдивости — и всегда была такой на протяжении всего этого времени. Как следует из их отчета, fair value используется директорами, аудиторами, актуариями и бухгалтерами для того, чтобы «прятать» плохие новости и маскировать пенсионные обязательства. Литература: 1. Методические рекомендации по применению МСФО 36 "Обесценение активов". 2. Палий В.Ф. Международные стандарты учета и финансовой отчетности: Учебник. М.: ИНФРА-М, 2003. 3. Ткач В.И., Ткач М.В. "Международная система учета и отчетности". - М. - Финансы и статистика, 2003 г.