Финансовые фьючерсные контракты

advertisement

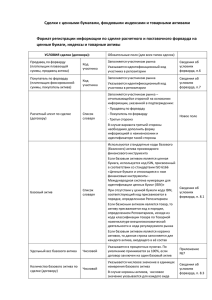

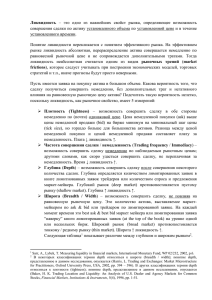

Кафедра «Прикладная математика» Финансовыефьючерсныеконтракты (аннотация курса по выбору) Автор программы курса: А.К.Керимов. Участники экономических отношений заключают контракты, как на условиях немедленной поставки актива, так и в будущем. Сделки, имеющие целью немедленную поставку актива, называются кассовыми или сделками на условиях спот. Рынки такого рода сделок называются кассовыми (спотовыми), а цена возникающая в результате их заключения называется кассовой (спотовой). По умолчанию цена обычно предполагается кассовой. Сделки, имеющие своим предметом поставку актива в будущем, называются срочными. Существенным моментом срочных сделок является тот факт, что все условия соглашения, включая и цену поставки актива, оговариваются в момент заключения сделки. Срочный контракт относится к разновидности производных финансовых инструментов. Фьючерсный контракт, или фьючерс - это срочная сделка между двумя сторонами о поставке предмета контракта (базового актива) на определенную дату в будущем, которое заключается на бирже; при этом цена базового актива фиксируется в момент сделки. Тот факт, что фьючерсный контракт заключается на бирже, означает, что биржа разрабатывает условия и правила торговли, которые являются стандартными для данного вида актива и берет на себя гарантии исполнения сделок. Таким образом, инвестор уверен, что всегда сможет купить или продать фьючерсный контракт и в последующем легко ликвидировать свою позицию с помощью офсетной сделки. В то же время стандартный характер условий контракта может оказаться не удобным для контрагентов. Например, им требуется поставка некоторого товара в ином количестве, в ином месте и в другое время, чем это предусмотрено фьючерсным контрактом на данный товар. Кроме того, на бирже может вообще отсутствовать фьючерсный контракт на актив, в котором заинтересованы контрагенты. В связи с этим заключение фьючерсных сделок, как правило, имеет своей целью не реальную поставку/приемку актива, а страхование позиций контрагентов или игру на разнице цен. Основное назначение фьючерсных контрактов – это страхование (хеджирование) ценового риска. Рынок фьючерсных контрактов позволяет производителям и потребителям различной продукции избежать или уменьшить ценовой риск при реализации или приобретении товаров, экспортерам и импортерам - риск изменения валютных курсов, владельцам финансовых активов – риск падения их курсовой стоимости, заемщикам и кредиторам – риск изменения процентной ставки. В курсе рассматриваются фьючерсные контракты, в основе которых лежат ценные бумаги, и их использование для страхования ценового и процентного рисков. Курс рассчитан на студентов экономических специальностей, желающих разобраться в технике страхования ценовых рисков (хеджирования) с использованием фьючерсных контрактов. От слушателей требуется представление о финансовом рынке и основных финансовых инструментах (акции, облигации) и знакомство с основными понятиями теории вероятностей и статистики. Знание срочного рынка не обязательно – все необходимые сведения приводятся в курсе. Желательно также иметь навыки работы с табличным процессором EXCEL. Отличительной особенностью курса является его практический характер. Все методы страхования портфельных рисков интерпретируются на реальных данных с использованием табличного процессора EXCEL. В заключение отметим, что срочный рынок один из самых динамично развивающихся сегментов финансового рынка России.