univer_gzp_21.08.08 - Инвестиционная группа "УНИВЕР"

реклама

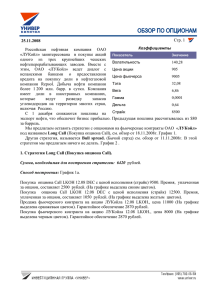

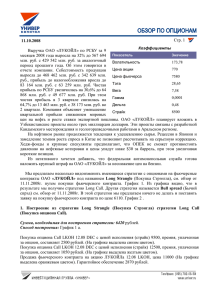

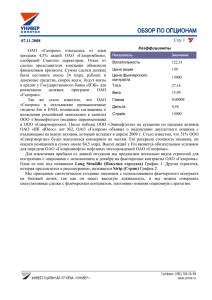

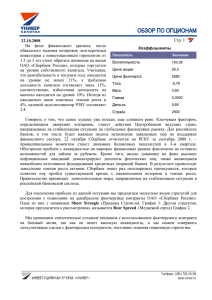

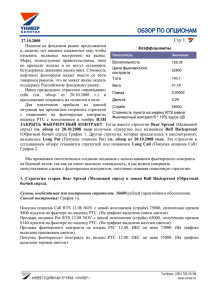

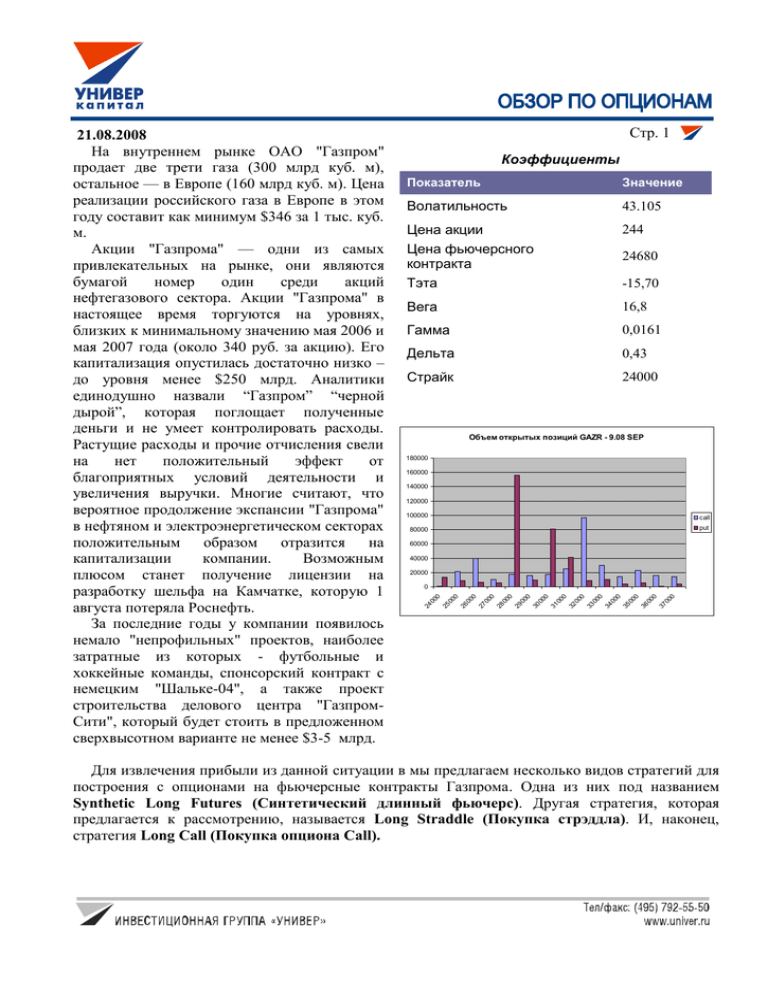

Стр. 1 Коэффициенты Показатель Значение Волатильность 43.105 Цена акции Цена фьючерсного контракта Тэта 244 Вега 16,8 Гамма 0,0161 Дельта 0,43 Страйк 24000 24680 -15,70 Объем открытых позиций GAZR - 9.08 SEP 180000 160000 140000 120000 100000 call 80000 put 60000 40000 20000 0 24 00 0 25 00 0 26 00 0 27 00 0 28 00 0 29 00 0 30 00 0 31 00 0 32 00 0 33 00 0 34 00 0 35 00 0 36 00 0 37 00 0 21.08.2008 На внутреннем рынке ОАО "Газпром" продает две трети газа (300 млрд куб. м), остальное — в Европе (160 млрд куб. м). Цена реализации российского газа в Европе в этом году составит как минимум $346 за 1 тыс. куб. м. Акции "Газпрома" — одни из самых привлекательных на рынке, они являются бумагой номер один среди акций нефтегазового сектора. Акции "Газпрома" в настоящее время торгуются на уровнях, близких к минимальному значению мая 2006 и мая 2007 года (около 340 руб. за акцию). Его капитализация опустилась достаточно низко – до уровня менее $250 млрд. Аналитики единодушно назвали “Газпром” “черной дырой”, которая поглощает полученные деньги и не умеет контролировать расходы. Растущие расходы и прочие отчисления свели на нет положительный эффект от благоприятных условий деятельности и увеличения выручки. Многие считают, что вероятное продолжение экспансии "Газпрома" в нефтяном и электроэнергетическом секторах положительным образом отразится на капитализации компании. Возможным плюсом станет получение лицензии на разработку шельфа на Камчатке, которую 1 августа потеряла Роснефть. За последние годы у компании появилось немало "непрофильных" проектов, наиболее затратные из которых - футбольные и хоккейные команды, спонсорский контракт с немецким "Шальке-04", а также проект строительства делового центра "ГазпромСити", который будет стоить в предложенном сверхвысотном варианте не менее $3-5 млрд. Для извлечения прибыли из данной ситуации в мы предлагаем несколько видов стратегий для построения с опционами на фьючерсные контракты Газпрома. Одна из них под названием Synthetic Long Futures (Синтетический длинный фьючерс). Другая стратегия, которая предлагается к рассмотрению, называется Long Straddle (Покупка стрэддла). И, наконец, стратегия Long Call (Покупка опциона Сall). 21.08.2008 1. Стратегия Synthetic Long Futures (Синтетический длинный фьючерс). Стр. 2 Стоимость стратегии: 670 рублей уплаченной премии. Сумма, необходимая для построения стратегии: 4220 рублей гарантийного обеспечения Способ построения: График 1а. Покупка опциона CALL GAZR 9.08 SEP c ценой исполнения (страйк) 24000, уплаченная премия 1370 рублей. (На графике выделена синим цветом). Продажа опциона PUT GAZR 9.08 SEP c ценой исполнения (страйк) 24000, полученная премия 700 рублей. (На графике выделена желтым цветом). График 1а. Построение стратегии Synthetic Long Futures (Синтетический длинный фьючерс). покупка CALL 24000 фьючерсный контракт продажа CALL 24000 Стр. 3 21.08.2008 График 1б. Стратегия Synthetic Long Futures (Синтетический длинный фьючерс). синтетический длинный фьючерс расчетная цена фьючерсный контракт Сценарий: График 1б. 1. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется выше 24700, прибыль увеличивается по мере удаления от уровня 24700. 2. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется ниже уровня 24700, убыток увеличивается по мере удаления от уровня 24700. Стр. 4 21.08.2008 2. Стратегия Long Straddle (Покупка стрэддла). Стоимость стратегии: 2200 рублей уплаченной премии. Сумма, необходимая для построения стратегии: 2200 рублей гарантийного обеспечения Способ построения: График 2а. Покупка опциона CALL GAZR 9.08 SEP c ценой исполнения (страйк) 24000, уплаченная премия 1500 рублей. (На графике выделена синим цветом). Покупка опциона PUT GAZR 9.08 SEP c ценой исполнения (страйк) 24000, уплаченная премия 700 рублей. (На графике выделена желтым цветом). График 2а. Построение стратегии Long Straddle (Покупка стрэддла). покупка CALL 24000 фьючерсный контракт покупка PUT 24000 Стр. 5 21.08.2008 График 2б. Стратегия Long Straddle (Покупка стрэддла). покупка стрэддла расчетная цена фьючерсный контракт Сценарий: График 2б. 1. На момент исполнения опциона (даты экспирации) цена фьючерсного контракта составит 24000, убыток максимальный и составит 2200 рублей. 2. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется в пределах 21800-26200, стоимость стратегии увеличивается по мере приближения от уровня 24000. 3. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется выше уровня 26200, прибыль растет по мере удаления от уровня 24000. 4. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется ниже уровня 21800, прибыль растет по мере удаления от уровня 21800. *Лиловым цветом на графике выделена линия расчетной цены в случае продажи опционов до даты экспирации. В период существования опциона расчетная линия ежедневно будет приобретать вид стратегии Long Straddle (покупка стрэддла). Стр. 6 21.08.2008 3. Стратегия Long Call (Покупка опциона Call). Стоимость стратегии: 1500 рублей полученной премии. Сумма, необходимая для построения стратегии: 1500 рублей гарантийного обеспечения. Способ построения: График 3а. Покупка опциона Сall GAZR 9.08 SEP c ценой исполнения (страйк) 24000, уплаченная премия 1500 рублей. (На графике выделена синим цветом). График 3а. Построение стратегии Long Call (Покупка опциона Call). покупка опциона Сall 24000 Сценарий: График 3a. 1. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется в диапазоне 24000-25500 , стоимость стратегии увеличивается по мере приближения к уровням 25500. 2. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется ниже 24000, убыток составит 1500 рублей. 3. На момент исполнения опциона (даты экспирации) фьючерсный контракт торгуется выше уровня 25500, прибыль увеличивается по мере удаления от уровня 25500. 21.08.2008 Стр. 7 Волатильность - переменная в формулах опционного ценообразования, обозначающая колебание доходности базисного актива с настоящего момента до даты истечения срока опциона. Коэффициент тэта - коэффициент изменения цены опциона в зависимости от времени, оставшегося до истечения срока его действия. Коэффициент вега - коэффициент чувствительности рассчитываемой цены опциона к незначительным изменениям в степени ценовой неустойчивости (волатильности). Коэффициент вега принимает максимальное значение для опционов "при деньгах" и стремится к 0 для опционов "глубоко в деньгах" или "глубоко вне денег". Коэффициент гамма - отношение изменения дельты опциона к изменению цены актива, на который продается опцион. Коэффициент Ро - показатель, который говорит об изменении цены опциона при изменении процентной ставки. Страйк (Цена исполнения опциона) - зафиксированная в опционном контракте цена, по которой может быть куплен или продан базисный актив в случае исполнения опциона. Коэффициент дельта - показатель отношения цены опциона к наличной цене финансового инструмента, лежащего в его основе. Коэффициент дельта изменяется в интервале от 0 до 1 для опционов колл и в интервале от -1 до 0 для опционов пут. Чем глубже опцион пут в деньгах, тем ближе его дельта к -1, соответственно, чем глубже в деньгах опцион колл, тем ближе его дельта к 1. Опционные премии напрямую зависят от изменения коэффициентов: время, волатильность, цена фьючерса, тэта, вега, гамма, дельта и др. При подготовке настоящего материала были использованы данные, которые мы считаем достоверными, однако не гарантируем их полноту и точность. Данный материал носит исключительно информационный характер и не должен рассматриваться как предложение к совершению каких-либо сделок с какими-либо ценными бумагами или как руководство к другим действиям. Компания и ее сотрудники не несут ответственности за прямой или косвенный ущерб, наступивший вследствие использования данной публикации, а также за достоверность содержащейся в ней информации. Информация, содержащаяся в материале действительна только на дату публикации, и Компания оставляет за собой право вносить или не вносить в данный материал изменения без предварительного уведомления. Компания, ее сотрудники и аффилированные лица могут в некоторых случаях покупать, продавать (иметь короткие или длинные позиции) или держать ценные бумаги эмитентов, упомянутых в материале. Компания также может периодически выступать в качестве инвестиционного консультанта компаний, информация о которых содержится в данной публикации, либо предлагать свои услуги в сфере инвестиционного консалтинга этим компаниям. Компания осуществляет свою деятельность в Российской Федерации. Данный материал может использоваться инвесторами на территории РФ при условии соблюдения российского законодательства. Использования публикации за пределами Российской Федерации должно подчиняться законодательству той страны, в которой оно осуществляется. Компания обращает внимание, что операции с ценными бумагами связаны с риском и требуют соответствующих знаний и опыта. Распространение, копирование и изменение материалов Компании не допускается без получения предварительного письменного согласия Компании. Дополнительная информация предоставляется на основании запроса. ООО «УНИВЕР Капитал» www.univer.ru Центральный офис: 119435, г. Москва, Большой Саввинский пер., д.10, стр. 2А Телефон/факс: (495)792-55-50. E-mail: [email protected] Дополнительный офис: 115035, г. Москва, ул. Садовническая, д. 24, стр. 3 Телефон/факс: (495) 661-25-05 Представительства: 614000, г. Пермь, Большевистская 75, офис 207 Телефон: +7 (342) 233-45-45. E-mail: [email protected] 344002, г. Ростов-на-Дону, пр-т Буденновский 26/57, офис 10, 13 Телефон: (863) 269-58-25, 269-54-08. E-mail: [email protected] 420021, г. Казань, ул. Татарстан 20, офис 300 Телефон: (843) 240-40-35. E-mail: [email protected] 350051, г. Краснодар, ул. Красная, д. 154, 6 этаж Телефон: (861) 274-76-04, 274-76-05. E-mail: [email protected] 410004, г. Саратов, ул. Чернышевского д. 60/62 «А» 3 этаж Телефон: (8452) 34-44-44, 45-96-92. E-mail: [email protected] 650099, г. Кемерово, ул. Красная 19А/оф.319 Телефон: (3842) 39-00-49. E-mail: [email protected]