Парадоксы оценки стоимости долевых интересов бизнеса

реклама

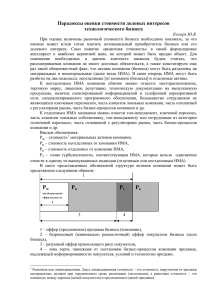

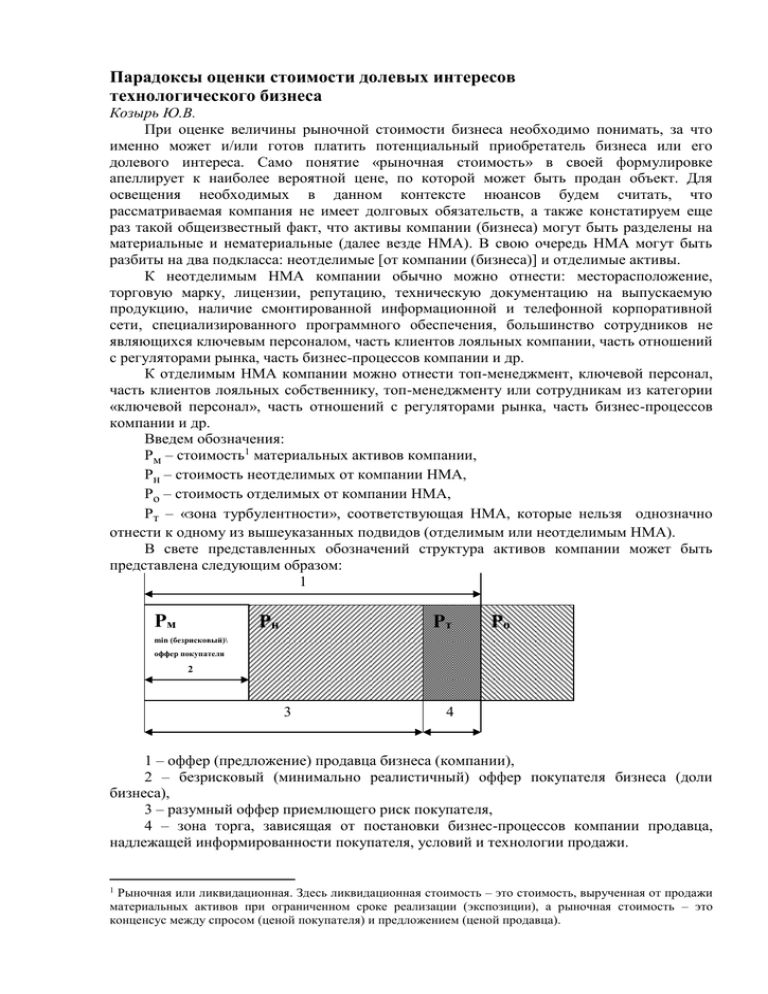

Парадоксы оценки стоимости долевых интересов технологического бизнеса Козырь Ю.В. При оценке величины рыночной стоимости бизнеса необходимо понимать, за что именно может и/или готов платить потенциальный приобретатель бизнеса или его долевого интереса. Само понятие «рыночная стоимость» в своей формулировке апеллирует к наиболее вероятной цене, по которой может быть продан объект. Для освещения необходимых в данном контексте нюансов будем считать, что рассматриваемая компания не имеет долговых обязательств, а также констатируем еще раз такой общеизвестный факт, что активы компании (бизнеса) могут быть разделены на материальные и нематериальные (далее везде НМА). В свою очередь НМА могут быть разбиты на два подкласса: неотделимые [от компании (бизнеса)] и отделимые активы. К неотделимым НМА компании обычно можно отнести: месторасположение, торговую марку, лицензии, репутацию, техническую документацию на выпускаемую продукцию, наличие смонтированной информационной и телефонной корпоративной сети, специализированного программного обеспечения, большинство сотрудников не являющихся ключевым персоналом, часть клиентов лояльных компании, часть отношений с регуляторами рынка, часть бизнес-процессов компании и др. К отделимым НМА компании можно отнести топ-менеджмент, ключевой персонал, часть клиентов лояльных собственнику, топ-менеджменту или сотрудникам из категории «ключевой персонал», часть отношений с регуляторами рынка, часть бизнес-процессов компании и др. Введем обозначения: Рм – стоимость1 материальных активов компании, Рн – стоимость неотделимых от компании НМА, Ро – стоимость отделимых от компании НМА, Рт – «зона турбулентности», соответствующая НМА, которые нельзя однозначно отнести к одному из вышеуказанных подвидов (отделимым или неотделимым НМА). В свете представленных обозначений структура активов компании может быть представлена следующим образом: 1 Рм Рн Рт Ро min (безрисковый)\ оффер покупателя 2 3 4 1 – оффер (предложение) продавца бизнеса (компании), 2 – безрисковый (минимально реалистичный) оффер покупателя бизнеса (доли бизнеса), 3 – разумный оффер приемлющего риск покупателя, 4 – зона торга, зависящая от постановки бизнес-процессов компании продавца, надлежащей информированности покупателя, условий и технологии продажи. Рыночная или ликвидационная. Здесь ликвидационная стоимость – это стоимость, вырученная от продажи материальных активов при ограниченном сроке реализации (экспозиции), а рыночная стоимость – это конценсус между спросом (ценой покупателя) и предложением (ценой продавца). 1 Приведенный выше рисунок позволяет лучше разобраться в нюансах ценообразования при продаже компаний с высокой добавленной стоимостью, или, говоря по-другому, компаний с высокой долей нематериальных активов. При наличии предложения о продаже 100% пакета акций/доли участия потенциальный инвестор изучающий возможности приобретения бизнеса компании осознает, что с уходом настоящих (прошлых) собственников продаваемой компании [которые в российских условиях чаще всего являются еще и ее топ-менеджерами вместо или параллельно с наемными топ-менеджерами] многое в ней может измениться, причем далеко не в лучшую сторону. Это обусловлено рисками вывода из компании персонифицированных (т.е. отделимых) нематериальных активов. Поэтому инвестор, прежде всего, идентифицирует для себя конкретные риски такого рода, а именно последствия их реализации в части снижения общей стоимости всех нематериальных активов (на величину стоимости отделимых НМА). Понятно, что после анализа структуры НМА инвестор при одной и той же стоимости материальных активов продаваемой компании будет готов заплатить за нее тем больше, чем большую часть [в стоимостном эквиваленте] в общем составе НМА составляют неотделимые НМА. Если доля отделимых НМА достаточно велика, иногда может сложиться ситуация, при которой частичная продажа акций или доли бизнеса может принести собственникам продаваемой компании больше средств, чем полная продажа компании (100% пакета или доли участия в УК). Указанный парадокс можно объяснить с позиций затратного и доходного подходов: в обоих случаях это означает, что при текущем положении дел стоимость доли бизнеса с позиции покупателя больше стоимости всего бизнеса. С позиции затратного подхода это означает слишком большую оценку компоненты отделимых НМА при полной смене собственников (потеря качества управления, увод части клиентов персонально лояльных прежним собственникам и т.п.). С позиции доходного подхода это означает чрезмерное увеличение ставки дисконтирования (вследствие обусловленных сменой собственников повышенных рисков) и/или более консервативную оценку перспектив получения денежных потоков в будущем, по крайней мере, до окончания «переходного периода». Сформулируем условия, при которых вышеуказанный парадокс может иметь место. При реализации 100% пакета покупатель готов оплатить приобретение материальных и неотделимых нематериальных активов, т.е. (Рм + Рн). При вхождении в долю капитала функционирующего бизнеса стоимость доли покупателя может рассчитываться с учетом потенциально отделимых НМА (но не отделяемых, поскольку прежние собственники остаются на своих местах), т.е. составить в итоге: n*( Рм + Рн + Ро), где n – доля в УК, на которую претендует покупатель. Условие реализации указанного парадокса эквивалентно следующим неравенствам: n × ( Рм + Рн + Ро) ≥ (Рм + Рн), (1) или n ≥ (Рм + Рн)/ ( Рм + Рн + Ро), (2) или Ро ≥ (Рм + Рн) × (1/n – 1). (3) Для того чтобы «прочувствовать» потенциальные ситуации, при которых реализуются условия (1) ÷ (3) приведем два численных примера. Пусть суммарная стоимость материальных и неотделимых НМА компании оценивается в 1 млн. у.е., а стоимость отделимых НМА – 3 млн. у.е. При каком минимальном размере доп. эмиссии, позволяющей оставаться в компании предыдущим топ-менеджерам, реализуется условие (2)? Решение: n ≥ 1/(1 + 3) = 0,25 = 25%. Пусть теперь известно, что суммарная стоимость материальных и неотделимых НМА компании по-прежнему оценивается в 1 млн. у.е. и при этом планируется осуществить доп. эмиссию. в размере 50% УК для реализации ее стороннему инвестору. При этом условие неухода старых собственников и топ-менеджеров выполняется попрежнему (они просто несколько «ужимаются» в своих правах). Какова должна быть компонента отделяемых НМА (Pн) для того, чтобы реализация указанной доп.эмиссии принесла больше средств, чем продажа 100% доли участия? Решение следует из (3): Ро ≥ 1/(1/0,5 – 1) = 1, т.е. для условий приведенного примера покупательская оценка стоимости отделяемых НМА должна превышать 1 млн. у.е. Приведенные примеры позволяют понять почему для успешно развивающихся высокотехнологичных компаний невыгодно привлечение кредитов в качестве источника финансирования (акционеры этих компаний несут процентные расходы и неоправданно высокие риски непогашения кредита в случае неблагоприятной конъюнктуры рынка) и выгодно привлечение нового акционерного капитала посредством первичного или вторичного размещения неконтрольного объема доп. эмиссии (контролирующие акционеры «обналичивают» свой брэнд на денежные средства и не теряют свой бизнес). По сути каждое подобное успешное размещение является признанием рынком заслуг основателей компании, поскольку, как известно, рынок «голосует» рублем. С учетом вышеизложенного приведем некоторые рекомендации, могущие оказаться полезными в процессе принятия решений по продаже пакетов акций (долей участия) в аналогичных ситуациях. 1. 2. При продаже 100% пакета акций (доли участия в УК) компании с высокой добавленной стоимостью необходимо стремиться убедить покупателя в том, что стоимостный эквивалент доли неотделимых НМА (Pн) является максимальным, а доли отделимых активов (Ро) – минимальным. Это достигается в т.ч. и за счет условий и технологии продажи. Иногда (когда, по мнению продавца, за контрольный или 100% пакет предлагают слишком мало) бывает целесообразно осуществлять продажу неконтрольного пакета (например, блокирующего) посредством дополнительной эмиссии, демонстрируя тем самым стратегическому инвестору (покупателю пакета), что ключевые фигуры действующего бизнеса остаются на своих местах и все будет по-прежнему (т.е., другими словами, отсутствует риск утраты компоненты Рн – отделимых от бизнеса НМА).