Обзор российского рынка акций

реклама

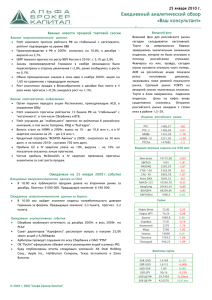

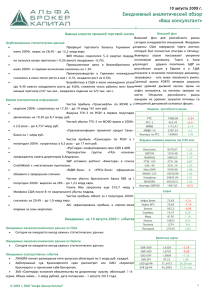

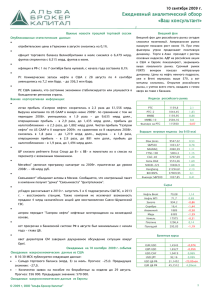

09 ноября 2009 г. Ежедневный аналитический обзор «Ваш консультант» Внешний фон Важные новости прошлой торговой сессии Опубликованные статистические данные: Внешний фон для российского рынка сегодня складывается позитивный. Торги в оложительное сальдо торгового баланса РФ в январе-сентябре 2009г. США составило 91,7 млрд долл. который еще не до конца отыгран нашими завершились небольшим ростом игроками. При этом Dow Jones бъем заказов промпредприятий Германии в сентябре рос 7-й месяц вернулся выше подряд отметки 10000 психологически пунктов. вновь важной Более того, фьючерсы утром продолжают позитивную езработица в США в октябре выросла до максимума за 26 лет и динамику. Торги в Азии лказалась существенно выше прогнозов (10,2%, ожидался рост до 9,9%). умеренным Число рабочих мест снизилось на 190тыс.чел., ожидалось -175тыс.чел. российские акции закрылись негативно, но врайоне проходят с оптимизмом. своих АДР локальных на значений. апасы на оптовых складах в США в сентябре упали 13-й месяц подряд (- Срочный рынок FORTS вечером показал 0,9%, ожидалось -1%). слабый рост. Цены на нефть сегодня утром корректируются вверх после пятничного Важная корпоративная информация: обвала. Открытие российского рынка, с учетом всего этого, ожидаем с уверенным Чистая прибыль "Мосэнерго" по РСБУ за 9 месяцев 2009г. увеличилась в 25,4 раза - до 5,129 млрд руб. истая прибыль Холдинга МРСК по РСБУ за 9 месяцев 2009г. составила 1,484 млрд руб. истая прибыль "ВолгаТелекома" по МСФО, по прогнозу, в 2009г. увеличится на 31,7% - до 3,866 млрд руб. ыручка ТГК-2 за 9 месяцев 2009г. увеличилась на 7,6% - до 17, 653 млрд руб. itch присвоило выпуску облигаций ОАО "Акрон" на 3,5 млрд руб. приоритетный необеспеченный рейтинг B+. &P подтвердило долгосрочный кредитный рейтинг МТС на уровне ВВ, прогноз — "стабильный". &P подтвердило рейтинги АФК "Система" на уровне ВВ и вывело их из списка CreditWatch, прогноз - "негативный" гэпом вверх в районе 1%. Индексы российского рынка Индекс Значение % изм. РТС 1337,54 -0,84 РТС-2 1294,1 1,26 ММВБ 1241,92 -1,32 ММВБ-10 2681 -0,46 Фьючерс на РТС 132300 0,37 Ведущие мировые индексы (на 9:00 мск) Индекс Значение % изм. Dow Jones 10023,42 0,17 S&P500 1066,2 0,28 NASDAQ 2112,44 0,34 FTSE-100 5142,72 0,33 CAC-40 3707,29 -0,04 Xetra DAX 5488,25 0,13 NIKKEI-225 9797,25 0,37 HangSeng 22049,28 1,07 BOVESPA 64466,13 -0,54 Фьючерс на S&P500 1073,85 0,74 Сырье Татнефть" за январь-октябрь 2009г. сократила добычу нефти на 0,48% до 21,527 млн т. ОВАТЭК планирует поставить "Интер РАО ЕЭС" 65 млрд куб.м газа на сумму 177,3 млрд руб. АС разрешила "Газпрому" консолидировать 46% акций ТГК-1 истые убытки американской AIG за 9 месяцев 2009г. сократились в 18 раз и составили 2,08 млрд долл., совпав с прогнозами. Ожидаемые на 09 ноября 2009 г. события Ожидаемые макроэкономические данные из США Сегодня не ожидается выход важных статистических даных Ожидаемые макроэкономические данные из Европы В 10:00 МСК публикуется торговый баланс Германии за сентябрь. Прогноз: н/д. Предыдущее значение: дефицит $8,4млрд. © 2009 г, ООО "Альфа Брокер Капитал" Товар Цена, $ % изм. Нефть Brent 76,05 -2,49 Нефть WTI 78,4 -1,95 Золото 1095,7 0,59 Серебро 17350 -0,65 Алюминий 1918 -0,62 Медь 6500 -1.32 Никель 17400 -2,02 Платина 1349,8 -0,96 Палладий 331,75 -0,03 Валютные курсы Вал. пара Значение Изм. EUR/USD 1,4845 -0,21% 0,13% GBP/USD 1,6608 USD/CHF 1,0177 0,15% USD/JPY 89,96 -0,89% USD ЦБ РФ 29,0156 -11,74 коп EUR ЦБ РФ 43,1578 2,91 коп 1 Ожидаемые корпоративные события Газпром опубликует финансовые результаты по МСФО за II квартал 2009г. "Ростелеком" опубликует финансовые результаты по МСФО за первое полугодие 2009г. "Мечел" опубликует финансовые результаты по US GAAP за первое полугодие 2009г. ОАО "Верофарм" объявит операционные результаты по итогам 9 месяцев 2009г. Состоится внеочередное собрание акционеров ОАО "Синергия" Начнется первичное размещение акций ОАО "Институт стволовых клеток человека". Первичное размещение будет проведено на ММВБ в секторе инновационных и растущих компаний. ADR (США) Прогноз по рынку на 09 ноября 2009 г. Открытие торгов понедельника на благоприятном внещнем фоне ожидаем с гэпом вверх в районе 1%. При Эмитент Цена, $ % изм. сохранении внешнего позитива индекс ММВБ сегодня, скорее всего, устремится в район 1270 пунктов. Ростелеком 39,04 -1,14 Стоит отметить улучшение настроений по итогам заседания министров финансов G-20, что может привести СургутНГ (ап) 8,58 -3,16 к тесту 1300 пунктов в рамках текущей недели. Индекс ММВБ консолидируется в диапазоне 1310-1200 МТС 47,85 -3 Вымпелком 19,52 -1,21 МЕЧЕЛ (ао) 20,01 -0,3 пунктов. Ни покупателям, ни продавцам пока не удается вывести котировки за пределы текущей зоны консолидации. Силы на рынке пока незаметно, причем это касается и силы продаж, и силы покупок. Судя по всему, движение цен в рамках описанных уровней еще какое- то время будет продолжаться, пока рынок не выберет дальнейшее направление своего движения. В случае возобновления продаж основная ADR (Европа) поддержка расположена в районе 1220-1230 пунктов по индексу ММВБ. Преодоление 1270 пунктов существенно увеличит шансы покупателей на продолжение роста, пробой 1300 пунктов, скорее всего, поставит точку в развитии коррекции. Сегодня важной статистики не ожидается, основные макроэкономические данные недели будут опубликованы в пятницу – ВВП Германии и ЕС за третий квартал, а также торговый баланс США. Сегодня же тон торгам будут задавать отчетности российских компаний, главной из которых станет, конечно, же Эмитент Цена, $ %изм. Газпром 24,17 -2,93 Газпромнефт ь 25,21 -2,51 ЛУКОЙЛ 57,2 -2,55 НорНикель 13,5 -1,53 ВТБ 4,03 1,77 ПолюсЗолото 30,83 2,12 В пятницу настроение инвесторов в России в первой половине дня было умеренно позитивным. Торги РусГидро 3,49 -1,41 проходили в зеленой зоне, однако желающих активно покупать не наблюдалось - игроки ждали Новатэк 56,6 3,1 Евраз 25,28 1,53 Татнефть 27,93 -2 Роснефть 7,78 0,39 Уралкалий 22,62 -3,95 Черкизово 9,45 -5,4 Полиметалл 8,98 4,54 отчетность Газпрома. Обзор торгов 06 ноября 2009 г. публикации статданных по безработице в США. В течение дня выходила также отчетность крупнейшей в мире страховой компании American International Group Inc. (AIG). Согласно обнародованным данным, чистые убытки AIG за 9 месяцев 2009г. сократились в 18 раз и составили 2,08 млрд долл. Новость оказалась нейтральной. Тем временем стало известно, что безработица в США в октябре перевалила за 10% впервые с апреля 1983г. и достигла 10,2%. Аналитики же прогнозировали, что значение показателя будет на уровне 9,9%. Наконец, сокращение числа рабочих мест в несельскохозяйственных отраслях страны в октябре 2009г. по сравнению с предыдущим месяцем оказалось значительнее прогнозов и составило 190 тыс. (эксперты ожидали снижения на 175 тыс.). После выхода статданных "медведи" на российском рынке торжествовали, однако недолго. Открывшись гэпом вниз, американские индексы тем не менее быстро отыграли это снижение - кажется, ничто не способно остановить игроков в США на пути к надуванию нового "пузыря". ПИК 4,01 0,75 СистемаГалс 1,7 2,41 НМТП 11,29 2,64 ММК 9,89 -3,04 -0,66 Северсталь 7,55 АФК Система 17,41 3,63 Магнит 13,58 -0,51 явно не свидетельствуют об улучшении экономической ситуации. Комстар-ОТС 5,13 0 По итогам торговой сессии 6 ноября индекс ММВБ снизился на 1,32%, до 1241,92 пункта, РТС - на 0,84%, СургутНГ (ао) 8,66 -2,7 Челяб. ЦЗ 2,82 -6 С утра в пятницу нефть несколько выросла, однако затем начала снижаться в преддверии выхода американской макростатистики. После публикации данных о безработице падение котировок усилилось цены марок Brent и Light Sweet снизились почти на 1,5%, поскольку представленные данные о рынке труда до 1337,54 пункта. В бумагах нефтяников единой динамики не сложилось. Акции "Сургутнефтегаза" снизились на 2,97%, "Газпром нефти" - на 3%, "Татнефти" - на 2,79%. Бумаги НОВАТЭКа подорожали на 0,71%, "Роснефти" – на 0,12%. Вновь хуже рынка чувствовал ЛУКОЙЛ: -2,68%. "Нафтогаз Украины" рассчитался с "Газпромом" за полученный в октябре газ, заявила 6 ноября премьерминистр Украины Юлия Тимошенко. До закрытия сессии в пятницу в России факт получения денег газовая монополия РФ не подтвердила. Бумаги "Газпрома" подешевели 6 ноября на 2,85%. "Мосэнерго" сообщило, что его чистая прибыль по РСБУ за 9 месяцев 2009г. увеличилась в 25,4 раза по сравнению с тем же периодом 2008г. и составила 5,13 млрд руб. При этом в III квартале 2009г. компания получила чистый убыток в размере 1,255 млрд руб. против чистой прибыли в предыдущем квартале в 1,106 млрд руб. Отрицательную динамику показателей в компании объяснили сезонным характером деятельности "Мосэнерго". Игроки позитивно отнеслись к отчетности компании - ее акции в пятницу выглядели лучше рынка, подешевев лишь на 0,84%. Цена золота на Товарной бирже Нью-Йорка (COMEX) 6 ноября впервые в истории преодолела психологически важную отметку 1100 долл./унция. Весомый вклад в повышение котировок этого драгметалла внесли дешевеющий доллар и американская макростатистика. На этом фоне бумаги российских золотодобытчиков пользовались спросом. Так, акции "Полюс золота" выросли в цене на 2,19%, "Полиметалла" – на 3,6%. © 2009 г, ООО "Альфа Брокер Капитал" 2 Комментарии к корпоративным новостям Акрон получит кредит от Сбербанка Дочерняя компания «Акрона», ЗАО «Северо-Западная фосфорная компания», получит кредитную линию от Сбербанка на разработку фосфатного месторождения «Олений Ручей». Величина кредитной линии 9,5 млрд рублей.Срок – пять лет, с возможным продлением до десяти лет. Средства будут потрачены на строительство горно-обогатительного комбината на базе месторождения. Величина ставки пока неизвестна, но мы полагаем, что ресурсы привлечены на вполне благоприятных для «Акрона» условиях. Комментарий аналитика: Ранее «Акрон» оценивал затраты, необходимые для реализации первой стадии фосфатного проекта, в $400 млн. По текущим оценкам эскпертов, данная сумма возрастет до $600 млн. Всего на реализацию двух стадий проекта требуется более $1 млрд. Незначительная часть средств уже потрачена. Часть денег предоставит Сбербанк. Частично проект «Акрон» профинансирует из собственных ресурсов – прибыли и амортизации. Таким образом, суммарно средств будет вполне достаточно для реализации первой стадии проекта к 2012 го ду, что позволит «Акрону» выйти на самообеспечение фосфатным сырьем. «Акрон» характеризуется значительной долговой нагрузкой, и получить долгосрочный кредит на разработку месторождения по разумной ставке было, по всей вероятности, непростой задачей для компании. Существовал риск того, что произойдут значительные задержки в финансировании фосфатного проекта. С получением кредитной линии от Сбербанка такой риск сведен на нет. Таким образом, новость оцениваем как позитивную для акций «Акрона». Технический анализ по итогам торгов 06 ноября 2009г СБЕРБАНК России Обыкновенные акции Сбербанка по итогам прошлой торговой сессии закрылись на отметке 65руб., поднявшись на 0,17%. Внешний фон сегодня сложился позитивный, открытие ожидаем в районе 66руб. Сбербанк на прошлой неделе изрядно попортил нервы покупателям, попытавшись сломать локальный растущий тренд и выйти вниз из треугольника. В итоге был обновлен локальный минимум на 63руб. И достигнута отметка 61,75руб. После чего начался активный отскок вверх, вернувший котировки в рамки сужающегося трегуольника и выше линии тренда. Технически, сейчас Сбербанк имеет шансы выйти из треугольника как вверх, так и вниз. В первом случае ему для этого придется преодолеть отметку 69руб., во втором — вновь пробить вниз 64руб. С одной стороны, он отскочил вверх от минимумов и уже вполне достаточно (хотя и резко) скорректировался. С другой же стороны, котировки в очередной раз уходили под среднесрочный восходящий тренд, вселяя опасения трейдерам. Так или иначе, Сбербанк продолжает оставаться фаворитом «быков», великолепно отрабатывая волны роста по Эллиотту. Сигналы технических индикаторов на часовом графике: RSI нейтрален, MACD дает сигнал вверх, скользящие средние нейтральны. Ближайшие поддержки: 65руб., 64,5руб., 64руб., 63руб. Уровни сопротивления: 66руб., 67руб., 68,1руб., 69руб., 69,5руб., 70руб. ВТБ Акции ВТБ по результатам прошлой торговой сессии выросли на 0,52%, закрывшись на отметке 0,0579руб. Сейчас сформирован достаточно узкий нисходящий канал. В его рамках отлично отработала на этот раз верхняя граница, подтверждая оправданность проведенных границ волатильности. Поддержка падающего канала сейчас расположена на 5.6 копейках. В этом свете глубокого обновления дня не ждем, хотя чисто спекулятивно уход ниже 5.66 добавит волатильности. От 5.3 до 5.6 коп. проходит достаточно свободная от поддержек зона, зато на 5.3 расположен сильнейший тренд от июля 2009 года. Спекулятивные покупки оправданы от 5.6, среднесрочные - в диапазоне 5.3-5.5. Внешний фон сегодня сложился позитивный, открытие торгов акциями ВТБ ожидаем в районе 0,0585руб. На текущий момент индикатор RSI у границы перепроданности, MACD дает сигнал вниз, скользящие средние указывают на снижение. Ближайшие уровни поддержки: 0,0566руб., 0,056руб., 0,055руб., 0053руб. Ближайшие сопротивления:0,06руб., 0,0625руб., 0,065руб. ГМК НорНикель Акции ГМК на предыдущей торговой снизились на 1,67%, закрывшись на отметке 3898,97руб. ГМК после нескольких очень тяжелых торговых сессий, похоже, все-таки нащупал «дно», которое уже определяет нижнюю границу скорректированного среднесрочного растущего тренда. После внушительного падения цен, при котором котировки достигли уровня вблизи отметки 3760 рублей, движение вниз прекратилось. Цены после технического отскока вновь возвращались к ставшей теперь локальной поддержке, которая была достигнута при снижении. Благодаря этому, на текущий момент сформировался краткосрочный боковой канал движения цен с диапазоном 3760–4080руб. Целью восходящего движения выступает его верхняя граница, пробой которой позволит ценам продолжить рост. Слабость покупателей у описанного сопротивления приведет к снижению котировок обратно внутрь описанного диапазона и продолжению консолидации в его рамках» На неделе котировки акции в очередной раз сходили до поддержек на 3800 и очень четко отыграли этот технический уровень. Резюмируя, ставим цель на 4150руб. - это середина от падения с середины октября. Также в районе 4150 находится середина долгосрочного тренда (существующего с июля с.г.). В итоге спекулянтам стоит играть вверх в целями на 4150 рублей.Внешний фон сегодня сложился позитивный, открытие ожидаем в районе 3940пуб. Сигналы технических индикаторов на часовом графике: RSI нейтрален. MACD дает сигнал вниз, скользящие средние указывают на снижение. Ближайший уровень поддержки находится у 3900руб., 3800руб., 3680руб., 43600руб. Уровни сопротивления: 4000руб., 4060руб., 4150руб., 4200руб., 4300руб., 4375руб., 4430руб., 4500руб. Сургутнефтегаз Обыкновенные акции Сургутнефтегаза на предыдущей торговой сессии снизились на 2,98%, закрывшись на отметке 25,08руб. Акции Сургута сумели все-таки удержать уровень поддержки на 25руб., от которой сегодня можно отскакивать вверх с ближайшей целью 26руб. Внешний фон сегодня сложился позитивный, открытие ожидаем в районе 25,3руб. Сигналы технических индикаторов на часовом графике: RSI нейтрален, MACD дает сигнал вниз, скользящие средние дают сигнал вниз. Ближайшие уровни поддержки: 25руб., 24,4руб., 24руб. Уровни сопротивления: 27руб., 27,5руб., 28,6руб., 29руб., 29,5руб., 30руб. ЛУКОЙЛ Акции ЛУКОЙЛа на предыдущей торговой сессии снизились на 2,82%, закрывшись на отметке 1655руб. Неделя завершилась для ЛУКОЙЛа парктически с нулевым результатом. Продажи привели акции к линии поддержки среднесрочного восходящего тренда на 1650руб., от которого оттолкнулись вверх. Но отскок получился небольшим: они так и не смогли преодолеть ближайший уровень сопротивления, распложенный на отметках 1700-1720 рублей. Отсюда мы вновь увидели продажи, результатом которых стал очередной откат цен к отметке 1650 рублей. При удержании этого уровня, в ближайшее время котировки будут консолидироваться в рамках диапазона 1650-1720 рублей. Негативные настроения на рынке доминируют, а предложение по-прежнему не уступает спросу. По технике ЛУКОЙЛ продолжает оставаться в рамках нисходящего канала, выглядя слабее остального рынка. Чтобы его пробить ему нужно уверенно выходить в район 1750руб.. Анализируя дневные графики, нельзя исключать, что в ближайшие дни возможен отскок вверх именно в этот район. Главное — не опутситься ниже 1600руб., где проходит мощная поддержка среднесрочного растущего тренда. Внешний фон сегодня сложился позитивный, открытие ожидаем в районе 1670руб. Сигналы технических © 2009 г, ООО "Альфа Брокер Капитал" 3 индикаторов на часовом графике: RSI на границе перепроданности. MACD без сигнала, скользящие средние указывают на снижение. Ближайший уровень поддержки находится у 1650руб., затем у 1635руб., 1600руб. Уровни сопротивления: 1700руб., 1735руб., 1750руб., 1800руб. Газпром Акции Газпрома на предыдущей торговой сессии снизились на 2,81%, закрывшись на отметке 174,95руб. Газпром в пятницу пробил-таки минимумы четверга, подтвердив серьёзные намерения «медведей». Но всё же дальнейшая динамика пока неоднозначно говорит о срыве в среднесрочное падение. Газпром, по сути, неделю проболтался в относительно узком боковике 173,5-180руб. с небольшими фитилями вверх и вниз. Основным ориентиром сейчас, видимо, будет являться выход из этого диапазона в ту или иную сторону. Технически возможен как бычий, так и медвежий вариант. Всё зависит от внешнего фона. Газпром уже совершенно чётко торгуется ниже среднесрочного тренда и обратно вернуться не может, что вселяет сомнения в умы покупателей. Однако при пробитии уровня 180руб. вверх бумаге открывается дорога на 185руб., а при уходе ещё выше светит реализации двойного дна с целью на 197руб. Мы рекомендуем сейчас ориентироваться на означенные уровни. С выходом из боковика играть лучше аккуратно с жёсткими стопами. Среднесрочным игрокам имеет смысл пока посидеть в кэше. Внешний фон сегодня сложился позитивный, открытие ожидаем в районе 176,5руб. Сигналы технических индикаторов на часовом графике: RSI близок к перепроданности. MACD без сигнала, скользящие средние указывают на снижение. Ближайший уровень поддержки находится у 175руб., затем у 173,5руб., 172,3руб. Уровни сопротивления: 176,5руб., 178,5руб., 180руб., 182руб., 185руб. Ежедневный аналитический обзор «Ваш консультант» Наименование организации ООО «Альфа Брокер Капитал» Место нахождения РФ, 630087, г. Новосибирск, ул. Щетинкина, 49, оф. 503 Контактные телефоны (383) 3-630-630, 346-30-16, 8-800-55555-10 Отдел брокерского обслуживания Новосибирск, ул. Щетинкина, 49, оф. 503 Тел.: (383) 3-630-630 Факс: (383) 3-630-630 Начальник отдела брокерского Старший специалист отдела Старший специалист отдела обслуживания брокерского обслуживания брокерского обслуживания Откидычева Кристина Викторовна Нетягина Елена Валентиновна Мусохранов Виталий Александрович Тел.: (383) 3-630-630, доб. тел. 121 Тел.: (383) 3-630-630, доб. тел. Тел.: (383) 3-630-630, доб. тел. 124 121 E-mail: [email protected] Отдел дилерских операций Новосибирск, ул. Щетинкина 49, оф. 503 Тел.: (383) 3-630-630, доб. 111 Факс: (383) 3-630-630 Начальник отдела дилерских операций Морозов Евгений Станиславович E-mail: [email protected] Отдел клиентского сервиса Новосибирск, ул. Щетинкина 49, оф. 503 Тел.: (383) 3-630-630 Факс: (383) 3-630-630 © 2009 г, ООО "Альфа Брокер Капитал" 4 Начальник отдела клиентского сервиса Специалист отдела клиентского Шишков Денис Анатольевич E-mail: [email protected] Тел.: (383) 3-630-630, доб. тел. 123 сервиса Мухортова Ирина Юрьевна Тел.: (383) 3-630-630, доб. тел. 125 Настоящий информационный обзор содержит оценки и прогнозы ООО «Альфа Брокер Капитал» касательно будущих событий и/или действий, перспектив развития ситуации, вероятности наступления определённых событий и совершения определённых действий. Инвесторы не должны полностью полагаться на оценки и прогнозы, содержащиеся в настоящем обзоре, так как фактическое положение дел в будущем может отличаться от прогнозируемых результатов по многим причинам. Настоящий информационный обзор не является офертой – предложением купить или продать какие-либо ценные бумаги или связанные с ними финансовые инструменты либо принять участие в какой-либо стратегии торговли. Описание любой компании или компаний, или их ценных бумаг, или рынков, или направления развития, упомянутых в данном обзоре, не предполагает полноты их описания. Представленные информация и мнения не были специально подготовлены для конкретной операции любых третьих лиц и не представляют детальный анализ конкретной ситуации, сложившейся у третьих лиц. Информация и заключения, изложенные в настоящем обзоре, не заменяют независимую оценку инвестиционных потребностей и целей какого-либо лица. Данный обзор может использоваться только для информационных целей. Цитирование или использование всей или части информации, содержащейся в настоящем обзоре, допускается только с прямого оговорённого разрешения компании. © 2009 г, ООО "Альфа Брокер Капитал" 5