УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ

реклама

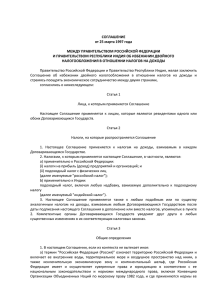

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ ПО Г. МОСКВЕ ПИСЬМО от 23 ноября 2004 г. N 24-11/75163 В соответствии со ст. 1005 ГК РФ по агентскому договору одна сторона (агент) обязуется за вознаграждение совершать по поручению другой стороны (принципала) юридические и иные действия либо от своего имени, но за счет принципала, либо от имени и за счет принципала. Если сделку с третьим лицом совершил агент от своего имени и за счет принципала, права и обязанности приобретает агент, даже если принципал и был назван в сделке или вступил с третьим лицом в непосредственные отношения по исполнению сделки. По сделке, совершенной агентом с третьим лицом от имени и за счет принципала, права и обязанности возникают непосредственно у принципала. Наличие постоянного представительства иностранной организации в РФ определяется исходя из положений законодательства о налогах и сборах (ст. 306 НК РФ). Если иностранная организация является лицом с постоянным местопребыванием в государстве, в отношениях с которым у РФ (СССР) существует действующее Соглашение об избежании двойного налогообложения, при определении наличия постоянного представительства приоритет имеют положения соответствующего международного договора. В отношениях между РФ и Республикой Кипр действует Соглашение об избежании двойного налогообложения в отношении налогов на доходы и капитал от 05.12.1998 (далее - Соглашение), в ст. 5 которого определен термин "постоянное представительство" для целей применения положений Соглашения. Постоянное представительство означает постоянное место деятельности, через которое полностью или частично осуществляется предпринимательская деятельность предприятия одного Договаривающегося Государства на территории другого Договаривающегося Государства. Постоянным представительством иностранной организации признается также деятельность иных лиц, удовлетворяющая признакам, установленным положениями соответствующего Соглашения об избежании двойного налогообложения, а также гл. 25 НК РФ. Пунктом 5 ст. 5 Соглашения предусмотрено, что если лицо иное, чем агент с независимым статусом (в отношении которого применяется п. 6 ст. 5 Соглашения), осуществляет деятельность в одном Договаривающемся Государстве от имени предприятия другого Договаривающегося Государства, то считается, что это предприятие имеет постоянное представительство в первом упомянутом Договаривающемся Государстве в отношении любой деятельности, которую это лицо осуществляет для предприятия, если такое лицо имеет и обычно использует в этом Государстве полномочия заключать контракты от имени предприятия. Пунктом 6 ст. 5 Соглашения предусмотрено, что предприятие одного Договаривающегося Государства не будет рассматриваться как имеющее постоянное представительство в другом Договаривающемся Государстве только потому, что оно осуществляет предпринимательскую деятельность в таком другом Государстве через брокера, комиссионера или любого другого агента с независимым статусом при условии, что эти лица действуют в рамках своей обычной деятельности. При применении Соглашения компетентные органы Договаривающихся Государств руководствуются, в частности, комментариями к модели Конвенции по налогам на доход и капитал Организации экономического сотрудничества и развития (ОЭСР), в соответствии с которыми лицо признается агентом с независимым статусом (то есть не составляет постоянного представительства предприятия, от имени которого оно действует), если оно не зависит от предприятия как юридически, так и экономически и действует в рамках своего обычного бизнеса, когда совершает сделки от имени предприятия. Рамки основной (обычной) деятельности следует считать установленными, в частности, в учредительных документах лица и (или) лицензии, так же как и в ином разрешении компетентного государственного органа. Доходы от такой деятельности должны составлять преимущественную часть валовой прибыли (дохода) такого лица. Зависимыми агентами признаются лица, которые ввиду сферы их полномочий или природы их деятельности вовлекают до некоторой степени коммерческую деятельность предприятия в данном государстве. Фраза "полномочия по заключению контрактов от имени предприятия" не ограничивает применение п. 5 ст. 5 Соглашения к агенту, непосредственно заключающему контракты от имени предприятия. Данный пункт также применяется к агенту, заключающему контракты, которые накладывают обязательства на это предприятие, даже если контракты не заключены от имени предприятия. Следует отметить, что лицо считается зависимым от представляемого им предприятия, если коммерческая деятельность лица, действующего от имени предприятия, подвергается подробным инструкциям или всецелому контролю со стороны представляемого им предприятия. Кроме того, одним из критериев для квалификации деятельности иностранной организации в РФ как осуществляемой через постоянное представительство является регулярность ее осуществления. Так, в соответствии с п. 3 ст. 306 НК РФ постоянное представительство иностранной организации считается образованным с начала регулярного осуществления предпринимательской деятельности через ее отделение. В соответствии с п. 2.2.1 Методических рекомендаций налоговым органам по применению отдельных положений главы 25 Налогового кодекса Российской Федерации, касающихся особенностей налогообложения прибыли (доходов) иностранных организаций, утвержденных Приказом МНС России от 28.03.2003 N БГ-3-23/150, регулярной, в частности, является деятельность обособленных подразделений иностранных организаций, вставших или обязанных встать на учет в налоговых органах на территории России в соответствии с подразделом 2.1 Положения об особенностях учета в налоговых органах иностранных организаций, утвержденного Приказом МНС России от 07.04.2000 N АП-3-06/124 (далее - Положение). Согласно указанному Положению в случае, если иностранная организация осуществляет или намеревается осуществлять деятельность в РФ в течение периода, превышающего 30 календарных дней в году (непрерывно или по совокупности), то она обязана встать на учет в налоговом органе по месту осуществления деятельности не позднее 30 дней с даты ее начала. При этом иностранные организации обязаны встать на учет в налоговом органе независимо от наличия обстоятельств, с которыми законодательство РФ о налогах и сборах и международные договоры РФ связывают возникновение обязанности по уплате налогов. Если иностранная организация осуществляет деятельность в нескольких местах на территориях, подконтрольных различным налоговым органам, осуществляющим учет иностранных организаций, она обязана встать на учет в каждом таком налоговом органе. Учитывая изложенное, а также то, что деятельность российской организации в пользу кипрской компании по агентскому договору подвергается контролю со стороны кипрской компании (через московское представительство этой компании), деятельность российской организации по заключенному с кипрской компанией агентскому договору приводит к образованию постоянного представительства кипрской компании для целей налогообложения в РФ. В связи с этим кипрская компания в соответствии с Положением обязана встать на учет в налоговом органе по месту осуществления деятельности в Российской Федерации в порядке, установленном указанным Положением. В соответствии со ст. 246 НК РФ иностранные организации, осуществляющие деятельность в РФ через постоянные представительства, являются плательщиками налога на прибыль в той ее части, которая относится к постоянному представительству. Налог на прибыль исчисляется иностранной организацией, осуществляющей деятельность в России через постоянное представительство, самостоятельно. Порядок исчисления и уплаты налога на прибыль иностранными организациями, осуществляющими деятельность в РФ через постоянное представительство, установлен ст. 307 НК РФ. На вопрос о том, приводит ли деятельность московского офиса кипрской компании к образованию постоянного представительства, нельзя дать однозначного ответа в связи с ограниченностью представленной информации о деятельности данного офиса. Обратите внимание: в соответствии с положениями п. 4 ст. 307 НК РФ не допускается консолидация расчетов налоговой базы и суммы налога по разным отделениям иностранной организации, находящимся и осуществляющим деятельность на территории РФ. Следовательно, расчет налоговой базы по налогу на прибыль должен осуществляться отдельно по московскому отделению и по отделению, находящемуся в г. Рязани. Пунктом 8 ст. 307 НК РФ предусмотрено, что налоговая декларация по итогам налогового (отчетного) периода, а также годовой отчет о деятельности в РФ по форме, утверждаемой Минфином России, представляются иностранной организацией, осуществляющей деятельность в РФ через постоянное представительство, в налоговый орган по месту нахождения постоянного представительства этой организации в порядке и в сроки, установленные ст. 289 НК РФ. Таким образом, налоговая декларация по налогу на прибыль должна быть представлена в налоговый орган по месту нахождения каждого отделения иностранной организации на территории РФ. При этом согласно ст. 289 НК РФ налогоплательщики обязаны (вне зависимости от наличия у них обязанности по уплате налога, особенностей исчисления и уплаты налога) представлять в налоговые органы по месту своего нахождения налоговые декларации по истечении каждого отчетного и налогового периода. Учитывая изложенное, налоговую декларацию по налогу на прибыль представляют все иностранные юридические лица, осуществляющие деятельность на территории РФ (вне зависимости от налогового статуса и финансовых результатов деятельности), в порядке, установленном ст. 289 НК РФ. Инструкция по заполнению налоговой декларации по налогу на прибыль иностранной организации утверждена Приказом МНС России от 07.03.2002 N БГ-3-23/118. Заместитель руководителя Управления советник налоговой службы РФ I ранга Н.В.ЖЕЛУДОВА 23.11.2004