Источники финансирования инновационной деятельности в

advertisement

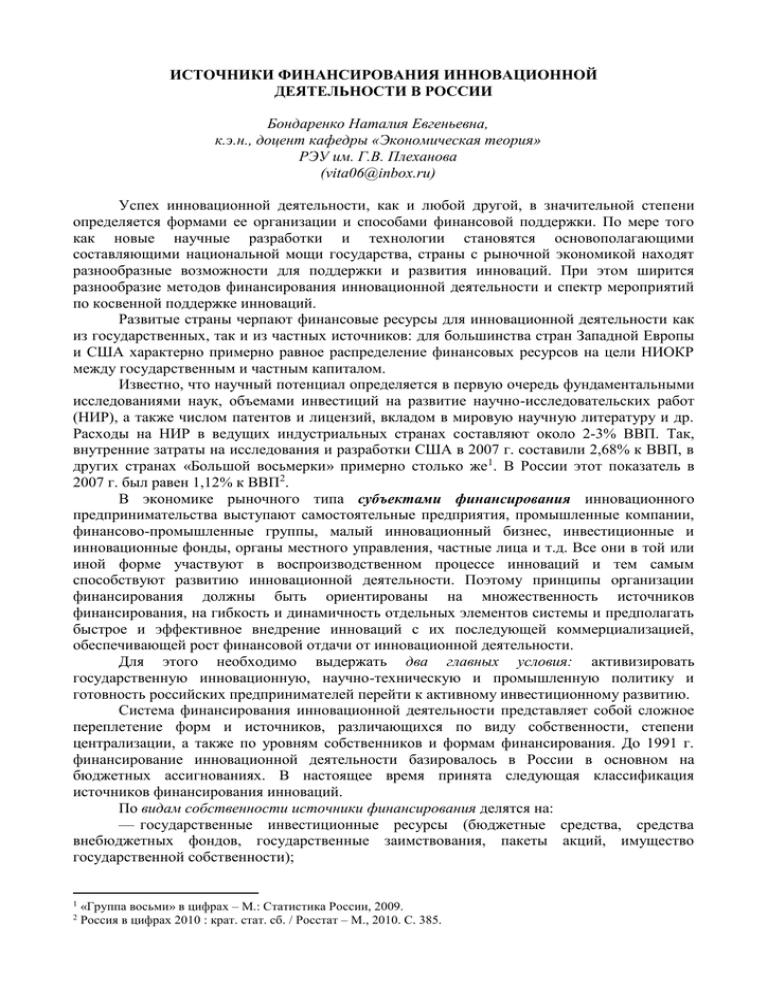

ИСТОЧНИКИ ФИНАНСИРОВАНИЯ ИННОВАЦИОННОЙ ДЕЯТЕЛЬНОСТИ В РОССИИ Бондаренко Наталия Евгеньевна, к.э.н., доцент кафедры «Экономическая теория» РЭУ им. Г.В. Плеханова (vita06@inbox.ru) Успех инновационной деятельности, как и любой другой, в значительной степени определяется формами ее организации и способами финансовой поддержки. По мере того как новые научные разработки и технологии становятся основополагающими составляющими национальной мощи государства, страны с рыночной экономикой находят разнообразные возможности для поддержки и развития инноваций. При этом ширится разнообразие методов финансирования инновационной деятельности и спектр мероприятий по косвенной поддержке инноваций. Развитые страны черпают финансовые ресурсы для инновационной деятельности как из государственных, так и из частных источников: для большинства стран Западной Европы и США характерно примерно равное распределение финансовых ресурсов на цели НИОКР между государственным и частным капиталом. Известно, что научный потенциал определяется в первую очередь фундаментальными исследованиями наук, объемами инвестиций на развитие научно-исследовательских работ (НИР), а также числом патентов и лицензий, вкладом в мировую научную литературу и др. Расходы на НИР в ведущих индустриальных странах составляют около 2-3% ВВП. Так, внутренние затраты на исследования и разработки США в 2007 г. составили 2,68% к ВВП, в других странах «Большой восьмерки» примерно столько же1. В России этот показатель в 2007 г. был равен 1,12% к ВВП2. В экономике рыночного типа субъектами финансирования инновационного предпринимательства выступают самостоятельные предприятия, промышленные компании, финансово-промышленные группы, малый инновационный бизнес, инвестиционные и инновационные фонды, органы местного управления, частные лица и т.д. Все они в той или иной форме участвуют в воспроизводственном процессе инноваций и тем самым способствуют развитию инновационной деятельности. Поэтому принципы организации финансирования должны быть ориентированы на множественность источников финансирования, на гибкость и динамичность отдельных элементов системы и предполагать быстрое и эффективное внедрение инноваций с их последующей коммерциализацией, обеспечивающей рост финансовой отдачи от инновационной деятельности. Для этого необходимо выдержать два главных условия: активизировать государственную инновационную, научно-техническую и промышленную политику и готовность российских предпринимателей перейти к активному инвестиционному развитию. Система финансирования инновационной деятельности представляет собой сложное переплетение форм и источников, различающихся по виду собственности, степени централизации, а также по уровням собственников и формам финансирования. До 1991 г. финансирование инновационной деятельности базировалось в России в основном на бюджетных ассигнованиях. В настоящее время принята следующая классификация источников финансирования инноваций. По видам собственности источники финансирования делятся на: — государственные инвестиционные ресурсы (бюджетные средства, средства внебюджетных фондов, государственные заимствования, пакеты акций, имущество государственной собственности); 1 2 «Группа восьми» в цифрах – М.: Статистика России, 2009. Россия в цифрах 2010 : крат. стат. сб. / Росстат – М., 2010. С. 385. — инвестиционные, в том числе финансовые, ресурсы хозяйствующих субъектов коммерческого и некоммерческого характера, а также общественных организаций, физических лиц и т.д. Это инвестиционные ресурсы коллективных инвесторов, в том числе страховых компаний, инвестиционных фондов и компаний, негосударственных пенсионных фондов. Сюда же относятся собственные средства предприятий, а также кредитные ресурсы коммерческих банков, прочих кредитных организаций и специально уполномоченных правительством инвестиционных банков. На уровне государства и субъектов Федерации источниками финансирования являются: — собственные средства бюджетов и внебюджетных фондов, — привлеченные средства государственной кредитно-банковской и страховой систем, — заемные средства в виде внешнего (международных заимствований) и внутреннего долга государства (государственных облигационных, долговых и прочих займов). На уровне предприятия источниками финансирования выступают: — собственные средства (прибыль, амортизационные отчисления, страховые возмещения, иммобилизованные излишки нематериальных активов, основных и оборотных средств и т.д.); — привлеченные средства, полученные от продажи акций, а также взносы, целевые поступления и пр.; — заемные средства в виде бюджетных, банковских и коммерческих кредитов на различной основе. Важным финансовым источником различных форм инновационной деятельности являются бюджетные ассигнования, за счет которых выполняются целевые комплексные программы, государственные приоритетные проекты. Бюджетные ассигнования формируют российский фонд фундаментальных исследований, а также на долевой основе финансируют федеральный фонд производственных инноваций и пр. Финансовый механизм реализации государственной инновационной политики должен представлять собой систему ресурсного обеспечения всего инновационного цикла. Предлагаемая рядом авторов концепция финансового механизма характеризуется, вопервых, целевой ориентацией на сочетание прямого госбюджетного финансирования инновационных программ и проектов с финансовой поддержкой отдельных научных организаций, во-вторых, множественностью источников финансирования, когда наряду с бюджетными ассигнованиями участвуют внебюджетные источники, в том числе средства финансово-промышленных групп, коммерческих банков, объединений, организаций и других хозяйствующих субъектов. Особое значение в рамках такого механизма приобретает усиление роли государственного заказа как одного из главных инструментов государственной инновационной политики. Объектом целевого государственного финансирования должны стать федеральные инновационные и государственные научно-технические программы. Их основное содержание составляют отобранные по конкурсу проекты. В условиях перехода к рыночной экономике в проблеме поиска инвестиционных и финансовых ресурсов решающую роль должны играть рынки капиталов и инноваций. Рынок новшеств формируют научные организации, вузы, предприятия инновационного бизнеса, различные объединения научных работников, научные подразделения промышленных фирм, новаторы. Исходным условием возникновения полноценного инновационного рынка является устойчивое функционирование цепочки: рыночный спрос - рост производства - спрос на инновации. Вместе с тем необходимо в короткие сроки завершить создание организационноправовой базы инновационного рынка, прежде всего в части защиты интеллектуальной собственности и формирования инфраструктуры. Эффективное функционирование инновационного рынка предполагает обеспечение конкурентной среды и активное противодействие монополизму в науке. Важная роль отводится становлению малого инновационного бизнеса, который является серьезным фактором ускорения НТП благодаря созданию реальной конкуренции в инновационной сфере. Кроме того, развитие малых инновационных предприятий способствует эффективному использованию квалифицированных научно-технических кадров, а также более полному использованию научно-производственной инфраструктуры за счет коммерциализации законченных разработок, аренды, лизинга и других рыночных инструментов. С развитием рыночных отношений складываются реальные условия для создания фондов рискового (венчурного) капитала как наиболее адекватного специфике инновационного предпринимательства. Ключевую роль здесь должны сыграть инновационные фонды, которые начиная с 1989 г. создаются при значительной государственной поддержке. Трудности привлечения внешних источников финансирования заставляют предприятия ориентироваться на прибыль от основной и непрофильной деятельности. Помимо прибыли важнейшим источником собственных средств предприятий являются амортизационные отчисления. Нельзя забывать, что амортизационная политика государства пока создала условия для простого воспроизводства основных фондов только на стабильно работающих предприятиях. Даже на таких производствах не были созданы условия для расширения и модернизации производства, внедрения новшеств. Таким образом, значение амортизационных отчислений как источника финансового обеспечения инноваций, направленных на обновление производственного аппарата и повышение технического уровня производства, недостаточно. Поэтому, наряду с переоценкой основных фондов необходимо более широко использовать методы ускоренной амортизации их активной части, ввести специальный режим хранения и расходования амортизационного фонда, индексирования амортизационных отчислений в соответствии с темпами инфляции. В мировой практике для финансирования инвестиций в основной капитал широко применяются заемные средства, особенно банковские кредиты. В развитых странах мира доля банковских кредитов как источника финансирования капиталовложений, составляет 2040%, в то время как в России она не превышает 6-8%. Доля банковских кредитов и заемных средств других организаций составляет 9,1%. В научно-технической сфере кредитные ресурсы составляют около 7% общего объема финансирования НИОКР, в то время как средства внебюджетных фондов и прочие привлеченные средства составляют более 20%. Доля инвестиций, направляемых коммерческими банками на производственные инновации, не превышает 2%. Причина заключается и в банковском кризисе, и в высокой стоимости кредитов, и в отсутствии заинтересованности банков. Одной из наиболее распространенных форм финансирования инвестиций является получение финансовых ресурсов путем эмиссии акций и облигаций, т.е. эмиссии долевого или долгового типа. Привлекательность акционерной формы финансирования заключается в том, что основной объем необходимых ресурсов поступает в начале организации инвестиционных и инновационных проектов. Данная форма привлечения капитала позволяет перенести на более поздние сроки выплату задолженности, когда возрастает способность генерировать доходы. Мировая практика инвестиционной деятельности показывает, что одним из наиболее перспективных и пользующихся быстро растущим спросом является финансирование инвестиционных и научно-технических проектов. Это направление особенно актуально для стран и регионов, которые нуждаются в расширении, модернизации и обновлении производства, в том числе капиталоемких отраслей, а также наукоемких производств. Если 10-15 лет назад в мировой экономике значительную роль играли строительные инвестиционные проекты, то в последнее десятилетие преобладают проекты реконструкции, модернизации и обновления производства. Речь идет о значительной реструктуризации и об обновлении модели экономического роста во многих странах мира. Это требует ориентации инвестиций на структурно-организационные, социотехнические и инновационные преобразования. Особую роль в совершенствовании и развитии инновационных процессов призваны сыграть финансово-промышленные группы, объединенные в так называемые метаструктуры, консорциумы, стратегические альянсы, а также проектное финансирование и венчурный бизнес. Важной формой институциональной структуры нововведений является проектное финансирование. Здесь источниками кредитов могут выступать инвестиционные и инновационные фонды, специализированные финансовые компании, международные финансовые организации, страховые и лизинговые компании и т.д. Однако основным источником кредитов являются коммерческие банки, в том числе специализированные инвестиционные и инновационные банки. В подавляющем большинстве финансируются проекты, обеспечивающие выпуск высококачественной, конкурентоспособной продукции. Для успеха проекта рекомендуют применять устоявшуюся, отработанную технологию, выпускать продукцию, ориентированную на достаточно емкий и проверенный рынок. Такой тип финансирования носит название «без какого-либо регресса на заемщика». По такому типу проектного финансирования могут быть внедрены также инновацииимитации, в том числе усовершенствующие, дополняющие, замещающие и вытесняющие базовую модель. В этом случае кредитор принимает на себя большинство рисков, связанных с реализацией проекта. Такой тип финансирования отличается большой сложностью и повышенным риском. В обрабатывающих отраслях такие проекты организуются с «ограниченным регрессом на заемщика». В наукоемких отраслях риск разработки и внедрения новшества еще более возрастет; такие проекты организуются с «полным регрессом на заемщика», где фактически все риски возлагаются на заемщика. За последние 10 лет в индустриально развитых странах бурное развитие получила новая форма финансирования инвестиций - проектное финансирование. Первоначально понимаемое как банковское долгосрочное кредитование инвестиционных проектов, сегодня проектное финансирование насчитывает множество разновидностей. Основные организационные формы финансирования инновационной деятельности, принятые в мировой практике и России, представлены в табл. 1. Таблица 1 Организационные формы финансирования инновационной деятельности Форма Возможные инвесторы Дефицитное Правительства финансирование иностранных государств. Международные финансовые институты. Предприятия и организации РФ Получатели Преимущества заемных средств использования формы Правительство Российской Федерации Сложности использования формы в условиях нашей страны Возможность Нецелевой характер государственног финансирования. о регулирования Рост внешнего и и контроля внутреннего инвестиций государственного долга. Увеличение расходной части бюджета Акционерное Коммерческие Корпорации. (корпоративное) банки. Предприятия финансирование Институциональн ые инвесторы Вариабельность использования инвестиций у корпорации (предприятия) Нецелевой характер инвестиций. Работа только на рынке ценных бумаг, а не на рынке реальных проектов. Высокий уровень риска инвестора Проектное Правительства. Инвестиционны Целевой Зависимость от финансирование Международные й проект. характер инвестиционного финансовые Инновационный финансирования климата. Высокий институты. проект . Распределение уровень кредитных Коммерческие рисков. рисков. банки. Гарантии Неустойчивое Отечественные государств законодательство и предприятия. участников налоговый режим Иностранные финансовых инвесторы. учреждений. Институциональн Высокий ые инвесторы уровень контроля