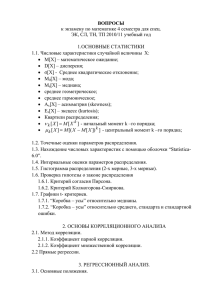

Задание № 1. требуется:

реклама

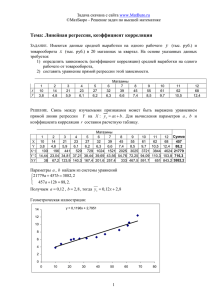

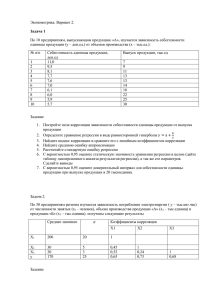

Задание № 1. На основе данных, приведенных в Приложении и соответствующих варианту №16, требуется: 1. Построить уравнение линейной парной регрессии одного признака от другого. Один из признаков, соответствующих Вашему варианту, будет играть роль факторного , другой - результативного . Причинно-следственные связи между признаками установить самим на основе экономического анализа. Пояснить смысл параметров уравнения. 2. Рассчитать линейный коэффициент парной корреляции и коэффициент детерминации. Сделать выводы. 3. Оценить статистическую значимость параметров регрессии и коэффициента корреляции с уровнем значимости 0,05. 4. Выполнить прогноз ожидаемого значения признака-результата Y при прогнозном значении признака-фактора X, составляющим 105% от среднего уровня X. Оценить точность прогноза, рассчитав ошибку прогноза и его доверительный интервал с вероятностью 0,95. Приложение А Таблица 1 – Показатели деятельности производственных предприятий за 2005 год Дебиторская Дивиденды Собственные Балансовая задолженность начисленные Курсовая № оборотные прибыль, по по цена акции, Наблюдения средства, млн. руб. результатам результатам руб. млн. руб. деятельности деятельности А 1 2 3 4 5 16 1386 122 40 20,52 114 95 1199 119 39 20,4 125 Решение: В качестве признака-фактора в данном случае выберем курсовую цену акций, так как от прибыльности акций зависит величина начисленных дивидендов. Таким образом, результативным будет признак дивиденды, начисленные по результатам деятельности. Для облегчения расчетов построим расчетную таблицу, которая заполняется по ходу решения задачи. (Таблица 1) Yi Для наглядности зависимости Y от X представим графически. (Рисунок 2) Корреляционное поле зависимости суммы дивидентов от курсовой цены акций Дивиденты 21 20.5 20 Ряд1 19.5 19 0 50 100 150 200 Курсовая цена акций Таблица1 – Расчетная таблица № Yi Xi Yi X i Xi 2 Yi 2 Yi (Yi Yi ) (Yi Yi ) 2 ( X i X i )2 (Yi Yi ) 2 16 20.52 114 2339.28 12996.0 421.07 20.35 0.17 0.029 252.81 0.1086 17 20.28 133 2697.24 17689.0 411.28 20.54 -0.26 0.068 1218.01 0.0080 18 19.97 116 2316.52 13456.0 398.80 20.37 -0.4 0.160 320.41 0.0486 19 19.97 85 1697.45 7225.0 398.80 20.06 -0.09 0.008 171.61 0.0486 … … … … … … … … … … … 92 20.1 85 1708.50 7225.0 404.01 20.06 0.04 0.002 171.61 0.0082 93 20.01 89 1780.89 7921.0 400.40 20.1 -0.09 0.008 82.81 0.0326 94 20.21 121 2445.41 14641.0 408.44 20.42 -0.21 0.044 524.41 0.0004 95 20.4 125 2550.00 15625.0 416.16 20.46 -0.06 0.004 723.61 0.0439 Итого 1615.24 7848 158788.03 804520.0 32619.47 1615.28 X 3.769 34631.2 6.9660 В 20.19 98.1 1984.85 10056.5 407.74 20.19 X 0.047 432.89 0.0871 1. Построим уравнение регрессии вида: Yi a0 a1 X i Для этого необходимо определить параметра уравнения a 0 и a1 X i Yi X i Yi Определим a1 a1 Xi (Xi ) 2 , 2 где X i - среднее из значений i , возведенных в квадрат; 2 X - среднее значение 2 в квадрате. 1984,85 20,19 98,1 4,21 a1 0,01 10056,5 9623,61 432,89 Определим параметр а0: a0 Yi a1 X i 20,19 0,01 98,1 19,21 Получим уравнение регрессии следующего вида: Yi 19,21 0,01 X i i i Параметр a 0 показывает, сколько составили бы дивиденды, начисленные по результатам деятельности при отсутствии влияния со стороны курсовой цены акций. На основе параметра a1 можно сделать вывод, что при изменении курсовой цены акций на 1 руб. произойдет изменение дивидендов в ту же сторону на 0,01 млн. руб. 2. Рассчитаем линейный коэффициент парной корреляции и коэффициент детерминации. Линейный коэффициент парной корреляции определим по формуле: X Y X i Yi r i i , x y Определим x и y : x y X Xi 2 i n Y i Yi n 432,89 20,806 2 0,0871 0,295 Тогда 1984 20,19 98,1 3,361 r 0,548 20,806 0,295 6,138 Коэффициент корреляции, равный 0,548, позволяет судить о связи между результативным и факторным признаками. Коэффициент детерминации равен квадрату линейного коэффициента корреляции: r 2 (0,548) 2 0,300 30% Коэффициент детерминации показывает, что на 30% вариации начисленных дивидендов зависит от вариации курсовой цены акций, и на 70% - от остальных неучтенных в модели факторов. 3. Оценим значимость параметров уравнения регрессии и линейного коэффициента корреляции по t-критерию Стьюдента. Необходимо сравнить расчетные значения tкритерия для каждого параметра и сравнить его с табличным. Для расчета фактических значений t-критерия определим ост : Y îñò Yi 2 i 0,047 0,217 n Тогда t a0 a 0 n2 îñò n2 19,21 78 781,83 0,217 78 20,806 8,47 îñò 0,217 Далее определим t табл . при уровне значимости 0,05 и числе степеней свободы равном v n 2 80 2 78 : t табл ( 0,05; v 78) 2,000 t a t табл Сравним t a0 и t a1 с t табл : 0 , следовательно, оба параметра уравнения t a1 t табл регрессии признаются значимыми. Проверим значимость линейного коэффициента корреляции: n2 78 tr r 0,548 0,548 111,43 5,78 2 1 0,30 1 r Сравниваем t r с уже известным нам значением t табл : t r t табл , следовательно, линейный коэффициент корреляции существенен. t a1 a1 x 0,01 4. Выполним прогноз ожидаемого значения признака-результата Y при прогнозном значении признака-фактора X, составляющим 105% от среднего уровня X. Точечный прогноз рассчитывается по линейному уравнению регрессии: p a 0 a1 p , В нашем случае X p X i 1,05 98,1 1,05 103,01 Тогда Y 19,21 0,01 103,01 20,24 Оценим ошибку прогноза: p p Y 2 2 Yi 1 X p Xi 1 n X X 2 n2 i i i 2 3,769 (1 1 103,1 98,1 ) 78 80 34631,2 0,0486 0,221 После этого определим интервал, к которому с вероятностью 0,95 принадлежит прогнозное значение признака Y: Y p t p ;Y p t p , где t 2,000 – табличное значение t-критерия при 0,05 и числе степеней свободы v n 2 80 2 78 . В данном случае интервал будет такой: 20,24 2,000 0,221; 20,224 2,000 0,221 19,80; 20,68 То есть, с вероятностью 0,95 прогнозируемая величина дивидендов при курсовой стоимости акций равной 103,01 руб. будет принадлежать интервалу от 19,80 до 20,68 млн. руб. Задание № 2. На основе данных, приведенных в таблице 1 Приложении и соответствующих варианту №16 (таблица 2 Приложение А), требуется: 1. Построить уравнение множественной регрессии. Для этого, оставив признак-результат тем же выбрать несколько признаков-факторов из таблицы 1 Приложения А (границы их наблюдения должны совпадать с границами наблюдения признака-результата, соответствующих Вашему варианту). При выборе факторов нужно руководствоваться как экономическим содержанием, так и формальными подходами (например, матрица парных коэффициентов корреляции). Пояснить смысл параметров уравнения. 2. Рассчитать частные коэффициенты эластичности. 3. Определить стандартизованные коэффициенты регрессии (β- эффициенты). 4. На основе полученных результатов сделать вывод о силе связи результата с каждым из факторов. 5. Определить парные и частные коэффициенты корреляции, а также множественный коэффициент корреляции; сделать выводы. 6. Дать оценку полученного уравнения с помощью общего F-критерия Фишера. Приложение А Таблица 2 № варианта 16 № начального № конечного наблюдения наблюдения 16 95 № признаков из табл. 1 ПриложенияА 2,4 Решение: По условию задачи, результативный признак должен остаться тот же, значит Y дивиденды, начисленные по результатам деятельности. В качестве факторных признаков выберем следующие: 1 – балансовая прибыль; 2 - дебиторская задолженность по результатам деятельности. Определим уравнение регрессии следующего вида: Yi a0 a1 X 1 a2 X 2 Для определения параметров уравнения связи, а также для дальнейших расчетов построим дополнительную таблицу. (Таблица 2) Таблица 2 - Дополнительная таблица № Yi X1 X2 X1 2 X2 2 Yi 2 Yi X 1 Yi X 2 Yi (Yi Yi ) 2 X1 X 2 16 20.52 122 40 14884 1600 421.070 2503.44 820.8 20.55 0.000888 4880 17 20.28 118 47 13924 2209 411.278 2393.04 953.16 20.45 0.029867 5546 18 19.97 119 47 14161 2209 398.801 2376.43 938.59 20.49 0.266173 5593 19 19.97 102 49 10404 2401 398.801 2036.94 978.53 19.93 0.001344 4998 … … …. … … … … … … … … … 92 20.1 107 49 11449 2401 404.010 2150.7 984.9 20.10 1.35E-06 5243 93 20.01 105 68 11025 4624 400.400 2101.05 1360.68 20.13 0.014109 7140 94 20.21 123 53 15129 2809 408.444 2485.83 1071.13 20.65 0.19244 6519 95 20.4 119 39 14161 1521 416.160 2427.6 795.6 20.45 0.002065 4641 Итого 1615.24 8736 4090 960446 224732 32619.47 176538.9 82419.8 1614.59 3.543352 439782 В 20.19 109.20 51.13 12005.58 2809.15 407.74 2206.74 1030.25 20.18 0.04 5497.28 Для определения параметров двухфакторного уравнения регрессии необходимо решить систему нормальных уравнений: a 0 n a1 X 1 a 2 X 2 Yi 2 a 0 X 1 a1 X 1 a 2 X 1 X 2 Yi X 1 2 a 0 X 2 a1 X 1 X 2 a 2 X 2 Yi X 2 В нашем случае система нормальных уравнений примет вид: 80a0 8739a1 4090a 2 1615.24 8736a0 960446a1 439782a 2 176538.9 4090a 439782a 224732à 82419.8 0 1 2 В результате решения данной системы получим следующие коэффициенты регрессии: a0 16,3092 a1 0,0331 a2 0,00506 Окончательное уравнение регрессии примет вид: Yi 16,3092 0,0331X 1 0,00506 X 2 . При отсутствии влияния со стороны факторных признаков, учтенных в данной модели, значение результативного признака будет составлять 16,3092 млн. руб. При изменении балансовой прибыли на 1 млн. руб. произойдет изменение начисленных дивидендов в ту же сторону на 0,0331 млн. руб., а при изменении дебиторской задолженности на 1 млн. руб. следует ожидать изменения величины начисленных дивидендов на 0,00506 млн. руб. Определим частные коэффициенты эластичности: X 109,2 Ý 1 à1 1 0,0331 0,18% , Yi 20,19 X 51,13 Ý 2 à2 2 0,00506 0,013% . Yi 20,19 Частные коэффициенты эластичности показывают влияние отдельных факторов на результативный показатель. Так, при изменении балансовой прибыли на 1% при неизменности второго фактора произойдет в среднем изменение величины начисленных дивидендов на 0,18%, а при изменении дебиторской задолженности на 1% при фиксированном положении первого фактора произойдет изменение величины начисленных дивидендов в среднем на 0,013%. Теперь рассчитаем β-коэффициенты: 8,996 1 à1 x1 0,0331 1,0094 y 0,295 2 a2 x2 13,978 0,00051 0,0240 y 0,295 Анализ β-коэффициентов показывает, что на величину начисленных дивидендов из двух исследуемых факторов с учетом уровня их вариации большее влияние оказывает балансовая прибыль 2 . С учетом всех рассчитанных показателей и параметров уравнения регрессии можно сделать вывод о том, что наибольшая связь величины начисленных дивидендов отмечается с размером балансовой прибыли. Далее, определим парные, частные коэффициенты корреляции и множественный коэффициент корреляции. I. Парные коэффициенты корреляции: измеряют тесноту связи между двумя из рассматриваемых признаков. Y X Y X 2206,74 109,2 20,19 1,992 0,750 , ryx1 i 1 i 1 x1 y 8,996 0,295 2,654 ryx2 Yi X 2 Yi X 2 1030,25 51,13 20,19 2,065 0,501 , x2 y 13,978 0,295 4,124 rx1x2 X 1 X 2 X 1 X 2 5497,28 109,2 51,13 86,12 0,685 ., x2 x1 8,996 13,978 125,75 Коэффициент корреляции между факторными признаками, равный -0,685, позволяет оставить в модели оба фактора, так как связь между факторами не тесная 0,8 . II. Частные коэффициенты корреляции: характеризуют степень влияния одного из факторов на функцию при условии, что остальные независимые переменные закреплены на постоянном уровне. rx1 y rx2 y rx1x2 0,750 (0,501)( 0,685) 0,407 0,407 ryx1 ( x2 ) 0,568 2 2 (1 0,47)(1 0,563) 0,514 0,717 (1 rx x )(1 rx y ) 1 2 ryx2 ( x1 ) 1 rx2 y rx1 y rx1x2 (1 rx21x2 )(1 rx21 y ) = 0,501 0,750(0,685) 0,013 0,016 , 0,815 (1 0,469)(1 0,251) rx2 x1 rx1 y rx1 y rx1x2 ( y ) (1 ryx2 2 )(1 ryx2 1 ) 0,685 0,75(0,685) 0,685 0,514 0,171 0,171 0,463 0,369 (1 0,25)(1 0,562) 0,438 0,311 0,136 Близкая к тесной прямая связь результативного признака наблюдается с балансовой прибылью (0,568), практически отсутствует связь между начисленными дивидендами и дебиторской задолженностью (0,016). III. Множественный коэффициент корреляции: показывает тесноту связи между результативным и обоими факторными признаками. R ryx2 1 ryx2 2 2ryx1 ryx2 rx1x2 (1 rx21x2 ) 0,750 2 0,5012 2(0,75(0,501)( 0,685)) (1 0,469) 0,814 0,515 0,299 0,750 0,531 0,531 Таким образом, выявлена тесная связь 0,750 0,700 между начисленными дивидендами и следующими признаками: балансовая прибыль и дебиторская задолженность. Множественный коэффициент детерминации определим как квадрат множественного коэффициента корреляции: R yx2 1x2 (0,750) 2 0,563 . На основе коэффициента детерминации делаем вывод, что на 56,3% вариации величины начисленных дивидендов находится в зависимости от изменения балансовой прибыли и суммы дебиторской задолженности, и на 43,7% – влиянием прочих неучтенных в модели факторов. На завершительном этапе анализа проверим значимость параметров уравнения регрессии и модели в целом. Проверим значимость модели в целом с помощью F-статистики Фишера. Для этого определим остаточную дисперсию результативного признака: (Yi Yi) 2 3,543 2 îñò 0,0443 , n 80 Тогда y2 n m 0,087 78 153,18 , m 1 0,0443 1 Fтабл ( 0,05; v1 1; v2 78) 4,00 , F расч Fтабл , следовательно, модель в целом признается значимой. Fðàñ÷ 2 îñò Задание № 3. На основе данных, приведенных в таблице 1 Приложения Б и соответствующих варианту №16 (таблица 2 Приложение Б) провести идентификацию модели с помощью необходимого и достаточного условия идентификации. Эконометрическая модель содержит три уравнения. Количество эндогенных переменных , экзогенных переменных и вид уравнения определяются вариантом контрольной работы (таблицы 1 и 2 Приложения Б). Например, для варианта №1 (зачетная книжка заканчивается на 01) формируется система уравнений, содержащая уравнения Y11 (1-ый вариант, соответствующий уравнению Y1), Y21 (1-ый вариант, соответствующий уравнению Y2), Y32 (2-ой вариант, соответствующий уравнению Y3) (см. таблицу 3). Коэффициенты при переменных берутся из таблицы 1: Y 11 Y 21 Y 32 Y2 0 Y3 0 Y1 b 12 Y1 b 13 Y3 b32 Y2 0 X1 а 11 X1 0 X2 а 21 X2 0 X1 0 X2 а 23 X3 а 31 X3 а 32 X3 а 33 Таким образом, окончательно система уравнений, соответствующая варианту 01 , примет вид: Y1 a11 X 1 a 21 X 2 a31 X 3 Y2 b12 Y1 b32 Y3 a32 X 3 Y3 b13 Y1 a 23 X 2 a33 X 3 Задание № 4. Па основе данных, приведенных в таблице 1 Приложения В и соответствующих Вашему варианту (таблица 2 Приложение В), требуется: 1. Проанализировать автокорреляцию уровней временного ряда, выявить и охарактеризовать его структуру. 2. Построить аддитивную и мультипликативную модель временного ряда, характеризующую зависимость уровней ряда от времени. 3. На основе лучшей модели сделать прогноз на следующие два квартала с учетом выявленной сезонности.