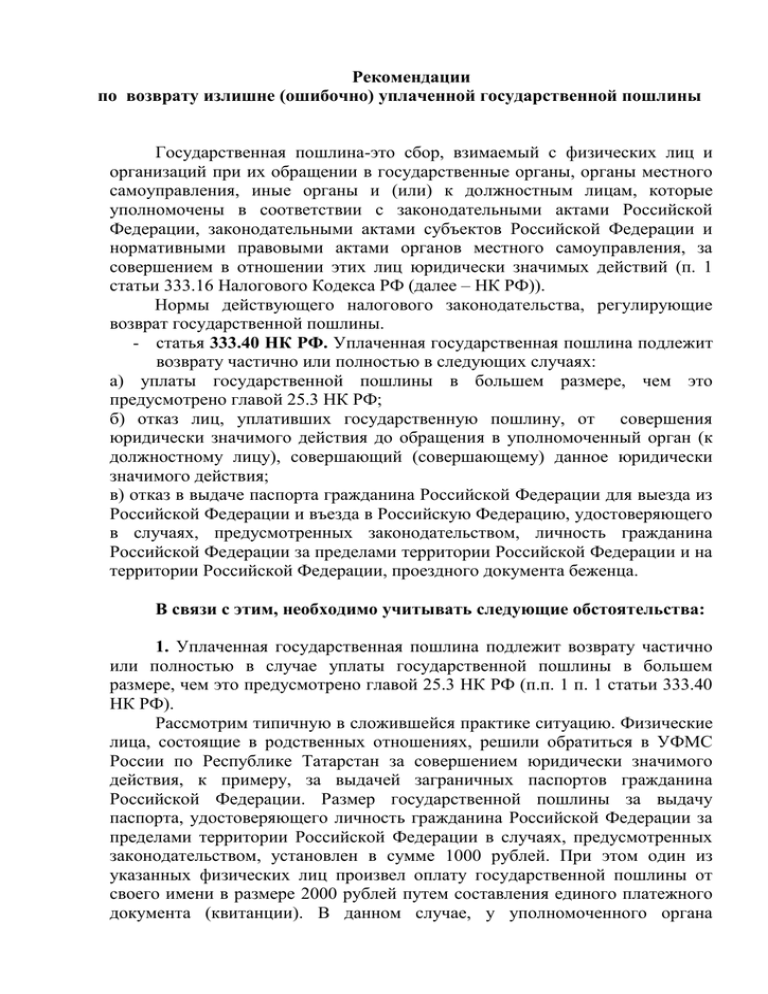

Рекомендации по возврату излишне (ошибочно) уплаченной государственной пошлины

реклама

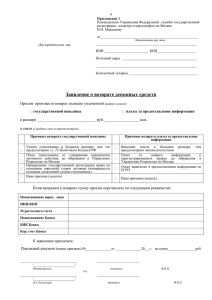

Рекомендации по возврату излишне (ошибочно) уплаченной государственной пошлины Государственная пошлина-это сбор, взимаемый с физических лиц и организаций при их обращении в государственные органы, органы местного самоуправления, иные органы и (или) к должностным лицам, которые уполномочены в соответствии с законодательными актами Российской Федерации, законодательными актами субъектов Российской Федерации и нормативными правовыми актами органов местного самоуправления, за совершением в отношении этих лиц юридически значимых действий (п. 1 статьи 333.16 Налогового Кодекса РФ (далее – НК РФ)). Нормы действующего налогового законодательства, регулирующие возврат государственной пошлины. - статья 333.40 НК РФ. Уплаченная государственная пошлина подлежит возврату частично или полностью в следующих случаях: а) уплаты государственной пошлины в большем размере, чем это предусмотрено главой 25.3 НК РФ; б) отказ лиц, уплативших государственную пошлину, от совершения юридически значимого действия до обращения в уполномоченный орган (к должностному лицу), совершающий (совершающему) данное юридически значимого действия; в) отказ в выдаче паспорта гражданина Российской Федерации для выезда из Российской Федерации и въезда в Российскую Федерацию, удостоверяющего в случаях, предусмотренных законодательством, личность гражданина Российской Федерации за пределами территории Российской Федерации и на территории Российской Федерации, проездного документа беженца. В связи с этим, необходимо учитывать следующие обстоятельства: 1. Уплаченная государственная пошлина подлежит возврату частично или полностью в случае уплаты государственной пошлины в большем размере, чем это предусмотрено главой 25.3 НК РФ (п.п. 1 п. 1 статьи 333.40 НК РФ). Рассмотрим типичную в сложившейся практике ситуацию. Физические лица, состоящие в родственных отношениях, решили обратиться в УФМС России по Республике Татарстан за совершением юридически значимого действия, к примеру, за выдачей заграничных паспортов гражданина Российской Федерации. Размер государственной пошлины за выдачу паспорта, удостоверяющего личность гражданина Российской Федерации за пределами территории Российской Федерации в случаях, предусмотренных законодательством, установлен в сумме 1000 рублей. При этом один из указанных физических лиц произвел оплату государственной пошлины от своего имени в размере 2000 рублей путем составления единого платежного документа (квитанции). В данном случае, у уполномоченного органа (должностного лица), осуществляющего юридически значимые действия, отсутствуют основания для отказа в приеме соответствующего заявления (документов) лицу, от чьего имени была осуществлена оплата государственной пошлины, с последующим его правом обратиться с заявлением о возврате излишне уплаченной государственной пошлины. 2. Государственная пошлина должна быть уплачена лицами, обратившимися за совершением юридически значимых действий, до подачи заявлений и (или) иных документов на совершение таких действий либо до подачи соответствующих документов (п.п.6 п.1 ст. 333.18 НК РФ). Соответственно, уплаченная государственная пошлина подлежит возврату частично или полностью в случае отказа лиц, уплативших государственную пошлину, от совершения юридически значимого действия до обращения в уполномоченный орган (к должностному лицу), совершающий (совершающему) данное юридически значимое действие (п.п.4 п. 1 ст. 333.40 НК РФ). Таким образом, возврат государственной пошлины лицу, который обратился в уполномоченный орган (к должностному лицу), совершающий (совершающему) данное юридически значимое действие, а уполномоченный орган (должностное лицо) уже начал (начало) осуществление соответствующих действий, направленных на совершение юридически значимого действия (к примеру, рассматривается заявление на выдачу паспорта гражданина Российской Федерации, разрешения на работу иностранного гражданина, осуществляется оформление необходимых для этого документов и проч.), противоречит положениям действующего налогового законодательства. 3. НК РФ устанавливает в п.2 ст.333.18, что, по общему правилу, уплачивать государственную пошлину должно именно то лицо, которое обратилось за совершением юридически значимых действий. Учитывая изложенное и в соответствии с положениями пунктов 1, 2 и 5 статьи 45 НК РФ плательщик государственной пошлины обязан самостоятельно, то есть от своего имени, уплатить ее в бюджет, если иное не установлено законодательством о налогах и сборах. Уплата государственной пошлины иным лицом за заявителя, в отношении которого совершается юридически значимое действие, законодательством Российской Федерации не предусмотрена. 4. Государственная пошлина уплачивается по месту совершения юридически значимого действия в наличной или безналичной форме (абз. 1 п.3 статьи 333.18 НК РФ). Факт уплаты государственной пошлины плательщиком в безналичной форме подтверждается платежным поручением с отметкой банка о его исполнении (абз. 2 п. 3 статьи 333.18 НК РФ). Факт уплаты государственной пошлины плательщиком в наличной форме подтверждается либо квитанцией установленной формы, выдаваемой плательщику банком, либо квитанцией, выдаваемой плательщику должностным лицом или кассой органа, в который производилась оплата. Платежные документы по перечислению указанных платежей должны быть правильно заполнены и в соответствии с требованиями приказа Министерства финансов Российской Федерации от 24.11.2004 № 106н должны позволять идентифицировать как получателя, так и сам платеж в расчетных документах. Так, в расчетных документах по перечислению государственной пошлины, распределяемой в доходы федерального бюджета и бюджетов субъектов Российской Федерации, должны быть указана следующая информация, позволяющая идентифицировать как получателя, так и сам платеж: - ИНН, КПП налогового органа, в котором орган, осуществляющий юридически значимые действия, состоит на учете; - значение кода ОКАТО муниципального образования (места нахождения администрации), на территории которого находится орган, осуществляющий юридически значимые действия; - код бюджетной классификации; - наименование получателя платежа; - наименование платежа; - банковские реквизиты кредитной организации, где открыты соответствующие счета по учету доходов органу Федерального казначейства. Необходимо отметить, что иностранные организации, иностранные граждане и лица без гражданства уплачивают государственную пошлину в порядке и размерах, которые установлены главой 25.3 НК РФ соответственно для организаций и физических лиц (п. 4 статьи 333.18 НК РФ). 5. Общий порядок зачета и возврата излишне уплаченной суммы налога, сбора установлен в ст. 78 НК РФ, порядок возврата излишне взысканного налога, сбора - в ст. 79 НК РФ. Однако основания и порядок возврата или зачета излишне уплаченных (взысканных) сумм государственной пошлины установлены в ст. 333.40 НК РФ. Соответственно, ст. 78 НК РФ в отношении возврата или зачета излишне уплаченных сумм государственной пошлины применяется с учетом особенностей, установленных гл. 25.3 НК РФ. В части, не урегулированной ст. 333.40 НК РФ, возврат или зачет излишне уплаченных (взысканных) сумм государственной пошлины производится в порядке, установленном ст. 78 и 79 НК РФ. При этом необходимо отметить, что сберегательная книжка или договор на выдачу и обслуживание банковских карт должны быть оформлены именно на плательщика государственной пошлины, а не на третье лицо (за исключением случаев, когда лицу не исполнилось 14 лет – он недееспособен). Для возврата излишне (ошибочно) уплаченной государственной пошлины плательщику необходимо: 1. Обратиться с заявлением по установленной форме (Приложение №1) по адресу: г.Казань, ул.Чехова д. 8/2 Примечание: Заявление на возврат может быть подано в течение трех лет со дня уплаты излишне уплаченной суммы государственной пошлины. Если государственная пошлина не возвращена, ее сумма засчитывается в счет уплаты государственной пошлины при повторном обращении плательщика, если не истек трехгодичный срок со дня первоначальной уплаты государственной пошлины. Срок рассмотрения и принятия решения о возврате излишне (ошибочно) уплаченной суммы государственной пошлины составляет не более 30 суток с момента регистрации в УФМС России по Республике Татарстан. 2. Приложить к заявлению следующие документы: - оригинал квитанции об уплате пошлины с отметкой банка (прилагаются подлинные платежные документы в случае, если государственная пошлина подлежит возврату в полном размере, а в случае, если она подлежит возврату частично,- копии платежных документов об уплате.) - копию свидетельства о присвоении ИНН - паспортные данные плательщика - банковские реквизиты плательщика (копия сберегательной книжки или копия договора на выдачу и обслуживание банковских карт и пр.) - указать контактный телефон плательщика.