Маржинальная торговля (MARGIN TRADING) с использованием

реклама

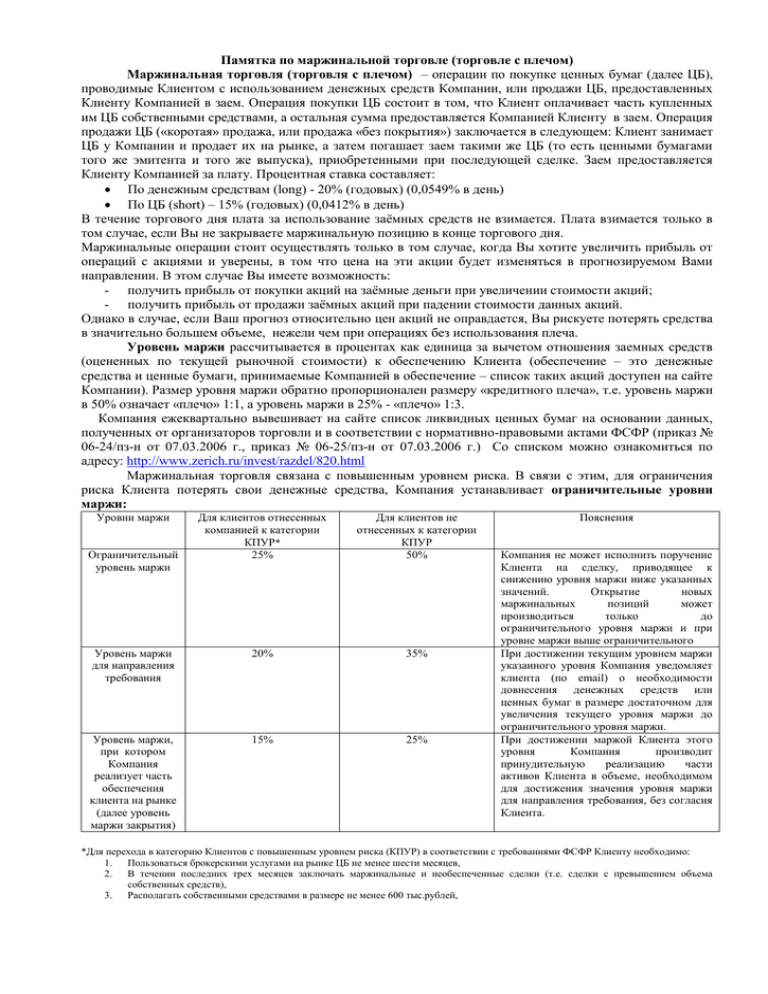

Памятка по маржинальной торговле (торговле с плечом) Маржинальная торговля (торговля с плечом) – операции по покупке ценных бумаг (далее ЦБ), проводимые Клиентом с использованием денежных средств Компании, или продажи ЦБ, предоставленных Клиенту Компанией в заем. Операция покупки ЦБ состоит в том, что Клиент оплачивает часть купленных им ЦБ собственными средствами, а остальная сумма предоставляется Компанией Клиенту в заем. Операция продажи ЦБ («коротая» продажа, или продажа «без покрытия») заключается в следующем: Клиент занимает ЦБ у Компании и продает их на рынке, а затем погашает заем такими же ЦБ (то есть ценными бумагами того же эмитента и того же выпуска), приобретенными при последующей сделке. Заем предоставляется Клиенту Компанией за плату. Процентная ставка составляет: По денежным средствам (long) - 20% (годовых) (0,0549% в день) По ЦБ (short) – 15% (годовых) (0,0412% в день) В течение торгового дня плата за использование заёмных средств не взимается. Плата взимается только в том случае, если Вы не закрываете маржинальную позицию в конце торгового дня. Маржинальные операции стоит осуществлять только в том случае, когда Вы хотите увеличить прибыль от операций с акциями и уверены, в том что цена на эти акции будет изменяться в прогнозируемом Вами направлении. В этом случае Вы имеете возможность: - получить прибыль от покупки акций на заёмные деньги при увеличении стоимости акций; - получить прибыль от продажи заёмных акций при падении стоимости данных акций. Однако в случае, если Ваш прогноз относительно цен акций не оправдается, Вы рискуете потерять средства в значительно большем объеме, нежели чем при операциях без использования плеча. Уровень маржи рассчитывается в процентах как единица за вычетом отношения заемных средств (оцененных по текущей рыночной стоимости) к обеспечению Клиента (обеспечение – это денежные средства и ценные бумаги, принимаемые Компанией в обеспечение – список таких акций доступен на сайте Компании). Размер уровня маржи обратно пропорционален размеру «кредитного плеча», т.е. уровень маржи в 50% означает «плечо» 1:1, а уровень маржи в 25% - «плечо» 1:3. Компания ежеквартально вывешивает на сайте список ликвидных ценных бумаг на основании данных, полученных от организаторов торговли и в соответствии с нормативно-правовыми актами ФСФР (приказ № 06-24/пз-н от 07.03.2006 г., приказ № 06-25/пз-н от 07.03.2006 г.) Со списком можно ознакомиться по адресу: http://www.zerich.ru/invest/razdel/820.html Маржинальная торговля связана с повышенным уровнем риска. В связи с этим, для ограничения риска Клиента потерять свои денежные средства, Компания устанавливает ограничительные уровни маржи: Уровни маржи Для клиентов отнесенных компанией к категории КПУР* 25% Для клиентов не отнесенных к категории КПУР 50% Уровень маржи для направления требования 20% 35% Уровень маржи, при котором Компания реализует часть обеспечения клиента на рынке (далее уровень маржи закрытия) 15% 25% Ограничительный уровень маржи Пояснения Компания не может исполнить поручение Клиента на сделку, приводящее к снижению уровня маржи ниже указанных значений. Открытие новых маржинальных позиций может производиться только до ограничительного уровня маржи и при уровне маржи выше ограничительного При достижении текущим уровнем маржи указанного уровня Компания уведомляет клиента (по email) о необходимости довнесения денежных средств или ценных бумаг в размере достаточном для увеличения текущего уровня маржи до ограничительного уровня маржи. При достижении маржой Клиента этого уровня Компания производит принудительную реализацию части активов Клиента в объеме, необходимом для достижения значения уровня маржи для направления требования, без согласия Клиента. *Для перехода в категорию Клиентов с повышенным уровнем риска (КПУР) в соответствии с требованиями ФСФР Клиенту необходимо: 1. Пользоваться брокерскими услугами на рынке ЦБ не менее шести месяцев, 2. В течении последних трех месяцев заключать маржинальные и необеспеченные сделки (т.е. сделки с превышением объема собственных средств), 3. Располагать собственными средствами в размере не менее 600 тыс.рублей, Маржинальная торговля с использованием «плеча» 1:3 содержит в себе высокий уровень риска. Небольшие колебания рынка имеют значительное воздействие на состояние счета Клиента. Это может работать как на Клиента, так и против него. Без заемных средств Размер кредитного плеча 100 000 Размер собственных средств клиента (руб.) 0 Размер заемных средств (руб.) Инвестор приобретает акции по цене 500 руб. за акцию 200 шт. Портфель клиента 0 Первоначальная маржа 0 Уровень маржи, при котором Компания реализует часть обеспечения клиента на рынке Цена на акции повысились до 550 руб. за акцию 0 Текущая маржа 110 000 Собственные средства клиента (руб.) Прибыль Клиента составила Результат 10 000 руб. Цена на акции снизилась до 450 руб. за акцию 0 Текущая маржа 90 000 Собственные средства клиента (руб.) “Просадка” портфеля Результат Клиента составила 10 000 1:1 100 000 1:3 100 000 100 000 300 000 400 шт. 50% 25% 800 шт. 25% 15% 54% 120 000 32% 140 000 Прибыль Клиента составила 20 000 руб. Прибыль Клиента составила 40% от первоначального состояния портфеля 44% 80 000 16% 60 000 “Просадка” портфеля Клиента составила 20 000 Клиент потерял 40% капитала и состояние маржи близко к уровню принудительного закрытия Принудительное закрытие. При снижении текущего уровня маржи ниже уровня так называемой скидки (то есть обеспечение клиента, рассчитанное в соответствии с нормативно-правовыми актами ФСФР, становится меньше величины заемных средств) Компания для погашения задолженности Клиента перед ней (включая все затраты на проведение сделки) обязана продать купленные на заемные деньги акции, или откупить взятые Клиентом в заем ценные бумаги, независимо от желания клиента. Уровень маржи, при котором Компания частично реализует активы Клиента на рынке, равен 25% (15% для КПУР); в дальнейшем мы будем называть его «уровень маржи закрытия». Таким образом, сильное колебание цен на купленные с «плечом» ценные бумаги может привести к невосполнимым потерям. Если же Вы приобрели портфель из ценных бумаг на собственные денежные средства и сразу после приобретения цены на ваши акции пошли вниз, то Вы имеете возможность дождаться конца коррекции и начала роста, будучи уверенным, что, когда цены вернутся на прежний уровень, стоимость «портфеля» акций восстановится. Маржинальная торговля дает Вам возможность большего выигрыша, однако возможный убыток тоже будет больше. Поэтому для начала лучше совершать сделки только на собственные средства и «прочувствовать» рынок. Через какое то время, когда будут достигнуты положительные результаты, можно переходить к маржинальной торговле с плечом 1:1. Далее можно увеличить плечо до 1:3, перейдя в категорию клиентов с повышенным уровнем риска (КПУР). «Плечо» позволяет увеличить доход от прибыльной сделки в несколько раз, поэтому серия прибыльных сделок, проведенных c использованием заемных средств, может быть значительно выгодней инвестиционных операций по покупке акций на длительный срок. Однако не следует забывать и о том, что «плечо» прежде всего увеличивает риск, а значит, ошибочный прогноз может привести к значительным убыткам. Следовательно, при совершении маржинальных сделок Вам следует внимательно рассмотреть вопрос о том, являются ли эти операции приемлемыми для Вас в соответствии с вашими финансовыми возможностями, Вашим опытом, целями, отношением к риску, готовности потерять свой капитал и другими обстоятельствами. Если решение использовать «плечо» принято Вами сознательно, при работе помните: - «Плечо» – инструмент для увеличения риска. Риск состоит в том, что неправильный прогноз относительно движения рыночных цен может привести к большому проигрышу. Риск увеличивается с увеличением «плеча»; - При использовании «плеча» необходимо внимательно следить за рыночной ситуацией, текущем уровнем маржи и ни в коем случае не оставлять позицию без присмотра; -Ограничивайте убытки путем выставления стоп-заявок через торговую систему. При достижении уровня маржи в 25% (15% для КПУР) закрывайте позиции и фиксируйтесь; - Если Вы проиграли больше 30% средств и чувствуете, что Вас неудержимо влечет «быстро отыграться», есть ощущение «несправедливости» происходящего – возможно, это состояние аффекта – необходимо срочно закрыть все позиции и отдохнуть в течение нескольких дней; - Помните, что использование заёмных средств предполагает спекулятивный стиль игры – то есть необходимо быстро реагировать на движения рынка и использовать среднесрочные прогнозы для выбора оптимального «плеча»! Выше сказанное не имеет целью подвигнуть Вас отказаться от совершения маржинальных сделок, а лишь призвано помочь Вам понять и осознать степень риска. ПОМНИТЕ! При неблагоприятной для Вас конъюнктуре рынка, в результате заключения маржинальной сделки Вы можете понести убытки в размере первоначально инвестированных средств, а также приобрести задолженность перед Компанией по возврату предоставленных в заем денежных средств и/или ценных бумаг и уплате процентов по предоставленным займам. Обращаем Ваше внимание на то, что Компания вправе: самостоятельно реализовать активы, переданные Клиентом в качестве обеспечения, в целях погашения такой задолженности, возникшей в связи с совершением маржинальных сделок (в результате снижения уровня маржи ниже уровня маржи закрытия); по своему усмотрению отказать Клиенту в предоставлении режима совершения маржинальных и необеспеченных сделок; в любой момент сократить или полностью отозвать предоставленный заем (как на определенный срок, так и бессрочно), в том числе если у Компании возникли обоснованные сомнения в способности Клиента управлять рисками, связанными с совершением сделок с использованием заемных средств, а также в случае неблагоприятной оценки ликвидности рынка риск-менеджментом Компании.