мясное животноводство

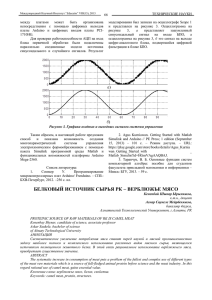

реклама