доверительное управление и коллективные инвестиции

реклама

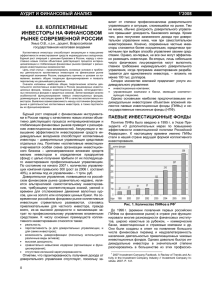

ДОВЕРИТЕЛЬНОЕ УПРАВЛЕНИЕ И КОЛЛЕКТИВНЫЕ ИНВЕСТИЦИИ: НЕ ПРОСТЫЕ ПЕРСПЕКТИВЫ ДЛЯ БАНКОВ Куницкая Н.О. Научный руководитель: доцент, к.э.н. Рябов Д.Ю. Финансовый университет при Правительстве Российской Федерации Существенным сегментом бизнеса для банков является деятельность на рынке доверительного управления и коллективных инвестиций. Эта деятельность довольно многогранна. Как известно, банки предоставляют своим клиентам услуги индивидуального доверительного управления (для институциональных и для частных инвесторов), а также возможность вложения в инвестиционные фонды и паевые инвестиционные фонды (ПИФы). Для этих целей, как правило, банками создаются дочерние управляющие компании (УК). Также в структуре крупных банков часто создаются дочерние негосударственные пенсионные фонды. Кроме того, на рынке функционируют общие фонды банковского управления (ОФБУ). И наравне со всем вышеперечисленным банки сами являются клиентами инвестиционных фондов, инвестируя в них собственные средства. Следует сразу отметить, что до недавнего времени банки привлекали клиентов к участию в так называемых ОФБУ – общих фондах банковского управления. Однако с 1 января 2013 года прекратила свое действие Инструкция Банка России от 2 июля 1997 года N 63 "О порядке осуществления операций доверительного управления и бухгалтерском учете этих операций кредитными организациями РФ", являвшаяся на протяжении более пятнадцати лет единственным нормативно-правовым актом, который регулировал деятельность ОФБУ. Еще весной 2012 года в «Вестнике Банка России» было опубликовано письмо, в котором давались разъяснения относительно дальнейшего функционирования ОФБУ после прекращения действия инструкции, а именно в нем говорилось о запрете открытия новых ОФБУ, при этом уже зарегистрированные просуществуют до истечения срока своего действия. Данное нововведение называлось первым шагом мегарегулятора на рынке коллективных инвестиций и было обусловлено органическим вытеснением такого инструмента рынка коллективных инвестиций как ОФБУ более современными в виде ПИФов. Так популярность ОФБУ с каждым годом падает. Так по данным Ассоциации защиты информационных прав инвесторов (АЗИПИ) на конец июля 2013 года сумма чистых активов (СЧА) ОФБУ составляла 2,8 млрд рублей в сравнении с 3,4 млрд рублей на начало 2013 года, снизившись за 2012 год в 1,6 раз, а за период с 2008 года в пять раз (рис. 1). Динамика СЧА ОФБУ, млрд руб 20 15 10 5 май-13 дек-12 июл-12 фев-12 сен-11 апр-11 ноя-10 июн-10 янв-10 авг-09 мар-09 окт-08 май-08 дек-07 0 Рисунок 1. График составлен автором на основе данных Ассоциации защиты информационных прав инвесторов. Источник: ОФБУ (АЗИПИ ОФБУ) Банкам, желающим предлагать услуги по вложениям в инвестиционные фонды, придется увеличить свои издержки в связи с необходимостью создания управляющих компаний. Однако данная проблема стоит перед небольшим количеством банков, т.к. большинство уже имеют собственные УК. Крупнейшими из них являются «ТКБ БНП Париба Инвестмент Партнерс», «ВТБ Капитал Управление инвестициями», Группа Газпромбанка, «Сбербанк Управление активами», «Альфа-Капитал» и другие. Управляющие компании с участием банков конкурируют на рынке доверительного управления и коллективных инвестиций с другими управляющими компаниями. И те, и другие предлагают услуги по управлению открытыми и инвестиционными институциональных закрытыми фондами, паевыми услуги инвесторов (куда инвестиционными доверительного входит фондами, управления управление для активами негосударственных пенсионных фондов, страховых организаций, целевого капитала и др.) и для частных инвесторов. Причем в ближайшие два года данная конкуренция усилится, что связано с замедлением темпов роста рынка доверительного управления и коллективных инвестиций, обусловленным рядом факторов (рис. 2). № Компания «Лидер» «ТКБ БНП Париба Инвестмент Партнерс» «ВТБ Капитал Управление 3. инвестициями» «Трансфингруп» 4. Группа Газпромбанка 5. Группа УК «Капиталъ» 6. Группа УК «Регион» 7. 8. «Сбербанк Управление активами» «Альфа-Капитал» 9. «РГС Управление Активами» 10. 1. 2. Объем средств под управлением (млрд руб) 453,5 214,7 Изменение за год (%) 10,17 47,23 208,9 46,67 205,2 167,5 161,7 143,2 140,1 97,2 75,6 19,55 -27,15 -23,57 34,23 66,17 10,87 84,37 Рисунок 2. Крупнейшие управляющие компании по объему средств под управлением по итогам 2013 года Источник: НРА В 2013 году рынок доверительного управления и коллективных инвестиций динамично развивался и вырос до 3,8 трлн рублей. Данный рост был обусловлен в первую очередь увеличением числа пенсионных накоплений под управлением. Согласно данным «Эксперт РА» пенсионные средства, полученные НПФ в первом квартале 2013 года, обеспечили 30%-ный прирост рынка ДУ (около 113 млрд. рублей) [3]. Причем прирост осуществлялся как за счет привлечения новых клиентов, так и за счет накопления ежегодных перечислений. Следует отметить, что здесь усилился тренд на кэптивное размещение средств НПФ в родственных управляющих компаниях. Среди низ можно назвать «Росгосстрах», НПФ электроэнергетики, «Ренессанс жизнь», «Европейский», НПФ Сбербанка, «ВТБ пенсионный фонд», «Кит Финанс» и другие. Однако проведение пенсионной реформы сильно ударит по рынку доверительного управления. В конце 2013 года был принят закон, обязывающий негосударственный пенсионные фонды, желающие работать в системе обязательного пенсионного страхования, в срок до 2016 года стать акционерными обществами. За второе полугодие предыдущего года пенсионные накопления составят 244 млрд. рублей по оценкам экспертов. И по словам генерального директора УК «КапиталЪ» Вадима Соколова за два года рынок доверительного управления недополучит 500 млрд рублей, т.к. эти средства будут направлены в солидарную систему. Рост рынка ДУ также был достигнут за счет розничных паевых инвестиционных фондов и прежде всего за счет облигационных ПИФов. Прошедший год характеризовался высоким оттоком средств из фондов с высоким риском, к которым относятся в частности фонды акций, и притоком средств с низкой степенью неопределенности – ПИФы облигаций. Популярность последним также добавила так называемая «банковская паника»: вкладчики средних и мелких банков массово перекладывали свои средства в облигации, инвестируя в паи ПИФов. Причем лидерами стали крупные УК с сильными брендами с участием государственных банков («Сбербанк Управление активами», «ВТБ Капитал Управление активами», «Газпромбанк Управление активами») и крупных частных банков («Альфа-Капитал», «Райффайзен Капитал»), см. рис. 3. Рисунок 3. Структура рынка доверительного управления. Так прирост ПИФов облигаций составил 26,16 млрд рублей по итогам 2013 года. В то время как фонды акций потеряли 3,9 млрд рублей, фонды смешанных инвестиций – 2,3 млрд рублей, индексные фонды – 1,8 млрд рублей, что было обусловлено неопределенностью на мировых фондовых площадках и практически нулевым ростом отечественного фондового рынка. Согласно рейтингу ПИФов акций, составленному Деловым журналом РБК из 42 ПИФов, вошедших в него, только 23 стали доходными по итогам 2013 года. В среднем прирост пая составил 0,2% при инфляции 6,5%, превзойти которую смогли только девять фондов. В пятерку лучших данного рейтинга вошли ПИФы «Дмитрий Донской», «Арсагера – фонд акций, «ВТБ – Фонд акций», «Альянс – Акции» и «Регион Фонд Акций». Однако эти фонды можно назвать лучшими весьма условно, т.к. рост стоимости паев связан, прежде всего, с оттоком пайщиков. Значительную долю рынка доверительного управления и коллективных инвестиций занимают закрытые ПИФы. Согласно данным Национальной лиги управляющих (НЛУ) в 2013 году ЗПИФы привлекли 590,5 млрд рублей. Кроме того, из существующих 1395 фондов на рынке ЗПИФами являются 911 из них. Однако не все ЗПИФы раскрывают информацию, поэтому анализировать этот сегмент становится весьма сложно. На этот факт уж обратил свое внимание ЦБ РФ, который заявил о будущем повышении требований прозрачности к таким фондам. Это связано с тем, что ввиду закрытости информации банки, которые являются основными клиентами ЗПИФов, получают возможность маскировать свои высокорисковые инвестиции. ЦБ РФ предложил уравнять вложения банков в паи подконтрольных им или зависимых ЗПИФов с вложениями в дочерние организации. Это приведет к снижению норматива достаточности капитала, т.к. банкам придется вычитать из капитала все вложения в паи ПИФов, что негативным образом отразится на рынке доверительного управления и коллективных инвестиций наравне с пенсионной реформой. Ввиду предстоящих изменений драйвером роста рынка ДУ может послужить развитие индивидуального доверительного управления. Этому поспособствует санация банковской системы и ожидаемое снижение ставок по депозитам. Однако здесь управляющие компании столкнуться с сильной конкуренцией и прежде всего со стороны УК, входящих в группы ВТБ, Сбербанка, Альфа-банка, «Русского стандарта», РСХБ, «Открытия», Райффайзенбанка. Сложный характер сегмента не позволит переключиться на него УК, прежде ориентированным только на управление пенсионными накоплениями и ЗПИФами. Развиваться в сегменте ИДУ смогут только те УК, которые уже активно работают на нем. Таким образом, в 2014 – 2015 годах рынок доверительного управления и коллективных инвестиций будет характеризоваться невысокими темпами роста в связи с пенсионной реформой и повышением требований прозрачности закрытых паевых инвестиционных фондов, что станет причиной обострения конкуренции на рынке. Конкуренция развернется за уже сформированные портфели НПФ (и может привести к снижению ставок вознаграждения за управление), а также за клиентскую базу в сегментах ПИФов и ИДУ. Конкуренцию поможет преодолеть сотрудничество с кэптивными НПФ, а также применение эффективных стратегий. При этом сильные позиции займут управляющие компании, входящие в группы крупнейших государственных и частных банков России. Ожидается, что ситуация изменится в 2016 году, когда ожидается приток пенсионных накоплений.