Налоговая безопасность бизнеса и и

реклама

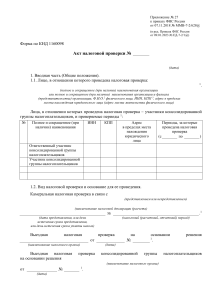

НЕКОММЕРЧЕСКАЯ ОРГАНИЗАЦИЯ «АССОЦИАЦИЯ МОСКОВСКИХ ВУЗОВ» ФЕДЕРАЛЬНОЕ ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ РОССИЙСКИЙ ГОСУДАРСТВЕННЫЙ АГРАРНЫЙ УНИВЕРСИТЕТ – МСХА имени К.А. ТИМИРЯЗЕВА (ФГОУ ВПО РГАУ - МСХА имени К.А. Тимирязева) Научно-информационный материал к мероприятию 57.4.4.1. "Разработка и внедрение специализированной образовательной программы "Налоговая безопасность юридических лиц и индивидуальных предпринимателей (для специалистов промышленных предприятий, торговых, сферы услуг, студентов, аспирантов, индивидуальных предпринимателей)" Москва 2010 Этап 1. Научно-информационный материал «Налоговая безопасность юридических лиц и индивидуальных предпринимателей» Существующее в настоящее время многообразие систем налогообложения бизнеса ставит предпринимателя перед проблемой выбора наиболее приемлемой из них для конкретных условий своего бизнеса. Одним из важнейших условий повышения эффективности налогового менеджмента является правильный выбор налоговой стратегии организации. К настоящему времени в России сложились четыре их основных типа: стратегия высокого налогового риска, стратегия неплатежей, стратегия умеренного налогового риска, безрисковая стратегия качественного внутреннего налогового планирования. Для эффективной защиты интересов налогоплательщика в налоговых правоотношениях необходима грамотно выстроенная модель налоговой безопасности бизнеса. Эта модель может не только помочь защитить интересы компании в споре с налоговыми органами, но и позволит сэкономить на налогах, подлежащих уплате в бюджет. К пониманию необходимости построения налоговой модели бизнеса рано или поздно приходит любой руководитель. Как правило, это происходит уже после прихода налоговых органов, когда поздно предпринимать какие-либо действия. Чтобы защитить свои интересы думать о налоговой безопасности надо заранее. Цель программы: На основе изучения подходов к налогообложению юридических лиц и индивидуальных предпринимателей объяснить слушателям необходимость налогового планирования. А также определить порядок участия в ходе налоговой проверки, права и обязанности должностных лиц налогоплательщика в ходе ее проведения и рассмотрения результатов проверки. Научить слушателей анализировать риски выездных налоговых проверок. Основные задачи курса: 1. получить навыки расчета налогового бремени в компании и индивидуальных предпринимателей при различных налоговых режимах; у 2. сформировать отчетливое представление о том, что налогоплательщик не только имеет право, но и обязан участвовать в проведении выездной налоговой проверке; 3. освоить правила общения с должностными лицами налоговых органов в ходе камеральной и выездной налоговой проверки; 4. ознакомиться с порядком досудебного рассмотрения результатов выездной налоговой проверки; 5. усвоить принципы и методы налогового планирования Категория слушателей: руководители, бухгалтеры, индивидуальные предприниматели, все кто интересуется вопросами налоговой безопасности свое бизнеса.