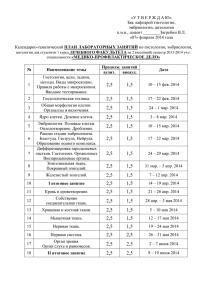

Еженедельный обзор рынков 13 апреля 2015г.

реклама

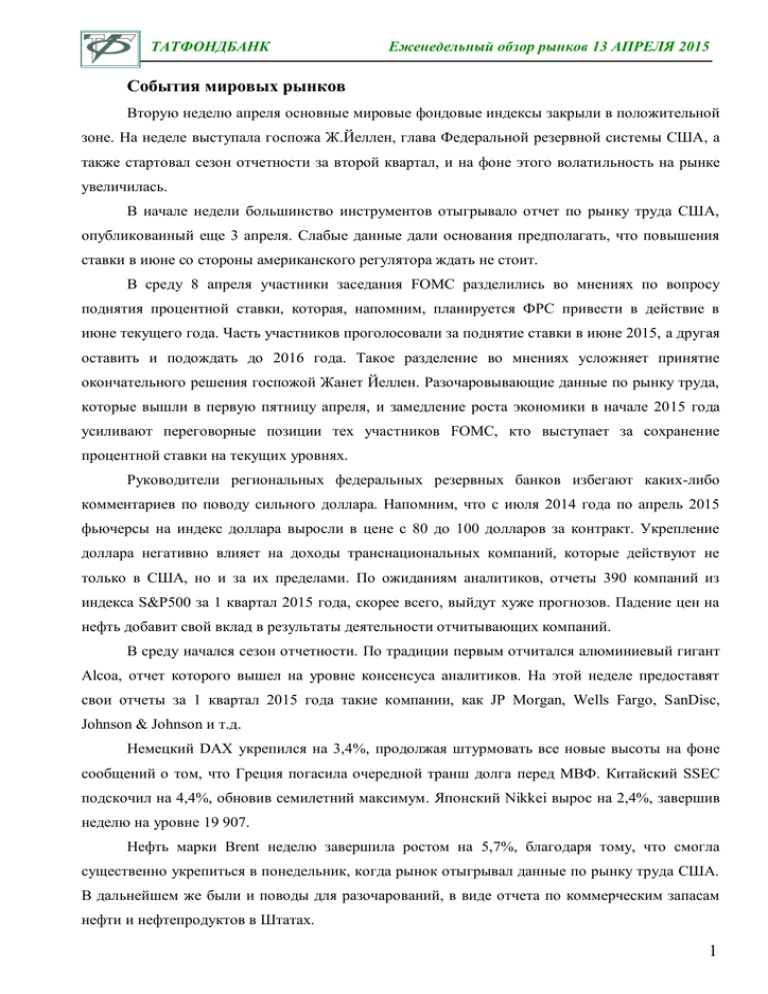

ТАТФОНДБАНК Еженедельный обзор рынков 13 АПРЕЛЯ 2015 . События мировых рынков Вторую неделю апреля основные мировые фондовые индексы закрыли в положительной зоне. На неделе выступала госпожа Ж.Йеллен, глава Федеральной резервной системы США, а также стартовал сезон отчетности за второй квартал, и на фоне этого волатильность на рынке увеличилась. В начале недели большинство инструментов отыгрывало отчет по рынку труда США, опубликованный еще 3 апреля. Слабые данные дали основания предполагать, что повышения ставки в июне со стороны американского регулятора ждать не стоит. В среду 8 апреля участники заседания FOMC разделились во мнениях по вопросу поднятия процентной ставки, которая, напомним, планируется ФРС привести в действие в июне текущего года. Часть участников проголосовали за поднятие ставки в июне 2015, а другая оставить и подождать до 2016 года. Такое разделение во мнениях усложняет принятие окончательного решения госпожой Жанет Йеллен. Разочаровывающие данные по рынку труда, которые вышли в первую пятницу апреля, и замедление роста экономики в начале 2015 года усиливают переговорные позиции тех участников FOMC, кто выступает за сохранение процентной ставки на текущих уровнях. Руководители региональных федеральных резервных банков избегают каких-либо комментариев по поводу сильного доллара. Напомним, что с июля 2014 года по апрель 2015 фьючерсы на индекс доллара выросли в цене с 80 до 100 долларов за контракт. Укрепление доллара негативно влияет на доходы транснациональных компаний, которые действуют не только в США, но и за их пределами. По ожиданиям аналитиков, отчеты 390 компаний из индекса S&P500 за 1 квартал 2015 года, скорее всего, выйдут хуже прогнозов. Падение цен на нефть добавит свой вклад в результаты деятельности отчитывающих компаний. В среду начался сезон отчетности. По традиции первым отчитался алюминиевый гигант Alcoa, отчет которого вышел на уровне консенсуса аналитиков. На этой неделе предоставят свои отчеты за 1 квартал 2015 года такие компании, как JP Morgan, Wells Fargo, SanDisc, Johnson & Johnson и т.д. Немецкий DAX укрепился на 3,4%, продолжая штурмовать все новые высоты на фоне сообщений о том, что Греция погасила очередной транш долга перед МВФ. Китайский SSEC подскочил на 4,4%, обновив семилетний максимум. Японский Nikkei вырос на 2,4%, завершив неделю на уровне 19 907. Нефть марки Brent неделю завершила ростом на 5,7%, благодаря тому, что смогла существенно укрепиться в понедельник, когда рынок отыгрывал данные по рынку труда США. В дальнейшем же были и поводы для разочарований, в виде отчета по коммерческим запасам нефти и нефтепродуктов в Штатах. 1 ТАТФОНДБАНК Еженедельный обзор рынков 13 АПРЕЛЯ 2015 . Российские рынки Акции Ключевые российские индексы показали разнонаправленную динамику по итогам прошедшей недели. Индекс ММВБ снизился на 1,45% и закрылся на отметке 1 657,02 пункта, индекс РТС прибавил 7,45%, показав по итогам пятничной торговой сессии 999,38 пунктов. Росту индекса РТС во многом способствовало укрепление национальной валюты. За пять торговых сессий курс рубля относительно американского доллара вырос на 6,1%, к евро – на 3,5%. Российский рубль четвертую неделю подряд завершает ростом. Более активному укреплению помешали действия ЦБ РФ, который объявил о повышении ставок на аукционах РЕПО в иностранной валюте. Одним из лидеров роста на отечественном рынке выступили акции «Сбербанка». По итогам пяти торговых сессий котировки крупнейшего банка страны выросли больше чем на 9%. Только «Сбербанк» радовал игроков на прошедшей неделе. Он - единственный из «фишек», кто заметно прибавил на укреплении рубля. При этом вновь проявилась отрицательная корреляция в динамике акций двух крупнейших банков: «Сбербанк» рос (+10% с начала недели), а ВТБ снижался (-5%). При этом «Сбербанк» подходит к сопротивлению на 75 руб., а ВТБ находится на нижней границе своего 4-месячного торгового диапазона. Пробитие этих важных уровней способно возродить популярную ранее у спекулянтов стратегию покупки акций «Сбербанка» против бумаг ВТБ. Текущая неделя на российском фондовом рынке, предположительно, пройдет нейтрально. В ближайшие пять сессий индекс ММВБ, вероятно, продолжит колебания в рамках «боковика» 1640-1650 - 1700-1710 пунктов. 2 Еженедельный обзор рынков 13 АПРЕЛЯ 2015 ТАТФОНДБАНК . Лидеры роста-падения российского рынка акций Эмитент Цена, руб. Рост, % Эмитент Сбербанк 71,50 9,16 НЛМК ао ТМК ао 48,70 6,80 АЛРОСА ао КАМАЗ 36,80 6,51 Polymetal Сбербанк-п 51,97 6,37 ЛУКОЙЛ Аэрофлот 38,00 6,26 Транснф ап СОЛЛЕРС 387,00 3,75 ФСК ЕЭС ао Башнефт ао 1 923,00 3,17 Сургнфгз-п Э.ОНРоссия 3,00 2,88 СевСт-ао ГАЗПРОМ ао 148,00 2,82 Система ао Башнефт ап 1 342,00 2,21 М.видео * в рэнкинге участвуют акции оборотом более 10 млн. рублей в день Цена, руб. Снижение, % 69,87 65,20 441,00 2 634,90 120 490,00 0,06505 44,18 607,00 16,72 185,40 -10,23 -9,96 -8,88 -6,72 -6,65 -5,72 -5,69 -5,31 -5,27 -5,02 Новости российских эмитентов Совет директоров Polyus Gold International Limited принял новую дивидендную политику, согласно которой компания будет выплачивать дивиденды из расчета 30% от своей скорректированной чистой прибыли. В соответствии с принятой дивидендной политикой совет директоров рекомендовал направить на выплату дивидендов по итогам 2014 года $184,5 млн или 6,08 цента на одну обыкновенную акцию. Чистый убыток «СОЛЛЕРСа» по МСФО по итогам 2014 года составил 3,736 млрд рублей против прибыли годом ранее в размере 3,578 млрд рублей. Выручка компании за отчетный период сократилась на 21,9% и составила 47,907 млрд рублей. Валовая прибыль эмитента за 12 месяцев 2014 года сократилась в 1,3 раза и составила 8,197 млрд рублей. По итогам 2013 года показатель оказался на уровне 11,439 млрд рублей. Операционная прибыль составила 3,561 млрд рублей, что стало в 1,4 раза ниже показателя прошлого года. Доналоговый убыток компании составил 3,212 млрд рублей против прибыли в размере 4,671 млрд рублей по итогам 12 месяцев 2014 года. Совет директоров ОАО «ГМК «Норильский никель» на заседании в пятницу рекомендовал ГОСА утвердить дивиденды по результатам 2014 года в размере 670,04 рубля на одну обыкновенную акцию. Кроме того, совет директоров предлагает установить в качестве даты, на которую определяются лица, имеющие право на получение дивидендов, 25 мая 2015 года. «С учетом промежуточных выплат за 9 месяцев 2014 года итоговые рекомендации по дивидендам за прошлый год полностью соответствуют целевым показателям, отраженным в стратегии «Норильского никеля». Менеджмент компании продолжит работу по повышению эффективности нашего бизнеса и созданию стоимости для наших акционеров», - сказал гендиректор «Норильского никеля» Владимир Потанин. Чистая розничная выручка X5 Retail Group по итогам 1 квартала 2015 года по предварительным данным увеличилась на 26,5% по сравнению с показателем 1 квартала 2014 3 ТАТФОНДБАНК Еженедельный обзор рынков 13 АПРЕЛЯ 2015 . года - до 182,053 млрд рублей, объем сопоставимых продаж (LFL) вырос на 17,1%. Х5 открыла 156 магазинов (за вычетом закрытий), что более чем в два раза превышает результат первого квартала 2014 года (74 магазина); рост торговых площадей (в основном органический) на 31 марта 2015 г. составил 20,1% по сравнению с 31 марта 2014 года. Облигации Индекс корпоративных облигаций MICEXCBI по итогам торговой недели с 6 по 10 апреля вырос на 0,63%. Цены гособлигации выросли, доходности снизились на всей длине кривой. Рост долгового рынка произошел благодаря укреплению национальной валюты. Как отмечает газета «Ведомости», рубль на прошедшей неделе обновил максимум 2015 года. На фоне укрепления рубля приток в российские облигации сохранился. По данным EPFR Global, со 2 по 8 апреля вложения составили 14 млн долларов (против 48 млн долларов неделей ранее). На прошедшей неделе на первичный рынок вышли следующие эмитенты. Банк ЗЕНИТ разместил биржевые облигации серии БО-09 на 5 млрд рублей. Кредит Европа Банк разместил биржевые облигации серии БО-09 на 3 млрд рублей. ЛОКО-Банк разместил облигаций серии БО06 на 3 млрд рублей. Югинвестрегион разместил облигации серии БО-01 на 1 млрд рублей. В среду Минфин РФ разместил ОФЗ-ПК 26215 с датой погашения 16 августа 2023 года и ОФЗ-ПК 24018 с датой погашения 27 декабря 2017 года, говорится в сообщения ведомства. Объем размещения первого выпуска составил 10 млрд рублей при спросе 20,3 млрд рублей, второго – 15 млрд рублей при спросе 27,1 млрд рублей. 4 Еженедельный обзор рынков 13 АПРЕЛЯ 2015 ТАТФОНДБАНК . Альфа-банк предсказал ослабление доллара до 45-50 руб. Доллар продолжит дешеветь и в ближайшие недели может опуститься до 45-50 руб., прогнозирует Центр макроэкономического анализа Альфа-банка. Он объясняет это скупкой российских активов в ожидании нового снижения ставки ЦБ »В ожидании понижения ключевой ставки ЦБ на 200 б. п. до 12% годовых на ближайшем заседании Центробанка 30 апреля, капиталы, судя по всему, идут в высокодоходные российские инструменты, благодаря чему рубль может укрепиться до 45-50 руб./$ уже в ближайшее время», — говорится в прогнозе аналитиков Альфа-банка, по мнению которых, ключевая ставка будет понижена до 12% годовых. Сейчас рынок будет игнорировать высокую инфляцию, слабый эффект импортозамещения и прочие структурно негативные факторы, так как доходности российских гособлигаций в 10–12% слишком привлекательны на фоне более низких доходностей бумаг развивающихся стран и отрицательных доходностей, которые предлагают развитые рынки, объясняет главный экономист ЦМА Альфа-банка Наталья Орлова. По ее мнению, дополнительную поддержку рублю окажет налоговый период апреля, который начнется в середине этой недели. Кроме того, отмечает Орлова, в пользу укрепления рубля говорит ситуация с притокомоттоком валюты в Россию: профицит текущего счета в первом квартале остался на уровне прошлого года, несмотря на двукратное падение доходов от продажи нефти. По мнению авторов прогноза, эта тенденция может сохраниться до конца года: пик выплат по внешнему долгу пройден, снижается склонность к покупке валюты у населения, растет интерес к рублевым активам у нерезидентов. Сейчас ключевая ставка Центробанка России установлена на уровне 14% годовых. За четыре месяца регулятор уже несколько раз менял размер ключевой ставки. 16 декабря она была увеличена с 10,5% до 17%, 2 февраля снижена до 15%, 16 марта — до 14% годовых. Ранее агентство Bloomberg сообщило, что американский инвестиционный банк Goldman Sachs ожидает, что Банк России в 2015 году снизит ключевую ставку на 600 базисных пунктов, до 8%. При этом, по оценке аналитиков Goldman Sachs Клеменса Графе и Эндрю Матени, в 2016 году российский регулятор может снизить ключевую ставку до 7%. События предстоящей недели Предстоящая неделя обещает быть достаточно интересной с точки зрения запланированной макроэкономической статистики. Среди отчетов внимание стоит обратить на данные по розничным продажам в США, а также на отчеты по индексу цен производителей и индексу потребительских цен. Несмотря на то, что последний протокол ФРС США и дал 5 ТАТФОНДБАНК Еженедельный обзор рынков 13 АПРЕЛЯ 2015 . понять, что регулятор, в целом, готов провести повышение ставки в текущем году, не вызывает сомнений тот факт, что в условиях низкого ценового давления и недостаточно быстрого роста экономики, регулятор вряд ли станет торопиться с таким шагом. Таким образом, более слабые цифры могут способствовать дальнейшему росту американских бенчмарков. Дата 13 апр 14 апр 15 апр 16 апр 17 апр Индекс Торговый баланс Заказы в машиностроении г/г Промышленное производство, г/г Розничные продажи Индекс цен производителей, м/м Производственные запасы Сопроводительное заявление Банка Канады ВВП, г/г Розничные продажи, г/г Промышленное производство оконч. Индекс потребительских цен (оконч.) г/г Торговый баланс Ключевая ставка ЕЦБ Депозитная ставка ЕЦБ Промышленное производство Запасы нефти за неделю по данным EIA (изменение) Количество первичных обращений за пособиями по безработице Число начатых строительств домов Индекс деловой активности ФРБ Филадельфии Индекс потребительских цен (оконч.), г/г Индекс потребительских цен с учетом сезонности, м/м Индекс потребительского доверия (Университет Мичигана) (предв.) Страна Китай Япония Еврозона США США США Канада Китай Китай Япония Германия Еврозона Еврозона Еврозона США США США США США Еврозона США США Период Мар Фев Фев Мар Мар Фев Прогноз 45.35 3.7 0.7 1 0.2 0.2 Пред 60.6 1.9 1.2 -0.6 -0.5 0 1 кв Мар Фев Мар Фев Апр Апр Мар 7 10.9 Мар Апр Мар Мар Апр 1.04 6.3 -0.1 0.2 94 7.3 10.7 -3.4 0.3 7.9 0.05 -0.2 0.1 10.949 281 0.897 5 -0.1 0.2 93 0.3 -0.3 Ед. изм. млрд USD % % % % % % % % % % млрд EUR % % млн барр. тыс млн штук пункты % % пункты 6 Еженедельный обзор рынков 13 АПРЕЛЯ 2015 ТАТФОНДБАНК . Рынок в цифрах и графиках Показатель Россия США Германия Франция Великобритания Япония Китай Нефть Золото Курс евро/долл Курс долл/руб Доходность по облигациям Индекс ММВБ РТС S&P 500 DJIA DAX CAC40 FTSE 100 Nikkei 225 Shanghai SE Brent Gold EURUSD USDRUR MXCBTR3Y 10.04.2015 1 657.02 999.38 2 102.06 18 057.65 12 374.73 5 240.46 7 089.77 19 907.63 4 034.31 57.34 1 204.45 1.0592 53.4269 14.42% 1 неделя -1.45% 7.45% 1.70% 1.66% 3.40% 3.28% 3.75% 2.43% 4.41% 5.68% -0.54% -3.45% -6.11% -0.28п.п. 1 месяц -0.50% 18.22% 2.83% 2.23% 7.60% 7.34% 5.77% 6.66% 22.77% 2.61% 3.77% -1.18% -14.46% -1.94п.п. С начала года 18.65% 26.39% 2.10% 1.32% 26.20% 22.65% 7.98% 14.08% 24.72% 2.83% 1.39% -12.46% -8.28% -0.16п.п. 7 ТАТФОНДБАНК Еженедельный обзор рынков 13 АПРЕЛЯ 2015 . Тенденции на мировых рынках 8 ТАТФОНДБАНК Еженедельный обзор рынков 13 АПРЕЛЯ 2015 . Динамика российских акций 9 ТАТФОНДБАНК Еженедельный обзор рынков 13 АПРЕЛЯ 2015 . УПРАВЛЕНИЕ АКТИВНЫХ ОПЕРАЦИЙ НА РЫНКЕ ЦЕННЫХ БУМАГ Начальник Управления активных операций на рынке ценных бумаг Отдел по работе с акциями и производными инструментами Трейдер Абдульманов Илнар Марсельевич тел.: (843) 291-99-64 [email protected] Герман Яков Эдуардович тел.: (843) 291-11-90 [email protected] Туйкин Альберт Радикович тел.: (843) 291-99-55 [email protected] Трейдер Отдел долговых рынков Начальник отдела — Трейдер Баталин Владимир Олегович тел.: (843) 291-11-90 [email protected] УПРАВЛЕНИЕ КЛИЕНТСКИХ ОПЕРАЦИЙ НА РЫНКЕ ЦЕННЫХ БУМАГ Начальник Управления клиентских операций на рынке ценных бумаг Отдел развития и продвижения инвестиционных продуктов Ведущий специалист Отдел развития и продвижения инвестиционных продуктов Старший специалист Отдел развития и продвижения инвестиционных продуктов Специалист Тимербаев Рустам Илдарович тел.: (843) 291-99-76 [email protected] Сафин Ильдар Габдулхакович тел.: (843) 291-99-76 (вн.10161) [email protected] Зайнуллина Камила Раифовна тел.: (843) 291-99-76 (вн.10397) [email protected] Нафиков Рамиль Мугаллимович тел.: (843) 291-99-76 (вн.10285) [email protected] Настоящий документ имеет исключительно информативные цели и не является предложением или побуждением к покупке или продаже ценных бумаг. Настоящий документ распространяется в соответствии с действующим законодательством и не может быть воспроизведен или передан другому лицу. Инвестирование в Россию и российские ценные бумаги сопряжено с высокой степенью риска, и инвесторам следует провести собственный анализ рынка перед осуществлением инвестиций. Этот материал не предназначен для использования частными инвесторами. 10